Titulo, Capítulo II

DE LAS DEDUCCIONES

Sección I

DE LAS DEDUCCIONES EN GEBNERAL

Art. 29

Aquí los contribuyentes pueden

efectuar algunas deudas, así

como las devoluciones que se

reciba, el costo de lo vendido...

Art. 30

Tratándose de personas

morales residentes en el

extranjero, así como de

cualquier entidad que se

considere como persona

moral para efectos

impositivos en su país.

Art.31

Las deducciones autorizadas

aquí se reúnen con algunos

requisitos como: Ser

estrictamente indispensables

para los fines de la actividad

delcontribuyente.

Art. 32

Para los efectos de este Título,

no serán deducibles los pagos

por impuesto sobre la renta a

cargo del propio contribuyente,

los gastos de representación.

Art. 33

Las reservas para fondo de

pensiones o jubilaciones de

personal, complementarias

a las que establece la Ley del

Seguro Social y de primas de

antigüedad

Art. 34

El valor de los bienes que reciban

los establecimientos permanentes

ubicados en México de

contribuyentes residentes en el

extranjero.

Art. 35

(Se deroga) Artículo derogado

DOF 01-12-2004

Art. 36

Los contribuyentes que realicen

obras consistentes en desarrollos

inmobiliarios o fraccionamientos

de lotes.

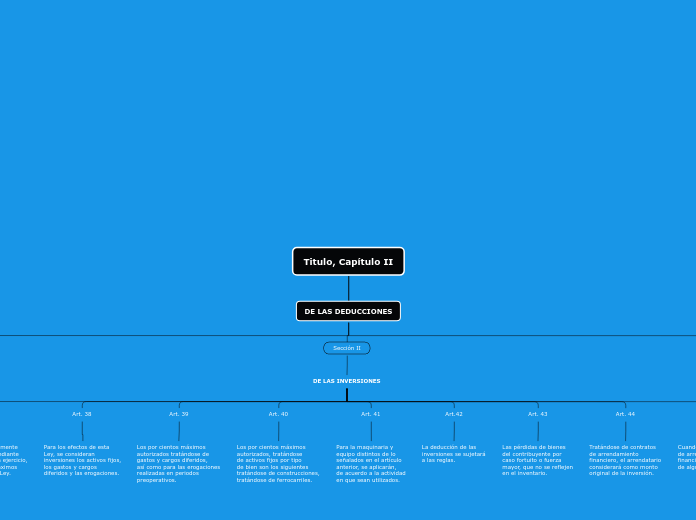

Sección II

DE LAS INVERSIONES

Art.37

Las inversiones únicamente

se podrán deducir mediante

la aplicación, en cada ejercicio,

de los por cientos máximos

autorizados por esta Ley.

Art. 38

Para los efectos de esta

Ley, se consideran

inversiones los activos fijos,

los gastos y cargos

diferidos y las erogaciones.

Art. 39

Los por cientos máximos

autorizados tratándose de

gastos y cargos diferidos,

así como para las erogaciones

realizadas en periodos

preoperativos.

Art. 40

Los por cientos máximos

autorizados, tratándose

de activos fijos por tipo

de bien son los siguientes

tratándose de construcciones,

tratándose de ferrocarriles.

Art. 41

Para la maquinaria y

equipo distintos de lo

señalados en el artículo

anterior, se aplicarán,

de acuerdo a la actividad

en que sean utilizados.

Art.42

La deducción de las

inversiones se sujetará

a las reglas.

Art. 43

Las pérdidas de bienes

del contribuyente por

caso fortuito o fuerza

mayor, que no se reflejen

en el inventario.

Art. 44

Tratándose de contratos

de arrendamiento

financiero, el arrendatario

considerará como monto

original de la inversión.

Art.45

Cuando en los contratos

de arrendamiento

financiero se haga uso

de alguna de sus opciones.

Sección III

DEL COSTO DE LO VENDIDO

Art. 45- A

El costo de las mercancías

que se enajenen, así

como el de las que

integren el inventario final

del ejercicio.

Art.45-B

Los contribuyentes

que realicen actividades

comerciales que

consistan en la adquisición

y enajenación de

mercancías.

Art. 45-C

Los contribuyentes

que realicen actividades

distintas de las

señaladas en el artículo

45-B de esta Ley.

Art. 45- D

Los residentes en

el extranjero con

establecimiento

permanente en el país,

determinarán el costo

de las mercancías

conforme a lo establecido

en esta Ley.

Art. 45- E

Los contribuyentes que

realicen enajenaciones a

plazo o que celebren

contratos de arrendamiento

financiero y opten por

acumular como ingreso del

ejercicio.

Art. 45- F

Para determinar el

costo de lo vendido

de la mercancía, se

deberá aplicar el mismo

procedimiento en cada

ejercicio durante un

periodo mínimo de cinco

ejercicios.

Art. 45- G

Los contribuyentes, podrán

optar por cualquiera de los

métodos de valuación de

inventarios que se señalan

a continuación:

-Primeras entradas primeras

salidas (PEPS).

-Últimas entradas primeras

salidas (UEPS).

-Costo identificado.

-Costo promedio.

-Detal.

Art. 45- H

Cuando el costo de

las mercancías, sea

superior al precio de

mercado o de reposición.

Art. 45- I

Cuando los contribuyentes,

con motivo de la prestación

de servicios proporcionen

bienes en los términos

establecidos en el artículo 17,

segundo párrafo, del Código

Fiscal de la Federación.