Único não extrafiscal

Direto tributário - Básico

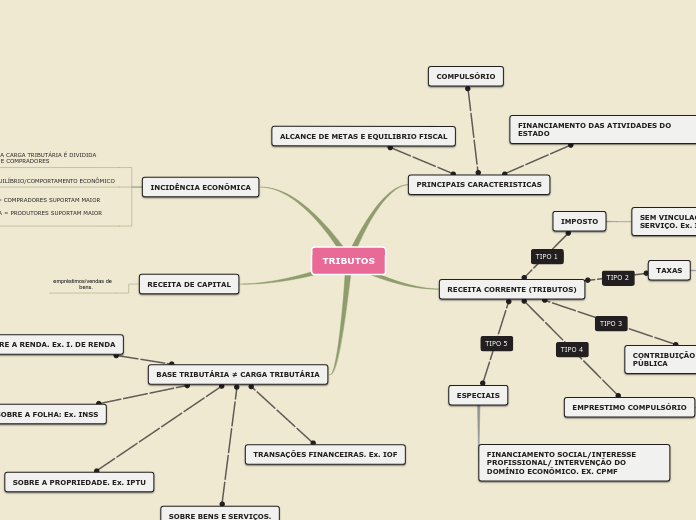

Tributos

Espécies

Contribuições sociais

Comp = Seguridade social = Comum para caso dos servidores públicos e exclusiva da união fora desta hipótese.

Comp = CIDE e C.categorias eco = União

Tipos (Art. 149 CF)

Contribuição de seguridade social OBS=PARAFISCAL

Contribuiçoes de interesse de categorias profissionais ou econômicas. OBS=PARAFISCAL

CIDE (Contribuições de intervenção no domínio econômico) OBs= EXTRAFISCAL

Empréstimos Compulsórios

Hipóteses

Comp = Exclusiva = União

Guerra ou iminência de guerra

Calamidade pública

Investimento de relevancia e urgencia (respeita a anterioridade)

Conceito: Prestação em dinheiro que, nos termos de Lei Complementar, a União coativamente exige das pessoas que praticam certos atos lícitos. OBS: esté tributo deve ser uma dia restituido.

OBS: TEMA DIVERGENTE pois o STF acabou por não considerar o Ecomp. como tributo mas sim um contrato coativo. Orientação que foi consagrada na súmula 418 de sua jurisprudência. (MACHADO, 2010)

Contribuições de melhoria

Limites

Valorização do imóvel

Valor total da Obra

Conceito (Art 81 CNT) - ..."é instituida para fazer face ao custo de obras públicas de que decorra valorização imobiliária..."

Taxa

Comp = COMUM

Conceito (Art 77 CTN) - "As taxas cobradas pela União, pelos Estados, pelo DF ou pelos Municípios, no âmbito de suas respectivas atribuições, tem como fato gerador ...

...(ou) a utilização. efetiva ou potencial, de serviço público específico e divisível, prestado ao contribuinte ou posto a sua disposição."

... oexercício regular do poder de polícia ...

Impostos

Comp = Exclusiva (excessão dos municipais pois são cumulativos com os do DF)

Classificação

Real: O montante de tributo leva em consideração o valor da coisa.

Pessoal: Decorre de condições peculiares do contribuinte.

Indiretos: Algum terceiro suporta o ônus tributário.

Diretos: O contribuinte suporta o ônus tributário.

OBS: O estado não tem obrigações de específicas de retribuição do IMPOSTO

Conceito (Art 16 CTN) - "Imposto é o tributo cuja obrigação tem por fato gerador uma situação independente de qualquer atividade estatal específica ao contribuinte"

Fiscais

Extrafiscais

Parafiscais

Conceito (Art. 3o - CNT) - "Tributo é toda prestação pecuniária compulsória, em moeda ou cujo valor se possa exprimir, que não constitua sanção de ato ilícito, instituida em çlei a cobrança mediante atividade administrativa plenamente vinculada.

Responsabilidade tributária

Responsabilidade por infrações

Responsabilidade de terceiros

Extinção e continuação de atividade

Fusão, transformação ou incorporação

Responsabilidade dos sucessores

Falecimento do contribuinte

Herdeiros = Responsáveis após a partilha

Espólio = Responsável até a abertura de sucessão

Aquisição de propriedades, domínio útil ou posse de bens imóveis.

Se na escritura constar a certidão de quitação por parte do sujeito ativo

Arrematação

Fundamentos

O contribuinte que já tiver suportado o ônus financeiro do tributo não pode ser cobrado. (PRINCÍPIO DA RAZOABILIDADE)

Liver o contribuinte parcial ou totalmente, ou então não libera contribuinte.

Conceito

Estrito:"É a submissão, em virtude de dispositivo legal expressa, de determinada pessoa que não é contribuinte, mas está vinculada ao FG da obrigação tributária do fisco de exigir a prestação respectiva" (Conceito mais usado) - (MACHADO, 2010)

Amplo: "É a submissão de determinada pessoa, contribuinte ou não, ao direito do fisco de exigir a prestação da obrigação tributária" (MACHADO, 2010)

Competência Tributária

Limitações da Comp. Tributária Art.150o. (CF)

Imunidade (Art.150o.VI CF) = Não poderá ser insituidos IMPOSTOS sobre

Art.152 CF - "É vedado aos Estados, ao DF e aos municípios" : "estabelecer diferença tributária entre bens e serviços, de qualquer natureza, em razão de sua procedência e destino".

Art. 151 CF - "É vedado a união":

III - Instituir isenções para os tributos dos outros entes políticos.

II - Tributar a renda da dívida pública dos outros entes políticos assim como tributar a renda dos agentes públicos

I - Instituir tributo não uniformemente sobre todo o território nacional. (Incentivos fiscais são permitidos)

d) "livros, jornais, periódicos e o papel destinado a sua impressão."

c) "Patriônio/renda ou serviço dos partidos políticos, inclusive suas fundações, das entidades sindicais dos trabalhadores,das instituições de educação e de assistência social,sem fins lucrativos, atendidos os requisitos da lei."

b)"templos de qualquer culto"

OBS: Bens e serviços não direcionados a pratica religiosa serão tributados

a) "Patrimônio/renda ou serviço uns dos outros "(entes politicos)

OBS: Não se aplica a exploração de atividades econômicas regidas pelas normas aplicáveis a empreendimentos privados, ou que haja contraprestação ou pagamento de preços.

Liberdade de tráfego - O tributo não pode limitar ou impedir o tráfego de pessoas e mercadorias.

Excessão = Pedágios

Usar tributo com efeito de confisco (Art.150o.IV CF) - Por ser extremamente oneroso o tributo é sentido como uma penalidade, isso é confisco.

Anterioridade = Art. 150o. III

c) "(proibido cobrar tributos) antes de decorridos noventa dias da data em que haja sido publicada a lei que os instituiu ou aumentou"

Aumento da BC do IPTU e IPVA

IMPOSTOS = IPE/IE/IR/IOF

b) "(proibido cobrar tributos") no mesmo exercício financeiro em que haja sido publicada a lei que os instituiu.

Excessões

Restabelecimento da aliquota do ICMS incidente sobre combustíveis e lubrificantes e da CIDE.

Contribuição de Seguridade social

Impostos extraordinários

IMPOSTOS EXTRAFISCAIS = IPE/IE/IPI/IOF

Empréstimos compulsórios - Motivos: A- Calamidade pública B-Guerra o Iminência de guerra

Irretroatividade = Art. 150o.III a)- "(proibido cobrar TRIBUTOS) em relação a FG ocorridos antes do início da vigência (publicação) da lei que os instituiu ou aumentou."

Personalização e capacidade contributiva = IMPOSTOS devem ter carater pessoal e respeitar a capacidade de pagamento do contribuinte.

Isonomia = Art.150o.II - "(proibido) instituir tratamento desigual entre contribuintes que se encontrem em situação equivalente, proibida qualquer distinção em razão de ocupação profissional ou função por eles exercida, independentemente da denominação jurídica dos rendimento, títulos ou direitos.

OBS: Princípio universal de justiça.

Legalidade = Art.150o.I - "(proibido) exigir ou aumentar tributo sem lei que o estabeleça"

Excessão

Descreto = CIDE = reduzir e restabelecer mais nunca aumentar.

Decreto e MP para os seguinte IMPOSTOS (Alteração da aliquota)

Imposto Extraordinário

IOF

IPI

EXPORTAÇÃO

IMPORTAÇÃO

Conflitos

Bis in idem = Mesmo ente tributa mais de uma vez pela mesma causa. Ou, há mais de uma lei para o mesmo FG.

Bitributação = Entes políticos diferentes - Tributos identicos. Ex: IPTU e ITR

Tipos

Residuais = Art. 154o. (CF) - (Apenas para a União) Instituir novos IMPOSTOS não expressos na CF.

Por MP (Art.62o): Em caso de Guerra externa ou sua ameaça.

Contido ou não em sua esfera de competência.

Culativo ou não

Por lei complementar : Restrições:

Base de cálculo ou FG de outros impostos.

Não cumulativo

Os mesmo do Art. 153o. (CF)

Comum

Cumulativa

Exclusiva

Princípios

Indelegabilidade = Um ente político não pode exercer a competência do outro.

Obs: CAPACIDADE TRIBUTÁRIA ATIVA: Capacidade de ADMINISTRAR/FISCALIZAR/ARRECADAR UM TRIBUTO. = É DELEGÁVEL

Irrenunciabilidade = Não pode renunciar a comp. mas pode conceder isenções.

Imprescribilidade = O ente político pode legislar sobre matéria tributária a qualquer momento.

Facultatividade = titular pode optar por não exercer a competência.

Art.24o. (CF) - Compete à União, aos Estados e ao Distrito Federal legislar concorrentemente sobre: I - direito tributário, financeiro, penitenciário, econômico e urbanístico. (..) Art.6o. (CTN) - A atribuição constitucional de competência tributária compreende a competêngia legislativa plena, ressalvadas as limitações contidas na Constituição federal, nas Constituições dos Estados e nas leis Orgânicas do Distrito Federal e dos Municípios, o observado o disposto nesta Lei. (É o poder de tributar juridicamente delimitado)