par DIANA KETZALLI ACEVES LOMELI Il y a 4 années

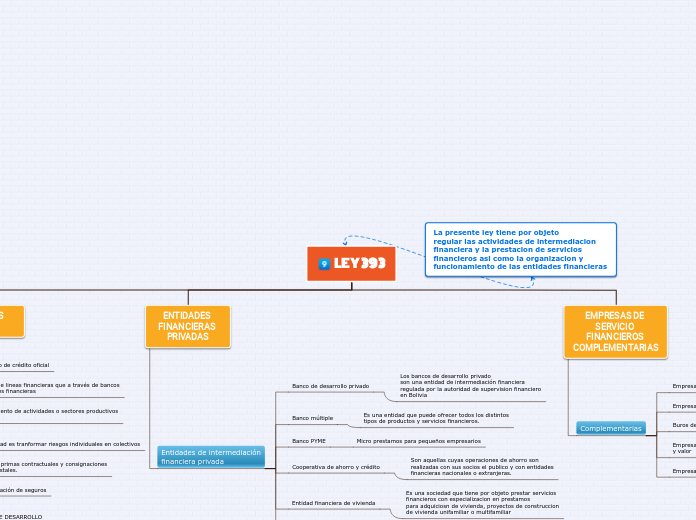

1393

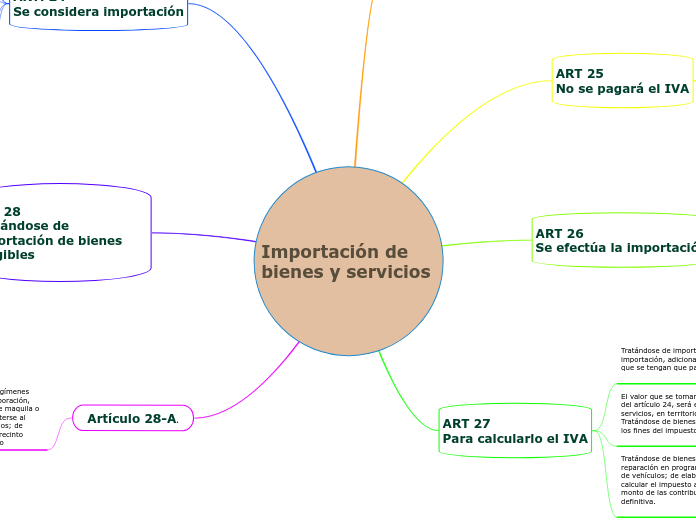

Importación de bienes y servicios

La normativa establece los momentos precisos en los que se considera efectuada la importación de bienes y servicios. Se detallan las condiciones para la importación temporal y definitiva, así como los procedimientos específicos para programas de maquila, depósito fiscal y otros regímenes aduaneros.