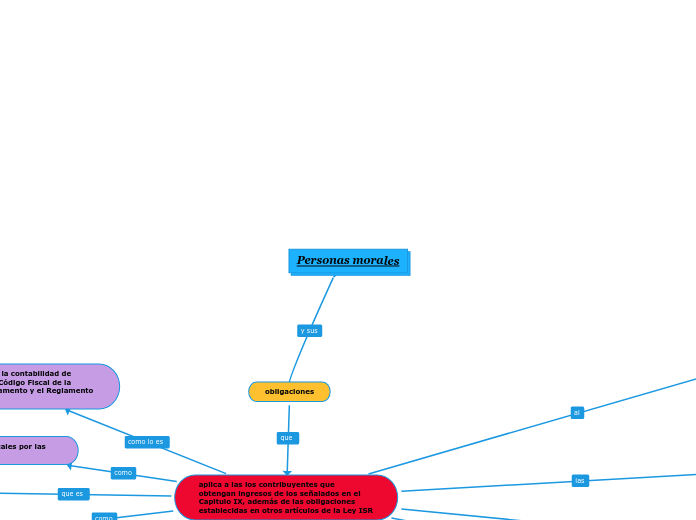

Personas morales

obligaciones

aplica a las los contribuyentes que obtengan ingresos de los señalados en el Capitulo IX, además de las obligaciones establecidas en otros artículos de la Ley ISR

Tratarse de contribuyentes que hayan optado por dictaminarse en los términos del artículo 32-A del Código Fiscal de la Federación, deberán dar a conocer en la Asamblea General Ordinaria de Accionistas un reporte en el que se informe sobre el cumplimiento de las obligaciones fiscales a su cargo en el ejercicio fiscal al que corresponda el dictamen

se tendrá por cumplida si en la Asamblea referida se distribuye entre los accionistas y se da lectura al informe sobre la revisión de la situación fiscal a que se refiere la fracción III del artículo 52 del Código Fiscal de la Federación.

personas morales que distribuyan anticipos o rendimientos deberán expedir comprobante fiscal en el que conste el monto de los anticipos y rendimientos distribuidos, así como el impuesto retenido.

contribuyentes residentes en el país que tengan establecimientos en el extranjero además de las obligaciones establecidas en otros artículos de esta Ley, tendrán las siguientes

Conservar los libros, los registros y la documentación comprobatoria de los asientos respectivos y los comprobantes de haber cumplido con sus obligaciones fiscales, relacionados únicamente con el establecimiento en el extranjero

Llevar los libros de contabilidad y los registros que correspondan al establecimiento en el extranjero, en los términos que señale esta Ley y su Reglamento. Los asientos correspondientes podrán efectuarse de acuerdo con lo siguiente

Registrando las operaciones en moneda nacional o en la moneda de curso legal en el país donde se encuentren dichos establecimientos.

El idioma español o en el oficial del país donde se encuentren dichos establecimientos.

Informar a las autoridades fiscales, de los préstamos, aportaciones para futuros aumentos de capital o aumentos de capital que reciban en efectivo, en moneda nacional o extranjera, mayores a $600,000.00, dentro de los quince días posteriores a aquél en el que se reciban las cantidades correspondientes.

es su obligación el informar a las autoridades fiscales, a través de los medios y formatos electrónicos, a más tardar el día 17 del mes inmediato posterior a aquel en el que se realice la operación, de las contraprestaciones recibidas en efectivo en moneda nacional o extranjera, así como en piezas de oro o de plata, cuyo monto sea superior a cien mil pesos.

Llevar un control de inventarios de mercancías, materias primas, productos en proceso y productos terminados, según se trate, conforme al sistema de inventarios perpetuos

contribuyentes que opten por valuar sus inventarios de conformidad con el cuarto párrafo del artículo 41 de LISR

llevar un registro de los factores utilizados para fijar los márgenes de utilidad bruta aplicados para determinar el costo de lo vendido durante el ejercicio, identificando los artículos homogéneos por grupos o departamentos con los márgenes de utilidad aplicados a cada uno de ellos.

contribuyentes podrán incorporar variaciones al sistema señalado en esta fracción, siempre que cumplan con los requisitos que se establezcan mediante reglas de carácter general.

Presentar, a más tardar el día 15 de febrero de cada año ante las oficinas autorizadas, declaración en la que proporcionen la información de las operaciones efectuadas en el año de calendario anterior, a través de fideicomisos por los que se realicen actividades empresariales en los que intervengan.

Tratarse de personas morales que celebren operaciones con partes relacionadas, éstas deberán determinar sus ingresos acumulables y sus deducciones autorizadas, considerando para esas operaciones los precios y montos de contraprestaciones que hubieran utilizado con o entre partes independientes en operaciones comparables

realizar los pagos por concepto de dividendos o utilidades a personas físicas o morales

Proporcionar a las personas a quienes les efectúen pagos el comprobante fiscal en el que se señale su monto, el impuesto sobre la renta retenido . Este comprobante se entregará cuando se pague el dividendo o utilidad.

deben de efectuar los pagos con cheque nominativo no negociable del contribuyente expedido a nombre del accionista o a través de transferencias de fondos reguladas por el Banco de México a la cuenta de dicho accionista

Presentar, conjuntamente con la declaración del ejercicio, la información de las operaciones que realicen con partes relacionadas residentes en el extranjero, efectuadas durante el año de calendario inmediato anterior

Obtener y conservar la documentación comprobatoria, tratándose de contribuyentes que celebren operaciones con partes relacionadas residentes en el extranjero, los documentos tendrán que contener los siguientes datos

incluyendo la información y la documentación sobre operaciones o empresas comparables por cada tipo de operación.

Información y documentación sobre las operaciones con partes relacionadas y sus montos por cada parte relacionada y por cada tipo de operación

información relativa a las funciones o actividades, activos utilizados y riesgos asumidos por el contribuyente por cada tipo de operación.

nombre, denominación o razón social, domicilio y residencia fiscal, de las personas relacionadas con las que se celebren operaciones, así como la documentación que demuestre la participación directa e indirecta entre las partes relacionadas.

Llevar un registro de las operaciones que efectúen con títulos valor emitidos en serie.

Presentar las declaraciones a través de medios electrónicos enla dirección de correo electrónico que al efecto señale el Servicio de Administración Tributaria mediante disposiciones de carácter genera

a más tardar el día 15 de febrero de cada año, ante las autoridades fiscales la siguiente información

El tipo de financiamiento, nombre del beneficiario efectivo de los intereses, tipo de moneda, la tasa de interés aplicable y las fechas de exigibilidad del principal y de los

accesorios, de cada una de las operaciones de financiamiento

saldo insoluto al 31 de diciembre del año anterior, de los préstamos que le hayan sido

otorgados o garantizados por residentes en el extranjero

La declaración en la que se determine el resultado fiscal del ejercicio o la utilidad gravable del mismo y el monto del impuesto correspondiente

las oficinas autorizadas, dentro de los tres meses siguientes a la fecha en que termine dicho ejercicio

la utilidad fiscal y el monto que corresponda a la participación de los trabajadores en las utilidades de la empresa

Formular un estado de posición financiera y levantar inventario de existencias a la fecha en que termine el ejercicio

Expedir los comprobantes fiscales

los pagos efectuados a los establecimientos en el extranjero

los que asienten el monto de los pagos efectuados que constituyan ingresos de fuente de riqueza ubicada en México de acuerdo con lo previsto por el Título V de LISR

Expedir los comprobantes fiscales por las actividades que realicen.

Llevar los registro y la contabilidad de conformidad con el Código Fiscal de la Federación, su Reglamento y el Reglamento de esta LISR