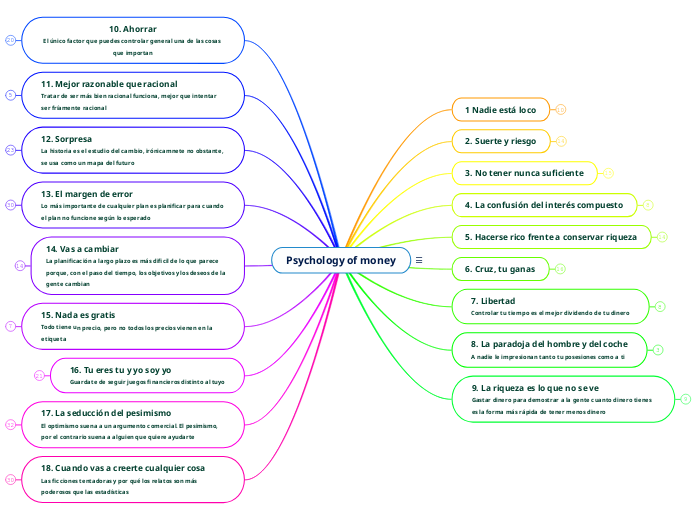

Psychology of money

Intro

El comportamiento es algo dfícil de enseñar, incluso a gente muy inteligente

1 Hasta cierto punto los resultados financieros dependen de la suerte independientemente de la inteligencia y esfuerzo.

2 El éxito financiero no es una ciencia pura y dura, es una habilidad blanda, es una habilidad conductual o emocional.

Dos cuestiones que afectan a todo el mundo: La salud y el dinero

Para entende por qué la gente se endeuda hasta el cuello, no hace falta estudiar lo tipos de interés; hay que estudiar la historia de la codicia, la inseguridad y el optimismo

18. Cuando vas a creerte cualquier cosa

Las ficciones tentadoras y por qué los relatos son más poderosos que las estadísticas

2. Todos tenemos una visión incompleta del mundo, pero nos creamos un relato completo para llenar la lagunas

Las finanzas son comportamiento humano y emociones

Nos centramos en lo que sabemos y obviamos lo que no sabemos, lo que nos lleva a tener un exceso de confianza en nuestras creencias

Tanto al explicar el pasado como al predecir al futuro nos centramos en el papel causal de la habilidad y obviamos el papel de la suerte

La ilusión de tener el controle es más persuasiva que la realidad de la incertidumbre

Así que nos aferramos a historias que nos dicen que los resultados están bajo nuestro control

Y puede ser difícil de aceptar....

Phipllip Tetlock: Necesitamos creer que vivimos en un mundo predecible y controlable, así que acudimos a personas que nos parecen autorizadas que prometen satisfacer esa necesidad

Entender lo mucho que no sabes, entender la gran cantidad de cosas que están fuera de tu control

La razón por la que es tan difícil hacer pronósticos sobre el mercado bursátil y la economía es porque eres la única persona en el mundo que piensas que el mundo funciona en la forma que tu piensas que funciona

Lo que ocasionan esas historias en términos financieros es fascinante a la par de aterrador

La mayoría de las personas al encontrarse algo que no comprenden, no se dan cuenta de que no lo entienden porque son capaces de elaborar una explicación que tiene sentido basándose en su perspectiva y sus experiencias únicas en el mundo

Todos queremos que le mundo complicado en el que vivimos tenga sentido

Tengamos la edad que tengamos, no somos conscientes de nuestra ignorancia y tratamos de contarnos una historia coherente basada en lo poco que sabe

1. Cuanto más desees que algo sea verdad, mayor será la probabilidad de que te creas un relato que sobrevalore la probabilidad de que sea verdad

Una ficción es tentadora y fácil de creer, porque esperar a que ocurra algo peor es demasiado doloroso de concebir

La visión de la economía estará distorsionada por lo que quieres que ocurra

Por eso nunca un organismo gubernamental predice un crisis

Invertir es uno de los ambitos que ofrece oportunidades diarias de conseguir recompensas extremas

Cuanto mayor sea la brecha entre lo que quiere que sea verdad y lo que necesitas que sea verdad para obtener un resultado aceptable, más te estás protegiendo en no caer victima de una ficción finaciera tentadora

Flexibilidad

Independencia financiera

NO HAY MAYOR FUERZA EN LAS FINANZAS

Si hay un 1% de que la predicción del alguien se haga verdad y eso te cambiaría la vida..... no es un locura prestarle atención

Muchos no logran calibrar las verdaderas probabilidades

Entonces fracasan por creer firmemente lo que quieren que sea cierto

Un ficción tentadora se da cuando eres inteligente, quieres encontrar soluciones, pero te ves ante una combinación de control limitado y alto riesgo

Ficciones tentadoras: Cosas que en la vida que son ciertas porque deseamos desesperadamente que lo sean.

Lo relatos son de lejos la fuerza más poderosa de la economía. Son el combustible que hace que las partes tangibles de la economía funcionen o el freno que retiene nuestras capacidades

17. La seducción del pesimismo

El optimismo suena a un argumento comercial. El pesimismo, por el contrario suena a alguien que quiere ayudarte

Y como afecta eso nuestras ideas sobre el dinero?

Hay dos cosas que afectarán tu vida, te importen o no

La salud

Los problemas suelen ser individuales

El dinero

Las cuestiones económicas son mas sistemáticas

El pesimismo financiero es un opcion fácil, frecuente y más convincente que el optimismo

La tercera es que el progreso tiene lugar demasiado despacio para que nos demos cuenta, pero los contratiempos ocurren demasiado deprisa para que los ignoremos

El crecimiento es fruto del potencial acumulativo, que requiere siempre es tiempo. la destrucción por el contratio es fruto de fallos concretos que pueden ocurrir en segundos y de la pérdida de confianza que puede darse en un instante

En las inversiones tienes que identificar el precio del éxito, volatilidad y pérdidas ante un largo telón de fondo de crecimiento y estar dispuesto a pagarlo

Igual en las trayectorias profesionales

Igual en los negocios

El avión lo cambió todo, empezó guerras mundiales y las terminó. Conectó a todo el mundo

Otra es que a menudo los pesimistas extrapolan tendencias actuales sin tener en cuenta como se adaptan los mercados

Pero hay una regla de oro en la economía

Los problemas se corrigen y la gente se adapta, las amenazas incentivan las soluciones en igual magnitud

Ni las circunstancias extremadamente buenas, ni las extremadamente malas, permanecen mucho tiempo en su estado extremo, porque la oferta y la demanda se adaptan a formas difíciles de producir

Una es que el dinero es omnipresente, así que cuando ocurre algo malo, suele afectar a todo el mundo y capta la atención de todo el mundo

Es dificil evitar la asimetría

En las noticias se puede entender

Instinto de negatividad

La aversión asimétrica a la pérdida es una protección evolutiva

Los organismos que abordan las amenazas con más urgencias que las oportunidades tienen más probabilidades de sobrevivir y reproducirse

Es instintivo e inevitable

Por que´ será tan seductor?

Tener la expectativa de que todo va a salir mal es la mejor manera de estar agradablemente sorprendido cuando salen bien

El pesimismo reduce las expectativas y acorta la distancia entre los resultados posibles y los resultados te harán sentir de maravilla

El pesimismo ocupa un lugar especial en nuestros Corazones

Los pronósticos rebosante de optimismo casi nunca se toman tan en serio como los profetas de calamidades

Dile a alguien que está en peligro y te va a escuchar con mucha atención

El pesimismo suena más inteligente

Y al mismo tiempo parece un opción más inteligente

16. Tu eres tu y yo soy yo

Guardate de seguir juegos financieros distinto al tuyo

Recomendación: Haga todo lo que está a su alcance para que entienda a que juego está jugando

Cuesta comprender que otros inversores tenga objetivos diferentes a los nuestros

Un pilar de la psicología es que no nos damos cuenta de que las personas racionales pueden ver el mundo desde una óptica diferente a la nuestra

Muchas de las decisiones de inversión está basadas en observar lo que la gente hace

Buena parte de los gastos de los consumidores sobre todo en economías desarrolladas tienen su origen en una motivación social

Podemos ver lo que gastan, pero no sus motivaciones, preocupaciones y aspiraciones

Influenciados por personas que admiras

Apostar en su contra

Imitarla

La burubujas financieras son devastadoras

Que esperas que haga la gente cuando la inercia crea gran potencial de rentabilidad a a corto plazo?

Y no es que sea irracional..... es racionalmente que se meten para aprovechar la inercia

Nunca, el mundo no funciona así

Que esperen pacientes a ver que ocurre?

La avaricia es una característica indeleble de la naturaleza humana

Por qué ocurren?

NO se deben tanto al aumento de las valoraciones, esta solo son el síntoma de que los horizontes temporales se reducen en la medida que entran más cortoplacistas al juego

Se forman cuando la inercia de la rentabilidad de corto plazo atrae suficiente dinero para que una buena parte de inversores dejen de apostar al largo plazo y pasen al corto plazo

Es un asunto complejo para respuestas simples

Cuando los inversores tienen horizontes y objetivos diferentes, precios que parecen ridículos para una persona, pueden parecer razonables para otra

Con frecuencia los inversionistas siguen inocentemente el ejemplo de otros inversores que juegan un juego diferente al suyo

15. Nada es gratis

Todo tiene un precio, pero no todos los precios vienen en la etiqueta

Como Disney, si ves la tarifa de entrada como una multa, nunca vas a disrutar de la magia

Descubre cuál es el precio y luego págalo

Como todas las cosas que merecen la pena, aprender a invertir exige un precio

La incapacidad de aceptar que hay que pagar el precio puede llevar a ver objetos brillantes o a tentarnos a conseguir grandes rendimientos gratis, lo que puede llevar a pérdidas considerables

La mayoría de las cosas son más complicadas en la práctica que en la teoría

Cualquier tarea parece fácil cuando no eres tu quien la lleva a cabo

El precio de muchas cosas no es obvio hasta que las has experimientado de primera mano cuando ya ha vencido el plazo de la factura

14. Vas a cambiar

La planificación a largo plazo es más dificil de lo que parece porque, con el paso del tiempo, los objetivos y los deseos de la gente cambian

La ilusión del fin de la historia

Es el término que usan lo psicólogos para describir lo mucho que los seres humanos son conscientes de lo que han cambiado en el pasado, pero la tendencia a subestimar lo mucho que van a cambiar en el futuro

En asuntos financieros es clave planificar el futuro

Dos cosas a tener presente al momento de planificar

Debemos aceptar la realidad de que cambiamos de opinión

La posibilidad de que algo que estudiaste o en lo que empezaste a trabajar de joven, te guste hasta que logres la pensión es bastante baja

Debemos evitas los extremos de la planificación financiera

Conservar el equilibrio en cada momento de tu vida, formenta la perseverancia y evita futuros remordimientos

El interés compuesto, funciona mejor cuando le das años y décadas para que cresca y no solo aplica al dinero, aplica a los hábitos, trayectorias profesionales y relaciones

No poder costear tu jubilación se puede convertir en un motivo duradero de remordimiento

La gente se adapta a la mayoría de las circunstancias, la simplicidad de no tener nada, como el entusiasmo de tenerlo todo se desvanecen

Solo el 27% de los graduandos desempeñan un trabajo relacionado con sus estudios principales

Eso afecta mucho la capacidad de planear los objetivos futuros

Un pilar de la psicología es que la gente suele pronosticar mal como será su futuro yo

13. El margen de error

Lo más importante de cualquier plan es planificar para cuando el plan no funcione según lo esperado

El primo del margen de error

Apego a la probabilidad favorable aun cuando hay aspectos negativos que son absolutamente inaceptables

El sesgo Optimista al asumir riesgos

Ejemplos

Warren Buffet

Nunca sacrifica un sueño por arriesgar más de lo razonable, solo por unos beneficios extra

Bill Gates

Cuando era una empresa joven... dejó en cash las nóminas de 1 año

DOS cosas por las cuales las personas NO tienen margen de error

Por la anterior dejas de realizar acciones que explotaría el potencial completo

La desagradable idea de no saber que te deparará el futuro

El margen de error es la manera más segura de un mundo gobernado por la probabilidad y no por las certezas

Evitar toda clase de riesgos es Imposible

En temas de dinero el punto de fallo es fiarse solamente de la nómina para enfrentar cualquier eventualidad

NO necesitas un motivo concreto para ahorrar

Si hay muchas cosas que deben suceder para no fracasar, hay que identificar cual es ese punto concreto de fallo

La forma de sobrevivir es evitar puntos de fallo

La sensatez de tener margen para equivocarse es reconocer la incertidumbre, la aleatoriedad y la probabilidad, siempre están presentes en la vida

POCOS planes financieros que solo estén preparados para riesgos conocidos, tienen margen suficiente para sobrevivir al mundo real

Hay que asegurarse de tener suficiente dinero para resistir cualquier golpe de mala suerte

Tienes que sobrevivir para tener éxito

Manejar el dinero como si lo tuviera dividido en 2, con una corre riesgos y con la otra está aterrorizado

Hay que asumir riesgos para progresar, pero No merece la pena asumir ningún riesgo que pueda arruinarte

Hay que conservar la capacidad de luchar un día más

Regla básica jugar tranquilamente con el 1% del capital

Los mejores comportamientos financieros inteligentes

Un juego de probabilidades NO de certezas

La importancia de reservar un margen de error

Se encuentran en un lugar inverosimil: Los casinos de las Vegas

Puede soñar extraño dada su profesión, pero la estrategia se basa en la humildad, la humildad de saber que puedes estar equivocado

12. Sorpresa

La historia es el estudio del cambio, irónicamnete no obstante, se usa como un mapa del futuro

Fiarse demasiado en la historia

2. La historia puede ser una guía engañosa del futuro de la economía y del mercado de valores

Cuanto más retrocedamos en la historia, más generales deberían ser nuestras conclusiones

Aspectos como el miedo y la codicia, el comportamiento en momentos de estrés o la forma de responder a los incentivos, tienden a permanecer estables en el tiempo

La historia del dinero suele ser últil para estas cosas

El capital de riesgo hace 25 años no existía

Los recursos eran vigilados por guardianes reacios al riesgo y con una imaginación nula = Banqueros

Los jóvenes emprendedores no tenían donde ir

La jubilación hoy en día no es directamente comparable con lo que tenía sentido hce una generación

1. Es probable que pases por alto sucesos marginales que son más determinantes

El mundo está lleno de sorpresas

Debemos admitir que no tenemos ni idea de lo que podría ocurrir en el futuro

La mayor parte de lo que sucede en un instante concreto en la economía mudial puede vincularse a unos cuantos sucesos pasados que eran imposibles de pronosticar

Los sucesos más importantes de la historia son las cosas únicas

Invertir

Pocos inversores están preparados para que aumenten los tipos de interés, porque nunca han vivido esta situación, el último período fue hace 40 años!!

La experiencia lleva a tener un exceso de confianza más que a desarrollar la habilidad de hacer pronósticos

La economía no soporta que algo se mantenda demasiado bien o demasiado bien todo el tiempo... algo cambia generalmente

Los inversores tienen sentimientos y bastantes, por lo que cuesta predecir cómo van a actuar simplemente basados en lo que hicieron antes

Es una inmensa multitud de personas tomand decisiones imperfectas con una información limitada sobre cosas que tendrán un efecto enorme en su bienestar

No es una ciencia dura

La historia nos ayuda a calidad expectativas, a estudiar cuanta gente tiende a equivocarse y un idea aproximada de lo ue suele funcionar

Continuamente pasan cosas que no habían ocurrido nunca

11. Mejor razonable que racional

Tratar de ser más bien racional funciona, mejor que intentar ser fríamente racional

Invertir tiene un componente social que a menudo se ignora cuando se observa a través de una óptica estrictamente financiera

Con frecuencia se ignora algo que puede ser técnicamente cierto, puede ser contextualmente absurdo

Razonable es más realista y con una probabildiad de mantener esa actitud a largo plazo, que es lo que importa al gestionar dinero

Es una mentalidad que la gente debe tener en cuenta al tomar decisiones vinculadas con el dinero

No eres un hoja de cálculo, eres una persona jodida y con emociones

10. Ahorrar

El único factor que puedes controlar general una de las cosas que importan

Cada pequeña porción de ahorros es como agarrar un punto del futuro que había sido propiedad de otra persona y recuperarlo para ti

Y no tienes por qué tener un motivo concreto para ahorrar

Cuando no tienes control sobre tu tiempo, te vez obligado a aceptar la mala suerte que se te cruce en el camino

La inteligencia no es una ventaja fiable en un mundo tan conectado como el nuestro, pero la flexibilidad si lo es

Las ventajas competitivas tienden a encontrar en habilidades conductuales y con mpás matices como la comunicación, la empatía y por encima de todas la flexibilidad

e.g Un mal trabajo

Flexiiblidad y control es el beneficio invisible de tu riqueza

Es la cobertura contra la inevitable capcidad de la vida de sorprenderte

NO requiere el objetivo de comprar algo específico

Es una lucha diaria contra los instintos de abrir tu plumaje de pavo real hasta sus límites y aguantar así siguiendo el ritmo de los demás que hacen lo mismo

Superado un cierto nivel de ingresos:

La manera más POTENTE de acrecentar tus ahorros, no es aumentando tu sueldo, es aumentando la Humildad

Lo que necesitas es simplemente lo que está por debajo de tu EGO

El valor de riqueza es RELATIVO a lo que necesitas

Aucumular riqueza SI tiene ue ver con tu índiice de ahorro

Acumular riqueza poco tiene que ver con tus ingresos, ni con la rentabilidad de tus inversiones

Superado un cierto nivel de ingresos, las personas se clasifican en:

Los que no creen que deban ahorrar

Los que no creen que pueden ahorrar

Los que ahorran

9. La riqueza es lo que no se ve

Gastar dinero para demostrar a la gente cuanto dinero tienes es la forma más rápida de tener menos dinero

El mundo está lleno de gente humilde pero que en realidad es rica y de gente que parece rica, pero que vive al borde de la insolvencia

La dieta y el ejercicio ofrecen una analogía muy útil, ya que perder peso tiene la mala fama de ser MUY difícil

NO se ven resulados rápido, por tal razón le cuesta a mucha gente acumular riqueza

La manera de ser rico es gastar dinero que tienes, NO dinero que NO tienes

Cuando la gene dice quiero ser millonario, lo que realmente quiere decir "me gustaría gastarme un millón de dólares" y eso literalmente es lo contrario a ser millonario

Nos basamos en muchos aspectos externos para evaluar el éxito financiero

Las fotos de Instagram

Las casas

Los coches

8. La paradoja del hombre y del coche

A nadie le impresionan tanto tu posesiones como a ti

La humildad, la amabilidad y la empatía te reportarán más respeto del que jamás te darán los caballos de potencia

Emplear el dinero para comprar cosas lujosas, puede ser menos útil de lo que te lo imaginas

La gente tiende a querer riqueza para convencer a los demás de que deberían quererlos y admirarlos

7. Libertad

Controlar tu tiempo es el mejor dividendo de tu dinero

Que ha ocurrido?

En comparación con generaciones anteriores, ha disminuido nuestro control sobre el tiempo

Nuestros trabajos mentales, hacen que nuestra jornada no termine cuando salimos de la fábrica, estamos tabajando constamente en nuestra cabeza, eso da la sensación de que el trabajo nunca se acaba.

Hemos empleado nuestra mayor riqueza para comprar cosas mejores y más grandes, Pero al mismo tiempo hemos perdido control sobre nuestro tiempo

Tener aun más dinero significa coger un trabajo con un sueldo bajo pero con tiempo flexible

Poder tomarte unos días libres del trabajo sin arruinarte

La posbilidad de hacer lo que quieras, cuando quieras, con quien tu quieras, durante el tiempo que quieras, no tiene precio

Un factor universal de la alegría es que la gente queire controlar su vida

6. Cruz, tu ganas

También es una parte importante de tu comportamiento como inversor

Si eres buen inversor la mayor parte de los años irán mas o menos bien, pero muchos años serán malos

Cuando aceptas que en el mundo de las inversiones lo extremos lo determinan todo, entenderás que es normal que muchas cosas vayan mal, descarrilen y fracasen

Las decisiones más importantes como inversor serán las que tomes cuando todo el mundo se esté volviendo loco

Analogía con los pilotos

El trabajo de un piloto son horas y horas de aburrimiento interrumpidas por instantes de puro terror

En fase bajista hay que seguir invirtiendo

El hombre que es capaz de actuar con normalidad cuando el resto de las personas a su alrededor se están volviendo locas

Más de la mitad de las sociedades del ambito de la tecnología y las comunicaciones pierden la mayor parte de su valor y nunca lo recuperan

El mundo bursátil no dista mucho de la distribución de éxitos del capital de riesgo

La mayoría de las startups fracasan y el mundo SOLO tiene la amabildad de permitir unos cuantos mega éxitos

Los extremos más alejados de una distribución de resultados, tienen una influencia enorme en las finanzas, donde un pequeño número de eventos, pueden ser la causa de la mayoría de los resultados

Puedes equivocarte la mitad de las veces y aun así ganar un afortuna

Y eso nos lleva a reaccionar de manera desproporcionada cuando lo hacen

Infravaloramos lo normal que es que muchas cosas fracasen

Va contra la intuición

5. Hacerse rico frente a conservar riqueza

Mentalidad de supervivencia

3. Es vtal ser optimista ante el futuro, pero parnóico frente a lo que te va a impedir llegar a ese futuro

2. Planificar, pero lo más importante es planificar para cuando no se cumpla no planificado

Margen de error

Margen de seguridad

1. Quiero ser inquebrantable en términos financieros, para seguir lo necesario para conseguir los rendmientos

La capacidad de estar ahí, durante mucho tiempo, sin arruinarse ni verse forzado a abandonar, es lo que marca la diferencia,

Esto es lo que marca la piedra angular, al invertir, construir una carrera profesional o tu propio negocio

Conservar dinero

Requiere auteridad y aceptación de que al menos parte de lo que has conseguido es atribuible a la suerte

Requiere lo contrario, humildad y miedo a que puedas perder lo conseguido con la misma rapidez

Ganar dinero

Requiere asumir riesgos, ser optimista y jugartela

Solo hay un manera de conservar la riqueza, una combinación de auteridad y paranoia

4. La confusión del interés compuesto

Lo contrario de esto es obtener réditos elevados, que no pueden mantenerser suele tener finales trágicos

La naturaleza antintuitiva del potencial acumulativo lleva incluso al más listo de nosotros a no ser consciente de su poder

A menudo ignoraos su potencial

Ahorrar desde los 20's y no desde los 30´s.. realmente cambia la vida

Warren buffet

Es habil invirtiendo, pero su secreto es el tiempo

Todo su exito financiero puede vincularse a la base financiera que construyó desde su adolescencia y a la persistencia que mantuvo hasta la vejez

Nuestra mente no está hecha para esos disparates

3. No tener nunca suficiente

NO olvides algunas cosas

Hay muchas cosas por las que nunca merece la pena arriesgarse, independientemente de las ganancias potenciales

La libertad, la indenpendencia, los amigos, la familia no tienen precio

La reputación no tiene precio

Suficiente no significa demasiado poco

Suficiente significa darse cuenta de que un deseo insaciable de tener más, te llevará a un punto al que te puedes arrepentir

La única forma de saber cuanto puedes comer es comer hasta que te siente mal

El problema es la comparación social

Aceptar que puedes tener suficiente, incluso si es menos que lo de la gente a tu alrededor

La habilidad financiera más difícil de conseguir es que la meta deje de moverse

La vida no es agradable sin ser consciente que ya tienes suficiente

El capitalismo moderno hace dos cosas de maravilla: Generar riqueza y generar envidia

No hay ningún motivo para arriesgar lo que tienes y necesitas, por algo que no tienes ni necesitas

Obvio, pero suele olvidarse

Hay que saber ver cuando tienes suficiente

2. Suerte y riesgo

El truco es gestionar el fracaso, de tal manera que una inversión audaz no te arruine para ue puedas seguir jugando y que la suerte caiga de tu lado

No sigas a una sola persona

Cuanto más común sea el patrón, más aplicable puede ser para tu vida

Cuanto más extremo sea su resultado, es menos probable que lo puedas replicar a tener una alta probabilidad de estar influenciado por situaciones extremas de suerte o riesgo

El éxito es un mal profesor, seduce a personas inteligentes y logra que piensen que no pueden perder (Bill Gates)

El fracaso también puede ser un mal profesor

La dificultad de identificar que es suerte y que es habilidad es uno de los mayores problemas a los que nos enfrentamos al intentar aprender la forma de gestionar el dinero

No todo el éxito se debe al trabajo duro y no toda la pobreza se debe a la pereza

Tenemos cerebros que prefieren respuestas fáciles y que no están muy ávidos de matices

El riesgo y la suerte son dos caras de las misma moneda

Nadie piensa que la suerte tenga importancia en el éxito financiero, por supuesto es dificil cuantificar la suerte y es de mala educación decir que el éxito de las personas es debido a la suerte

El mundo es demasiado complejo para permitir que el 100% de tus acciones dicte el 100% de tus resultados

Ambos elementos son la realidad de cualquier resultado, está guiado por fuerzas a ajenas al esfuerzo individual

Nada es tan bueno ni tan malo como parece

1 Nadie está loco

Es una cuestión muy influenciada por las emociones frente a los hechos y eso explica por qué no siempre hacemos lo que se supone con el dinero

Todo el mundo habla de la jubiliación, pero muy poca gente hace algo para lograrlo

NO debería sorprender que seamos malos ahorrando e invirtiendo para la jubilación, no estamos locos,,, es que somos novatos

Lo que para alguien puede ser escandaloso, para otro grupo de personas puede tener todo el sentido del mundo

Razonamiento subconsciente

Las personas se cuentan a si mismas historias sobre lo que están haciendo y por qué lo hacen y esa historia es producto de sus experiencias únicas

Las decisiones de inversión de la gente están muy vinculadas a las experiencias de aquellos inversores tuvieron en los primeros años de la vida adulta

Hay que experimentar algunas lecciones para poder entenderlas

Estudiar la historia te da la sensación de que conoces algo, pero hasta que no lo experimentas, no puedes entenderlo lo suficiente para cambiar tu comportamiento

Las ideas de como funciona del dinero, varían inmensamente de unas personas a otras, alguien que crece en la pobreza vs. el hijo de un banquero rico... etc