INTEGRANTES: ADRIANA FERNANDA LEON TORRES , ADRIANA MARCELA DIAZ DIAZ , CLAUDIA LEON TORRES. GRUPO 13

de Harry Markowitz, Jack L, Traynor , John litner y Jan Mossion.

La oferta de activos financieros iguala a la demanda (O=D) ya que el mercado es competencia perfecta, por lo que, la interacción de oferta y demanda determina el precio de los activos.

Modelo que toma en consideración el riesgo el riesgo sistematico y no sistematico FORMULA E (ri)=rf + B (E(rm)- rf)

se debe tener en cuenta

es decir

RENDIMIENTO, RIESGO Y ESTRUCTURA DE CAPITAL CAPITULO 3

Variabilidad de los rendimientos

la variabilidad en los rendimientos es lo que se denomina

riesgo. existe una desviación entre el rendimiento esperado y el observado y La

identificación de este riesgo se realiza a través de la estadística descriptiva.

Beta

Indicadores IGBC

Solo cuenta con un solo indicador de índice general de la bolsa de Colombia (IGBC)

Índice NASDAQ

Mira empresas dedicadas a la tecnología

Es la bolsa de valores de todo el mundo utilizan indicadores bursátiles para medir el promedio de sus acciones en cotización.

Varianza

Se debe tomar la desviación estándar y elevarla al cuadrado tiene el mismo significado de la desviación estándar.

Desviación estandar

Se encarga de aplicar los cálculos de la rentabilidad, la forma más fácil de aplicar esta desviación es por Excel mediante la formula =desvest()

Esta es una variable de la estadística descriptiva, se obtiene atraves del tiempo bursátil

Rendimiento Promedio y Rendimiento Esperado

Rendimiento Esperado

Es un cálculo que se

realiza incluyendo los riesgos adquiridos en la inversión.

Rendimiento Promedio

Es el rendimiento observado lo que se ha obtenido a través de la historia y

sirve como referencia para identificar el comportamiento que ha tenido la inversión.

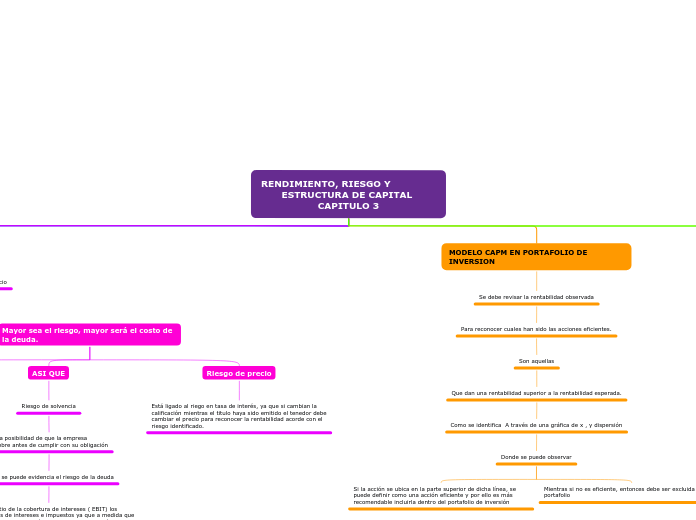

MODELO CAPM EN PORTAFOLIO DE INVERSION

Se debe revisar la rentabilidad observada

Para reconocer cuales han sido las acciones eficientes.

Son aquellas

Que dan una rentabilidad superior a la rentabilidad esperada.

Como se identifica A través de una gráfica de x , y dispersión

Donde se puede observar

Mientras si no es eficiente, entonces debe ser excluida del portafolio

Si la acción se ubica en la parte superior de dicha línea, se puede definir como una acción eficiente y por ello es más recomendable incluirla dentro del portafolio de inversión

COSTOS DE DEUDA CON RIESGO

Se identifican riesgos de liquidez, solvencia y riesgo de precio

Mayor sea el riesgo, mayor será el costo de la deuda.

Riesgo de precio

Está ligado al riego en tasa de interés, ya que si cambian la calificación mientras el titulo haya sido emitido el tenedor debe cambiar el precio para reconocer la rentabilidad acorde con el riesgo identificado.

ASI QUE

Riesgo de solvencia

Es la posibilidad de que la empresa quiebre antes de cumplir con su obligación

Como se puede evidencia el riesgo de la deuda

Hallando el ratio de la cobertura de intereses ( EBIT) los intereses antes de intereses e impuestos ya que a medida que el resultado de esta operación sea menor mayor será el costo de la financiación a través de deuda ya que evidencia un incremento en la dificultad del pago de la deuda.

Riegos de liquidez

Es la dificultad de la empresa para cumplir su obligación por falta de liquidez

Ya que

Riesgo Sistemático y No Sistemático

No sistematico

Es aquel que se adiciona al sistemático y hace referencia al sector economico al que pertenece la empresa a la que se va a invertir, es especifico a la empresa y de todas las variables en las que la misma incurre de forma específica.

MODELO DE FIJACION DE PRECIOS A CAPITAL (CAPM)

Basados en la teoría en el equilibrio de mercados

Modelo de valoración de activos financieros por William Sharpe en 1962, permitiendo estimar su rentabilidad esperada en función del riesgo sistematico. Basaso en diversas formulas sobre la diversificación y la teoría moderna de portafolio.

Subtopic

Sistematico

Riesgo en el cual es obligatorio incurrir para realizar

inversiones. Este riesgo se refiere a la volatilidad de las variables macroeconómicas, nacionales e

internacionales.

RENDIMIENTO, RIESGO Y ESTRUCTURA DE CAPITAL

Financiacion

Pasivos y Patrimonio

Riesgo es uno de los factores más relevantes a la hora de invertir. El inversor entrega su dinero en busca de una rentabilidad al hablar de rentabilidad, debe hablarse de los riesgos que se corren en búsqueda de dichas utilidades. Existen dos riesgos indentificados.

Cambio en la tasa de interés

altera el precio del título.

Riesgo del impago de la deuda

la entidad no tenga la posibilidad de cancelar los recursos, incurriendo en costos de cobranza que terminan con la rentabilidad pactada.