par Lilian Zelaya Il y a 1 année

95

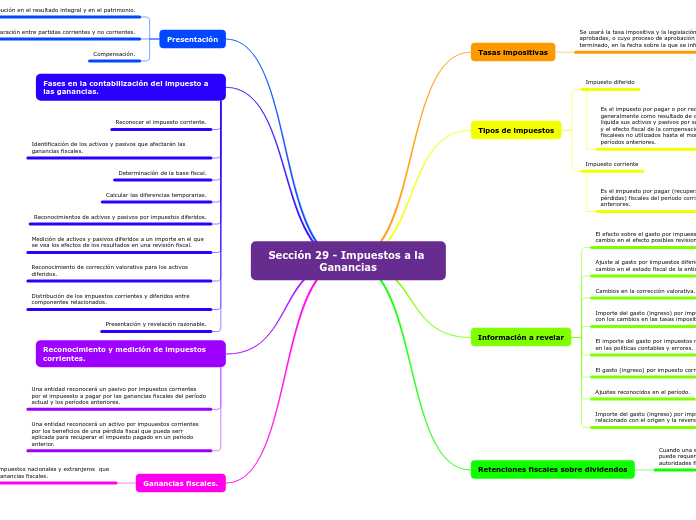

Sección 29 - Impuestos a la Ganancias

Se aborda el tratamiento contable y la medición de los impuestos a las ganancias, tanto corrientes como diferidos. Se establece que una entidad debe reconocer un activo por impuestos corrientes cuando se pueden aplicar pérdidas fiscales para recuperar impuestos pagados en periodos anteriores.