par Juan vasquez Il y a 6 années

788

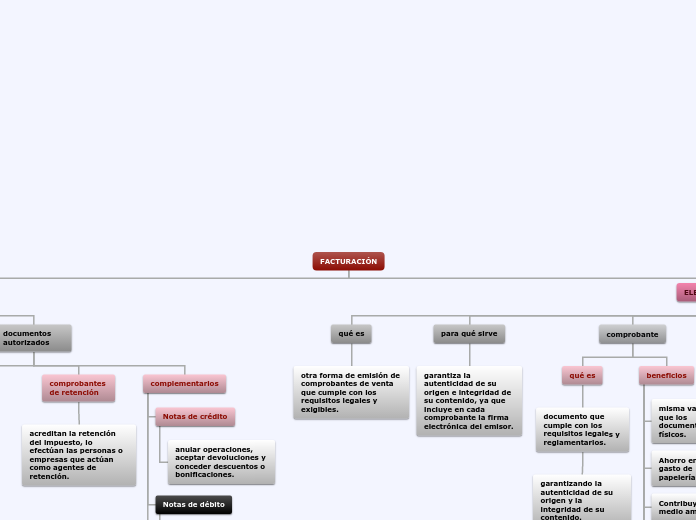

SISTEMA TRIBUTARIO COLOMBIANO

El sistema tributario colombiano ha implementado medidas significativas para reducir la evasión fiscal. Una de las estrategias principales ha sido la adopción de la factura electrónica a nivel nacional, la cual permite un mayor control de las transacciones comerciales entre empresas.