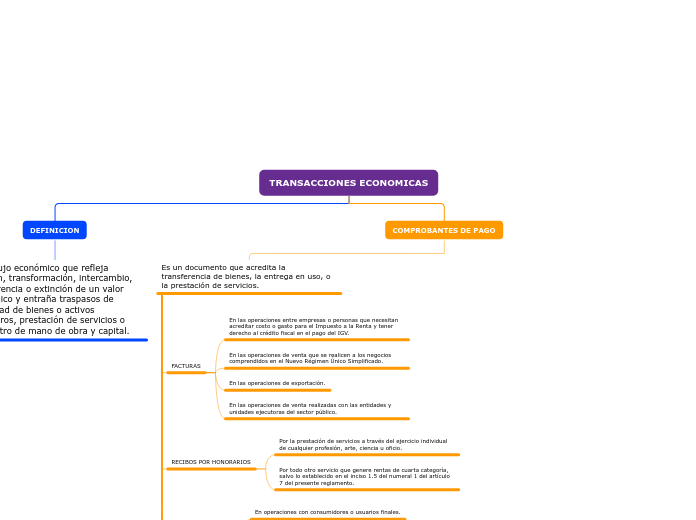

TRANSACCIONES ECONOMICAS

COMPROBANTES DE PAGO

Es un documento que acredita la

transferencia de bienes, la entrega en uso, o la prestación de servicios.

Comprobante empresas supervisadas SBS

Es el comprobante de pago electrónico emitido por las empresas del sistema financiero y de seguros y por las cooperativas de ahorro y crédito no autorizadas a captar recursos del público que se encuentren bajo el control de la Superintendencia de Banca, Seguros y Administradoras Privadas de Fondos de Pensiones, por sus operaciones distintas a las gravadas con el IGV

Recibo electrónico por servicios públicos

Es un documento electrónico que tiene todos los efectos tributarios de un comprobante de pago (sustenta costo, gasto, crédito fiscal para efectos tributarios, en caso de emitirse con RUC). La serie es alfanumérica, y su numeración es correlativa y generada por el sistema.

Ticket Monedero Electrónico

El tiket monetario electrónico se utiliza para la emisión de comprobantes de pago en forma electrónica, desarrollado por el emisor electrónico, por terceros o por la SUNAT. Es el sistema de emisión de comprobantes de pago electrónicos a través del Portal de SUNAT Operaciones en línea –SOL

Ticket POS

El ticket POS es emitido por el emisor electrónico en la venta de bienes o prestación de servicios al adquirente o usuario, cuando el pago se efectúe mediante tarjetas de crédito, débito y/o en efectivo.

Comprobante de Operaciones – Ley N.° 29972.

Es el comprobante de pago que emiten las cooperativas agrarias como azucareras, cafetaleras, de colonización y cooperativas comunales cuando adquieren bienes muebles o servicios de sus socios, conforme con la Ley N° 29972, y que les permite sustentar el gasto para efecto tributario.

Otros documentos que por su contenido y sistema de emisión

Los documentos autorizados en el numeral 6 del artículo 4º.

documentos se utilizan para sustentar gasto o costo para efecto tributario ejercer el derecho al crédito fiscal, o al crédito deducible, según sea el caso siempre que se identifique al adquirente o usuario y se discrimine el Impuesto

Tickets o cintas emitidos por máquinas registradoras.

Los tickets que se emitan en las operaciones realizadas con las Unidades Ejecutoras y Entidades del Sector Público Nacional a las que se refiere el Decreto Supremo Nº 053-97-PCM y normas modificatorias, cuando dichas Unidades Ejecutoras y Entidades adquieran los bienes y/o servicios definidos como tales en el artículo 1º del citado Decreto Supremo, deberán cumplir con lo dispuesto en el numeral precedente, salvo que las adquisiciones se efectúen a sujetos del Régimen Único Simplificado

Sustentarán crédito fiscal, gasto o costo para efecto tributario, o crédito deducible, siempre que:

c) Se discrimine el monto del tributo que grava la operación, salvo que se trate de una operación gravada con el Impuesto a la Venta de Arroz Pilado.

b) Se emitan como mínimo en original y una copia, además de la cinta testigo.

a) Se identifique al adquirente o usuario con su número de RUC así como con sus apellidos y nombres, o denominación o razón social.

Se emitirán en los siguientes casos:

a) En operaciones con consumidores finales.

b) En operaciones realizadas por los sujetos del Régimen Único Simplificado.

Sólo podrán ser emitidos en moneda nacional.

LIQUIDACION DE COMPRA

El comprador queda designado como agente de retención de los tributos que gravan la operación

Permitirán ejercer el derecho al crédito fiscal, siempre que el Impuesto sea retenido y pagado por el comprador

Podrán ser empleadas para sustentar gasto o costo para efecto tributario

Se emitirán en los casos señalados en el inciso 1.3 del numeral 1 del artículo 6° del presente reglamento

BOLETAS DE VENTA

En operaciones realizadas por los sujetos del Nuevo Régimen Único Simplificado, incluso en las de exportación que pueden efectuar dichos sujetos al amparo de las normas respectivas

En operaciones con consumidores o usuarios finales.

RECIBOS POR HONORARIOS

Por todo otro servicio que genere rentas de cuarta categoría, salvo lo establecido en el inciso 1.5 del numeral 1 del artículo 7 del presente reglamento.

Por la prestación de servicios a través del ejercicio individual de cualquier profesión, arte, ciencia u oficio.

FACTURAS

En las operaciones de venta realizadas con las entidades y unidades ejecutoras del sector público.

En las operaciones de exportación.

En las operaciones de venta que se realicen a los negocios comprendidos en el Nuevo Régimen Único Simplificado.

En las operaciones entre empresas o personas que necesitan acreditar costo o gasto para el Impuesto a la Renta y tener derecho al crédito fiscal en el pago del IGV.

DEFINICION

Es el Flujo económico que refleja creación, transformación, intercambio, transferencia o extinción de un valor económico y entraña traspasos de propiedad de bienes o activos financieros, prestación de servicios o suministro de mano de obra y capital.