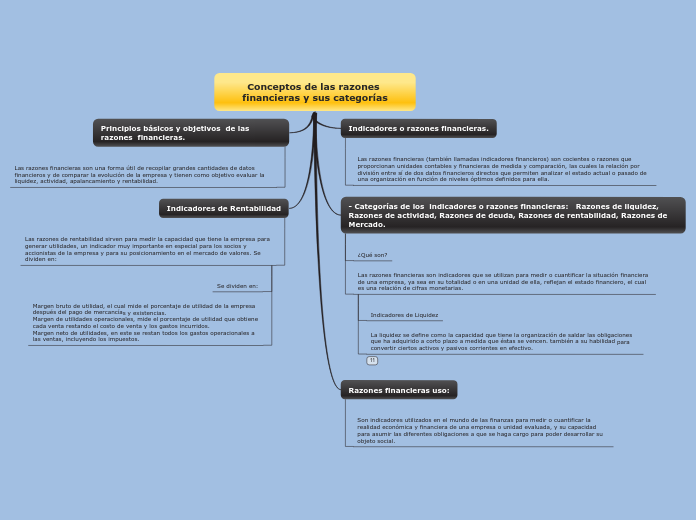

Conceptos de las razones financieras y sus categorías

Indicadores de Rentabilidad

Las razones de rentabilidad sirven para medir la capacidad que tiene la empresa para generar utilidades, un indicador muy importante en especial para los socios y accionistas de la empresa y para su posicionamiento en el mercado de valores. Se dividen en:

Margen bruto de utilidad, el cual mide el porcentaje de utilidad de la empresa después del pago de mercancías y existencias.

Margen de utilidades operacionales, mide el porcentaje de utilidad que obtiene cada venta restando el costo de venta y los gastos incurridos.

Margen neto de utilidades, en este se restan todos los gastos operacionales a las ventas, incluyendo los impuestos.

Se dividen en:

Principios básicos y objetivos de las razones financieras.

Las razones financieras son una forma útil de recopilar grandes cantidades de datos financieros y de comparar la evolución de la empresa y tienen como objetivo evaluar la liquidez, actividad, apalancamiento y rentabilidad.

Razones financieras uso:

Son indicadores utilizados en el mundo de las finanzas para medir o cuantificar la realidad económica y financiera de una empresa o unidad evaluada, y su capacidad para asumir las diferentes obligaciones a que se haga cargo para poder desarrollar su objeto social.

- Categorías de los indicadores o razones financieras: Razones de liquidez, Razones de actividad, Razones de deuda, Razones de rentabilidad, Razones de Mercado.

Las razones financieras son indicadores que se utilizan para medir o cuantificar la situación financiera de una empresa, ya sea en su totalidad o en una unidad de ella, reflejan el estado financiero, el cual es una relación de cifras monetarias.

La liquidez se define como la capacidad que tiene la organización de saldar las obligaciones que ha adquirido a corto plazo a medida que éstas se vencen. también a su habilidad para convertir ciertos activos y pasivos corrientes en efectivo.

Indicadores de Liquidez: Razón Corriente

Indica cual es la capacidad que tiene la empresa de cumplir con sus obligaciones financieras, deudas o pasivos a corto plazo. La división del activo corriente entre el pasivo corriente, permite saber cuántos activos corrientes se tienen para cubrir o respaldar los pasivos exigibles a corto plazo.

También se conoce como índice de solvencia, y se calcula de la siguiente forma:

Fórmula:

Fórmula Razón Corriente

Indicadores de Liquidez: Prueba Ácida

Muestra la capacidad que tiene la empresa de cancelar sus obligaciones corrientes, sin tener en cuenta la venta de sus existencias, lo cual sería solo con los saldos de efectivo, el producido de las cuentas por cobrar, las inversiones temporales y otros activos de fácil liquidación, que sea diferente a los inventarios. Es un índice de liquidez mucho más exigente, y se calcula de la siguiente forma:

Fórmula:

Fórmula Prueba Acida

Indicadores de Liquidez: Capital Neto de Trabajo

Permite evidenciar el monto de dinero que le quedaría a la empresa, luego de haber pagado los pasivos de corto plazo, lo cual hará posible la toma de decisiones de inversión temporal por parte de la Gerencia.

Fórmula:

Fórmula Capital Neto de Trabajo

Razones Financieras: Indicadores de Endeudamiento

Permiten medir el grado y la forma en la que los acreedores participan en el financiamiento de una empresa. Y también permite definir el riesgo en el que incurren dichos acreedores, los dueños, y si es conveniente o inconveniente un determinado nivel de endeudamiento para la empresa.

Indicadores de Endeudamiento: Endeudamiento

Permite determinar por cada peso que se invierte en activos, cuanto está financiado por terceros y cuál es la garantía que presenta la empresa a los acreedores.

Fórmula:

Fórmula Endeudamiento

Indicadores de Endeudamiento: Autonomía

Se encarga de la medición del compromiso del patrimonio de los asociados en relación con la de los acreedores, así como el grado de riesgo de cada una de las partes que financian las operaciones.

Fórmula:

Fórmula Autonomía

Indicadores de Endeudamiento: Índice de desarrollo de nuevos productos

Su interpretación es que si la deuda en el pasivo corriente se concentra con un resultado mayor que uno (1) se atenta contra la liquidez, y en caso de que la concentración sea menor que uno (1) existirá mayor solvencia y se manejará el endeudamiento a largo plazo.

Fórmula:

Fórmula Índice de desarrollo de nuevos productos

Razones Financieras: Indicadores de Actividad

Permiten medir la eficiencia de una empresa en la utilización de sus activos, mediante el tiempo que tarda en recuperar la inversión realizada en ellos. A continuación se describen los diferentes Indicadores de Actividad que existen:

Indicadores de Actividad: Rotación de Cartera

Muestra el número de veces en que las cuentas por cobrar giran en promedio, en un periodo de tiempo determinado.

Fórmula:

Fórmula Rotación de Cartera

Indicadores de Actividad: Rotación de Inventarios

Se encarga de mostrar las veces en las que los costos en inventarios se convierten en efectivo o se colocan a crédito.

Fórmula:

Fórmula Rotación de Inventarios

Indicadores de actividad: Rotación de cuentas por pagar

Con esta razón financiera se puede identificar el número de veces que la empresa debe dedicar dinero para pagar pasivos en un período determinado. Se calcula dividiendo las compras a crédito entre el promedio de cuentas por pagar.

Indicadores de Liquidez

¿Qué son?

Indicadores o razones financieras.

Las razones financieras (también llamadas indicadores financieros) son cocientes o razones que proporcionan unidades contables y financieras de medida y comparación, las cuales la relación por división entre sí de dos datos financieros directos que permiten analizar el estado actual o pasado de una organización en función de niveles óptimos definidos para ella.