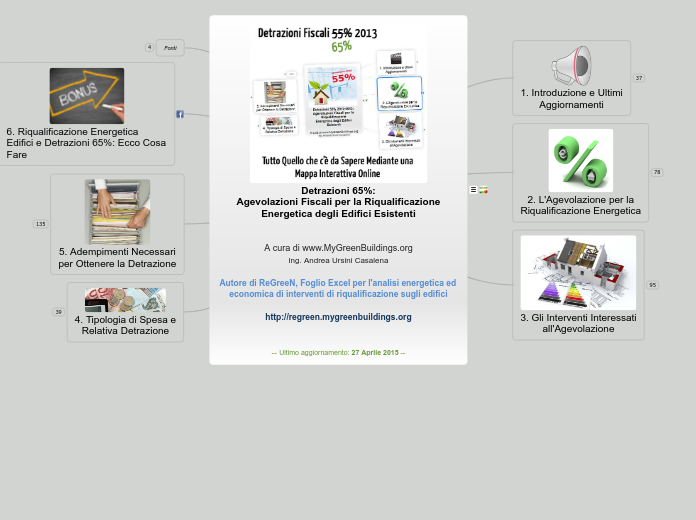

Detrazioni 65%:

Agevolazioni Fiscali per la Riqualificazione

Energetica degli Edifici Esistenti

A cura di www.MyGreenBuildings.org

Ing. Andrea Ursini Casalena

Autore di ReGreeN, Foglio Excel per l'analisi energetica ed economica di interventi di riqualificazione sugli edifici

http://regreen.mygreenbuildings.org

-- Ultimo aggiornamento: 27 Aprile 2015 --

N.B.:

Clicca sui segni " + " per espandere i nodi e scoprire i contenuti

La mappa è in continuo aggiornamento

A cura di

www.MyGreenBuildings.org

Ing. Andrea Ursini Casalena

4. Tipologia di Spesa e

Relativa Detrazione

Calcolo e limiti della detrazione

Nel caso in cui siano stati attuati più interventi agevolabili, semprechè cumulabili, il limite massimo di detrazione applicabile sarà costituito dalla somma degli importi previsti per ciascuno degli interventi realizzati

ATTENZIONE

Quando gli interventi realizzati consistono nella prosecuzione di lavori appartenenti alla stessa categoria effettuati in precedenza sullo stesso immobile, per il calcolo del limite massimo di detrazione bisogna tener conto anche delle detrazioni fruite negli anni precedenti.

Inoltre, per gli interventi in corso di realizzazione, la detrazione spetta comunque nel periodo d’imposta in cui la spesa è sostenuta, a condizione che il contribuente attesti che i lavori non sono ancora ultimati.

Qualora si attuino interventi caratterizzati da requisiti tecnici che consentano di ricondurli astrattamente a due diverse fattispecie agevolabili, il contribuente potrà applicare una sola agevolazione e dovrà indicare nella scheda informativa prevista da inviare all'ENEA a quale beneficio intende fare riferimento

ESEMPIO

E' il caso in cui siano stati realizzati interventi di coibentazione delle pareti esterne, inquadrabili nell’ambito della riqualificazione energetica dell’edificio o nell’ambito degli interventi sulle strutture opache verticali

Clicca qui a destra per vedere il caso applicato alla riqualificazione energetica globale >>>

ESEMPIO

Se sono stati installati i pannelli solari, per i quali è previsto un importo massimo di detrazione di 60.000 euro, e sostituito l’impianto di climatizzazione invernale, per il quale la detrazione massima applicabile è prevista nella misura di 30.000 euro, sarà possibile usufruire della detrazione massima di 90.000 euro

Gli importi di 100.000 euro, 60.000 euro e 30.000 euro, stabiliti in relazione ai singoli interventi agevolabili, rappresentano il limite massimo del risparmio d’imposta ottenibile mediante la detrazione, e non il limite di spesa

ESEMPIO

Considerando l'importo massimo di detrazione pari a 100.000 euro (riqualificazione energetica globale), esso corrisponde al 65% di una spesa massima pari a 153.846 euro (153.846 x 0,65 = 100.000 euro)

Per gli interventi condominiali l’ammontare massimo di detrazione deve essere riferito a ciascuna delle unità immobiliari che compongono l’edificio

Se l’intervento di riqualificazione energetica, con detrazione max 100000 €, si riferisce all’intero edificio e non a “parti” di edificio, tale somma costituisce il limite complessivo della detrazione per quell'edificio, da ripartire tra i soggetti che hanno diritto al beneficio

Il limite massimo di detrazione deve intendersi riferito all’unità immobiliare oggetto dell’intervento e, pertanto, andrà suddiviso tra i soggetti detentori o possessori dell’immobile che partecipano alla spesa, in ragione dell’onere effettivamente sostenuto da ciascuno

Suddivisione della detrazione fiscale del 65% in rate annuali

ATTENZIONE

Per gli interventi realizzati a partire dal 2008, quando essi consistono nella prosecuzione di interventi appartenenti alla stessa categoria effettuati in precedenza sullo stesso immobile, ai fini del computo del limite massimo della detrazione occorre tener conto anche delle detrazioni fruite negli anni precedenti.

Inoltre, relativamente agli interventi in corso di realizzazione, la detrazione spetta comunque nel periodo di imposta in cui la spesa è sostenuta, a condizione che il contribuente attesti che i lavori non sono ancora ultimati.

Per gli interventi effettuati a partire dal 2011, è obbligatorio ripartire la detrazione in dieci rate annuali

Per gli interventi realizzati dal 1° gennaio 2009 al 31 dicembre 2010, la detrazione andava ripartita in cinque quote annuali, di pari importo

Per gli interventi realizzati dal 1° gennaio 2008, la detrazione poteva essere ripartita in un numero di quote annuali, di pari importo, tra tre e dieci, su scelta irrevocabile del contribuente da esprimere all’atto della prima detrazione

Per interventi di risparmio energetico realizzati nel 2007 la detrazione andava ripartita in tre quote annuali di pari importo

L’agevolazione consiste in una detrazione dall’imposta lorda, che può essere fatta valere sia sull’Irpef che sull’Ires, in misura pari al 65% delle spese sostenute

Per i contribuenti titolari di reddito d’impresa, per i quali i lavori sono inerenti all’esercizio dell’attività commerciale, sono detraibili le spese imputabili nei vari periodi d’imposta fino a quello in corso al 30 giugno 2013

Per i contribuenti non titolari di reddito d’impresa (come le persone fisiche, gli enti non commerciali, gli esercenti arti e professioni) sono detraibili le spese per le quali il pagamento è effettuato mediante bonifico bancario o postale entro il 30 giugno 2013

Spese detraibili

Per quanto riguarda gli interventi di riqualificazione energetica dell’edificio sono spese detraibili:

Spese perr la realizzazione delle opere murarie collegate agli impianti

Spese relative alle forniture e alla posa in opera di materiali di coibentazione e di impianti di climatizzazione

Spese professionali

Per interventi di riduzione della trasmittanza termica delle strutture opache e delle finestre nonché interventi su impianti di climatizzazione invernale e di produzione di acqua calda sono detraibili le seguenti spese:

Interventi impiantistici concernenti la climatizzazione invernale e/o la produzione di acqua calda attraverso:

Negli interventi ammissibili sono compresi, oltre a quelli relativi al generatore di calore, anche gli eventuali interventi sulla rete di distribuzione, sui sistemi di trattamento dell’acqua, sui dispositivi di controllo e regolazione nonché sui sistemi di emissione

Fornitura e posa in opera di tutte le apparecchiature termiche, meccaniche, elettriche ed elettroniche, delle opere idrauliche e murarie necessarie per la sostituzione, a regola d’arte, di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazione

Smontaggio e dismissione dell’impianto di climatizzazione invernale esistente, parziale o totale

Fornitura e posa in opera di tutte le apparecchiature termiche, meccaniche, elettriche ed elettroniche, nonché delle opere idrauliche e murarie necessarie per la realizzazione a regola d’arte di impianti solari termici organicamente collegati alle utenze, anche in integrazione con impianti di riscaldamento

Interventi che comportino una riduzione della trasmittanza termica U delle finestre comprensive degli infissi attraverso:

Miglioramento delle caratteristiche termiche dei componenti vetrati esistenti, con integrazioni e sostituzioni

Miglioramento delle caratteristiche termiche delle strutture esistenti con la fornitura e posa in opera di una nuova finestra comprensiva di infisso

Interventi che comportino una riduzione della trasmittanza termica U degli elementi opachi costituenti l’involucro edilizio, comprensivi delle opere provvisionali e accessorie, attraverso:

Demolizione e ricostruzione dell’elemento costruttivo

Fornitura e messa in opera di materiali ordinari, anche necessari alla realizzazione di ulteriori strutture murarie a ridosso di quelle preesistenti, per il miglioramento delle caratteristiche termiche delle strutture esistenti

Fornitura e messa in opera di materiale coibente per il miglioramento delle caratteristiche termiche delle strutture esistenti

Le spese per le quali è possibile fruire della detrazione comprendono:

- sia i costi per i lavori edili connessi con l’intervento di risparmio energetico,

- sia quelli per le prestazioni professionali necessarie per realizzare gli interventi e acquisire la certificazione energetica richiesta

5. Adempimenti Necessari

per Ottenere la Detrazione

Contenuto dell'asseverazione

Interventi per la climatizzazione invernale

Per gli impianti di potenza nominale del focolare, o di potenza elettrica nominale, non superiore a 100 kW, l’asseverazione può essere sostituita da una certificazione dei produttori delle caldaie a condensazione e delle valvole termostatiche a bassa inerzia termica oppure dei produttori delle pompe di calore ad alta efficienza e degli impianti geotermici a bassa entalpia che attesti il rispetto dei medesimi requisiti

Per gli interventi di sostituzione di impianti di climatizzazione invernale con impianti dotati di pompa di calore ad alta efficienza ovvero con impianti geotermici a bassa entalpia, l’asseverazione deve specificare che:

Che il sistema di distribuzione è messo a punto e equilibrato in relazione alle portate

Per i lavori realizzati a partire dal periodo di imposta in corso al 31 dicembre 2010 sono installate pompe di calore che hanno un coefficiente di prestazione (Cop) e, qualora l’apparecchio fornisca anche il servizio di climatizzazione estiva, un indice di efficienza energetica (Eer) almeno pari ai pertinenti valori minimi, fissati nell’allegato I e riferiti all’anno 2010

Per i lavori realizzati a partire dal periodo d’imposta in corso al 31 dicembre 2009, sono installate pompe di calore che hanno un coefficiente di prestazione (Cop) e, qualora l’apparecchio fornisca anche il servizio di climatizzazione estiva, un indice di efficienza energetica (Eer) almeno pari ai pertinenti valori minimi, fissati nell’allegato I e riferiti all’anno 2009

Qualora siano installate pompe di calore elettriche dotate di variatore di velocità (inverter), i pertinenti valori di cui all’allegato I sono ridotti del 5%

Scarica il decreto con l'Allegato I >>>

Per i lavori realizzati a partire dal periodo d’imposta in corso al 31 dicembre 2008, sono installate pompe di calore che hanno un coefficiente di prestazione (Cop) e, qualora l’apparecchio fornisca anche il servizio di climatizzazione estiva, un indice di efficienza energetica (Eer) almeno pari ai pertinenti valori minimi, fissati nell’allegato H e riferiti agli anni 2008-2009

Scarica il decreto con l'Allegato H >>>

Per i soli interventi di sostituzione di impianti di climatizzazione invernale, con impianti aventi potenza nominale del focolare maggiori od uguali a 100 kW, l’asseverazione deve recare le seguenti ulteriori specificazioni:

Che è stata installata una pompa di tipo elettronico a giri variabili

Che la regolazione climatica agisce direttamente sul bruciatore

Che è stato adottato un bruciatore di tipo modulante

L’asseverazione deve specificare che:

Sono installate, ove tecnicamente “compatibili” valvole termostatiche a bassa inerzia termica (o altra regolazione di tipo modulante agente sulla portata) su tutti i corpi scaldanti ad esclusione degli impianti di climatizzazione invernale progettati e realizzati con temperature medie del fluido termovettore inferiori a 45°C

Sono installati generatori di calore a condensazione ad aria o ad acqua con rendimento termico utile, a carico pari al 100% della potenza termica utile nominale, maggiore o uguale a 93 + 2 log Pn,

dove log Pn è il logaritmo in base 10 della potenza utile nominale del singolo generatore, espressa in kW,

e dove per valori di Pn maggiori di 400 kW si applica il limite massimo corrispondente a 400 kW

Interventi di installazione di pannelli solari termici

Per i pannelli solari realizzati in autocostruzione, può essere prodotto l’attestato di partecipazione ad uno specifico corso di formazione da parte del soggetto beneficiario

Deve certificare il rispetto dei seguenti requisiti:

Che l’installazione degli impianti è stata eseguita in conformità ai manuali d’installazione dei principali componenti

Che i pannelli solari hanno apposita certificazione di conformità alle norme UNI EN 12975 o UNI EN 12976, certificati da un organismo di un Paese dell’Unione Europea e della Svizzera

Che gli accessori e i componenti elettrici ed elettronici sono garantiti per almeno due anni

Che i pannelli solari e i bollitori impiegati sono garantiti per almeno cinque anni

Interventi sull'involucro di edifici esistenti

In base alle nuove disposizioni introdotte dal D.M. 6 agosto 2009, l’asseverazione può essere:

- sostituita dalla dichiarazione resa dal direttore dei lavori sulla conformità al progetto delle opere realizzate

- esplicitata nella relazione attestante la rispondenza alle prescrizioni per il contenimento del consumo di energia degli edifici e relativi impianti termici

Per le sostituzioni di finestre, comprensive di infissi, l’asseverazione può essere sostituita da una certificazione dei produttori degli stessi infissi che attesti il rispetto dei medesimi requisiti.

Deve riportare una stima dei valori delle trasmittanze originarie dei componenti su cui si interviene, nonché i valori delle trasmittanze dei medesimi componenti a seguito dell'intervento.

Detti valori devono in ogni caso essere inferiori o uguali ai valori definiti dal decreto del Ministero dello sviluppo economico 11 marzo 2008.

Vai al nodo con i dettagli sui limiti di U >>>

Riqualificazione energetica globale edifici esistenti

Deve specificare che l’indice di prestazione energetica per la climatizzazione invernale EPi risulta non superiore ai valori limite definiti dal decreto del Ministero dello sviluppo economico dell’11 marzo 2008.

Vai al nodo con i dettagli sui limiti di EPi >>>

Quadro sintetico dei principali adempimenti

Quadro sintetico principali adempimenti

I documenti da conservare

Nel caso in cui gli interventi siano stati effettuati su parti comuni di edifici devono essere conservate ed eventualmente esibite anche la copia della delibera assembleare e quella della tabella millesimale di ripartizione delle spese

Se i lavori sono effettuati dal detentore dell’immobile, deve essere conservata ed esibita la dichiarazione di consenso all’esecuzione dei lavori da parte del proprietario

Per i contribuenti non titolari di reddito d’impresa, la ricevuta del bonifico bancario o postale attraverso cui è stato effettuato il pagamento

Le fatture o le ricevute fiscali comprovanti le spese effettivamente sostenute per la realizzazione degli interventi

La ricevuta di invio tramite internet o la ricevuta della raccomandata postale all’Enea

Il certificato di asseverazione redatto da un tecnico abilitato

Adempimenti per gli interventi in leasing

La società di leasing deve solo fornire una documentazione che attesti la conclusione dell’intervento di riqualificazione energetica e l’ammontare del costo sostenuto su cui si calcola la detrazione

Gli adempimenti documentali (comunicazione all’Agenzia delle Entrate per i lavori che proseguono in più periodi d’imposta, invio della scheda informativa all’Enea) devono essere assolti dal contribuente che usufruisce della detrazione

Si applicano le regole previste per i titolari del reddito di impresa e, pertanto, non vi è obbligo di pagamento mediante bonifico bancario o postale

Come fare i pagamenti

I contribuenti titolari di reddito di impresa sono invece esonerati dall’obbligo di pagamento mediante bonifico bancario o postale. In tal caso, la prova delle spese può essere costituita da altra idonea documentazione

La ritenuta a titolo di acconto dell’imposta sul reddito dovuta dall’impresa che effettua i lavori non deve essere operata quando il pagamento può essere effettuato con modalità diverse dal bonifico (assegno, vaglia, carta di credito).

I contribuenti non titolari di reddito di impresa devono effettuare il pagamento delle spese sostenute mediante bonifico bancario o postale

Ritenuta sui bonifici

Dal 1° luglio 2010, al momento del pagamento del bonifico effettuato dal contribuente che intende avvalersi della detrazione del 55%, le banche e le Poste Italiane Spa devono operare una ritenuta del 4% a titolo di acconto dell’imposta sul reddito dovuta dall’impresa che effettua i lavori

Con la circolare n. 40 del 28 luglio 2010 l’Agenzia delle Entrate ha fornito le istruzioni operative sull’applicazione della ritenuta

Scarica la circolare n.40 >>>

La base di calcolo su cui operare la ritenuta è l’importo del bonifico diminuito dell’Iva

Nel modello vanno indicati:

La causale del versamento

Il codice fiscale del beneficiario della detrazione

Il numero di partita Iva o il codice fiscale del soggetto a favore del quale è effettuato il bonifico (ditta o professionista che ha effettuato i lavori)

La comunicazione all'Agenzia delle Entrate

Il modello NON deve essere presentato:

Se nel periodo d’imposta cui la comunicazione si riferisce non sono state sostenute spese

Se i lavori sono iniziati e si sono conclusi nel medesimo periodo d’imposta

Il modello deve essere presentato:

Sottoargomento

Scarica il modulo PDF dell'Agenzia delle Entrate con relative istruzioni >>>

Vai alla pagina apposita dell'Agenzia delle Entrate

Con provvedimento del Direttore dell’Agenzia delle Entrate del 21 dicembre 2009 sono state approvate le specifiche tecniche per la trasmissione telematica dei dati contenuti nel modello di comunicazione per lavori concernenti gli interventi di riqualificazione energetica che proseguono oltre il periodo d’imposta

Clicca qui a destra e accedi alle specifiche tecniche >>>

La mancata osservanza del termine previsto per l’invio del modello o l’omessa trasmissione dello stesso, non comportano la decadenza dal beneficio fiscale. Per queste violazioni, però, si applica la sanzione prevista dall’articolo 11, comma 1, del decreto legislativo n. 471/1997 (da 258 a 2.065 euro)

Vai al D.Lgs. n. 471/1997 >>>

Per gli interventi i cui lavori proseguono in più periodi d’imposta, inviando un modello per ciascun periodo d’imposta

Il modello deve essere presentato in via telematica entro 90 giorni dal termine di ciascun periodo d’imposta in cui sono state sostenute le spese oggetto della comunicazione

Per gli interventi i cui lavori proseguono oltre il periodo d’imposta

Clicca a destra per accedere alla compilazione telematica >>>

Bonus 65%: cancellata la comunicazione all’Agenzia delle entrate

Il Decreto semplificazioni fiscali ha cancellato l’obbligo di comunicare all’Agenzia dell’entrate i lavori che proseguono oltre il periodo di imposta in cui sono iniziati.

Il modello deve essere presentato in via telematica entro 90 giorni dal termine del periodo d’imposta nel quale i lavori hanno avuto inizio

I documenti da trasmettere all'ENEA

ATTENZIONE

Se il contribuente non è in possesso della documentazione, poiché l’intervento è ancora in corso di realizzazione, può fruire comunque della detrazione per le spese sostenute in ciascun periodo d’imposta, a condizione che attesti che i lavori non sono ultimati.

Quando la complessità dei lavori eseguiti non trova adeguata descrizione negli schemi resi disponibili dall’Enea, si può inviare la documentazione a mezzo raccomandata con ricevuta semplice, sempre entro il termine di 90 giorni dal termine dei lavori.

L’indirizzo presso cui inviare la documentazione è il seguente:

ENEA - Dipartimento ambiente, cambiamenti globali e sviluppo sostenibile

Via Anguillarese 301 - 00123 Santa Maria di Galeria (Roma)

Va indicato il riferimento “Detrazioni fiscali-riqualificazione energetica”

La trasmissione deve avvenire in via telematica, attraverso il sito http://finanziaria2014.enea.it/ collegato a www.acs.enea.it, ottenendo ricevuta informatica

Quante pratiche presentare in funzione di più interventi realizzati

<<< Apri il nodo per visualizzare la tabella

http://finanziaria2014.enea.it/

www.finanziaria2013.enea.it/

www.acs.enea.it

Entro 90 giorni dalla fine dei lavori occorre trasmettere:

La data di fine lavori coincide con il giorno del cosiddetto “collaudo”, e non di effettuazione dei pagamenti.

Se, in considerazione del tipo di intervento, non è richiesto il collaudo, il contribuente può provare la data di fine lavori con altra documentazione emessa da chi ha eseguito i lavori (o dal tecnico che compila la scheda informativa).

Non è ritenuta valida, a tal fine, una dichiarazione del contribuente resa in sede di autocertificazione.

La scheda informativa relativa agli interventi realizzati

(allegato E o F del decreto)

Scarica il Decreto attuativo 19 febbraio 2007 integrato (o Decreto Edifici) con l'allegato E o F

Copia dell’attestato di prestazione o di qualificazione energetica (Allegato A Decreto)

Dal 2008 l’attestato di prestazione energetica non è più richiesto per l’installazione di pannelli solari e per la sostituzione di finestre

Dal 15 agosto 2009 non è più necessario per gli interventi riguardanti la sostituzione degli impianti di climatizzazione invernale

La certificazione necessaria

L’asseverazione, l’attestato di certificazione/qualificazione energetica e la scheda informativa devono essere rilasciati da tecnici abilitati alla progettazione di edifici e impianti nell’ambito delle competenze ad essi attribuite dalla legislazione vigente, iscritti ai rispettivi ordini e collegi professionali

Tutti i documenti sopraindicati possono essere redatti anche da un unico tecnico abilitato

Scheda informativa relativa agli interventi realizzati

L'obbligo di indicare in fattura il costo della manodopera è stato soppresso dal decreto legge n. 70 del 13 maggio 2011

Per fruire dell’agevolazione fiscale sulle spese energetiche non è invece necessario effettuare alcuna comunicazione preventiva

Rettifica della scheda informativa

Il contribuente può rettificare, anche dopo la scadenza del termine previsto per l’invio, eventuali errori commessi nella compilazione della scheda informativa

Poiché la detrazione compete solo per le spese effettivamente sostenute, in caso di sconti o abbuoni riconosciuti successivamente all’invio della scheda informativa, il contribuente ha l’obbligo di assoggettare a tassazione separata le somme ricevute a tale titolo e per le quali in anni precedenti ha fruito della detrazione.

Pertanto, eventuali rimborsi dovranno essere indicati nella dichiarazione dei redditi dell’anno in cui sono stati ricevuti.

Non è necessario rettificare la scheda informativa quando è stato indicato un nominativo diverso da quello dell’intestatario del bonifico o della fattura, o non è stato segnalato che possono aver diritto alla detrazione più contribuenti.

In questi casi, infatti, è sufficiente che il contribuente che intende avvalersi della detrazione dimostri di essere in possesso dei documenti che attestano il sostenimento dell’onere e la misura in cui tale onere è stato effettivamente sostenuto.

In ogni caso, la comunicazione in rettifica della precedente deve essere inviata entro il termine di presentazione della dichiarazione dei redditi nella quale la spesa può essere portata in detrazione

Errori rettificabili

Gli importi di spesa indicati in misura non corrispondente a quella effettiva

I dati identificativi dell’immobile oggetto di intervento

Errori materiali sui dati anagrafici del contribuente e dei beneficiari della detrazione

Allegato F, se l’intervento riguarda la sostituzione di finestre comprensive di infissi in singole unità immobiliari (comma 345b) o l’installazione di pannelli solari (comma 346)

Scarica decreto con Allegato F cliccando qui a destra >>>

La scheda descrittiva dell’intervento di cui all’allegato F può essere compilata anche dall’utente finale

(non necessariamente da un tecnico abilitato)

La scheda deve contenere:

Il relativo costo, specificando l’importo per le spese professionali e quello utilizzato per il calcolo della detrazione

Il risparmio di energia che ne è conseguito

La tipologia di intervento eseguito

I dati identificativi del soggetto che ha sostenuto le spese e dell’edificio su cui i lavori sono stati eseguiti

Redatta secondo lo schema riportato

nell’allegato E del decreto attuativo

Scarica il decreto con Allegato E >>>

Attestato di prestazione o qualificazione energetica

Non occorre più presentare APE l'attestato di prestazione energetica (o qualificazione energetica AQE)

Per le spese effettuate dal 15 agosto 2009 riguardanti la sostituzione degli impianti di climatizzazione invernale (comma 347)

Per le spese effettuate dal 1° gennaio 2008 per l’installazione di pannelli solari (comma 346)

Per le spese effettuate dal 1° gennaio 2008 per la sostituzione di finestre in singole unità immobiliari (comma 345b)

Attestato di Qualificazione Energetica

Dopo l’esecuzione dei lavori di riqualificazione energetica globale (comma 344), coibentazione di strutture opache e sostituzione di infissi in contesti diversi dalle singole unità immobiliari (comma 345a) può essere prodotto l’attestato di “qualificazione energetica” in sostituzione di quello di “certificazione energetica”

Leggi le differenze tra APE e AQE visitando la mappa sulla certificazione energetica, clicca qui a destra >>>

Gli indici di prestazione energetica, oggetto della documentazione indicata, possono essere calcolati, nei casi previsti, con la metodologia semplificata riportata dall’allegato B (o allegato G) dei decreti attuativi

Il certificato deve essere predisposto in conformità allo schema riportato nell’allegato A del decreto attuativo (DM 19 febbraio 2007) ed asseverato da un tecnico abilitato

Chi è un tecnico abilitato?

Clicca qui a destra per leggere i dettagli >>>

Scarica il Decreto attuativo 19 febbraio 2007 integrato (o Decreto Edifici) con l'allegato A

Attestato di Prestazione Energetica

Redatto obbligatoriamente per interventi di riqualificazione energetica globale (comma 344), coibentazione di strutture opache e sostituzione di infissi in contesti diversi dalle singole unità immobiliari (comma 345a)

Leggi maggiori dettagli sulla mappa con gli obblighi della certificazione energetica cliccando qui a destra >>>

Per gli interventi realizzati a partire dal periodo d’imposta in corso al 31 dicembre 2008, l’attestato di certificazione energetica degli edifici, ove richiesto, è prodotto, successivamente alla esecuzione degli interventi, utilizzando le procedure e metodologie di cui all’articolo 6, del decreto legislativo 19 agosto 2005, n. 192,

oppure approvate dalle Regioni e dalle Province autonome di Trento e Bolzano,

oppure le procedure stabilite dai Comuni con proprio regolamento antecedente alla data dell’8 ottobre 2005

Vai al D.Lgs. 192/05, art. 6, integrato al D.Lgs. 311/06 cliccando qui a destra >>>

Tale certificazione è prodotta successivamente all’esecuzione degli interventi, utilizzando procedure e metodologie approvate dalle Regioni e dalle Province autonome di Trento e Bolzano

oppure le procedure stabilite dai Comuni con proprio regolamento antecedente alla data dell’8 ottobre 2005

Chiarimenti sulla redazione della APE (Attestato di Prestazione Energetica) o dell'AQE (Attestato di Qualificazione Energetica)

1) L'APE va sempre redatto, obbligatoriamente, per interventi di riqualificazione energetica globale (comma 344), coibentazione di strutture opache e sostituzione di infissi in contesti diversi dalle singole unità immobiliari (comma 345a).

2) E' però possibile redarre e presentare l'AQE all'ENEA negli stessi casi di cui sopra. In questo caso l'ACE va comunque redatto e conservato.

<<< Apri il nodo per leggere tutti i dettagli

F.A.Q. ENEA n. 67

D - Per accedere alle detrazioni fiscali del 55-65% l’Attestato di certificazione energetica (A.C.E.) ora sostituito dall’Attestato di Prestazione Energetica(A.P.E) è obbligatorio per tutti gli interventi incentivati? E se sì, le spese

tecniche necessarie per redigerlo sono comunque detraibili?

R – Il comma 1-ter dell’art. 6 del D. Lgs. n° 192 del 2005 modificato dal D. Lgs. 311/2006 ha stabilito che dal 1 gennaio 2007 l’A.C.E. di un edificio o di un'unità immobiliare è necessario per accedere agli incentivi ed alle agevolazioni di qualsiasi natura finalizzati al miglioramento delle prestazioni energetiche dell’unità immobiliare, dell’edificio o degli impianti. Inoltre, come previsto dal comma 1-bis dell’art. 11 del decreto su citato, fino all’entrata in vigore (25 luglio 2009) delle Linee guida nazionali per la certificazione energetica degli edifici, l’attestato di qualificazione energetica ha potuto sostituire a tutti gli effetti (e quindi anche relativamente alle detrazioni fiscali del 55%, là dove richiesto), l’A.C.E. Ma come riporta chiaramente il punto 1-ter dell’art. 11 del D. Lgs. 192, ciò non è più consentito trascorsi dodici mesi dall’emanazione delle Linee Guida nazionali.

In questo modo è stato esteso in ambito nazionale quanto già era vigente nelle regioni in cui una legislazione locale imponeva da tempo la redazione dell'A.C.E. Pertanto, per i lavori che abbiano avuto inizio dal 26 luglio 2010 o successivamente, è stato ritenuto obbligatorio l’A.C.E. per accedere alle detrazioni fiscali del 55%, eccezion fatta per gli interventi che il comma 24 della finanziaria 2008 e l'art. 31 della legge 99/09 esentano dall’obbligo e per i quali nel tempo si è attuata una semplificazione delle procedure di trasmissione, ossia quelli di cui ai commi 345, limitatamente alla sostituzione di infissi in singole unità immobiliari, 346 e 347 della Finanziaria 2007. Come accennato, sulla base del comma 1 ter dell’art.6 del D. Lgs. n°192 del 2005, si è ritenuto che possano ritenersi salvi i diritti acquisiti prima del 26 luglio 2010, garantiti dalle attestazioni di incarico conferite fino a questa data.

Con il decreto-legge 4 giugno 2013, n°63, coordinato con la legge di conversione 3 agosto 2013, n°90 (che recepisce la direttiva 2010/31/UE del Parlamento europeo e del Consiglio del 19 maggio 2010, sulla prestazione energetica nell’edilizia), l’Attestato di Certificazione Energetica è stato soppresso e sostituito dall’Attestato di Prestazione Energetica. Pertanto, dal 4 agosto 2013, entrata in vigore della legge n°90, nei casi ove esso è previsto (e cioè nel caso di interventi ai sensi dei commi 344 e 345, quest'ultimo limitatamente alla coibentazione di strutture opache e alla sostituzione di infissi in contesti diversi dalle singole unità immobiliari, della Finanziaria 2007), per accedere a questi incentivi, occorre ora redigere l’A.P.E. Per ciò che attiene la metodologia di calcolo da seguire, come riporta la Circolare del MiSE del 7 agosto 2013, “fino all’emanazione dei decreti previsti dall’art.4 del D.L. n°63, si adempie alle prescrizioni di cui al decreto legge stesso redigendo l’A.P.E. secondo le modalità di calcolo di cui al D.P.R. 2 aprile 2009 n°59, fatto salvo nelle Regioni che hanno provveduto ad emanare proprie disposizioni normative in attuazione della direttiva 2002/91/CE”.

Ai soli fini dell’accesso alle detrazioni in oggetto, nei casi ove esso è previsto, sopra riportati nel dettaglio, si continua ad utilizzare lo stesso modulo dell’attestato di qualificazione energetica, che può essere compilato e sottoscritto anche da un tecnico abilitato coinvolto nei lavori di cui alla richiesta di detrazione, mentre il tecnico compilatore dell'Attestato di Prestazione Energetica non deve essere coinvolto nei lavori (per ulteriori informazioni sui requisiti dei certificatori, si rimanda al D.P.R. 75/2013). Come è stato già detto, l’A.P.E. va conservato dall’utente e, in quanto misura obbligatoria per l’accesso alle detrazioni, le spese tecniche per la sua compilazione sono anch’esse detraibili.

Clicca qui a destra per accedere

a tutte le FAQ Enea sulle

detrazioni fiscali del 55% >>>

Vai alla mappa sulla Certificazione Energetica degli Edifici

Clicca qui a destra per accedere >>>

Asseverazione, consente di dimostrare che l’intervento realizzato è conforme ai requisiti tecnici richiesti

Inoltre, nelle ipotesi di autocostruzione dei pannelli solari, è sufficiente l’attestato di partecipazione ad un apposito corso di formazione

In base a quanto previsto dal D.M. 6 agosto 2009, l’asseverazione del tecnico abilitato può essere sostituita dalla dichiarazione resa dal direttore dei lavori

Vai al Decreto, art 4, cliccando qui a destra >>>

Se riguarda gli interventi di sostituzione di finestre e infissi, e nel caso di caldaie a condensazione con potenza inferiore a 100 kW, può essere sostituito da una certificazione dei produttori

In caso di esecuzione di più interventi sullo stesso edificio l’asseverazione può avere carattere unitario e fornire in modo complessivo i dati e le informazioni richieste

6. Riqualificazione Energetica Edifici e Detrazioni 65%: Ecco Cosa Fare

Come comportarsi quando sei di fronte a una riqualificazione energetica e devi accedere alle detrazioni fiscali del 65%?

Ecco in breve le cose importanti a cui stare attento >>>

Fonti

Rimetti la casa al centro del tuo mondo

Vecchie FAQ Enea sulla detrazione fiscale 55%-65%

FAQ Enea sulla

detrazione fiscale 65%

Fonte: Le Agevolazioni Fiscali per il Risparmio Energetico (Agenzia delle Entrate)

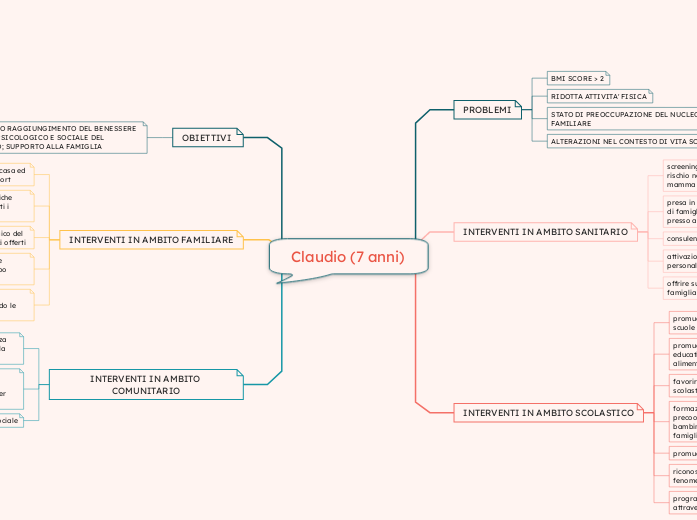

3. Gli Interventi Interessati

all'Agevolazione

Interventi di sostituzione di impianti di climatizzazione invernale

Se in uno stabile alcuni appartamenti hanno il riscaldamento ed altri no, la detrazione deve essere limitata alla parte di spesa imputabile alle unità nelle quali tale impianto era presente

Ai fini della individuazione della quota di spesa detraibile, va utilizzato un criterio di ripartizione proporzionale basato sulle quote millesimali riferite a ciascun appartamento (circolare 23 aprile 2010, n. 21/E)

Scarica la circolare 23 aprile 2010, n. 21/E

cliccando qui a destra >>>

Dal 15 agosto 2009 (data di entrata in vigore della legge n. 99 del 23 luglio 2009) non è più richiesta la presentazione dell’attestato di prestazione energetica energetica (APE) o qualificazione energetica (AQE) anche per la sostituzione di impianti di climatizzazione invernale

Si intende la sostituzione, integrale o parziale, di impianti di climatizzazione invernale esistenti con impianti dotati di caldaie a condensazione e contestuale messa a punto del sistema di distribuzione

Sono comprese nell’agevolazione anche la trasformazione degli impianti individuali autonomi in impianti di climatizzazione invernale centralizzati, con contabilizzazione del calore, nonché la trasformazione dell’impianto centralizzato per rendere applicabile la contabilizzazione del calore

È esclusa dall’agevolazione la trasformazione dell’impianto di climatizzazione invernale da centralizzato a individuale o autonomo

ATTENZIONE

Per fruire dell’agevolazione è necessario, quindi, sostituire l’impianto preesistente e installare quello nuovo

Non è agevolabile, pertanto, l’installazione di sistemi di climatizzazione invernale in edifici che ne erano sprovvisti

Acquistando una stufa a pellet che non richiede posa in opera, è possibile usufruire di qualche agevolazione legata al risparmio energetico?

Detrazioni IVA per stufe a pellet, ecco tutti i casi

SI' AL 50%. L'acquisto può tuttavia godere della detrazione del 50% ai fini IRPEF prevista dalle norme in materia di agevolazione degli interventi di recupero, ristrutturazione e restauro conservativo degli edifici esistenti. Va inoltre tenuto presente che l'agevolazione potrebbe coprire sia le spese sostenute per l'installazione che per la realizzazione della canna fumaria.

No, il caso proposto non può godere del regime agevolativo previsto per gli interventi finalizzati al conseguimento di risparmi energetici non tanto perchè non è detto che la stufa acquistata sia in grado di rispondere ai requisiti tecnici richiesti dalla norma di riferimento ma anche, e forse soprattuto, perchè, secondo quanto viene riferito dal contribuente, non si concretizza la fattispecie di “sostituzione” dell'impianto di riscaldamento.

F.A.Q. ENEA n.37

D - Sto ristrutturando un immobile rurale precedentemente non accatastato e riscaldato solo con un caminetto e una stufa a legna. Posso fruire delle detrazioni se metto infissi a norma e installo una caldaia a condensazione?

R - Un edificio, per fruire delle detrazioni, deve essere esistente e avere un impianto di riscaldamento funzionante. Per edificio vale la definizione di cui all'art. 2 del D.Lgs. 192/05. Ancora, è “esistente”, se risulta accatastato o se almeno è stata presentata domanda di accatastamento e se viene pagata l'IMU (ex ICI) , se dovuta. Inoltre, si ritiene che un impianto termico, per essere considerato tale, debba rispondere alla definizione di cui al punto l-tricies del comma 1 dell’Art.2 del D. Lgs. 192/05, come modificato dal decreto-legge 4 giugno 2013, n°63, coordinato con la legge di conversione 3 agosto 2013, n°90, che qui si riporta: "Impianto termico è un impianto tecnologico destinato ai servizi di climatizzazione invernale o estiva degli ambienti, con o senza produzione di acqua calda sanitaria, indipendentemente dal vettore energetico utilizzato, comprendente eventuali sistemi di produzione, distribuzione e utilizzazione del calore nonché gli organi di regolarizzazione e controllo. Sono compresi negli impianti termici gli impianti individuali di riscaldamento. Non sono considerati impianti termici apparecchi quali: stufe, caminetti, apparecchi per il riscaldamento localizzato ad energia radiante; tali apparecchi, se fissi, sono tuttavia assimilati agli impianti termici quando la somma delle potenze nominali del focolare degli apparecchi al servizio della singola unità immobiliare è maggiore o uguale a 5 kW. Non sono considerati impianti termici i sistemi dedicati esclusivamente alla produzione di acqua calda sanitaria al servizio di singole unità immobiliari ad uso residenziale ed assimilate”. Infine, anche qualora le precedenti condizioni fossero soddisfatte, occorre ricordare che il prerequisito per accedere alle detrazioni è sempre il conseguimento di un risparmio energetico e che questo è difficile da raggiungere nella dismissione di impianti a biomassa in quanto questa è considerata fonte fossile solo al 30%

L’articolo 15 del decreto legge 4 giugno 2013 n.63 modificato dalla L. 3 agosto 2013, n. 90 prevede inoltre incentivi per nuovi interventi finalizzati all’efficienza energetica tra cui micro-cogenerazione e micro-trigenerazione.

Dal 1° gennaio 2012, la detrazione è stata estesa alle spese per interventi di sostituzione di scaldacqua tradizionali con scaldacqua a pompa di calore dedicati alla produzione di acqua calda sanitaria

Dal 1° gennaio 2008, l’agevolazione è ammessa anche per la sostituzione di impianti di riscaldamento con pompe di calore ad alta efficienza e impianti geotermici a bassa entalpia

Il Decreto Legge 63 del 4 giugno 2013 aveva in prima battuta escluso le pompe di calore dalla detrazione fiscale 65%, ma sono poi state re-incluse con un emendamento.

Il valore massimo della detrazione fiscale è di 30.000 euro

Installazione di pannelli solari

Vai al nodo della mappa con la distinta delle spese detraibili per gli interventi sugli impianti

Clicca il pulsante qui a destra >>>

Per le spese effettuate dal 1° gennaio 2008 per l'installazione di pannelli solari, non occorre più presentare l'attestato di prestazione energetica (o qualificazione energetica)

Ai fini dell’asseverazione dell’intervento concernente l’installazione dei pannelli solari è richiesto:

Che i pannelli siano conformi alle norme UNI EN 12975 o UNI EN 12976, certificati da un organismo di un Paese dell’Unione Europea e della Svizzera

Un termine minimo di garanzia

Due anni per gli accessori e i componenti tecnici

Cinque anni per i pannelli e i bollitori

I sistemi termodinamici a concentrazione solare utilizzati per la sola produzione di acqua calda sono assimilabili ai pannelli solari . Pertanto, le spese sostenute per la loro installazione sono ammesse in detrazione

In questi casi, come precisato dall’Agenzia delle Entrate, la quota di spesa detraibile può essere determinata in misura percentuale sulla base del rapporto tra l’energia termica prodotta e quella complessivamente sviluppata dall’impianto

Vedi:

Risoluzione Agenzia delle Entrate n. 12/E del 7 febbraio 2011

Se, invece, si installa un sistema termodinamico finalizzato alla produzione combinata di energia elettrica e di energia termica, possono essere oggetto di detrazione solo le spese sostenute per la parte riferibile alla produzione di energia termica

Si intende l’installazione di pannelli solari per la produzione di acqua calda su edifici esistenti

Per la copertura del fabbisogno di acqua calda

Istituti scolastici e università

Case di ricovero e cura

Strutture sportive

In piscine

Per usi domestici o industriali

In pratica possono accedere alla detrazione tutte le strutture riguardanti attività e servizi in cui è richiesta la produzione di acqua calda

Interventi sugli involucri degli edifici

Vai al nodo della mappa con la distinta delle spese detraibili per gli interventi sull'involucro edilizio

Clicca il pulsante qui a destra >>>

Non consente di fruire della detrazione la semplice sostituzione degli infissi o il rifacimento dell’involucro degli edifici, qualora questi siano originariamente già conformi agli indici richiesti

Il tecnico che redige l’asseverazione deve perciò specificare il valore di trasmittanza originaria del componente su cui si interviene e asseverare che successivamente all’intervento la trasmittanza dei medesimi componenti sia inferiore o uguale ai valori prescritti

In questo caso, è necessario quindi che, a seguito dei lavori, gli indici di trasmittanza termica si riducano ulteriormente

Si tratta degli interventi su edifici esistenti, parti di edifici esistenti o unità immobiliari esistenti, riguardanti:

Che rispettano i requisiti di trasmittanza termica U (W/m2K) secondo il DM 11 marzo 2008

Tabella valori Trasmittanze limite secondo DM 11 marzo 2008 e successivamente modificati dal decreto 26 gennaio 2010

Apri il nodo e guarda >>>

Che delimitano il volume riscaldato, verso l’esterno o verso vani non riscaldati

Sostituzione dei portoni d’ingresso

E che risultino rispettati gli indici di trasmittanza termica richiesti per la sostituzione delle finestre

Vedi:

Circolare dell’Agenzia delle Entrate n. 21/E del 23 aprile 2010

A condizione che si tratti di serramenti che delimitano l’involucro riscaldato dell’edificio, verso l’esterno o verso locali non riscaldati

Finestre comprensive di infissi

L’articolo 15 del decreto legge 4 giugno 2013 n.63 modificato dalla L. 3 agosto 2013, n. 90 prevede inoltre incentivi per nuovi interventi finalizzati all’efficienza energetica tra cui le schermature solari.

Per le spese effettuate dal 1° gennaio 2008 per la sostituzione di finestre, comprensive di infissi, in singole unità immobiliari, non occorre più presentare l'attestato di prestazione energetica (APE) o qualificazione energetica (AQE)

Gli infissi sono comprensivi anche delle strutture accessorie che hanno effetto sulla dispersione di calore quali, ad esempio, scuri o persiane, o che risultino strutturalmente accorpate al manufatto quali, ad esempio, cassonetti incorporati nel telaio dell’infisso

Strutture opache verticali

(pareti generalmente esterne, ma anche interne verso i locali non riscaldati)

Strutture opache orizzontali (coperture, pavimenti)

Il valore massimo della detrazione fiscale è di 60.000 euro

Interventi di riqualificazione energetica di edifici esistenti

(detta anche riqualificazione energetica globale)

Vai al nodo della mappa con la distinta delle spese detraibili per gli interventi di riqualificazione globale

Clicca il pulsante qui a destra >>>

Interventi che rientrano nella riqualifcazione energetica globale

ATTENZIONE

In caso di ristrutturazione energetica globale, è necessario redigere l'APE (attestato di prestazione energetica), che può essere rilasciato solo da un tecnico esterno al progetto

Oltre all'APE, bisogna effettuare tutte le verifiche ex legge 10, ovvero DLgs 311/06 (ex. DLgs. 192/05) e DPR 59/09. Infatti, per le detrazioni del 65%, dovrai inviare l'ACE e l'allegato E del DLgs. 311/06

E' ancora possibile presentare l'AQE (attestato di qualificazione energetica) al posto dell'ACE

Leggi tutti i dettagli al nodo dedicato a questo della seguente mappa >>>

Leggi i conflitti di interesse tra certificatore, progettista, direttore dei lavori, committente

Vai al nodo "Albo per certificatori energetici e competenze tecnici abilitati" della mappa sulla certificazione energetica >>>

ATTENZIONE

L’indice di prestazione energetica richiesto può essere conseguito anche mediante la realizzazione degli altri interventi agevolati

Potranno invece essere oggetto di autonoma valutazione, ai fini del calcolo della detrazione, gli altri interventi di risparmio energetico agevolabili che non incidono sul livello di climatizzazione invernale, quali l’installazione dei pannelli solari

In questo caso la detrazione potrà essere fatta valere anche in aggiunta a quella di cui si usufruisce per la qualificazione energetica dell’edificio

Clicca qui a lato per vedere un esempio >>>

Resta fermo che non sarà possibile far valere autonomamente anche le detrazioni per specifici lavori (vedi finestre esempio sopra) che incidano comunque sul livello di climatizzazione invernale, i quali devono ritenersi compresi (ai fini della individuazione del limite massimo di detrazione spettante) nell’intervento più generale

ESEMPIO:

Ad esempio, il risparmio energetico invernale, per il quale è previsto un limite massimo di detrazione di 100.000 euro, può essere realizzato mediante la sostituizione di infissi (intervento con un limite massimo di detrazione di 60.000 euro).

In questo caso, se mediante la sostituzione degli infissi si consegue un indice di prestazione energetica per la climatizzazione invernale (EPi) inferiore ai limiti richiesti dal DM 11 marzo 2008, si potrà fruire della detrazione nel limite massimo di 100.000 euro, anzichè solo 60.000 euro.

Interventi di coibentazione non aventi le caratteristiche previste per gli altri interventi agevolati

Gli impianti geotermici

Gli impianti di trigenerazione

Gli impianti di cogenerazione

La sostituzione o l’installazione di impianti di climatizzazione invernale anche con:

Caldaie a biomasse

Scambiatori per teleriscaldamento

Pompe di calore

Generatori di calore non a condensazione

La categoria degli “interventi di riqualificazione energetica” comprende qualsiasi intervento, o insieme sistematico di interventi, che incida sulla prestazione energetica dell’edificio, realizzando la maggior efficienza energetica richiesta dalla norma

ATTENZIONE

L’indice di risparmio per fruire della detrazione deve essere calcolato in riferimento al fabbisogno energetico dell’intero edificio e non a quello delle singole porzioni immobiliari che lo compongono

Si intende conseguire un risultato in termini di riduzione del fabbisogno annuo di energia primaria per la climatizzazione invernale.

Esso rappresenta “la quantità di energia primaria globalmente richiesta, nel corso di un anno, per mantenere negli ambienti riscaldati la temperatura di progetto (20 °C), in regime di attivazione continuo”

Calcolo Indice Prestazione Energetica Edifici EPi con Excel per Detrazioni Fiscali 65%

Trovi la definizione nell'allegato A del decreto legislativo n. 192 del 2005 >>>

Per interventi di riqualificazione energetica si intendono quelli che permettono il raggiungimento di un indice di prestazione energetica per la climatizzazione invernale (EPi) non superiore ai valori definiti dal DM 11 marzo 2008 - Allegato A

Che cos'è l'indice di prestazione

energetica per la climatizzazione

invernale?

Clicca qui a destra >>>

Scarica il DM 11 marzo 2008

I parametri cui far riferimento sono quelli applicabili alla data di inizio dei lavori

Tabella valori EPi limite secondo DM 11 marzo 2008

Apri il nodo e guarda >>>

Scarica la tabella cliccando

il link qui a destra >>>

Il valore massimo della detrazione fiscale è di 100.000 euro

I seguenti interventi sono stati individuati dal Decreto attuativo del 19 febbraio 2007, modificato dal Decreto 7 aprile 2008

Scarica il Decreto coordinato

cliccando qui a destra >>>

2. L'Agevolazione per la

Riqualificazione Energetica

Cumulabilità con

altre agevolazioni e aliquota IVA agevolata

Aliquota IVA applicabile

Dal 1° gennaio 2011 non è più obbligatorio indicare in fattura il costo del materiale separatamente da quello della manodopera. Tuttavia si consiglia di ignorare questa facilitazione solo "virtuale" in quanto il regime di applicazione dell'IVA permane diverso

Cessione di beni di valore significativo

L'IVA al 10% vale anche per la cessione di beni qualora questi siano però di valore significativo, ma solo fino a concorrenza dell'importo della prestazione di servizi.

Oltre questo importo l'aliquota è al 21%

Prodotti e materiali non ammessi all’IVA 10%

In qualunque caso non si può invece applicare l’Iva agevolata al 10% su:

• materiali o ai beni forniti da un soggetto diverso da quello che esegue i lavori

• materiali o ai beni acquistati direttamente dal committente

• prestazioni professionali, anche se effettuate nell’ambito degli interventi finalizzati al recupero edilizio

• prestazioni di servizi resi in esecuzione di subappalti alla ditta esecutrice dei lavori. In tal caso la ditta subappaltatrice deve fatturare con Iva al 21% alla ditta principale che, successivamente, fatturerà la prestazione al committente con l’Iva al 10%, se ricorrono i presupposti per farlo

Regole speciali per pannelli solari

Vi sono regole specifiche che riguardano “le cessioni di impianti termici che producono calore-energia impiegando come fonte energetica quella solare”.

L’installazione di pannelli solari (beni e manododpera) è sempre assoggettata all’aliquota IVA del 10%.

Beni significativi:

(definiti dal decreto del Ministro delle Finanze 29 dicembre 1999, quali ad esempio infissi e caldaie)

“Beni significativi“ ammessi all’IVA 10%:

• ascensori e montacarichi

• infissi esterni e interni

• caldaie

• video citofoni

• apparecchiature di condizionamento e riciclo dell’aria

• sanitari e rubinetteria da bagni

• impianti di sicurezza

Scarica il Decreto 29 dicembre 1999

completo cliccando qui a destra >>>

Esempio tratto dalla Guida dell'Agenzia delle Entrate

Costo totale dell’intervento 10.000 euro, di cui:

a) per prestazione lavorativa 4.000 euro;

b) costo dei beni significativi (ad esempio rubinetteria e sanitari) 6.000 euro.

Su questi 6.000 euro di beni significativi, l’Iva al 10% si applica solo su 4.000 euro, cioè sulla differenza tra l’importo complessivo dell’intervento e quello dei beni significativi (10.000 - 6.000 = 4.000).

Sul valore residuo (2.000 euro) l’Iva si applica nella misura ordinaria del 21%.

Esempio:

L'importo complessivo per il committente è di 30.000 euro, di cui 20.000 riguardano l'acquisto delle finestre e 10.000 la manodopera.

Questo significa che delle 20.000 euro delle finestre, solo 10.000 possono essere agevolate al 10%. I restanti 10.000 seguono il regime ordinaria IVA al 21%.

Tale importo limite deve essere individuato sottraendo dall’importo complessivo della prestazione, rappresentato dall’intero corrispettivo dovuto dal committente, soltanto il valore dei beni significativi.

Ovvero, se il valore imputato ai beni significativi eccede quello della manodopera sommata ai beni non significativi, può godere dell’IVA 10% solo la quota di beni pari a quello della manodopera.

Prestazione di servizi

Infatti, nell'ipotesi che il fabbricato sia a prevalente destinazione abitativa (L. 488/1999, art. 7, c.1), per quanto riguarda la prestazione di servizi l'IVA è al 10%

Vai alla L. 488/1999, art. 7, c.1

cliccando qui a destra >>>

La Finanziaria 2010 ha disposto che il regime agevolato dell’Iva diventa permanente

(in precedenza era stata invece fissata al 31 dicembre 2011 la data di validità dello stesso)

Nel caso in cui gli interventi realizzati rientrino sia nelle agevolazioni previste per il risparmio energetico (55%-65%), sia in quelle previste per le ristrutturazioni edilizie (50% ex. 36%):

Dal 1° gennaio 2009 la detrazione non è cumulabile con eventuali incentivi riconosciuti dalla Comunità Europea, dalle Regioni o dagli enti locali

Pertanto, il contribuente deve scegliere se beneficiare della detrazione o fruire dei contributi comunitari, regionali o locali

Il contribuente potrà fruire, per le medesime spese, soltanto dell’uno o dell’altro beneficio fiscale

Esplora la mappa sulle detrazioni fiscali 50% per le ristrutturazioni edilizie

La detrazione d’imposta del 65% non è cumulabile con altre agevolazioni fiscali previste per i medesimi interventi da altre disposizioni di legge nazionali

Chi può usufruirne

In caso di variazione della titolarità dell’immobile durante il periodo di godimento dell’agevolazione, le quote di detrazione residue (non utilizzate) potranno essere fruite dal nuovo titolare, salvo diverso accordo delle parti da indicare nell’atto di trasferimento

In caso di decesso dell’avente diritto, la fruizione del beneficio fiscale si trasmette, per intero, esclusivamente all’erede che conservi la detenzione materiale e diretta del bene

Invece il beneficio rimane sempre in capo al conduttore o al comodatario qualora dovesse cessare il contratto di locazione o comodato

Vale per i trasferimenti a titolo oneroso o gratuito della proprietà del fabbricato o di un diritto reale sullo stesso

Non possono usufruire dell’agevolazione le imprese di costruzione, ristrutturazione edilizia e vendita, in caso di spese sostenute per interventi di riqualificazione energetica su immobili merce

Cos'è un immobile merce?

Per "immobili merce" si intendono gli immobili alla cui produzione o al cui scambio è diretta l'attività dell'impresa. In altri termini, si tratta degli immobili che vengono venduti dalle imprese che svolgono l'attività di compravendita immobiliare ovvero di costruzione ristrutturazione e successiva vendita

Clicca qui a destra e vai alla

pagina di approfondimento >>>

Si ha diritto all’agevolazione anche nel caso in cui il contribuente finanzia la realizzazione dell’intervento di riqualificazione energetica mediante un contratto di leasing

Non assumono rilievo ai fini della detrazione i canoni di leasing addebitati all’utilizzatore

In tale ipotesi, la detrazione spetta al contribuente stesso (utilizzatore) e si calcola sul costo sostenuto dalla società di leasing

Sono ammessi a fruire della detrazione anche i familiari conviventi con il possessore o detentore dell’immobile oggetto dell’intervento che sostengono le spese per la realizzazione dei lavori

Se i lavori sono effettuati su immobili strumentali all’attività d’impresa, arte o professione, i familiari conviventi non possono usufruire della detrazione

Coniuge, parenti entro il terzo grado e affini entro il secondo grado

I benefici per la riqualificazione energetica degli immobili spettano solo a chi li utilizza

Pertanto per una società non è possibile fruire della detrazione in riferimento ad immobili locati

Ciò vale anche se la società svolge attività di locazione immobiliare, poiché in questo caso i fabbricati concessi in affitto rappresentano l’oggetto dell’attività d’impresa, e non beni strumentali

Possono usufruire della detrazione tutti i contribuenti residenti e non residenti, anche se titolari di reddito d’impresa, che possiedono, a qualsiasi titolo, l’immobile oggetto di intervento

Gli enti pubblici e privati che non svolgono attività commerciale

Le associazioni tra professionisti

I contribuenti che conseguono reddito d’impresa (persone fisiche, società di persone, società di capitali)

Le persone fisiche, compresi gli esercenti arti e professioni

Chi detiene l’immobile in comodato

Gli inquilini

I condomini, per gli interventi sulle parti comuni condominiali

I titolari di un diritto reale sull'immobile

In particolare, sono ammessi all’agevolazione:

In cosa consiste

Sono agevolabili gli interventi per i quali la detrazione è subordinata alle caratteristiche tecniche dei singoli elementi costruttivi (pareti, infissi, eccetera) o dei singoli impianti (pannelli solari, caldaie, eccetera)

Se con tali interventi si realizzano impianti al servizio dell’intero edificio, la detrazione del 65%, non potendo essere riconosciuta sulla parte di spesa riferita all’ampliamento, deve essere calcolata solo sulla parte imputabile all’edificio esistente.

In caso di ristrutturazione senza demolizione dell’esistente e ampliamento la detrazione spetta solo per le spese riferibili alla parte esistente

In questo caso, l’agevolazione non può riguardare gli interventi di riqualificazione energetica globale dell’edificio, considerato che per tali interventi occorre individuare il fabbisogno di energia primaria annua riferita all’intero edificio, comprensivo, pertanto, anche dell’ampliamento.

In relazione ad alcune tipologie di interventi, è necessario che gli edifici presentino specifiche caratteristiche quali, ad esempio:

Nel caso di ristrutturazioni con demolizione e ricostruzione si può accedere all’incentivo solo nel caso di fedele ricostruzione.

Dal 21 agosto 2013 sono compresi tra gli interventi di ristrutturazione edilizia anche quelli che consistono nella demolizione e ricostruzione di un immobile con la stessa volumetria di quello precedente, senza che sia necessario rispettarne la sagoma (vedi f.a.q. ENEA n.68 bis)

Restano esclusi, quindi, gli interventi relativi ai lavori di ampliamento.

Nelle ristrutturazioni per le quali è previsto il frazionamento dell’unità immobiliare, con conseguente aumento del numero delle stesse, il beneficio è compatibile unicamente con la realizzazione di un impianto termico centralizzato a servizio delle suddette unità

Essere già dotati di impianto di riscaldamento, presente anche negli ambienti oggetto dell’intervento

Non sono considerati impianti termici apparecchi quali:

- stufe, caminetti, apparecchi per il riscaldamento localizzato ad energia radiante.

Tali apparecchi, se fissi, sono tuttavia assimilati agli impianti termici quando la somma delle potenze nominali del focolare degli apparecchi al servizio della singola unità immobiliare è maggiore o uguale a 5 kW.

Non sono considerati impianti termici i sistemi dedicati esclusivamente alla produzione di acqua calda sanitaria al servizio di singole unità immobiliari ad uso residenziale ed assimilate.

Infine, anche qualora le precedenti condizioni fossero soddisfatte, occorre ricordare che il prerequisito per accedere alle detrazioni è sempre il conseguimento di un risparmio energetico e che questo è difficile da raggiungere nella dismissione di impianti a biomassa in quanto questa è considerata fonte fossile solo al 30% (vedi f.a.q. ENEA n.37)

Tranne nel caso in cui si installano pannelli solari termici

L’agevolazione è ammessa entro il limite che trova capienza nell’imposta annua derivante dalla dichiarazione dei redditi.

In sostanza, la somma eventualmente eccedente rispetto alle proprie tasse non può essere chiesta a rimborso

I limiti d’importo sui quali calcolare la detrazione variano in funzione del tipo di intervento.

Gli importi di 100.000 euro, 60.000 euro e 30.000 euro, stabiliti in relazione ai singoli interventi agevolabili, rappresentano il limite massimo del risparmio d’imposta ottenibile mediante la detrazione, e non il limite di spesa.

Per gli interventi realizzati a partire dal 2008, quando essi consistono nella prosecuzione di lavori appartenenti alla stessa categoria effettuati in precedenza sullo stesso immobile, ai fini del computo del limite massimo della detrazione occorre tener conto anche delle detrazioni fruite negli anni precedenti.

Condizione indispensabile per fruire della detrazione è che gli interventi siano eseguiti su unità immobiliari e su edifici (o su parti di edifici) residenziali esistenti, di qualunque categoria catastale, anche se rurali, compresi quelli strumentali (per l’attività d’impresa o professionale)

L’esclusione degli edifici di nuova costruzione, peraltro, risulta coerente con la normativa di settore adottata a livello comunitario in base alla quale tutti i nuovi edifici sono assoggettati a prescrizioni minime della prestazione energetica in funzione delle locali condizioni climatiche e della tipologia.

Non sono agevolabili, quindi, le spese effettuate in corso di costruzione dell’immobile.

La prova dell’esistenza dell’edificio può essere fornita o dalla sua iscrizione in catasto, oppure dalla richiesta di accatastamento, nonché dal pagamento dell’Ici/Imu, se dovuta.

Le detrazioni sono concesse espressamente per interventi che aumentino il livello di efficienza energetica di edifici esistenti

4. Sostituzione di impianti per la climatizzazione invernale

3. Installazione di panneli solari termici

2. Miglioramento termico dell'involucro edilizio

Isolamento termico di pareti, tetti e pavimenti confinanti con l'esterno o ambienti non riscaldati

Sostituzione di finestre, comprensive di infissi

1. Riduzione del fabbisogno energetico per il riscaldamento

Riqualificazione energetica globale

L’agevolazione consiste nel riconoscimento di detrazioni d’imposta nella misura del 65% delle spese sostenute, da ripartire in rate annuali di pari importo, entro un limite massimo di detrazione, diverso in relazione a ciascuno degli interventi previsti

Detrazioni fiscali 65% e il libero mercato dell'energia in Italia

Riduzione dell'IRES

(Imposta sul reddito delle società)

Riduzione dell'IRPEF

(Imposta sul reddito delle persone fisiche)

La LEGGE DI STABILITA’ 2014 introduce le seguenti modifiche:

- Per edifici e unità immobiliari le detrazioni si applicano

a) al 65% anche alle spese sostenute dal 6 giugno 2013 al 31 dicembre 2014

b) al 50% alle spese sostenute dal 1° gennaio 2015 al 31 dicembre 2015.

- Per parti comuni di edifici condominiali e tutte le unità immobiliari di cui si compone il singolo condominio le detrazioni si applicano

a) al 65% per le spese sostenute dal 6 giugno 2013 al 30 giugno 2015

b) al 50%, per le spese sostenute dal 1° luglio 2015 al 30 giugno 2016.

1. Introduzione e Ultimi

Aggiornamenti

Detrazione 65%, i quattro passaggi essenziali da non dimenticare

Rischia una sanzione fino a 2.065 euro chi non invia la comunicazione sul 65%

Principio di cassa e principio di competenza, data fine lavori e data collaudo, lavori a cavallo di più periodi di imposta.

Detrazioni fiscali sotto la tagliola del Fisco con la legge di stabilità 2013, tranne quelle per interventi di ristrutturazione edilizia e risparmio energetico

Ecco il Decreto Legge 4 giugno 2013 n.63 pubblicato in gazzetta ufficiale che contiene gli aggiornamenti sulle detrazioni fiscali per il risparmio energetico (65%)

Disposizioni urgenti per il recepimento della Direttiva 2010/31/UE del Parlamento europeo e del Consiglio del 19 maggio 2010, sulla prestazione energetica nell'edilizia per la definizione delle procedure d'infrazione avviate dalla Commissione europea, nonche' altre disposizioni in materia di coesione sociale.

E' stato eliminato l’obbligo di indicare il costo

della manodopera, in maniera distinta, nella

fattura emessa dall’impresa che esegue i lavori

Con la legge 90/2013, la detrazione del 65% è stata estesa alle spese per interventi di sostituzione di:

- impianti di riscaldamento con pompe di calore ad alta efficienza e con impianti geotermici a bassa entalpia

- scaldacqua tradizionali con scaldacqua a pompa di calore dedicati alla produzione di acqua calda sanitaria

E' stata ridotta (dal 10% al 4%) la percentuale

della ritenuta d’acconto sui bonifici che

banche e Poste hanno l’obbligo di operare

E' stato previsto l’esonero della presentazione

dell’attestato di prestazione (o qualificazione)

energetica per la sostituzione di finestre, per

l’installazione dei pannelli solari e per la

sostituzione di impianti di climatizzazione invernale

Clicca qui a destra per accedere alla mappa completa sulla certificazione energetica degli edifici

E' stata sostituita la tabella dei valori limite

della trasmittanza termica

E' stato previsto l’obbligo di inviare una

comunicazione all’Agenzia delle Entrate,

quando i lavori proseguono oltre un

periodo d’imposta

Sulle spese sostenute dal 6 giugno 2013 (data di entrata in vigore del Dl 63/2013) al 31 dicembre 2013, per gli interventi di riqualificazione energetica di edifici già esistenti, spetta una detrazione del 65%.

Le spese sostenute precedentemente fruivano, invece, della detrazione del 55%.

Dal 1° gennaio 2014 la detrazione sarà del 36%, cioè quella ordinariamente prevista per i lavori di ristrutturazione edilizia.

Un 65% sostenibile e praticabile: rispetto al testo in entrata, stralciati costi unitari massimi, obbligatorietà installazione valvole e nuovi limiti di trasmittanza.

Detrazioni 65%: ecobonus anche per schermature e micro-cogenerazione

NOTA BENE

Questa tipologia di interventi viene trattata nell'Art. 15 comma 1-bis del DecretoLegge n.63 del 4 giugno 2013, intitolato "Detrazioni fiscali per interventi di ristrutturazione ed efficienza energetica e idrica", corrispondenti a detrazioni fiscali del 50%. Sarebbe più indicato far rientrare questi interventi nell'insieme di interventi per la sola efficienza energetica (detrazioni 65%). Sorge quindi un'ambiguità tra la tipologia di intervento e tipologia di detrazione.

F.A.Q. Enea n.68 bis- Detrazione 65% anche nelle ricostruzioni con sagoma differente

F.A.Q. Enea n.68 - Detrazione 65% esclusa per ampliamenti

F.A.Q. Enea n.37 - Detrazione 65% esclusa per edifici senza impianto di riscaldamento

F.A.Q. Enea n.35 - Usufruisce della detrazione del 65% la sostituzione integrale o parziale degli impianti di climatizzazione invernale con impianti dotati di pompe di calore a condizione che l’intervento non costituisca un’integrazione ad un impianto già esistente.

No all'Eco Bonus per impianti di illuminazione a tecnologia LED su REDDITO D'IMPRESA E IRAP

Entro il prossimo 31 marzo 2014 i contribuenti che hanno sostenuto nel 2013 spese per interventi di risparmio energetico che proseguono o terminano nel 2014, dovranno inviare all'Agenzia delle Entrate il modello IRE

Stufa a pellet: detrazione 65% o 50%?

Niente più presentazione del modello IRE (Interventi di Riqualificazione Energetica) all'Agenzia delle Entrate per poter fruire del bonus del 55%-65% per interventi di riqualificazione energetica che sono proseguiti oltre il periodo d'imposta nel quale sono cominciati.

Agenzia Entrate: sì all'ecobonus alle imprese individuali e società per l'installazione di caldaie e infissi esterni realizzata in proprio su immobili strumentali presso i quali è svolta l'attività

Conferma della detrazione 65% per il consolidamento antisismico degli edifici ed estensione alle schermature solari, salvo modifiche della Camera

Il vademecum per i lavori incentivati, la guida all'uso dei decreti e le guide dell'Agenzia delle Entrate

Aggiornata la Guida alle Detrazioni Fiscali 65% dell'Agenzia delle Entrate a Dicembre 2013

Schermature Solari ed Eco bonus: guida PDF all’uso degli operatori

Il Punto sulle Detrazioni Fiscali 65% per il 2015

Detrazioni fiscali anche per schermature solari

Secondo la Legge di Stabilità 2014 LEGGE 27 dicembre 2013, n. 147:

- Per edifici e unità immobiliari le detrazioni si applicano

a) al 65% anche alle spese sostenute dal 6 giugno 2013 al 31 dicembre 2014

b) al 50% alle spese sostenute dal 1° gennaio 2015 al 31 dicembre 2015.

- Per parti comuni di edifici condominiali e tutte le unità immobiliari di cui si compone il singolo condominio le detrazioni si applicano

a) al 65% per le spese sostenute dal 6 giugno 2013 al 30 giugno 2015

b) al 50%, per le spese sostenute dal 1° luglio 2015 al 30 giugno 2016.

In quattro commi della Legge di stabilità 2014 si nasconde una brutta sorpresa che impatterà negativamente su un meccanismo finora affidabile e collaudato come le detrazioni per ristrutturazioni ed efficienza energetica.

A partire da quest’anno (2014), in tutti i casi in cui i rimborsi da detrazioni siano complessivamente superiori ai 4.000 euro, è previsto non solo che l’Agenzia delle entrate debba effettuare "controlli preventivi, anche documentali, sulla spettanza delle detrazioni per carichi di famiglia", ma anche che il rimborso stesso venga erogato dall’Agenzia delle entrate.

Nuova FAQ Enea n. 67

Con il decreto-legge 4 giugno 2013, n°63, coordinato con la legge di conversione 3 agosto 2013, n°90 (che recepisce la direttiva 2010/31/UE del Parlamento europeo e del Consiglio del 19 maggio 2010, sulla prestazione energetica nell’edilizia), l’Attestato di Certificazione Energetica è stato soppresso e sostituito dall’Attestato di Prestazione Energetica.

Pertanto, dal 4 agosto 2013, entrata in vigore della legge n°90, nei casi ove esso è previsto (e cioè nel caso di interventi ai sensi dei commi 344 e 345, quest'ultimo limitatamente alla coibentazione di strutture opache e alla sostituzione di infissi in contesti diversi dalle singole unità immobiliari, della Finanziaria 2007), per accedere a questi incentivi, occorre ora redigere l’A.P.E.

Per ciò che attiene la metodologia di calcolo da seguire, come riporta la Circolare del MiSE del 7 agosto 2013, “fino all’emanazione dei decreti previsti dall’art.4 del D.L. n°63, si adempie alle prescrizioni di cui al decreto legge stesso redigendo l’A.P.E. secondo le modalità di calcolo di cui al D.P.R. 2 aprile 2009 n°59, fatto salvo nelle Regioni che hanno provveduto ad emanare proprie disposizioni normative in attuazione della direttiva 2002/91/CE”.

Ai soli fini dell’accesso alle detrazioni in oggetto, nei casi ove esso è previsto, sopra riportati nel dettaglio, si continua ad utilizzare lo stesso modulo dell’attestato di qualificazione energetica, che può essere compilato e sottoscritto anche da un tecnico abilitato coinvolto nei lavori di cui alla richiesta di detrazione, mentre il tecnico compilatore dell'Attestato di Prestazione Energetica non deve essere coinvolto nei lavori (per ulteriori informazioni sui requisiti dei certificatori, si rimanda al D.P.R. 75/2013).

Come è stato già detto, l’A.P.E. va conservato dall’utente e, in quanto misura obbligatoria per l’accesso alle detrazioni, le spese tecniche per la sua compilazione sono anch’esse detraibili.

http://efficienzaenergetica.acs.enea.it/faq.pdf

Detrazioni fiscali 50%, 65% e bonus mobili: tutte le indicazioni dell’Agenzia delle Entrate - Aggiornamento settembre 2013

Testo coordinato DL 4 giugno 2013 n.63 con Legge n.90 del 3 agosto 2013

Legge 90 del 3 agosto 2013 che converte il DL 63 del 4 giugno 2013

Ecco il Decreto Legge 4 giugno 2013 n.63 pubblicato in gazzetta ufficiale.

Disposizioni urgenti per il recepimento della Direttiva 2010/31/UE del Parlamento europeo e del Consiglio del 19 maggio 2010, sulla prestazione energetica nell'edilizia per la definizione delle procedure d'infrazione avviate dalla Commissione europea, nonche' altre disposizioni in materia di coesione sociale.