によって Angel Perez Guzman 4年前.

361

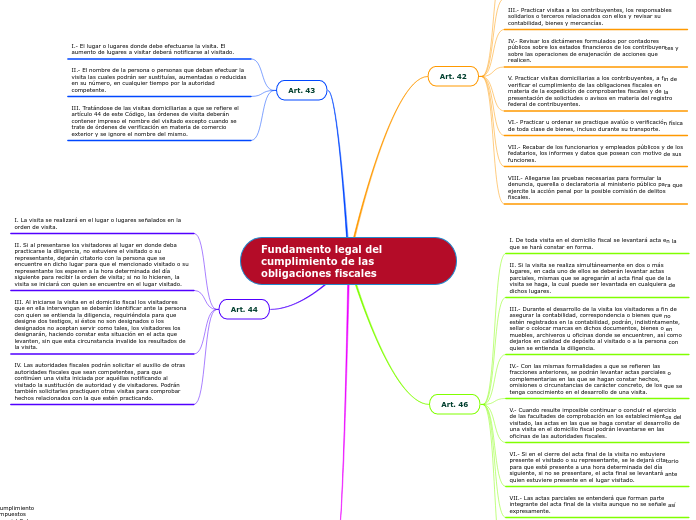

Fundamento legal del cumplimiento de las obligaciones fiscales

La normativa fiscal establece diversas facultades para verificar el cumplimiento de las obligaciones tributarias de los contribuyentes. Entre estas acciones se incluyen la rectificación de errores en las declaraciones fiscales y la revisión de dictámenes emitidos por contadores públicos sobre los estados financieros.