Deben estar alineados con la vision y mision de la organizacion teniendo en cuenta que cada desicion conlleva un riesgo que debe ser previsto

C. P Rafael González Martínez. (SF). Marco Integrado de Control Interno. Modelo COSO III Manual del Participane.file:///C:/Users/personal/Downloads/COSO%20(1).pdf

Presenta

Gaitán, R. E., & Niebel, B. W. (2015). Control interno y fraudes: análisis de informe COSO I, II, III con base en los ciclos transaccionales. Ecoe ediciones. Recuperado de :https://books.google.es/books?hl=es&lr=&id=qcO4DQAAQBAJ&oi=fnd&pg=PT18&dq=Gait%C3%A1n,+R.+E.,+%26+Niebel,+B.+W.+(2015).+Control+interno+y+fraudes:+an%C3%A1lisis+de+informe+COSO+I,+II,+III+++con+base+en+los+ciclos+transaccionales.+Ecoe+ediciones.&ots=MGa-sCswlt&sig=5a28zyKr2p9FlhVIpvoBHtO7z-Y#v=onepage&q&f=false

Carlos Edo. López Fuentes. (2020, 29 mayo). Presentación - COSO IV [Vídeo]. YouTube. https://www.youtube.com/watch?v=iObTSiVcm5c&feature=youtu.be&ab_channel=CarlosEdo.L%C3%B3pezFuentes

Conozca la nueva estructura de COSO ERM 2017. Auditool. Recuperado de: https://www.auditool.org/blog/control-interno/5523-conozca-la-nueva-estructura-de-coso-erm-2017

Bertani, E., Polesello, M. Sanchez, M, Troila, J. (2014). COSO I Y COSO II

UNA PROPUESTA INTEGRADA [ Trabajo de investigacion. Universidad Nacional de Cuyo] . Recuperado de : https://librosffyl.bdigital.uncu.edu.ar/objetos_digitales/6694/bertanipolesellosancheztroila-tesisfce.pdf

Abella Rubiano Ramon. (2006, febrero). COSO II y la gestion integral de riesgos de negocios. Senior Manager del Grupo de Gestion de Riesgos de la Consultoria de Negocio PWC. http://pdfs.wke.es/6/6/7/3/pd0000016673.pdf

La auditoria: concepto, clases y evolución. (s. f.). Contabilidad para todos.com. Recuperado 2 de febrero de 2021, de https://www.mheducation.es/bcv/guide/capitulo/8448178971.pdf

COMO

Deloitte. COSO ERM 2017 y la generación de vaor. (octubre - 24 - 2017). https://www2.deloitte.com/content/dam/Deloitte/co/Documents/risk/Presentaci%C3%B3n%20COSO%20ERM%202017%20(Oct%2024).pdf

Por ende

Existieron mejoras por compenete

Identifica y gestiona el riesgo en toda la entidad

Aumenta los reusltados positivos y reduce las imprevistos negativos

Reduce la variabilidad del desempeño

Mejora la implantación de recursos

Mejoras en el desempeño

Mejoras en la toma de decisiones

Información, Comunicación & reporte

20. Informa sobre el riesgo, cultura y desempeño

19. Comunica la información de riesgo

18. Apalanca la infomación y la tecnología

Evaluación & Rieesgo

17. Persigue el mejoramiento de la gestión de riesgo.

16. Revisa riesgo y desempeño.

15. Evalúa el cambio sustancial.

Desempeño

14. Desarrollo de portafolio.

13. Implementa una respuesta para el riesgo.

12. Prioriza el riesgo.

11. Evalúa la severidad del riesgo.

10. Identifica el riesgo.

Estrategia & Establecimiento objetivo

9. Formula objetivos de negocio.

8. Evalúa estrategias alternativas.

7. Define apetito de riesgo.

6. Analiza el contexto del negocio.

Gobierno & Cultura

5. Atraer, desarrollar y retener personal capacitado.

4. Organización demuestra compromiso con los valores fundamentales.

3. Organización establece cultura deseada.

2. Organización establece estructura operativa.

1. Consejo proporciona supervisión de riesgo.

Segun este marco, la gestón de riesgo:

presentado en 2013

Entra en vigencia a partir del 2017 para remplazar el marco normativo establecido anteriormente en el COSO II, por lo que actualmente todo lo relacionado a control de riesgo se evalua a traves del COSO III y COSO IV.

Establece que al integrar la técnicas de gestión de riesgo empresarial en todos los niveles, se obtienen

Creación y preservación del valor

Se materializa el valor cuando las partes interesadas (Stakeholders) perciben los beneficios generados por la entidad.

Se erosiona valor cuando la dirección implanta una estrategia que no genera los resultados esperados o no se ejecutan las tareas diarias.

Se preserva el valor cuando el valor de los recursos empleados en las operaciones del día a día, mantienen los beneficios creados.

Se crea cuando los beneficios derivados de los recursos empleados superan el coste de esos recursos.

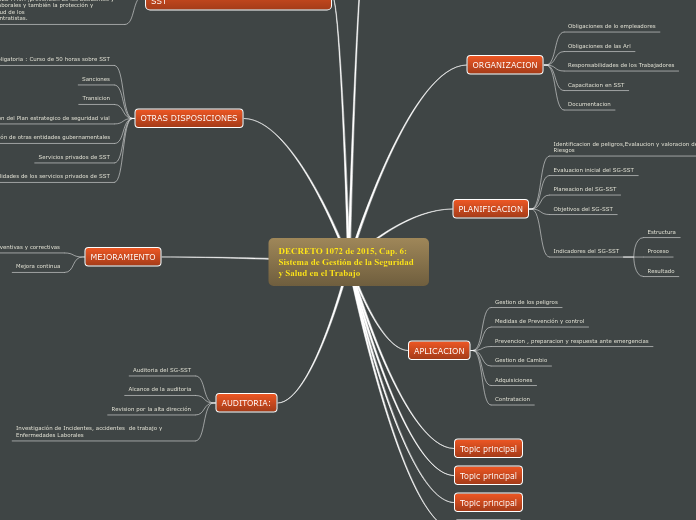

Componentes del COSO

Supervision

Evaliacion continuas e independientes

Proteccion de la informacion interna

Comunicacion que puede tener la entidad con terceros

Calidad de la información que pueden gestionar internamente las empresas

Evaluacion dada las nuevas tecnologias en el siglo XXI

Riesgo que pueden sufrir las empresas al fraude en sus operaciones

Riesgo que puede tener las empresas al fusionarse con otras empresas

Se mide la velocidad de la llegada de los riesgos y la tolerancia que la empresa puede tener ante ellos.

Objetivos de reporte en todos los informes no solo los financieros

Entorno de Control

Necesidad de estructura organizacional

Importancia de las politicas de recursos humanos

Asignacion de responsabilidades

COSO IV

Muchas empresas han buscado mejorar su gestión de riesgos empresariales

Debido a:

Valor para las decisiones de mercado

este problema se dio ya que la información se presentaba de manera retrospectiva, por lo que no brindo conocimientos en cuestión de riesgos estratégicos y dicha información no era útil para soportar las decisiones futuras del mercado.

Valor para la inversión

Este fue un cambio destinado a la obtención de datos. ya que los programas anteriores se centraban en buscar la excelencia en cuanto a la gestión de riesgos pero tenían carencias en la búsqueda de datos

Falta de efectividad

Muchas veces se enfocaban en el entorno relativo a riesgos internos "conocidos", que no tenían una conexión fuerte con el negocio. por lo que dichos problemas de riesgos internos "conocidos" (problemas de cumplimiento, eventos cibernéticos, etc.) costaron millones de dólares a varias empresas.

Falsa precisión

Se hacia énfasis en el desarrollo de mapas de incidencia y cuantificación de los riesgos y no se tenia en cuenta su magnitud e impacto real al negocio.

Las fallas que generaban incetidumbre con respecto a la prevencion de "sorpresas"

Algunos riesgos, factores de reputación y temas estratégicos se presentaban en los nichos empresariales, sin embargo no estaban en el "radar" de ERM.

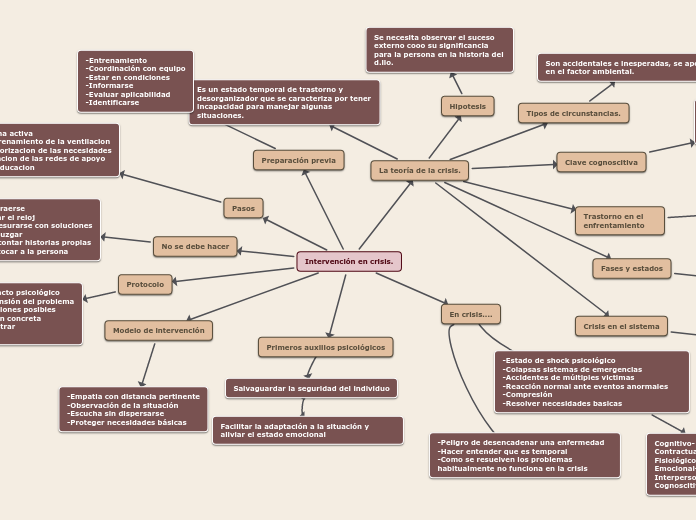

Nace por :

Fiabilidad de la informacion

Incremento de las expectativas de las inversiones en fondos

Mayores regulizaciones a las empresas

Mayor nivel de información

Variacion de los modelos de negocio

Una integracion de los conceptos del control interno, complementario al COSO I Y COSO II, para gestionar incialmente estas tareas

Apoyar la toma de decisiones

Mitigar los riesgos a un nivel aceptable

Cumplimiento de objetivos

Adaptacion de cambios

La organizacion selecciona y desarolla controles generales para actividades de tecnologia para el soporte del logro de los objetivos.

La organizacion identifica y mide los cambios que podrian impactar significativamente el Sistema de Control Internos ( SCI)

La organizacion demuestra un compromiso para apoyar a la administracion en la utilizacion de recursos suficientes para logarar repostes financieros externos confiables

PRINCIPIOS

COSO III

Se monitorea que el proceso de administración de los riesgos sea efectivo a lo largo del tiempo y que todos los elementos del marco COSO funcionen adecuadamente.

Supervisión

La primera es necesaria para hacer frente a los riesgos identificando, evaluando y dando respuesta ante ellos. Asimismo, debe existir una buena comunicación con los clientes, proveedores, reguladores y accionistas.

Información y comunicación.

Comprenden las políticas y procedimientos que permiten asegurar que se tomen las medidas necesarias para controlar los riesgos.

Actividades de control.

Luego de ser evaluado el riesgo, la gerencia debe identificar y evaluar posibles repuestas en relación a las necesidades de la organización.

Respuesta a los riesgos.

Estos se analizan considerando su probabilidad e impacto como base para determinar cómo deben ser administrados.

Evaluación de riesgos

Deben identificarse los eventos que afectan los objetivos de la compañía, para que la empresa los pueda enfrentar y prevenir de la mejor forma posible.

Identificación de acontecimientos

Establecimiento de objetivos.

Hace referencia al entorno interno de una empresa y establece la base de cómo el personal percibe y trata los riesgos

El correcto manejo de estos aspectos brindará una operación efectiva de este sistema

Se basan en 8 elementos, en este proceso se complementaron 3 elementos mas de lo que ya habia propuesto inicialmente COSO I.

Beneficios

Mejora la inversión y el presupuesto de una compañía, disminuyendo los impactos negativos.

Reduce el número de eventos sorpresivos y, en consecuencia, de pérdidas operacionales

Identifica, agrupa y gestiona toda la diversidad de eventos perjudiciales para la entidad

Mejora las decisiones importantes de respuesta ante los riesgos o crisis.

Alinea la gestión de riesgos con la estrategia para analizarlos.

Provee

Seguridad para todo tipo de oganizacion para el cumplimiento de objetivos o proyectos sin el impacto de los riesgos.

El COSO II o COSO ERM (Enterprise Risk Management). Se trata de un proceso continuo efectuado por el personal de una compañía (en todos los niveles) y diseñado para identificar eventos potenciales y evaluarlos

Incluye

Metodos y ejemplos para ayudar a todos los usuarios en la aplicacion del marco de objetivos de informacion externa y otra informacion.

Control interno sobre la informacion financiera y otra informacion externa

Herramientas parra evaluar la eficacia del Sistema del Control Interno ( SCI)

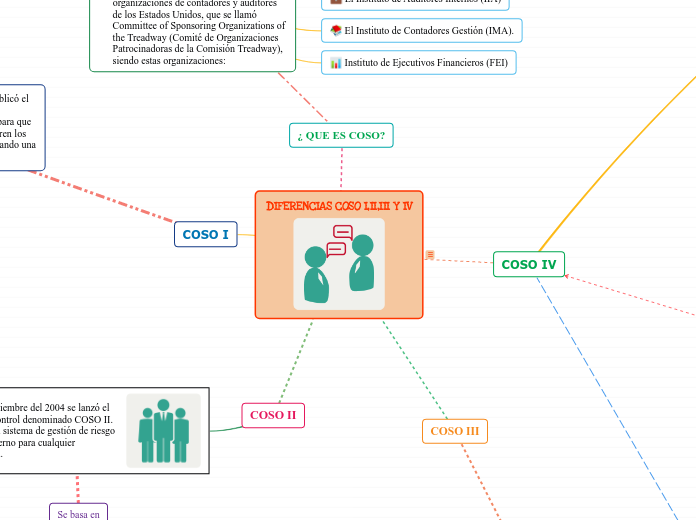

Es una comisión que fue formada por cinco organizaciones de contadores y auditores de los Estados Unidos, que se llamó Committee of Sponsoring Organizations of the Treadway (Comité de Organizaciones Patrocinadoras de la Comisión Treadway), siendo estas organizaciones:

Instituto de Ejecutivos Financieros (FEI)

El Instituto de Contadores Gestión (IMA).

El Instituto de Auditores Internos (IIA)

La Asociación Americana de Contabilidad (AAA)

El Instituto Americano de Contadores Públicos Certificados (AICPA)

Referencias

¿ QUE ES COSO?

COSO II

El 29 se septiembre del 2004 se lanzó el Marco de Control denominado COSO II. El cual es un sistema de gestión de riesgo y control interno para cualquier organización.

Un marco cuyo objetivo es diagnosticar problemas, generar los cambios necesarios para gestionarlos y evaluar la efectividad de los mismos.

Se basa en

En 1992 la comision Treadway publicó el primer informe Internal Control - Integrated Framework, destinado para que las organizaciones evalúen y mejoren los sistemas de Control Interno, generando una definición en común.

La organizacion COSO, publico el informe COSO I en el cual integran diversos conceptos en una sola definicion. Se expuso el concepto de Control interno como un proceso, ejecutado por la junta directiva o consejo administrativo de una entidad y el resto del personal.

Componentes

El control interno consta de 5 componentes interralacionados que se derivan de la forma como la adminisracion maneja el ente economico e integran los procesos administrativos

Supervision y seguimiento

La gerencia debe llevar a cabo la revision y evaluacion sistematica de los componentes, tomando en cuenta los objetivos, riesgos y limitaciones inherente del control, para ello realiza diferentes actividades

Evaluacion de resultados

Acitvidades de monitoreo

Evaluacion independiente

Informacion y comunicacion

Para controlar la entidad y tomar desciones correctas respecto a la obtencion, uso y aplicacion de recursos es necesario disponer de informacion adecuada y oportuna., esto se puede realizar por medio de:

La comunicacion

Calidad de la informacion

Los sistemas integrados a las operciones

Sistemas integrados a la estructura

Sistemas de informacion

Actividades de control

Son aquellos que realiza la generencia y demas personal de la organizacion para cumplir con sus obligaciones diarias, como lo son:

Asegurar el logro de los objetivos

Supervision y entrenamiento adecuados

Aprobacion , autorizacion, verificacion de indicadores de rendimiento

Evaluacion de riesgos

Identifiacion y analisis de riesgos relevantes para el logro de los objetivos y es la base para determinar la forma en que tales riesgos deben mejorar. Se evaluan los objetvos planteados por la organizacion, algunos pueden ser:

Incrementar y mantener sus solidez financiera

Constriur y conservar su imagen

Mantener ventaja ante la competencia

Salvaguardar sus bienes y recursos

Ambiente de control

Consiste en el establecimiento de un entorno que estimule la actividad del personal con respecto a sus actividades. Esta compuesto de 4 objetivos

Filosofia administrativa y estilo de operacion

Junta directiva

Competencias

Integridad y valores eticos

Caracteristicas

Orientando objetivos

Incorpora la funcion de administracion y direccion

Es un proceso que hace parte de los demas sistemas y procesos de la entidad .

Diseñado para

Proporcionar seguridad razonable de conseguir en la empresa 3 objetivos

Cumplimiento de leyes y regulaciones aplicables

Suficiencia y confiabilidad de la informacion financiera

Efectividad y eficiencia de las operaciones

DIFERENCIAS COSO I,II,III Y IV

Universidad Militar Nueva Granada

Diferencias COSO I,II,III,IV

Nicolas Morales

Zamir Gutierrez

Natali Sánchez

Liliana de Jesus Monroy

Docente- Tutor

Auditoria I

Contaduría Publica

Cájica

2021

COSO I