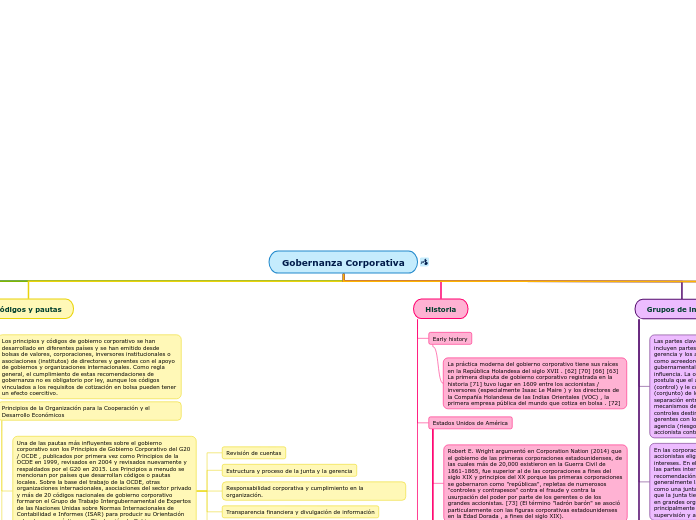

Gobernanza Corporativa

Problemas

Separación de los roles de Director Ejecutivo y Presidente de la Junta

En 2004, el 73.4% de las compañías estadounidenses tenían roles combinados; esto cayó al 57.2% en mayo de 2012. Muchas compañías estadounidenses con roles combinados han designado un "Director Principal" para mejorar la independencia de la junta de la gerencia. Las compañías alemanas y británicas generalmente han dividido los roles en casi el 100% de las compañías que cotizan en bolsa. La evidencia empírica no indica que un modelo sea superior al otro en términos de rendimiento. Sin embargo, un estudio indicó que las empresas con bajo rendimiento tienden a eliminar a los CEO separados con más frecuencia que cuando se combinan los roles de CEO / Presidente. [108]

Los defensores argumentan que los estudios empíricos no indican que la separación de los roles mejora el desempeño del mercado de valores y que debería corresponder a los accionistas determinar qué modelo de gobierno corporativo es apropiado para la empresa. [107]

Los críticos de los roles combinados sostienen los dos roles que deberían separarse para evitar el conflicto de intereses y permitir más fácilmente que se reemplace a un CEO con bajo rendimiento. Warren Buffett escribió en 2014: "Sin embargo, en mi servicio en los directorios de diecinueve compañías públicas, he visto lo difícil que es reemplazar a un CEO mediocre si esa persona también es presidente. (La acción generalmente se hace, pero casi siempre muy tarde. "" [106]

Los accionistas eligen un consejo de administración, que a su vez contrata a un director ejecutivo (CEO) para dirigir la gestión. La responsabilidad principal de la junta se relaciona con la selección y retención del CEO. Sin embargo, en muchas corporaciones de los Estados Unidos, los roles de CEO y Presidente de la Junta son desempeñados por la misma persona. Esto crea un conflicto de intereses inherente entre la gerencia y la junta.

Paga ejecutiva

Una combinación de cambios contables y problemas de gobernanza llevó a que las opciones se convirtieran en un medio de remuneración menos popular a medida que avanzaba 2006, y surgieron varias implementaciones alternativas de recompras para desafiar el dominio de las recompras de efectivo en el "mercado abierto" como el medio preferido para implementar un plan de recompra de acciones .

Incluso antes de la influencia negativa en la opinión pública causada por el escándalo de 2006, el uso de opciones enfrentó varias críticas. Un argumento particularmente contundente y de larga duración se refería a la interacción de las opciones ejecutivas con los programas de recompra de acciones corporativas. Numerosas autoridades (incluido el economista de la Junta de la Reserva Federal de EE. UU. Weisbenner) determinaron que las opciones pueden emplearse en concierto con la recompra de acciones de una manera contraria a los intereses de los accionistas. Estos autores argumentaron que, en parte, las recompras de acciones corporativas para las compañías de US Standard & Poor's 500 aumentaron a una tasa anual de $ 500 mil millones a fines de 2006 debido al efecto de las opciones. [105]

Algunos sostienen que el desempeño de la empresa se asocia positivamente con los planes de opciones sobre acciones y que estos planes dirigen las energías de los gerentes y extienden sus horizontes de decisión hacia el desempeño de la empresa a largo plazo, en lugar de a corto plazo. Sin embargo, ese punto de vista fue objeto de críticas sustanciales a raíz de varios escándalos de seguridad, incluidos episodios de sincronización de fondos mutuos y, en particular, el retroceso de las subvenciones de opciones documentadas por el académico Erik Lie [103] de la Universidad de Iowa e informado por James Blander y Charles Forelle del Wall Street Journal . [102] [104]

La creciente atención y regulación (como en el referéndum suizo "contra las estafas corporativas" de 2013 ) se ha llevado a niveles de pago ejecutivo desde la crisis financiera de 2007-2008 . La investigación sobre la relación entre el desempeño de la empresa y la compensación ejecutiva no identifica relaciones consistentes y significativas entre la remuneración de los ejecutivos y el desempeño de la empresa. No todas las empresas experimentan los mismos niveles de conflicto de agencia, y los dispositivos de monitoreo externo e interno pueden ser más efectivos para algunos que para otros. [80] [102]Algunos investigadores han descubierto que los mayores incentivos de desempeño del CEO provienen de la propiedad de las acciones de la empresa, mientras que otros investigadores encontraron que la relación entre la propiedad de las acciones y el desempeño de la empresa dependía del nivel de propiedad. Los resultados sugieren que los aumentos en la propiedad por encima del 20% hacen que la administración se arraigue y se interese menos en el bienestar de sus accionistas. [102]

Problemas sistémicos

Suministro de información contable: las cuentas financieras forman un vínculo crucial para permitir a los proveedores de finanzas monitorear a los directores. Las imperfecciones en el proceso de información financiera causarán imperfecciones en la efectividad del gobierno corporativo. Idealmente, esto debería corregirse mediante el funcionamiento del proceso de auditoría externa. [101]

Monitoreo de costos: una barrera para los accionistas que usan buena información es el costo de procesarla, especialmente para un pequeño accionista. La respuesta tradicional a este problema es la hipótesis del mercado eficiente (en las finanzas, la hipótesis del mercado eficiente (EMH) afirma que los mercados financieros son eficientes), lo que sugiere que el pequeño accionista se liberará de los juicios de los inversores profesionales más grandes. [101]

Demanda de información: para influir en los directores, los accionistas deben combinarse con otros para formar un grupo de votación que pueda representar una amenaza real de llevar resoluciones o nombrar directores en una junta general. [101]

Mecanismos y controles

Informes financieros y el auditor independiente

Un área de preocupación es si la firma auditora actúa como auditor independiente y consultor administrativo de la firma que está auditando. Esto puede generar un conflicto de intereses que pone en duda la integridad de los informes financieros debido a la presión del cliente para apaciguar a la gerencia. El poder del cliente corporativo para iniciar y terminar los servicios de consultoría de gestión y, más fundamentalmente, para seleccionar y despedir a las empresas de contabilidad contradice el concepto de un auditor independiente. Cambios promulgados en los Estados Unidos en la forma de la Ley Sarbanes-Oxley (luego de numerosos escándalos corporativos, que culminaron con el escándalo de Enron) prohíbe que las empresas de contabilidad brinden servicios de auditoría y consultoría de gestión. Existen disposiciones similares en virtud de la cláusula 49 del Acuerdo de listado estándar en la India.

Las normas contables actuales bajo las Normas Internacionales de Contabilidad y los US GAAP permiten a los gerentes elegir entre los métodos de medición y los criterios para el reconocimiento de varios elementos de información financiera. El ejercicio potencial de esta elección para mejorar el rendimiento aparente aumenta el riesgo de información para los usuarios. El fraude en la información financiera, incluida la no divulgación y la falsificación deliberada de valores también contribuye al riesgo de información de los usuarios. Para reducir este riesgo y mejorar la integridad percibida de los informes financieros, los informes financieros de la corporación deben ser auditados por un auditor externo independiente que emite un informe que acompaña a los estados financieros.

La junta directiva tiene la responsabilidad principal de las funciones de informes financieros internos y externos de la corporación . El director ejecutivo y el director financiero son participantes cruciales, y los directorios generalmente tienen un alto grado de confianza en ellos para la integridad y el suministro de información contable. Supervisan los sistemas de contabilidad interna y dependen de los contadores y auditores internos de la corporación .

Controles externos de gobierno corporativo

El gobierno corporativo externo controla el ejercicio de las partes interesadas externas sobre la organización. Ejemplos incluyen:

empresas de representación

adquisiciones

presión mediática

mercado laboral gerencial

regulaciones gubernamentales

demanda y evaluación de información de desempeño (especialmente estados financieros )

convenios de deuda

competencia

Controles internos de gobierno corporativo

Si bien esta práctica es común en los Estados Unidos, es relativamente rara en otros lugares. En el Reino Unido, los sucesivos códigos de mejores prácticas se han recomendado contra la dualidad. [ cita requerida ]

En las corporaciones estadounidenses que cotizan en bolsa, las juntas directivas son elegidas en gran medida por el Presidente / CEO, y el Presidente / CEO a menudo toma la posición de Presidente de la Junta por sí mismo (lo que hace que sea mucho más difícil para los propietarios institucionales "despedir" el ella). La práctica de que el CEO también sea el Presidente de la Junta es bastante común en las grandes corporaciones estadounidenses. [100]

Los controles internos de gobierno corporativo monitorean las actividades y luego toman medidas correctivas para lograr los objetivos de la organización. Ejemplos incluyen:

Monitoreo por parte de los grandes accionistas y / o monitoreo por parte de los bancos y otros acreedores importantes : Dada su gran inversión en la empresa, estos grupos de interés tienen los incentivos, combinados con el grado correcto de control y poder, para monitorear la gestión. [99]

Remuneración : la remuneración basada en el desempeño está diseñada para relacionar cierta proporción del salario con el desempeño individual. Puede ser en forma de pagos en efectivo o no en efectivo, como acciones y opciones sobre acciones , jubilación u otros beneficios. Tales esquemas de incentivos, sin embargo, son reactivos en el sentido de que no proporcionan ningún mecanismo para prevenir errores o comportamientos oportunistas, y pueden provocar un comportamiento miope. [ cita requerida ]

Balance de poder : El balance de poder más simple es muy común; requieren que el presidente sea una persona diferente del tesorero. Esta aplicación de separación de poder se desarrolla aún más en empresas donde las divisiones separadas verifican y equilibran las acciones de los demás. Un grupo puede proponer cambios administrativos en toda la empresa, otro grupo de revisión y puede vetar los cambios, y un tercer grupo verifica que se cumplan los intereses de las personas (clientes, accionistas, empleados) fuera de los tres grupos. [ cita requerida ]

Procedimientos de control interno y auditores internos : Los procedimientos de control interno son políticas implementadas por la junta directiva, el comité de auditoría, la administración y otro personal de una entidad para proporcionar una seguridad razonable de que la entidad logre sus objetivos relacionados con la información financiera confiable, la eficiencia operativa y el cumplimiento de leyes y regulaciones. Los auditores internos son personal dentro de una organización que prueba el diseño e implementación de los procedimientos de control interno de la entidad y la confiabilidad de su información financiera. [ cita requerida ]

Seguimiento por parte de la junta directiva : la junta directiva, con su autoridad legal para contratar, despedir y compensar a la alta gerencia, protege el capital invertido. Las reuniones regulares de la junta permiten identificar, discutir y evitar problemas potenciales. Si bien se cree que los directores no ejecutivos son más independientes, es posible que no siempre resulten en un gobierno corporativo más efectivo y que no aumenten el rendimiento. [98] Las diferentes estructuras de directorio son óptimas para diferentes empresas. Además, la capacidad de la junta para monitorear a los ejecutivos de la empresa es una función de su acceso a la información. Los directores ejecutivos poseen un conocimiento superior del proceso de toma de decisiones y, por lo tanto, evalúan a la alta gerencia sobre la base de la calidad de sus decisiones que conducen a resultados de desempeño financiero,ex ante . Se podría argumentar, por lo tanto, que los directores ejecutivos miran más allá de los criterios financieros. [ cita requerida ]

Los mecanismos y controles de gobierno corporativo están diseñados para reducir las ineficiencias que surgen del riesgo moral y la selección adversa . Existen tanto sistemas de monitoreo interno como sistemas de monitoreo externo. [97] La supervisión interna puede ser realizada, por ejemplo, por uno (o algunos) grandes accionistas en el caso de empresas privadas o una empresa que pertenece a un grupo empresarial . Además, los diversos mecanismos de la junta proporcionan monitoreo interno. El monitoreo externo del comportamiento de los gerentes ocurre cuando un tercero independiente (por ejemplo, el auditor externo) certifica la exactitud de la información proporcionada por la administración a los inversores. Los analistas de acciones y los tenedores de deuda también pueden realizar dicho monitoreo externo. Un sistema ideal de monitoreo y control debe regular tanto la motivación como la capacidad, al tiempo que proporciona una alineación de incentivos hacia las metas y objetivos corporativos. Se debe tener cuidado de que los incentivos no sean tan fuertes que algunas personas se vean tentadas a cruzar líneas de comportamiento ético, por ejemplo manipulando las cifras de ingresos y ganancias para elevar el precio de las acciones de la empresa. [76]

Grupos de interés

Control familiar

Acceso proxy

Particularmente en los Estados Unidos, el acceso por poder permite a los accionistas nominar candidatos que aparecen en la declaración de poder , en lugar de restringir ese poder al comité de nominaciones. La SEC había intentado una regla de acceso por poder durante décadas, y la Ley de Reforma y Protección al Consumidor Dodd – Frank Wall Street de los Estados Unidos específicamente permitió a la SEC pronunciarse sobre este tema, sin embargo, la regla fue revocada en los tribunales. A partir de 2015, las reglas de acceso por poder comenzaron a extenderse impulsadas por iniciativas de los principales inversores institucionales, y a partir de 2018, el 71% de las empresas del S&P 500 tenían una regla de acceso por poder.

Accionistas difusos

Los fondos más grandes de dinero invertido (como el fondo mutuo Vanguard 500 , o la empresa de administración de inversiones más grande para corporaciones, State Street Corp. ) están diseñados para maximizar los beneficios de la inversión diversificada al invertir en una gran cantidad de corporaciones diferentes con suficiente liquidez . La idea es que esta estrategia eliminará en gran medida el riesgo financiero u otro tipo de empresa individual . Una consecuencia de este enfoque es que estos inversores tienen relativamente poco interés en el gobierno de una corporación en particular. A menudo se asume que, si los inversores institucionales que presionan por cambios deciden que probablemente serán costosos debido a " apretones de manos dorados ""o el esfuerzo requerido, simplemente venderán su inversión. [ cita requerida ]

La importancia de los inversores institucionales varía sustancialmente de un país a otro. En los países angloamericanos desarrollados (Australia, Canadá, Nueva Zelanda, Reino Unido, EE. UU.), Los inversores institucionales dominan el mercado de acciones de grandes corporaciones. Si bien la mayoría de las acciones en el mercado japonés son propiedad de compañías financieras y corporaciones industriales, estos no son inversionistas institucionales si sus participaciones son en gran parte del grupo. [ cita requerida ]

Los intereses familiares dominan las estructuras de propiedad y control de algunas corporaciones, y se ha sugerido que la supervisión de las corporaciones controladas por la familia es superior a las corporaciones "controladas" por inversores institucionales (o con una propiedad de acciones tan diversa que están controladas por la gerencia). Un estudio de 2003 Business Week dijo: "Olvídese del CEO de celebridades. Mire más allá de Six Sigma y la última moda tecnológica. Resulta que una de las mayores ventajas estratégicas que puede tener una empresa son las líneas de sangre". [94] Un estudio de 2007 realizado por Credit Suisse encontró que las empresas europeas en las que "la familia fundadora o el administrador retienen una participación de más del 10 por ciento del capital de la empresa disfrutaron de un desempeño superior sobre sus respectivos pares sectoriales",Financial Times . [95] Desde 1996, este rendimiento superior ascendió a 8% por año. [95]

Control y estructuras de propiedad

La estructura de control y propiedad se refiere a los tipos y la composición de los accionistas en una corporación. En algunos países, como la mayor parte de Europa continental, la propiedad no es necesariamente equivalente al control debido a la existencia de, por ejemplo, acciones de doble clase, pirámides de propiedad, coaliciones de votación, votos por poder y cláusulas en los estatutos que confieren derechos de voto adicionales a largo plazo. a largo plazo. [93] La propiedad se define típicamente como la propiedad de los derechos de flujo de caja, mientras que el control se refiere a la propiedad del control o los derechos de voto. [93]Los investigadores a menudo "miden" las estructuras de control y propiedad mediante el uso de algunas medidas observables de concentración de control y propiedad o el alcance del control interno y la propiedad. Algunas características o tipos de control y estructura de propiedad que involucran grupos corporativos incluyen pirámides, participaciones cruzadas , anillos y redes. Las "preocupaciones" alemanas (Konzern) son grupos corporativos legalmente reconocidos con estructuras complejas. Keiretsu japonés (系列) y chaebol surcoreano(que tienden a estar controlados por la familia) son grupos corporativos que consisten en complejas relaciones y participaciones comerciales entrelazadas. La participación cruzada es una característica esencial de los grupos keiretsu y chaebol. El compromiso corporativo con los accionistas y otras partes interesadas puede diferir sustancialmente entre las diferentes estructuras de control y propiedad.

"Propietarios ausentes" vs. mayordomos de capital

Reino Unido

Por lo tanto, muchos de los fondos de pensiones más grandes del Reino Unido ya son administradores activos de sus activos, se relacionan con las juntas corporativas y se expresan cuando lo consideran necesario. [92]

En Gran Bretaña, "el desencanto social generalizado que siguió a la gran recesión [2008-2012] tuvo un impacto" en todas las partes interesadas, incluidos los miembros de la junta de fondos de pensiones y los administradores de inversiones. [92]

Esto eventualmente podría presionar más a los CEO de las compañías que cotizan en bolsa , ya que "más que nunca antes, muchos fideicomisarios de pensiones [de Norteamérica, Reino Unido] y la Unión Europea hablan con entusiasmo sobre flexionar sus músculos fiduciarios para alcanzar los Objetivos de Desarrollo Sostenible de la ONU ", y otros Prácticas de inversión centradas en ESG . [91]

Este desarrollo es parte de una tendencia más amplia hacia una propiedad de activos más plenamente ejercida, especialmente por parte de los consejos de administración ('fideicomisarios') de los grandes inversores de pensiones del Reino Unido, Holanda, Escandinavia y Canadá:

Ya no son ' propietarios ausentes ', los fideicomisarios [del fondo de pensiones ] han comenzado a ejercer con más fuerza sus prerrogativas de gobernanza en las salas de juntas de Gran Bretaña , Benelux y Estados Unidos : uniéndose a través del establecimiento de grupos de presión comprometidos [...] para 'cambiar el [todo económico ] sistema hacia la inversión sostenible '. [90]

En 2016, el director del Consejo Mundial de Pensiones (WPC) dijo que "los propietarios de activos institucionales ahora parecen más ansiosos por asumir [los] CEOs negligentes" de las compañías cuyas acciones poseen. [90]

Intereses de las partes interesadas

Un factor clave en la decisión de una parte de participar o relacionarse con una corporación es su confianza en que la corporación entregará los resultados esperados de la parte. Cuando las categorías de partes (partes interesadas) no tienen la confianza suficiente de que una corporación está siendo controlada y dirigida de una manera consistente con los resultados deseados, es menos probable que se relacionen con la corporación. Cuando esto se convierte en una característica endémica del sistema, la pérdida de confianza y participación en los mercados puede afectar a muchas otras partes interesadas y aumenta la probabilidad de acción política. Existe un interés sustancial en cómo los sistemas e instituciones externos, incluidos los mercados, influyen en el gobierno corporativo. [41]

Todas las partes en el gobierno corporativo tienen un interés, ya sea directo o indirecto, en el desempeño financiero de la corporación. Los directores, los trabajadores y la gerencia reciben salarios, beneficios y reputación, mientras que los inversores esperan recibir rendimientos financieros. Para los prestamistas, se especifica el pago de intereses, mientras que los retornos a los inversores de capital surgen de la distribución de dividendos o ganancias de capital en sus acciones. Los clientes están preocupados por la certeza de la provisión de bienes y servicios de una calidad adecuada; Los proveedores se preocupan por la compensación por sus bienes o servicios y las posibles relaciones comerciales continuas. Estas partes proporcionan valor a la corporación en forma de capital financiero, físico, humano y de otro tipo. Muchas partes también pueden estar preocupadas por el desempeño social corporativo. [ cita requerida ]

Responsabilidades de la junta directiva

Los Principios de Gobierno Corporativo de la OCDE (2004) describen las responsabilidades de la junta; algunos de estos se resumen a continuación: [4]

Cuando se establecen comités de la junta, su mandato, composición y procedimientos de trabajo deben estar bien definidos y divulgados.

Supervisar el proceso de divulgación y comunicaciones.

Asegurar que se establezcan sistemas apropiados de control interno .

Garantizar la integridad de los sistemas de informes contables y financieros de la corporación, incluida su auditoría independiente.

Asegurar un proceso formal y transparente de nominación y elección de miembros de la junta.

Alinee la remuneración ejecutiva y de la junta directiva (pago) con los intereses a más largo plazo de la empresa y sus accionistas.

Seleccione, compense, supervise y reemplace a los ejecutivos clave y supervise la planificación de la sucesión.

Supervisar las principales adquisiciones y desinversiones.

Revisar y guiar la estrategia corporativa, el establecimiento de objetivos, los principales planes de acción, la política de riesgos, los planes de capital y los presupuestos anuales.

Los miembros de la junta deben estar informados y actuar de manera ética y de buena fe, con la debida diligencia y cuidado, en el mejor interés de la empresa y sus accionistas.

El ex presidente de la Junta de General Motors, John G. Smale, escribió en 1995: "La junta es responsable de la perpetuación exitosa de la corporación. Esa responsabilidad no puede relegarse a la gerencia". [88] Se espera que una junta directiva desempeñe un papel clave en el gobierno corporativo. La junta tiene la responsabilidad de: selección y sucesión del CEO; proporcionar retroalimentación a la gerencia sobre la estrategia de la organización; compensar a los altos ejecutivos; monitorear la salud financiera, el desempeño y el riesgo; y garantizar la responsabilidad de la organización ante sus inversores y autoridades. Las juntas suelen tener varios comités (por ejemplo, Compensación, Nominación y Auditoría) para realizar su trabajo. [89]

En las corporaciones privadas con fines de lucro, los accionistas eligen la junta directiva para representar sus intereses. En el caso de las organizaciones sin fines de lucro, las partes interesadas pueden tener algún papel en la recomendación o selección de los miembros de la junta, pero generalmente la propia junta decide quién servirá en la junta como una junta 'autoperpetuante'. [86] El grado de liderazgo que la junta tiene sobre la organización varía; En la práctica, en grandes organizaciones, la gerencia ejecutiva, principalmente el CEO, impulsa iniciativas importantes con la supervisión y aprobación de la junta. [87]

Las partes clave involucradas en el gobierno corporativo incluyen partes interesadas como la junta directiva, la gerencia y los accionistas. Las partes interesadas externas, como acreedores, auditores, clientes, proveedores, agencias gubernamentales y la comunidad en general, también ejercen influencia. La opinión de la agencia sobre la corporación postula que el accionista renuncia a los derechos de decisión (control) y le confía al gerente que actúe en el mejor interés (conjunto) de los accionistas. En parte como resultado de esta separación entre los dos inversores y gerentes, los mecanismos de gobierno corporativo incluyen un sistema de controles destinados a ayudar a alinear los incentivos de los gerentes con los de los accionistas. Las preocupaciones de la agencia (riesgo) son necesariamente menores para un accionista controlador . [ cita requerida ]

Historia

Arabia Saudita

Al-Hussain , A. y Johnson, R. (2009) encontraron una fuerte relación entre la eficiencia de la estructura de gobierno corporativo y el rendimiento de los bancos sauditas cuando se utiliza el rendimiento de los activos como una medida de rendimiento con una excepción: que los grupos de propiedad gubernamentales y locales no eran significativo. Sin embargo, el uso de la tasa de rendimiento como medida de desempeño reveló una relación positiva débil entre la eficiencia de la estructura de gobierno corporativo y el desempeño bancario.

En noviembre de 2006, la Autoridad del Mercado de Capitales (Arabia Saudita) (CMA) emitió un código de gobierno corporativo en idioma árabe . El Reino de Arabia Saudita ha progresado considerablemente con respecto a la implementación de mecanismos de gobernanza viables y culturalmente apropiados (Al-Hussain & Johnson, 2009). [necesita presupuesto para verificar]

Asia oriental

En 1997, la crisis financiera de Asia oriental afectó gravemente a las economías de Tailandia , Indonesia , Corea del Sur , Malasia y Filipinas a través de la salida de capital extranjero después del colapso de los activos inmobiliarios. La falta de mecanismos de gobierno corporativo en estos países puso de relieve las debilidades de las instituciones en sus economías. [ cita requerida ]

Estados Unidos de América

Algunas corporaciones han tratado de pulir su imagen ética creando protecciones de denunciantes, como el anonimato. En el caso de Citi , lo llaman la Línea directa de ética. [81] Aunque no está claro si empresas como Citi se toman en serio los delitos denunciados a estas líneas directas o no.

A principios de la década de 2000, las bancarrotas masivas (y los delitos criminales) de Enron y Worldcom , así como los escándalos corporativos menores (como los relacionados con Adelphia Communications , AOL , Arthur Andersen , Global Crossing y Tyco ) llevaron a un mayor interés político en las empresas gobernancia. Esto se reflejó en la aprobación de la Ley Sarbanes-Oxley de 2002. Otros factores desencadenantes del interés continuo en el gobierno corporativo de las organizaciones incluyeron la crisis financiera de 2008/9 y el nivel de pago del CEO. [80]

En la primera mitad de la década de 1990, el tema del gobierno corporativo en los EE. UU. Recibió considerable atención de la prensa debido a una serie de despidos de CEO (por ejemplo, en IBM , Kodak y Honeywell ) por parte de sus juntas directivas. El Sistema de Jubilación de Empleados Públicos de California ( CalPERS ) lideró una ola de activismo institucional de los accionistas (algo que rara vez se había visto antes), como una forma de asegurar que el valor corporativo no sea destruido por las relaciones ahora tradicionalmente acogedoras entre el CEO y el consejo directiva (por ejemplo, mediante la emisión desenfrenada de las opciones sobre acciones, no pocas veces retroactivos ).

En el período de 1977 a 1997, los deberes de los directores corporativos en los EE. UU. Se expandieron más allá de su responsabilidad legal tradicional de deber de lealtad a la corporación y a sus accionistas. [79] [ vago ]

En la década de 1980, Eugene Fama y Michael Jensen [77] establecieron el problema principal-agente como una forma de entender el gobierno corporativo: la empresa es vista como una serie de contratos. [78]

La expansión económica de Estados Unidos a través del surgimiento de corporaciones multinacionales después de la Segunda Guerra Mundial (1939–1945) vio el establecimiento de la clase gerencial . Varios profesores de administración de Harvard Business School estudiaron y escribieron sobre la nueva clase: Myles Mace (espíritu empresarial), Alfred D. Chandler, Jr. (historia empresarial), Jay Lorsch (comportamiento organizacional) y Elizabeth MacIver (comportamiento organizacional). Según Lorsch y MacIver, "muchas grandes corporaciones tienen el control dominante sobre los asuntos comerciales sin suficiente responsabilidad o supervisión por parte de su junta directiva". [ cita requerida ]

Inmediatamente después del accidente de Wall Street de 1929, los juristas como Adolf Augustus Berle , Edwin Dodd y Gardiner C. Means reflexionaron sobre el papel cambiante de la corporación moderna en la sociedad. [74] De la escuela de economía de Chicago , Ronald Coase [75] introdujo la noción de costos de transacción en la comprensión de por qué se fundan las empresas y cómo continúan comportándose. [76]

Robert E. Wright argumentó en Corporation Nation (2014) que el gobierno de las primeras corporaciones estadounidenses, de las cuales más de 20,000 existieron en la Guerra Civil de 1861-1865, fue superior al de las corporaciones a fines del siglo XIX y principios del XX porque las primeras corporaciones se gobernaron como "repúblicas", repletas de numerosos "controles y contrapesos" contra el fraude y contra la usurpación del poder por parte de los gerentes o de los grandes accionistas. [73] (El término "ladrón barón" se asoció particularmente con las figuras corporativas estadounidenses en la Edad Dorada , a fines del siglo XIX).

Early history

La práctica moderna del gobierno corporativo tiene sus raíces en la República Holandesa del siglo XVII . [62] [70] [66] [63] La primera disputa de gobierno corporativo registrada en la historia [71] tuvo lugar en 1609 entre los accionistas / inversores (especialmente Isaac Le Maire ) y los directores de la Compañía Holandesa de las Indias Orientales (VOC) , la primera empresa pública del mundo que cotiza en bolsa . [72]

Códigos y pautas

Otras pautas

La mayoría de los códigos son en gran parte voluntarios. Una cuestión planteada en los EE. UU. Desde la decisión de Disney de 2005 es el grado en que las empresas administran sus responsabilidades de gobierno; en otras palabras, ¿simplemente intentan superar el umbral legal, o deberían crear pautas de gobernanza que asciendan al nivel de las mejores prácticas? Por ejemplo, las pautas emitidas por asociaciones de directores, gerentes corporativos y compañías individuales tienden a ser totalmente voluntarias, pero dichos documentos pueden tener un efecto más amplio al impulsar a otras compañías a adoptar prácticas similares.

El Consejo Empresarial Mundial para el Desarrollo Sostenible (WBCSD) ha trabajado en el gobierno corporativo, particularmente en contabilidad y presentación de informes. En 2009, la Corporación Financiera Internacional y el Pacto Mundial de las Naciones Unidas publicaron un informe, "Gobierno corporativo: la Fundación para la ciudadanía corporativa y los negocios sostenibles", que vincula las responsabilidades ambientales, sociales y de gobierno de una empresa con sus responsabilidades financieras. rendimiento y sostenibilidad a largo plazo.

La organización dirigida por inversionistas International Corporate Governance Network (ICGN) fue creada por individuos centrados en los diez fondos de pensiones más grandes del mundo en 1995. El objetivo es promover estándares globales de gobierno corporativo. La red está liderada por inversores que gestionan 18 billones de dólares, y los miembros se encuentran en cincuenta países diferentes. ICGN ha desarrollado un conjunto de pautas globales que van desde los derechos de los accionistas hasta la ética empresarial.

Estándares de cotización en bolsa

Las compañías que cotizan en la Bolsa de Nueva York (NYSE) y otras bolsas de valores deben cumplir con ciertos estándares de gobierno. Por ejemplo, el Manual de la Compañía Listada en NYSE requiere, entre muchos otros elementos:

Las juntas organizan a sus miembros en comités con responsabilidades específicas según los estatutos definidos. "Las compañías que cotizan en bolsa deben tener un comité de nominación / gobierno corporativo compuesto en su totalidad por directores independientes". Este comité es responsable de nominar nuevos miembros para la junta directiva. Los Comités de Compensación y Auditoría también se especifican, y estos últimos están sujetos a una variedad de estándares de listado, así como a regulaciones externas.

Reuniones de la junta que excluyen a la gerencia: "Para capacitar a los directores no gerenciales para que sirvan como un control más efectivo de la gerencia, los directores no gerenciales de cada compañía listada deben reunirse en sesiones ejecutivas programadas regularmente sin gerencia".

Directores independientes: "Las compañías que cotizan en bolsa deben tener una mayoría de directores independientes ... Las juntas directivas efectivas ejercen un juicio independiente en el desempeño de sus responsabilidades. Requerir una mayoría de directores independientes aumentará la calidad de la supervisión de la junta y disminuirá la posibilidad de dañar conflictos de interesar." Un director independiente no es parte de la administración y no tiene una "relación financiera material" con la compañía.

Principios de la Organización para la Cooperación y el Desarrollo Económicos

Las Directrices de la OCDE sobre Gobierno Corporativo de las Empresas de Propiedad del Estado son complementarias a los Principios de Gobierno Corporativo del G20 / OCDE, proporcionando orientación adaptada a los desafíos de gobierno corporativo únicos para las empresas de propiedad estatal .

Una de las pautas más influyentes sobre el gobierno corporativo son los Principios de Gobierno Corporativo del G20 / OCDE , publicados por primera vez como Principios de la OCDE en 1999, revisados en 2004 y revisados nuevamente y respaldados por el G20 en 2015. Los Principios a menudo se mencionan por países que desarrollan códigos o pautas locales. Sobre la base del trabajo de la OCDE, otras organizaciones internacionales, asociaciones del sector privado y más de 20 códigos nacionales de gobierno corporativo formaron el Grupo de Trabajo Intergubernamental de Expertos de las Naciones Unidas sobre Normas Internacionales de Contabilidad e Informes (ISAR) para producir su Orientación sobre buenas prácticas en Divulgación de Gobierno Corporativo. Este punto de referencia internacionalmente aceptado consta de más de cincuenta elementos de divulgación distintos en cinco categorías amplias:

Estructura de propiedad y ejercicio de los derechos de control.

Transparencia financiera y divulgación de información

Responsabilidad corporativa y cumplimiento en la organización.

Estructura y proceso de la junta y la gerencia

Revisión de cuentas

Los principios y códigos de gobierno corporativo se han desarrollado en diferentes países y se han emitido desde bolsas de valores, corporaciones, inversores institucionales o asociaciones (institutos) de directores y gerentes con el apoyo de gobiernos y organizaciones internacionales. Como regla general, el cumplimiento de estas recomendaciones de gobernanza no es obligatorio por ley, aunque los códigos vinculados a los requisitos de cotización en bolsa pueden tener un efecto coercitivo.

Reglamento

Ley Sarbanes-Oxley

La Ley Sarbanes-Oxley de 2002 se promulgó a raíz de una serie de escándalos corporativos de alto perfil. Estableció una serie de requisitos que afectan el gobierno corporativo en los Estados Unidos e influyeron en leyes similares en muchos otros países. La ley requería, junto con muchos otros elementos, que:

Las empresas de auditoría externa no pueden proporcionar ciertos tipos de servicios de consultoría y deben rotar a su socio líder cada 5 años. Además, una firma de auditoría no puede auditar a una compañía si aquellos en roles específicos de alta gerencia trabajaron para el auditor en el último año. Antes de la ley, existía un conflicto de intereses real o percibido entre proporcionar una opinión independiente sobre la precisión y fiabilidad de los estados financieros cuando la misma empresa también prestaba servicios de consultoría lucrativos.

Los comités de auditoría de la junta tienen miembros que son independientes y revelan si al menos uno es un experto financiero o las razones por las cuales no hay ningún experto en el comité de auditoría.

El director ejecutivo (CEO) y el director financiero (CFO) dan fe de los estados financieros. Antes de la ley, los CEO habían afirmado ante el tribunal que no habían revisado la información como parte de su defensa.

La Junta de Supervisión Contable de las Empresas Públicas (PCAOB) se establecerá para regular la profesión de auditoría, que había sido autorregulada antes de la ley. Los auditores son responsables de revisar los estados financieros de las corporaciones y emitir una opinión sobre su confiabilidad.

El Reino Unido aprobó la Ley de Soborno en 2010. Esta ley hizo ilegal sobornar a ciudadanos gubernamentales o privados o hacer pagos de facilitación (es decir, el pago a un funcionario del gobierno para realizar sus tareas de rutina más rápidamente). También requería que las corporaciones establecieran controles para evitar el soborno.

Estados Unidos aprobó la Ley de Prácticas Corruptas en el Extranjero (FCPA) en 1977, con modificaciones posteriores. Esta ley hizo ilegal sobornar a los funcionarios del gobierno y exigió a las corporaciones mantener controles contables adecuados. Lo hace cumplir el Departamento de Justicia de los EE. UU. Y la Comisión de Bolsa y Valores (SEC). Se han impuesto importantes sanciones civiles y penales a corporaciones y ejecutivos condenados por soborno.

Además de las leyes estatutarias de la jurisdicción pertinente, las corporaciones están sujetas al derecho consuetudinario en algunos países y a varias leyes y regulaciones que afectan las prácticas comerciales. En la mayoría de las jurisdicciones, las corporaciones también tienen una constitución que proporciona reglas individuales que gobiernan la corporación y autorizan o restringen a sus tomadores de decisiones. Esta constitución se identifica por una variedad de términos; En las jurisdicciones de habla inglesa, generalmente se conoce como la Carta Corporativa o el Memorándum y los Artículos de Asociación. La capacidad de los accionistas para modificar la constitución de su corporación puede variar sustancialmente. [ cita requerida ]

Las corporaciones son creadas como personas jurídicas por las leyes y reglamentos de una jurisdicción particular. Estos pueden variar en muchos aspectos entre países, pero el estatus de persona jurídica de una corporación es fundamental para todas las jurisdicciones y se otorga por ley. Esto permite a la entidad tener propiedades por derecho propio sin referencia a ninguna persona real en particular. También da como resultado la existencia perpetua que caracteriza a la corporación moderna. La concesión legal de la existencia corporativa puede surgir de la legislación de propósito general (que es el caso general) o de un estatuto para crear una corporación específica, que era el único método anterior al siglo XIX. [ cita requerida ]

Modelos

Fundador del centrismo

Un artículo publicado por el Instituto Australiano de Directores de Empresas titulado "¿Es necesario que los directorios se vuelvan más emprendedores?" También consideró la necesidad de un comportamiento de centrismo fundador a nivel de la junta para gestionar adecuadamente la interrupción.

Una beca reciente de la Universidad de Oxford describe una nueva teoría del gobierno corporativo, el centrismo fundador, que se basa en un estrechamiento en la separación entre propiedad y control. A través de la teoría de la propiedad de capital concentrado, una nueva teoría de la empresa, la lista de verificación tradicional de las mejores prácticas no es aplicable, como lo demuestra el importante rendimiento superior de las empresas de tecnología con estructuras de acciones de doble clase y puestos integrados de CEO / Presidente:

Las compañías fundadas por fundadores, como Facebook, Netflix y Google están a la vanguardia de una nueva ola de estructura organizativa más adecuada para la creación de valor a largo plazo. El centrismo fundador, un concepto inclusivo dentro de la teoría del CEO, integra la capacidad del liderazgo sénior fundador y no fundador para adoptar la mentalidad del propietario en corporaciones tradicionalmente estructuradas, como Thomas J. Watson Sr. y Thomas Watson Jr. con IBM, Steve Jobs y Tim Cook con Apple, Jamie Dimon con JPMorgan Chase, Lloyd Blankfein con Goldman Sachs, Rick George con Suncor Energy y muchos otros. En esencia, todos caen dentro del ámbito del centrismo del fundador: líderes con una mentalidad de fundador, una disposición ética hacia el colectivo de accionistas y un intenso enfoque en la creación de valor exponencial sin esclavitud a una trayectoria de crecimiento ascendente trimestre a trimestre. En las empresas tradicionalmente estructuradas, los ejecutivos de alto rendimiento ganan deferencia, se vuelven muy influyentes y adquieren las cualidades de los propietarios de capital concentrado. En la medida en que estos líderes adopten el centrismo fundador, sus compañías experimentarán ventajas de eficiencia en relación con los competidores que operan dentro de los parámetros tradicionales.

Estados Unidos, Reino Unido

A veces se dice coloquialmente que en los Estados Unidos y el Reino Unido "los accionistas son dueños de la empresa". Sin embargo, este es un concepto erróneo como lo argumentan Eccles & Youmans (2015) y Kay (2015).

En los Estados Unidos, las corporaciones se rigen directamente por las leyes estatales, mientras que el intercambio (oferta y comercialización) de valores en corporaciones (incluidas las acciones) se rige por la legislación federal. Muchos estados de EE. UU. Han adoptado la Ley de corporaciones comerciales modelo , pero la ley estatal dominante para las corporaciones que cotizan en bolsa es la Ley general de corporaciones de Delaware , que sigue siendo el lugar de incorporación para la mayoría de las corporaciones que cotizan en bolsa. Las reglas individuales para las corporaciones se basan en el estatuto corporativo y, con menos autoridad, los estatutos corporativos . Los accionistas no pueden iniciar cambios en los estatutos corporativos, aunque pueden iniciar cambios en los estatutos sociales.

El llamado "modelo angloamericano" de gobierno corporativo enfatiza los intereses de los accionistas. Se basa en una junta directiva de un solo nivel que normalmente está dominada por directores no ejecutivos elegidos por los accionistas. Debido a esto, también se conoce como "el sistema unitario". Dentro de este sistema, muchas juntas incluyen algunos ejecutivos de la compañía (que son miembros de la junta de oficio ). Se espera que los directores no ejecutivos superen en número a los directores ejecutivos y mantengan puestos clave, incluidos los comités de auditoría y compensación. En el Reino Unido, el CEOen general, tampoco sirve como Presidente de la Junta, mientras que en los EE. UU. tener la doble función ha sido la norma, a pesar de las grandes dudas sobre el efecto sobre el gobierno corporativo. Sin embargo, el número de empresas estadounidenses que combinan ambos roles está disminuyendo.

India

El Comité de Gobierno Corporativo de la Junta de Valores e Intercambio de la India define el gobierno corporativo como la "aceptación por parte de la administración de los derechos inalienables de los accionistas como los verdaderos propietarios de la corporación y de su propio papel como fideicomisarios en nombre de los accionistas. Se trata de compromiso a los valores, a la conducta comercial ética y a hacer una distinción entre fondos personales y corporativos en la gestión de una empresa ". India es una economía en crecimiento y es bastante importante salvaguardar los intereses de los inversores y también garantizar que se fije la responsabilidad de la administración. El escándalo de Satyam, también conocido como Enron de India, eliminó miles de millones de la riqueza de los accionistas y amenazó la inversión extranjera en India. Esta es la razón por la cual el gobierno corporativo en la India ha tomado el centro del escenario.

Europa continental (sistema de placa de dos niveles)

Alemania, en particular, es conocido por su práctica de la cogestión , fundada en la Ley alemana de cogestión de 1976, en la que los trabajadores se conceden puestos en el consejo como partes interesadas, separarse de los asientos que correspondan a los fondos propios.

Algunos países de Europa continental, incluidos Alemania, Austria y los Países Bajos, requieren una junta directiva de dos niveles como un medio para mejorar el gobierno corporativo. En la junta de dos niveles, la junta ejecutiva, compuesta por ejecutivos de la compañía, generalmente lleva a cabo las operaciones diarias mientras que la junta de supervisión, compuesta en su totalidad por directores no ejecutivos que representan a accionistas y empleados, contrataciones e incendios. los miembros de la junta ejecutiva, determina su compensación y revisa las decisiones comerciales más importantes.

Los diferentes modelos de gobierno corporativo difieren según la variedad de capitalismo en el que están integrados. El "modelo" angloamericano tiende a enfatizar los intereses de los accionistas. El modelo coordinado o de múltiples partes interesadas asociado con Europa continental y Japón también reconoce los intereses de los trabajadores, gerentes, proveedores, clientes y la comunidad. Una distinción relacionada es entre modelos de gobierno corporativo orientados al mercado y orientados a la red.

Principios

Las discusiones contemporáneas sobre gobierno corporativo tienden a referirse a los principios planteados en tres documentos publicados desde 1990: el Informe Cadbury (Reino Unido, 1992), los Principios de Gobierno Corporativo (OCDE, 1999, 2004 y 2015) y la Ley Sarbanes-Oxley de 2002 (Estados Unidos, 2002). Los informes de Cadbury y de la Organización para la Cooperación y el Desarrollo Económico (OCDE) presentan principios generales en torno a los cuales se espera que las empresas operen para garantizar una gobernanza adecuada. La Ley Sarbanes-Oxley, informalmente conocida como Sarbox o Sox, es un intento del gobierno federal en los Estados Unidos de legislar varios de los principios recomendados en los informes de Cadbury y la OCDE.

Divulgación y transparencia : Las organizaciones deben aclarar y dar a conocer públicamente los roles y responsabilidades de la junta y la administración para proporcionar a las partes interesadas un nivel de responsabilidad. También deben implementar procedimientos para verificar y salvaguardar de manera independiente la integridad de los informes financieros de la compañía. La divulgación de asuntos materiales relacionados con la organización debe ser oportuna y equilibrada para garantizar que todos los inversores tengan acceso a información clara y objetiva.

Integridad y comportamiento ético : La integridad debe ser un requisito fundamental en la elección de funcionarios corporativos y miembros de la junta. Las organizaciones deben desarrollar un código de conducta para sus directores y ejecutivos que promueva la toma de decisiones éticas y responsables.

Rol y responsabilidades de la junta : La junta necesita suficientes habilidades relevantes y comprensión para revisar y desafiar el desempeño de la gerencia. También necesita un tamaño adecuado y niveles apropiados de independencia y compromiso.

Intereses de otras partes interesadas: Las organizaciones deben reconocer que tienen obligaciones legales, contractuales, sociales y de mercado para las partes interesadas que no son partes interesadas, incluidos empleados, inversores, acreedores, proveedores, comunidades locales, clientes y responsables políticos.

Derechos y trato equitativo de los accionistas: Las organizaciones deben respetar los derechos de los accionistas y ayudar a los accionistas a ejercer esos derechos. Pueden ayudar a los accionistas a ejercer sus derechos comunicando información de manera abierta y efectiva y alentando a los accionistas a participar en las juntas generales.

Otras definiciones

Una fuente define el gobierno corporativo como "el conjunto de condiciones que dan forma a la negociación ex post sobre las cuasi rentas generadas por una empresa". La propia empresa se modela como una estructura de gobierno que actúa a través de los mecanismos del contrato. Aquí el gobierno corporativo puede incluir su relación con las finanzas corporativas.

El gobierno corporativo también se ha definido como "el acto de dirigir, controlar y evaluar externamente una corporación" y se relaciona con la definición de gobierno como "El acto de dirigir, controlar y evaluar externamente una entidad, proceso o recurso". En este sentido, la gobernanza y la gobernanza corporativa son diferentes de la administración porque la gobernanza debe ser EXTERNA al objeto que se está gobernando. Los agentes de gobierno no tienen control personal y no son parte del objeto que gobiernan. Por ejemplo, no es posible que un CIO gobierne la función de TI. Son personalmente responsables de la estrategia y gestión de la función. Como tal, "gestionan" la función de TI; ellos no lo "gobiernan". Al mismo tiempo, puede haber una serie de políticas, autorizadas por la junta, que el CIO sigue. Cuando el CIO sigue estas políticas, realiza actividades de "gobernanza" porque la intención principal de la política es servir a un propósito de gobernanza. La junta finalmente está "gobernando" la función de TI porque están fuera de la función y solo pueden dirigir, controlar y evaluar externamente la función de TI en virtud de las políticas, procedimientos e indicadores establecidos. Sin estas políticas, procedimientos e indicadores, la junta no tiene forma de gobernar, y mucho menos afectar la función de TI de ninguna manera.

El gobierno corporativo también se ha definido más estrictamente como "un sistema de leyes y enfoques sólidos por el cual las corporaciones son dirigidas y controladas enfocándose en las estructuras corporativas internas y externas con la intención de monitorear las acciones de la gerencia y los directores y, por lo tanto, mitigar los riesgos de la agencia que puede provenir de las fechorías de los funcionarios corporativos ".

Antecedentes

Otros temas

Un tema importante de la gobernanza es la naturaleza y el alcance de la responsabilidad corporativa . Una discusión relacionada a nivel macro se centra en el efecto de un sistema de gobierno corporativo en la eficiencia económica , con un fuerte énfasis en el bienestar de los accionistas. Esto ha dado como resultado una literatura centrada en el análisis económico.

Conflicto principal-principal (el problema principal múltiple)

Las formas de mitigar o prevenir estos conflictos de intereses incluyen los procesos, costumbres, políticas, leyes e instituciones que afectan la forma en que se controla a una empresa, y este es el desafío del gobierno corporativo. Para resolver el problema de gobernar la alta gerencia bajo múltiples accionistas, los expertos en gobierno corporativo han descubierto que la solución directa de nombrar a uno o más accionistas para el gobierno puede generar problemas debido a la asimetría de información que crea. Las reuniones de accionistas son necesarias para organizar la gobernanza bajo múltiples accionistas, y se ha propuesto que esta es la solución al problema de los directores múltiples debido al teorema del votante mediano: las reuniones de accionistas conducen el poder a un actor que aproximadamente tiene la mediana. interés de todos los accionistas, lo que hace que la gobernanza represente mejor el interés agregado de todos los accionistas.

El problema principal-agente puede intensificarse cuando la alta gerencia actúa en nombre de múltiples accionistas, lo que a menudo es el caso en las grandes empresas (ver Problema principal múltiple ). Específicamente, cuando la alta dirección actúa en nombre de múltiples accionistas, los múltiples accionistas enfrentan un problema de acción colectiva en el gobierno corporativo, ya que los accionistas individuales pueden presionar a la alta dirección o de otra manera tener incentivos para actuar en sus intereses individuales en lugar de en el interés colectivo de todos los accionistas. Como resultado, puede haber una conducción libre en la dirección y supervisión de la alta dirección, o por el contrario, pueden surgir altos costos por la duplicación de la dirección y la supervisión de la alta dirección. El conflicto puede estallar entre los directores, y todo esto conduce a una mayor autonomía para la alta dirección.

Conflicto principal-agente

Un peligro más específico que demuestra un posible conflicto entre los accionistas y la alta gerencia se materializa a través de la compra de acciones. Los ejecutivos pueden tener un incentivo para desviar las ganancias de la empresa hacia la compra de acciones de acciones de la propia empresa, lo que causará un aumento en el precio de las acciones. Sin embargo, las ganancias retenidas no se utilizarán para comprar el equipo más reciente o para contratar personas de calidad. Como resultado, los ejecutivos pueden sacrificar las ganancias a largo plazo por beneficios personales a corto plazo, que los accionistas pueden encontrar difíciles de detectar al ver que sus propias acciones aumentan rápidamente.

En las grandes empresas donde existe una separación entre la propiedad y la administración, el problema principal-agente puede surgir entre la alta gerencia (el "agente") y los accionistas (los "principales"). Los accionistas y la alta gerencia pueden tener intereses diferentes, donde los accionistas generalmente desean obtener ganancias, y la alta gerencia puede ser impulsada, al menos en parte, por otros motivos, como una buena paga, buenas condiciones de trabajo o buenas relaciones en el piso de trabajo, en la medida que estos no son necesarios para obtener ganancias. El gobierno corporativo es necesario para alinear y coordinar los intereses de la alta dirección con los de los accionistas.

La necesidad de gobierno corporativo sigue a la necesidad de mitigar los conflictos de intereses entre las partes interesadas en las corporaciones. Estos conflictos de intereses aparecen como consecuencia de deseos divergentes entre los accionistas y la alta dirección (problemas principal-agente) y entre los accionistas (problemas principal-principal), aunque también otras relaciones con las partes interesadas se ven afectadas y coordinadas a través de empresas gobernancia.