Artículo 4. Los beneficios de los tratados podrán evitar la doble tributación sólo serán aplicables a los

contribuyentes que acrediten ser residentes en el país de que se trate.

Artículo 1o. Las personas físicas y las morales, están obligadas a contribuir para los gastos públicos

conforme a las leyes.

Artículo 5o. Las disposiciones fiscales que establezcan cargas a los particulares, así como las que establecen las infracciones y sanciones seran de aplicación estricta.

Artículo 8o. Se entenderá por México, país y territorio nacional, lo que conforme a la Constitución Política de los Estados Unidos Mexicanos integra el territorio nacional y la zona económica exclusiva situada fuera del mar territorial.

Artículo 3o. Las personas físicas y las morales pagarán los derechos que se establecen en esta Ley

en las oficinas que autorice la Secretaría de Hacienda y Crédito Público.

Artículo 2o. Se pagarán en el monto, forma, lugar y

época de pago que en cada capítulo se señalan.

Artículo 6o. Las cuotas de los derechos establecidos en esta Ley se considerarán, las fracciones del peso para efectuar su pago.

Artículo 5. Los residentes en México podrán acreditar, contra el impuesto que conforme a esta Ley les corresponda pagar, el impuesto sobre la renta que hayan pagado en el extranjero , siempre que se trate de ingresos por los que se esté obligado al pago del impuesto.

Artículo 2. Para los efectos de esta Ley, se considera establecimiento permanente cualquier lugar de

negocios en el que se desarrollen, parcial o totalmente, actividades empresariales o se presten servicios personales independientes.

Artículo 2o. El impuesto para automóviles nuevos se calculará aplicando la tarifa o tasa establecida

en el artículo 3o. de esta Ley, según corresponda, al precio de enajenación del automóvil

Artículo 3o. Para los efectos del artículo 2o. de esta Ley, se estará a lo siguiente:

Si el precio del automóvil es superior a $759,271.24, se reducirá del monto del impuesto determinado, la cantidad que resulte de aplicar el 7% sobre la diferencia entre el precio de la unidad y $759,271.24

Artículo 7o. Se considera importación la que tenga el carácter de definitiva en los términos de la legislación aduanera, solo en los casos en que ya se hubiera pagado el impuesto establecido.

Artículo 11. Para calcular el impuesto tratándose de enajenaciones, se considerará como valor la contraprestación.

Artículo 9o. Se entiende que la enajenación se efectúa en territorio nacional, si en él se encuentra el bien al efectuarse el envío , o cuando no se haya envío, se realiza en el país la entrega material del bien por el enajenante.

Artículo 2o. Al valor de los actos o actividades se aplicarán las tasas y cuotas siguientes:

Tabacos labrados:

1. Cigarros. .................................................................................................... 160%

2. Puros y otros tabacos labrados. ............................................................... 160%

3. Puros y otros tabacos labrados hechos enteramente a mano. ............... 30.4%

Bebidas con contenido alcohólico y cerveza:

1. Con una graduación alcohólica de hasta 14° G.L....................................26.5%

2. Con una graduación alcohólica de más de 14° y hasta 20°G.L. .................. 30%

3. Con una graduación alcohólica de más de 20°G.L ......................................53%

Artículo 4o. Consiste en restar el impuesto acreditable, de la cantidad que resulte de aplicar a los valores señalados en esta Ley la tasa que corresponda según sea el caso.

Impuesto al valor agregado que haya sido trasladado al contribuyente y el propio impuesto que él hubiese pagado con motivo de la importación de bienes o servicios.

Artículo 1o. Están obligadas al pago del impuesto al valor agregado establecido en esta Ley, las personas físicas y las morales que:

I.- Enajenen bienes.

II.- Presten servicios independientes.

III.- Otorguen el uso o goce temporal de bienes.

IV.- Importen bienes o servicios.

El impuesto se calculará aplicando a los valores que señala esta Ley, la tasa del 16%.

Artículo 3o. La Federación, el Distrito Federal, los Estados, los Municipios, los organismos

descentralizados, las instituciones y asociaciones de beneficencia privada, las sociedades cooperativas o cualquiera otra persona, aunque conforme a otras leyes estén exentos de ellos, deberán aceptar la traslación a que se refiere el artículo primero y pagar el impuesto al valor agregado y trasladarlo.

ARTÍCULO 1o. Los Impuestos Generales de Importación y de Exportación se causarán, según

corresponda

Leche y productos lácteos; huevos de ave; miel natural; productos comestibles de origen animal, no expresados ni comprendidos en otra parte:

a)Se considera leche, la leche entera y la leche desnatada (descremada) total o parcialmente.

Pescados y crustáceos, moluscos y demás invertebrados acuáticos:

Este Capítulo no comprende:

a)el pescado (incluidos los hígados, huevas y lechas) ni los crustáceos, moluscos o demás

invertebrados acuáticos, muertos e impropios para la alimentación

Animales vivos:

Este Capítulo comprende todos los animales vivos, excepto;

a) peces, los crustáceos, moluscos y demás invertebrados acuáticos.

b) los cultivos de microorganismos.

Animales vivos y producto del reino animal:

Cualquier referencia a un género o a una especie determinada de un animal

ARTICULO 7o. Las empresas aéreas, marítimas y ferroviarias deberán transmitir electrónicamente al SAT la información relativa a los pasajeros, tripulación y medios de transporte, en los términos y con la oportunidad que señale el Servicio de Administración Tributaria mediante reglas.

ARTICULO 4o. Las personas que operen o administren puertos de altura, aeropuertos internacionales o presten los servicios auxiliares de terminales ferroviarias de pasajeros y de carga, deberán cumplir con los lineamientos que determinen las autoridades aduaneras para el control, vigilancia y seguridad fiscal.

ARTICULO 1o. Esta regula la entrada al territorio nacional y la salida del mismo de mercancías y de los medios en que se transportan o conducen, el despacho aduanero y los hechos o actos que deriven de éste o de dicha entrada o salida de mercancías. El Código Fiscal de la Federación se aplicará supletoriamente a lo dispuesto en esta Ley.

Están obligados al cumplimiento de las citadas disposiciones quienes introducen mercancías al territorio nacional.

Artículo 3o. Para efectos de esta Ley, se entenderá por:

I. Secretaría, la Secretaría de Economía.

II. Comisión, la Comisión de Comercio Exterior.

III. Cuotas compensatorias, aquellas que se aplican a las mercancías importadas en condiciones de discriminación de precios o de subvención en su país de origen, conforme a lo establecido en la presente Ley.

IV. Reglas, las de carácter general que emita la Secretaría, sobre regulaciones y restricciones no arancelarias y programas e instrumentos de comercio exterior.

Cuando esta Ley se refiera a plazos en días se entenderán días hábiles y cuando se refiera a meses o años se entenderán meses o años calendario.

Artículo 2o. Estas son de orden público y de aplicación en toda la República, sin perjuicio de lo dispuesto por los tratados o convenios internacionales de los que México

sea parte. La aplicación de ellas corresponden para efectos administrativos, al Ejecutivo Federal por conducto de la Secretaría de Economía.

Artículo 1o. Promueve el comercio exterior, incrementar la competitividad de la economía nacional, propiciar el uso eficiente de los recursos productivos del país, integrar adecuadamente la economía mexicana con la internacional, defender la planta productiva de prácticas desleales del comercio internacional y contribuir a la elevación del bienestar de la población.

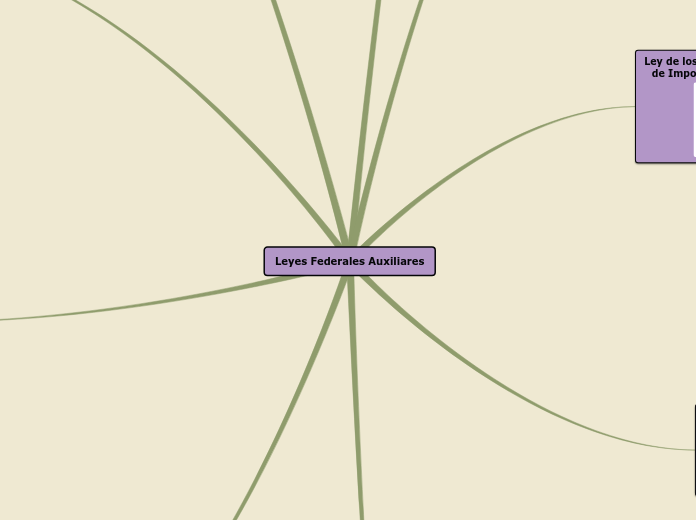

Leyes Federales Auxiliares

Ley Federal del Impuesto Sobre Automóviles Nuevos

El porcentaje de tasa que se aplica para calcular este impuesto varía dependiendo del precio del automóvil.

Personas físicas y morales están obligadas a pagar el impuesto sobre automóviles nuevos si importan vehículos de forma definitiva y no son un fabricante, ensamblador, distribuidor autorizado o comerciante especializado en el ramo automotriz.

Ley del Impuesto Sobre la Renta

Impuesto directo sobre la ganancia obtenida entre el ingreso y las deducciones autorizadas obtenido en el ejercicio fiscal. Este impuesto debe ser pagado de manera mensual por medio de los pagos provisionales.

Ley Federal de Derechos

Esta establece cuánto se debe pagar por usar o aprovechar bienes de dominio público, así como por recibir servicios que preste el Estado en sus funciones de derecho público

Código Fiscal de la Federación

¨Es el ordenamiento jurídico que define los conceptos fiscales fundamentales, fija los procedimientos para obtener los ingresos fiscales, la forma de ejecución de las resoluciones fiscales, los recursos administrativos, así como el sistema para resolver las controversias ante el Tribunal Fiscal de la Federación, entre otros aspectos.¨

-Genaro Bermejo

Establece los procedimientos para obtener los ingresos fiscales, la forma de ejecución de las resoluciones fiscales, los recursos administrativos, así como el sistema ante el Tribunal Federal de Justicia Fiscal y Administrativa.

Ley del Impuesto Especial Sobre Producción y Servicios.

La ley menciona el porcentaje de tasa que se aplica a estos productos.

Impuesto que se paga por la producción y/o venta o importación de gasolinas, alcoholes, cerveza y tabacos

Ley del Impuesto al Valor Agregado

¨El Impuesto Valor Agregado grava el valor que un ente, generalmente una empresa, añade en el curso de sus operaciones a los bienes que adquiere de otros entes, para después enajenarlos.¨

-Gerardo Gil Valdivia

Se causa sobre el valor adicionado o valor agregado a una mercancía o un servicio, conforme se completa cada etapa de su producción o distribución.

Ley de los Impuestos Generales de Importación y Exportación

Deberán contar con un código de identificación universal, por lo regular este código es de 6 dígitos y dependiendo del país se le agregan 2 dígitos a dicha nomenclatura

Contiene la interpretación oficial de la nomenclatura en la que se basa la tarifa arancelaria, así como en las que se definen algunos conceptos y se detallan las especificaciones de los productos.

Ley Aduanal

Tiene como objeto regular a quienes introducen mercancías al territorio nacional o las extraen, ya sean sus propietarios, poseedores, destinatarios, remitentes, apoderados, agentes aduanales o cualquier persona.

Ley de Comercio Exterior

Es aquel sector externo de una economía que regula los intercambios de mercancías, productos y servicios entre proveedores y consumidores residentes en dos o más mercados nacionales o países distintos, asi como los aspectos referentes a la entrada temporal de personas de negocios.

¨Constituye aquella parte del sector externo de una economía que regula los intercambios de mercancías y productos entre proveedores y consumidores residentes en dos o más mercados nacionales y/o países distintos. Se trata de transacciones físicas entre residentes de dos o más territorios aduaneros que se registran estadísticamente en la balanza comercial de los países implicados.¨

-Jorge Witker