ERNESTINA MARILYN DIAZ CARRANZA.

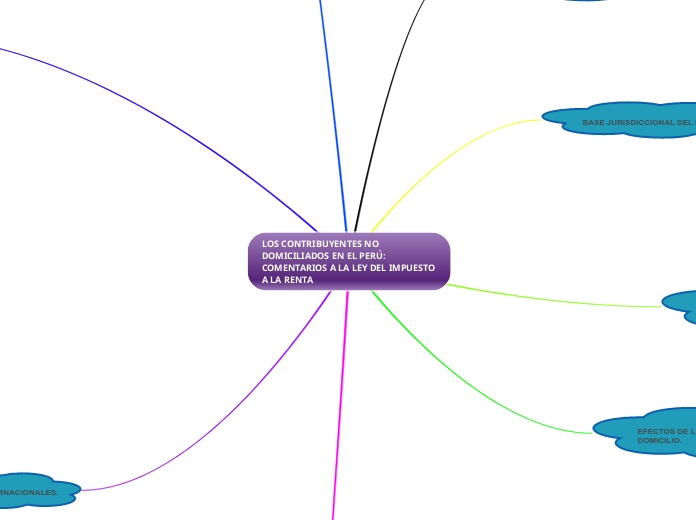

LOS CONTRIBUYENTES NO DOMICILIADOS EN EL PERÚ: COMENTARIOS A LA LEY DEL IMPUESTO A LA RENTA

RENTA DE FUENTE PERUANA

las rentas del contribuyente no domiciliado estarán sujetas a nues�tro Impuesto a la Renta sólo si son de fuente peruana.

SEGÚN EL TUO:

NO PAGARAN RENTA los extranjeros que efectúen ciertas actividades en el Perú no generarán rentas de fuente peruana si es que dicha renta es obtenida en su país de origen, si ingresan temporalmente al Perú, con el objeto de llevar a cabo encargos de su empleador extranjero relacionados con la supervisión o el control de un determinado negocio establecido o por establecerse en el Perú.

las obtenidas por la enajenación de acciones o participaciones representativas del capital de empresas o sociedades constituidas en el Perú, en los casos de venta, cambio o disposición habitual de bienes que constituyan activos de personas jurídicas domiciliadas.

los intereses, comisiones, primas, y toda suma adicional al interés pactado por préstamos, créditos o en general, cualquier capital colocado o utilizado económicamente en el país; a los intereses de obligaciones, cuando la entidad emisora ha sido constituida en el país, cualquiera sea el lugar donde se realice la emisión o la ubicación de los bienes afecta�dos en garantía; y, los honorarios o remuneraciones otorgados por el Sector Público Nacional de personas que desempeñan en el extranjero funciones de repre�sentación o cargos oficiales.

una empresa no domiciliada que preste un servicio íntegramente en el exterior en favor de su cliente peruano no generará renta de fuente peruana.

la renta que por su trabajo en el Perú genere una persona natural no domiciliada estará sujeta al Impuesto a la Renta peruano, sin importar si dicha renta es puesta a su disposición en el exterior.

aquéllas originadas en el trabajo personal o en actividades civiles, comerciales o de cualquier índo�le, que se lleven a cabo en el territorio nacional.

rentas producidas por predios situados en el territorio del Perú, a las producidas por capitales, bienes o derechos situados físicamente o colocados o utilizados económicamente en el Perú, excepto los dividendos y cualquier otra forma de distribución de utilidades.

RENTAS INTERNACIONALES.

El TUO contempla diversas actividades por las que el contribuyente no domiciliado percibe rentas cuya fuente es tanto peruana como extranjera, sin la posibilidad de poder diferenciar entre ellas.

porcentajes de la renta que se presumen son renta de fuente peruana:

Cesión de derechos de retransmisión televisiva:20%.

Sobreestadía de contenedores para el transporte:80%.

Suministro de contenedores de y hacia el país y que no presten servicio de transporte: 15%.

Contratistas y subcontratistas domiciliados por actividades de Operaciones relacionadas con la exploración, perforación, desarrollo y transporte en la industria petrolera, tendrán como renta mínima: 15% de los ingresos brutos.

Operaciones relacionadas con la exploración, perforación, desarrollo y transporte en la industria petrolera: 25%.

Servicios técnicos prestados parte en el Perú y parte en el extranjero: 40%.

Alquiler de naves: 80%.

Distribución de películas cinematográficas y simi�lares: 20%.

Suministro de noticias y cualquier material infor�mativo o gráfico al Perú: 10%.

Fletamiento o transporte marítimo: 2%.

Transporte aéreo: 1%.

Radiogramas, llamadas telefónicas y otros servi�cios similares entre el Perú y el exterior: 5%.

Actividades de seguros: 7%.

Alquiler de aeronaves: 60%.

RETENCIONES.

Las rentas netas de las demás categorías establecidas por el TUO, sobre las cuales se deberán efectuar las retenciones, son las siguientes:

d. Cuarta categoría: renta bruta menos 20%.

e. Quinta categoría: la totalidad de la renta bruta.

c. Tercera categoría: la totalidad de la renta bruta, salvo lo señalado con respecto a la recuperación del capital invertido, en el párrafo anterior, y lo señalado con respecto a las rentas internacionales.

b. Segunda categoría: la totalidad de la renta bruta, salvo lo señalado con respecto a la recuperación del capital invertido, cuando sea aplicable.

a. Primera categoría: renta bruta menos 20%.

CONTRIBUYENTES DOMICILIADOS EN EL PERÚ.

segun el TUO:

Las empresas unipersonales, sociedades de hecho, y las sociedades irregulares, constituidas o establecidas en el país, incluyéndose alas comunidades de bienes y a los contratos de colaboración empresarial.

Los bancos multinacionales a los que se hace referencia en el segundo párrafo de la sección titulada "Contribuyentes Extranjeros No Domiciliados" del presente artículo.

Las sucesiones, cuando el causante, a la fecha de su fallecimiento, tuviera la condición de domiciliado con arreglo a las disposiciones del TUO.

Las sucursales, agencias u otros establecimientos permanentes ubicados en el Perú de personas naturales o jurídicas no domiciliadas en el país, en cuyo caso la condición de domiciliados alcanza a la sucursal, agencia u otro establecimiento permanente, en cuanto a su renta de fuente peruana.

Las personas jurídicas constituidas en el país.

Las personas que desempeñan en el extranjero funciones de representación o cargos oficiales, y que hayan sido designadas por el Sector Público Nacional.

Las personas naturales extranjeras que hayan residido o permanecido en el país por mas de dos años, de manera continuada,

Las personas naturales de nacionalidad peruana que tengan domicilio en el Perú de acuerdo con el derecho común.

EFECTOS DE LA CONDICION DEL DOMICILIO.

estara referido a la tasa aplicable

Estará referido al tipo de rentas obtenidas por dichos contribuyentes, que estarán sujetas al Impuesto a la Renta de fuente peruana y extranjera.

CONTRIBUYENTES EXTRANJEROS NO DOMICILIADOS.

También se considerará persona jurídica a las sucursales, agencias o cualquier otro establecimiento permanente en el país de empresas unipersonales, sociedades y entidades de cualquier naturaleza constituidas en el exterior, incluyéndose a los bancos multinacionales.

Las personas jurídicas serán consideradas domiciliadas si han sido constituidas en el Perú.

La persona natural extranjera será considerada no domiciliada en el Perú para efectos del Impuesto a la Renta, desde el momento de su llegada a nuestro país, hasta que cumpla con ciertas condiciones establecidas por el TUO.

BASE JURISDICCIONAL DEL IMPUESTO.

CAPITULO II DEL TUO, bajo el titulo "LA BASE JURISDICCIONAL DEL IMPUESTO."

Estarán sujetas al Impuesto a la Renta la totalidad de las rentas gravadas que obtengan los contribuyentes que, conforme a las disposiciones del TUO, se consideren:

En caso de contribuyentes no domiciliados en el país, de sus sucursales, agencias o establecimientos permanentes, el impuesto recaerá sólo sobre sus rentas gravadas de fuente peruana.

domiciliados en el país, sin tener en cuenta la nacionalidad de las personas naturales, el lugar de constitución de las personas jurídicas, ni la ubicación de la fuente productora.

CONVENIOS PARA EVITAR DOBLE TRIBUTACIÓN.

El Perú ha suscrito dos convenios:

Un convenio similar con Suecia.

Con los países de la Comunidad Andina.