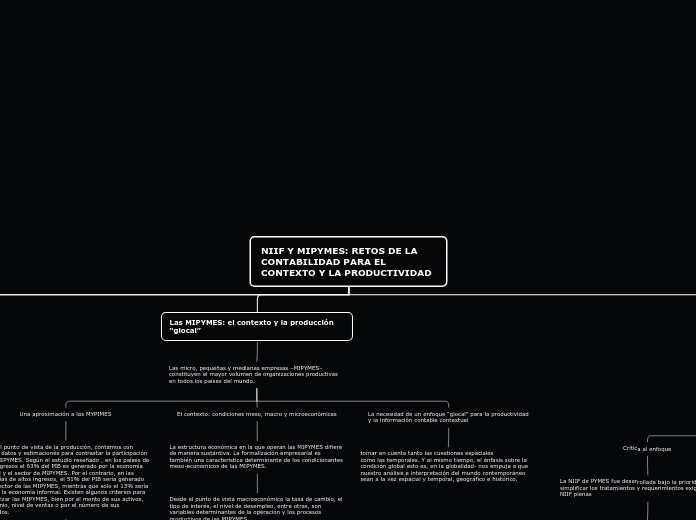

NIIF Y MIPYMES: RETOS DE LA CONTABILIDAD PARA EL CONTEXTO Y LA PRODUCTIVIDAD

Críticas y retos de la regulación contable en el contexto

de las MIPYMES

la situación general de las MIPYMES reta a los científicos sociales, a los gerentes y a los formuladores de políticas públicas. Para ello, se evalúan críticamente algunos de los tratamientos prescritos por la NIIF de PYMES y, desde la teoría de la contabilidad, se plantea la necesidad de una regulación contable sintonizada con la productividad y la representación del contexto.

Retos para la relación entre forma organizacional y contabilidad

la contabilidad evoluciona y guarda una relación directa con la forma y el estado de desarrollo de las organizaciones. En el caso de un proyecto empresarial naciente, los emprendimientos, la contabilidad requerida se asocia con la teneduría de libros. Cuando la empresa ha superado la etapa de su formalización y busca fortalecer su proceso productivo requiere complementar sus libros contables con información detallada y precisa de inventarios y de costos. Muchos sistemas contables en el mundo denominan a este enfoque contabilidad analítica, una mezcla entre contabilidad comercial y de costos .

su objetivo es el control de la eficiencia. Allí se necesita información que permita medir los resultados del proceso y conocer la situación económico-financiera de la empresa. Por ello surge la contabilidad financiera, sin necesidad de transitar a los procesos de evaluación de la misma por parte de terceros. Posteriormente, con la empresa establecida, con un nicho de mercado claro, con un producto definido y con resultados económicos importantes, lo que se espera en el ciclo de negocios es el crecimiento o expansión.

Tratamientos contables asimétricos en la NIIF de PYMES

Una evaluación muy general de la NIIF para PYMES permite identificar una serie de falencias o tratamientos asimétricos en los requerimientos de dicha norma. Quizás el endeudamiento bancario, o con otros prestamistas, sea la fuente de financiación por excelencia para las micro empresas y para las PYMES.

Equipo de las grandes empresas o cotizadas pueden ser reconocidos como mayor valor del activo, cuando este sea apto , la NIIF de PYMES no permite tal tratamiento. Tales desembolsos deberán ser reconocidos como gasto del periodo en las PYMES .

la NIIF de PYMES no permite la capitalización de los desembolsos en la generación interna de intangibles.

Paradójicamente, se obliga a las PYMES a realizar el deterioro del valor de los activos, estimando el importe recuperable de los mismos . Este tratamiento carece de antecedente en las prácticas contables de las PYMES y, quizás, de muchas grandes empresas.

Re-conceptualizar la noción de inversor

La noción convencional de inversor debe ser revaluada a la luz de los cambios socioeconómicos que se han planteado previamente. Así, parece conveniente diferenciar entre inversor-bursátil , inversor-propietario , empresario-propietario y emprendedor . El empresario-propietario, es aquel dueño de una entidad, comprometido con ella por experticia, tradición y estrategia de negocio y que está vinculado a la gestión directa de la actividad económica y productiva.

Las necesidades de información para cada tipo de inversores son diferenciables porque sus procesos de decisión son diferentes. Lo que podemos concluir preliminarmente es que el concepto de inversor no es unilateral ni universal, sino que, por el contrario, es fruto de una construcción contextual e histórica.

Crítica por la visión restringida de la toma de decisiones

No todas las decisiones internas de la firma se basan en contabilidad de costos o gestión. El control es una función sustantiva e intrínseca de la contabilidad y es la base para la correcta toma de decisiones .

Pero las empresas pequeñas toman decisiones de asignación de recursos, por fuera de la bolsa, donde la contabilidad juega un rol importante. Sin embargo, la NIIF para las PYMES no tiene por objetivo el suministro de información a los propietarios para ayudarles a tomar decisiones de gestión.

Crítica a la definición de PYME

suponer que la contabilidad solo tiene razón de ser cuando es usada por los inversores, es un exabrupto y un desconocimiento histórico de la evolución y aporte de la contabilidad a la sociedad .

es crítica la denominación de «pequeñas y medianas entidades» en lugar del nombre propio de empresa. La denominación de entidades que adoptó la norma ha implicado que, por ejemplo, en Colombia se esté exigiendo a entidades sin fines lucrativos y a propiedades comunitarias que produzcan su información financiera siguiendo esta NIIF.

Crítica al enfoque

La NIIF de PYMES fue desarrollada bajo la prioridad de simplificar los tratamientos y requerimientos exigidos en las NIIF plenas

Las PYMES no requieren menos información contable y financiera que las grandes empresas: requieren una información distinta.

Las MIPYMES: el contexto y la producción “glocal”

Las micro, pequeñas y medianas empresas –MIPYMES– constituyen el mayor volumen de organizaciones productivas en todos los países del mundo.

La necesidad de un enfoque “glocal” para la productividad

y la información contable contextual

tomar en cuenta tanto las cuestiones espaciales

como las temporales. Y al mismo tiempo, el énfasis sobre la condición global esto es, en la globalidad- nos empuja a que nuestro análisis e interpretación del mundo contemporáneo sean a la vez espacial y temporal, geográfico e histórico.

El contexto: condiciones meso, macro y microeconómicas

La estructura económica en la que operan las MIPYMES difiere de manera sustantiva. La formalización empresarial es también una característica determinante de los condicionantes meso-económicos de las MIPYMES.

Desde el punto de vista macroeconómico la tasa de cambio, el tipo de interés, el nivel de desempleo, entre otras, son variables determinantes de la operación y los procesos productivos de las MIPYMES

MIPYMES requieren financiación bancaria como fuente determinante para su operación y, como queda planteado, no es lo mismo para una empresa endeudarse en Estados Unidos o Brasil que hacerlo en Colombia. También, el costo de la mano de obra estará muy relacionado con los niveles de desempleo, entre muchas otras variables.

Una aproximación a las MYPIMES

Desde el punto de vista de la producción, contamos con algunos datos y estimaciones para contrastar la participación de las MIPYMES. Según el estudio reseñado , en los países de bajos ingresos el 63% del PIB es generado por la economía informal y el sector de MIPYMES. Por el contrario, en las economías de altos ingresos, el 51% del PIB sería generado por el sector de las MIPYMES, mientras que solo el 13% sería fruto de la economía informal. Existen algunos criterios para caracterizar las MIPYMES, bien por el monto de sus activos, patrimonio, nivel de ventas o por el número de sus empleados.

las MIPYMES no constituyen un grupo homogéneo que pueda ser caracterizado de manera general en el ámbito global, simplemente por variables financieras de su operación o estructura interna.

Origen, estructura y enfoque de la regulación contable a nivel internacional

El IASC emitió 41 Normas Internacionales de Contabilidad. Un organismo

anexo, el Standards Interpretation Committee, produjo otro tanto de pronunciamientos bajo la figura de interpretaciones.

Propósito de la información financiera y enfoque del modelo IASB

El objetivo de la información financiera con propósito general es proporcionar

información financiera sobre la entidad que informa que sea útil a los inversores, prestamistas y otros acreedores existentes y potenciales para tomar decisiones sobre el suministro de recursos a la entidad. Esas decisiones conllevan comprar, vender o mantener patrimonio e instrumentos de deuda y proporcionar o liquidar préstamos y otras formas de crédito.

Surgimiento del IASB y estructura de su regulación

El International Accounting Standards Board –IASB– surge de la transformación del IASC, frente al proceso de construcción de una Nueva Arquitectura Financiera Internacional. En términos generales, podría decirse que la contabilidad como proceso se circunscribe a las dinámicas organizacionales, pero los informes deben ser homogéneos, para garantizar, según los propósitos del IASB, la transparencia y la comparabilidad en los mercados financieros.

IASB asimilara la lógica de los USGAAP, no llegó a buen puerto, puesto que viene siendo lentamente abandonado desde 2012 y aún subsisten diferencias profundas entre los dos marcos normativos.

También continúan vigentes 25 Normas Internacionales de Contabilidad, NIC y 5 de sus interpretaciones que fueron suscritas y aprobadas por el IASB.

La nueva arquitectura financiera internacional

Se inicia un proceso de evaluación de las causas y determinantes de tal inestabilidad financiera global. Fruto del diagnóstico se establece la urgencia de transformar este entramado institucional, promoviendo la adopción de diferentes patrones, reglas o estándares que permitan la prevención, la identificación, la gestión y la superación de las crisis financieras.

Globalización y transformación de la economía mundial:

Financiarización

1970 se viene gestando un proceso de transformación de

la economía, de las relaciones entre el Estado y las corporaciones empresariales, de integración

de los mercados financieros a escala global y, por todo ello, de modificación en las relaciones sociales de generación y distribución del valor.

1.2. El gobierno de la empresa y la financiarización

El objetivo de la empresa se dirige hacia la búsqueda de la eficiencia productiva para incrementar el resultado empresarial. Las actividades de financiación en la empresa pretendían la consecución de recursos frescos para aumentar la capacidad productiva y con ello la actividad generadora de beneficios fruto de la transformación y del desarrollo del objeto productivo.

cambios gestados con la globalización financiera se transforma el gobierno de la empresa . La empresa comienza a ser gestionada desde la experticia financiera, desplazando a la lógica productiva.

El valor, ahora, se genera y distribuye en los mercados financieros. De esta manera, la empresa se transforma y se convierte en un engranaje vital del proceso de financiarización.

La riqueza se sigue produciendo en la transformación concreta , pero el valor ahora es generado en una cadena ampliada y es distribuido en los mercados financieros y en las bolsas.

1.1. Características de la globalización financiera

La primera característica distintiva del entorno económico actual es la expansión e interconexión de los mercados financieros . Esto se hadado gracias a la promoción de sus virtudes como mecanismos de asignación eficientes de recursos para la inversión empresarial, para la gestión del riesgo financiero y hasta para la financiación de los Estados

La desregulación de los mercados consiste en el lento desmonte de la soberanía nacional en la determinación de los patrones, los requerimientos y los límites para la acción de los agentes en los mercados financieros.

La expansión de los mercados financieros implica que los individuos , las empresas y el Estado participen de forma activa en los mercados financieros y dependan de su dinámica, intermediarios y resultados. La reforma de la Administración Pública fue determinante para trasladar una gran cantidad de las funciones, otrora estatales, hacia agentes privados, consolidando diversos mercados.

Aquí los agentes que administran los fondos son expertos financieros que gobiernan recursos del público y que no operan según los parámetros de los inversores convencionales, anónimos y desprovistos de información o de poder, que se enfocan en la gestión del retorno-riesgo de sus «ahorros». Los gerentes de los fondos de inversión aprovechan la ventaja de gestionar grandes recursos, fuera del control de los propietarios de los mismos.