av Vanesa Peñalver 6 år siden

1114

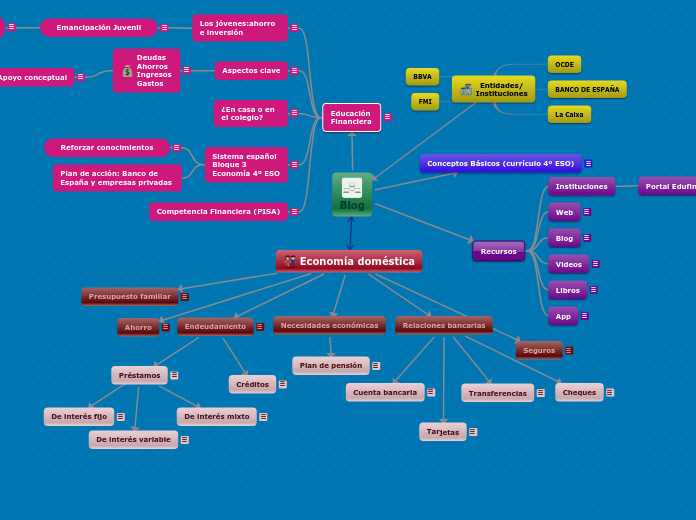

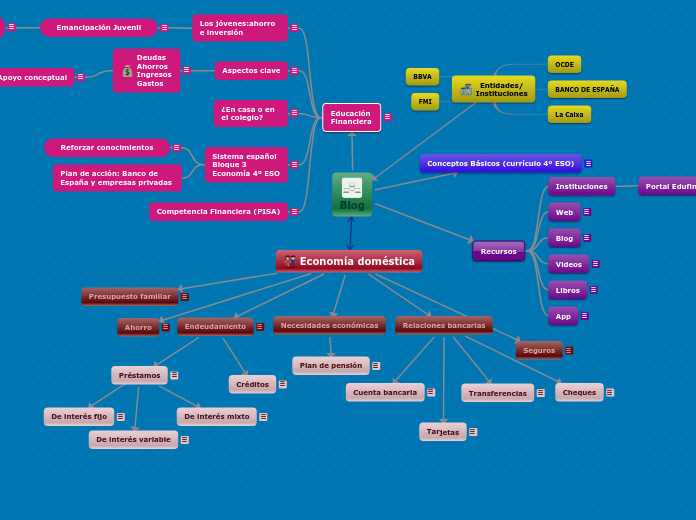

Economía doméstica

av Vanesa Peñalver 6 år siden

1114

Mer som dette

En cuanto a los conceptos básicos de la economía doméstica, si nos vamos al currículo, podemos ver como en el bloque 3 de la asignatura de 4º de ESO se desglosa en los siguientes temas:

- Ingresos y gastos. Identificación y control. Gestión del presupuesto. Objetivos y

prioridades.

- Ahorro y endeudamiento.

- Los planes de pensiones. Riesgo y diversificación. Planificación del futuro.

- Necesidades económicas en las etapas de la vida.

- El dinero. Relaciones bancarias. La primera cuenta bancaria. Información. Tarjetas de

débito y crédito. Implicaciones de los contratos financieros.

- Derechos y responsabilidades de los consumidores en el mercado financiero.

- El seguro como medio para la cobertura de riesgos. Tipología de seguros.

Descripción de las principales apps para gestionar los ingresos y gastos:

->La app de ABANCA

->Spender

->Monefy

->Spendee

->Splitwise

->Mobills Finanzas Personales

Todas ellas nos ayudan a controlar los ingresos y los gastos y ofrecen características parecidas, podemos elegir la que más se adapte a nuestros gustos o necesidades.

Blog “Reinventa tu dinero”:

El Código del Dinero.

Padre Rico, Padre Pobre.

El Hombre más rico de Babilonia.

Los Secretos de la mente millonaria.

Libertad financiera en dos pasos.

Piense y hágase rico.

Las leyes espirituales de la riqueza.

Vivir con abundancia.

Mon y Nedita. Mi primer libro de economía.

EL ESPÍRITU DE LA EDUCACIÓN FINANCIERA EN ESPAÑA en Videos

Una clase de educación financiera y la opinión del alumnado. Salvados”, Jordi Évole,

Alumnos de Educación Financiera: "Pagaría la hipoteca antes que la comida"

La opinión de un docente que imparte la asignatura de educación financiera

La opinión de los padres: Sugieren que es súper importante que en el colegio o en el instituto se enseñe esta materia debido a que ellos no tienen una educación financiera como tal para educarles a ellos en ese sentido.

…

https://blog.selfbank.es

“Reinventa tu dinero”:

https://reinventatudinero.com/libros-de-educacion-financiera-finanzas-personales/

se cuestionan por qué en el sistema educativo español no existe una buena asignatura de Educación Financiera, y citan las siguientes 9 referencias bibliográficas especialmente para jóvenes:

http://www.expansion.com

www.diadelaeducacionfinanciera.es

Educación Financiera para Jóvenes

Es un proyecto que tiene como objetivo acercar el mundo financiero a los no financieros, realizando una labor formativa que colabore con la correcta toma de decisiones en lo referente a la economía doméstica.

Edufinet: portal de educación financiera-> libre acceso

objetivo->acercar las claves más importantes del mundo financiero a alumnos de Educación Secundaria Obligatoria (ESO) y de Bachillerato.

Educación Financiera para Jovenes

NOEMI RAQUEL LOPEZ RAMOS en martes 19 de marzo de 2019 14:31:41

CARMEN MARIA LOZANO LOPEZ en sábado 16 de marzo de 2019 11:48:01

El ABP en el estudio de la Economía Doméstica

Hace alusión a que la ineficiente educación financiera no sólo se deriva de la crisis de 2008 sino que también se debe al escaso grado de nociones financieras y eso hace que las familias tiendan más al endeudamiento. Esta ausencia se refleja fielmente en una ausencia curricular permanente de la Economía en niveles de estudios no superiores en España, esto es una ausencia curricular constante en la ESO. De ahí la importancia que deriva de esta metodología propuesta.

MARIA DEL PILAR LOPEZ CASTAÑO en lunes 18 de marzo de 2019 11:25:03 Educación doméstica y Competencia financiera

VANESA LUJAN PEÑALVER GALLARDO en miércoles 27 de marzo de 201

PISA 2015. Competencia financiera informe español. Ministerio de educación, cultura y deporte. Edición 2017.

29 de febrero de 2016. La Valguardia. Ocho de cada diez jóvenes viven con sus padres.

MARIA MARTOS GALERA . Miércoles 20 de marzo de 2019

Dinamarca y Suecia incluyen esta materia en su sistema educativo desde primaria.

Informe de Standar and Poors de 2014

Conclusión: La economía personal debería incluirse en sistema español a una edad más temprana.

JESUS MARIA RODRIGUEZ GEA. Martes 26 de marzo de 2019

Los alumnos no adquieran las competencias de un modo adecuado que les permita tomar decisiones de manera libre y fundamentada, cursan los contenidos de relativos a educación financiera recogidos en el currículo de ESO y Bachillerato

GUILLERMO BAILINA MARTINEZ . Martes 19 de marzo de 2019

Conclusión: es imprescindible la formación de los jóvenes en este tipo de temas financieros no solo para su beneficio propio, sino para el de toda la sociedad.

ELENA DEL MAR RAMON DEL REY. Domingo 31 de marzo de 2019

La crisis ha provocado que cada vez sea más necesario tener cierto bagaje en materia económica para entender la realidad que nos rodea.

YOLANDA SORROCHE DEL REY. Jueves 21 de marzo de 2019 11:11:22

Informe Europeo de Pagos de Consumidores

El Ministerio de Educación, Cultura y Deporte integra estos conocimientos en el currículo escolar de primaria, incluidos dentro del temario de la asignatura troncal de Ciencias Sociales.

Resumen: «La educación financiera debe cruzar las barreras escolares y llegar a la población en todas las etapas de su vida. Si se adquieren conocimientos en la infancia, la sociedad podrá ir interiorizando nuevos hábitos adaptados a su edad y sus necesidades»

NOEMI RAQUEL LOPEZ RAMOS. Martes 19 de marzo de 2019

Tres aspectos clave (Comisión Europea, 2007):

a) Adquirir un conocimiento y una comprensión en materia de finanzas;

b) Desarrollar competencias en ese ámbito, es decir, tener capacidad para utilizar los conocimientos en beneficio propio; y

c) Ejercer la responsabilidad financiera, es decir, llevar a cabo una gestión adecuada de las finanzas personales, realizando elecciones informadas, con conocimiento de los riesgos asumidos."

También hace referencia a Edufinet

MARIA JOSE TORRES LOPEZ. Domingo 24 de marzo de 2019

Indica los principales conceptos básicos.

MARINA PAREJA SANCHEZ en jueves 21 de marzo de 2019 17:55:09

--> Dación de Pago

--> Impuesto sobre plusvalías

ALEJANDRO FERNANDEZ MANTERO en miércoles 13 de marzo de 2019 13:04:35 La mayor inversión de una familia--> El préstamo hipotecario (Artículo del País)

Es necesaria la inclusión de materias de la especialidad de economía en la enseñanza secundaria.

En 2019 entrará en vigor una nueva ley de crédito inmobiliario que obligará a la entidades bancarias a asumir más costes que hasta ahora.

Apoyo conceptual

NATALIA LOPEZ RIVAS. Lunes 25 de marzo de 2019 17:12:03

Buscar soluciones para apoyar a esas familias que no saben utilizar herramientas para su propio ahorro:

->periodos de carencia en la hipoteca

->llevar comida al trabajo en tupper

MARIA JOSE TORRES LOPEZ. Domingo 24 de marzo de 2019 https://www.guioteca.com/economia-domestica/que-es-la-economia-domestica-y-como-puede-mejorar-nuestra-calidad-de-vida/ -> nos simplifica los conceptos de Economía Doméstica

ALEJANDRO FERNANDEZ MANTERO. Miércoles 13 de marzo de 2019

Es necesario conocer ciertos aspectos de carácter económico y legal de forma previa

YOLANDA SORROCHE DEL REY

El Economista: Los jóvenes frente al ahorro y la inversión

ANA MAR LOPEZ ALMECIJA en domingo 24 de marzo de 2019

Economía doméstica y emancipación juvenil.

ANA MAR LOPEZ ALMECIJA. Domingo 24 de marzo de 2019

El porcentaje que abandona el hogar difiere en función de la mayor o menor estabilidad laboral: la emancipación de los jóvenes con contrato indefinido asciende al 62% en 2018, frente al 36,8% de los que tienen contrato temporal.”

Sobreendeudamiento de las familias y la mala planificación

JESUS MARIA RODRIGUEZ GEA. Martes 26 de marzo de 2019

La importancia de la educación financiera para evitar situaciones como el sobreendeudamiento de las familias y la mala planificación financiera->crisis económica

Alfabetización financiera tardía de los alumnos->4ºESO y Bachillerato

Siguiendo las indicaciones de la CNMV (Comisión Nacional del Mercado de Valores), los pasos que hay que seguir para elaborar un presupuesto son los siguientes:

Para controlar los gastos, lo esencial es saber priorizar un gasto sobre otro. Esto nos lleva a diferenciar tres tipos de gastos:

■ Gastos fijos obligatorios. Son aquellos cuyo importe se mantiene

relativamente fijo mes a mes y que no tenemos más remedio que

asumir. Ejemplo: el alquiler de la casa en la que vivimos o la hipoteca.

■ Gastos variables necesarios. Son aquellos cuyo importe varía mes

a mes, pero que igualmente debemos asumir para garantizar nuestro bienestar. Ejemplo: ropa, comida, energía, etc.

■ Gastos ocasionales. Son aquellos que asumimos, pero que, en caso

de necesidad, podríamos reducir o eliminar. Ejemplo: cuota de Canal+, abono del gimnasio, comidas en restaurantes, etc.

El servicio más contratado en los bancos es la apertura de una cuenta a la vista, es decir, una cuenta de la cual podamos retirar una parte o la totalidad del dinero en cualquier momento y sin penalización.

Dentro de las cuentas a la vista tenemos las cuentas corrientes y cuentas de ahorro, las cuales se diferencian principalmente porque en las cuentas corrientes se puede disponer del dinero mediante cheques y en las cuentas de ahorro, no.

Un cheque es un documento que se utiliza como medio de pago a

través del cual el titular de una cuenta corriente ordena a su entidad

que pague una determinada cantidad de dinero a otra persona o

empresa.

El principal motivo por el que se usan los cheques es evitar la utilización de dinero en efectivo, sobre todo, si estamos hablando de grandes cantidades.

Los agentes que intervienen en un cheque son los que a continuación se relacionan:

■ Librador es el titular de la cuenta, quien da la orden de pagar el cheque.

■ Librado es la entidad bancaria que efectúa el pago.

■ Beneficiario es quien cobra el cheque.

Una transferencia es una operación a través de la cual una persona le pide a su banco que, con cargo a una cuenta suya, transfiera a otra cuenta, que puede ser suya o no, una cantidad de dinero.

En las transferencias hemos de identificar los siguientes conceptos:

■ Ordenante es el titular de la cuenta, quien da la orden a la entidad para que transfiera una cantidad de dinero.

■ Beneficiario es el titular de la cuenta donde se reciben los fondos.

Las tarjetas son instrumentos financieros que utilizamos como medios de pago y que son emitidos por una entidad financiera o por una entidad comercial a aquellos clientes que disponen de una cuenta bancaria, por medio de las cuales se les permite disponer de dinero en efectivo y pagar las compras.

Las principales tarjetas existentes son las siguientes:

■ Tarjetas de débito: son instrumentos de pago al contado, es decir, el importe de la compra o el importe retirado del cajero se descuenta de la cuenta bancaria en ese instante. De no tener dinero disponible en la cuenta el cajero no nos dará la cantidad solicitada o no podremos realizar la compra. Es importante saber que el cliente

puede limitar la cantidad de dinero diaria a gastar o retirar como

medida de seguridad.

■ Tarjetas de crédito: son instrumentos de pago aplazado, es decir,

el titular de la tarjeta puede efectuar la compra y retirar el dinero del cajero, aunque en ese momento carezca de fondos en su cuenta bancaria, dado que la operación que se realiza se carga en un plazo posterior. En estas tarjetas hay que diferenciar dos tipos:

■ Tarjetas comerciales: son instrumentos de pago emitidos por empresas comerciales que nos permiten efectuar compras únicamente en sus establecimientos. Estas tarjetas aparecen vinculadas a una entidad financiera con la que la empresa comercial colabora.

Existen diferentes tipos de seguros que agrupamos a continuación.

■ Según a quien cubran:

■ Según la cobertura:

■ Según la forma de pago:

■ Según la obligatoriedad:

■ Según el objeto del seguro:

Puede que una familia, aun controlando sus gastos e ingresos mediante la elaboración y el control del presupuesto, y disponiendo de un fondo de emergencia, tenga en un momento determinado que recurrir al endeudamiento. Si esto pasase, es conveniente saber cuáles son las diferentes opciones, así como el máximo nivel de endeudamiento que podemos asumir.

Crédito: operación financiera a través de la cual una entidad, a la que denominamos prestamista, pone a disposición de una persona o empresa, a la que llamamos prestatario, una cantidad de dinero limitada durante un tiempo. A lo largo de ese periodo el prestatario puede utilizar la totalidad del crédito o solo una parte, pagando intereses solo por la parte que finalmente acabe utilizando.

Características:

Operación financiera a través de la cual una persona o empresa, a la que denominamos prestamista, entrega una cantidad de dinero a otra persona o empresa, llamada prestatario. Dicho prestatario se compromete a devolver el dinero más los intereses pactados en los plazos que se acuerdan. El más común es el préstamo hipotecario.

Características:

Ofrece un interés fijo los primeros 3-5 años y luego pasa a ser variable.

Consistente en pagar una cuota que varía en función del interés de referencia. Es más barato en el momento de apertura que los de interés fijo y concede mayor plazo de amortización, pero, a cambio, corremos el riesgo de que la cuota suba mucho si el tipo de interés de referencia se dispara.

Consistente en pagar siempre la misma cantidad durante toda la vida del préstamo. Es más seguro, pero suele tener intereses más altos y un plazo de amortización menor.

El ahorro es una manera de conseguir nuestros objetivos. Renunciamos a una parte de consumo en el presente, pero a cambio aumentan nuestras posibilidades de consumo futuro.

La cantidad que debemos tener en el fondo de emergencia varía según nuestras circunstancias, pero en cualquier caso se recomienda que dicho fondo comprenda entre 3 y 6 veces de nuestros gastos necesarios.

Es vital seguir los siguientes tres consejos para saber dónde guardar

el fondo de emergencia:

1. Debes buscar la liquidez, es decir, la posibilidad de tenerlo disponible justo en el instante que le haga falta.

2. No inviertas el fondo de emergencia en productos con elevado riesgo de renta variable, puesto que podrías perderlo y quedarte sin el fondo previsto para las emergencias.

3. Si bien debemos tener más en cuenta la seguridad que la rentabilidad para este tipo de recursos, también es verdad que debemos intentar obtener una rentabilidad y, en este caso, nos convienen las cuentas bancarias a la vista remuneradas.

Existen en el mercado diferentes planes de pensiones y tendremos que valorar cuál se adapta mejor a nuestras necesidades. Una característica común a los diferentes planes de jubilación es que conllevan deducciones fiscales, de alguna forma el Estado premia nuestra previsión hacia el futuro.