av Paola Ruano 4 år siden

279

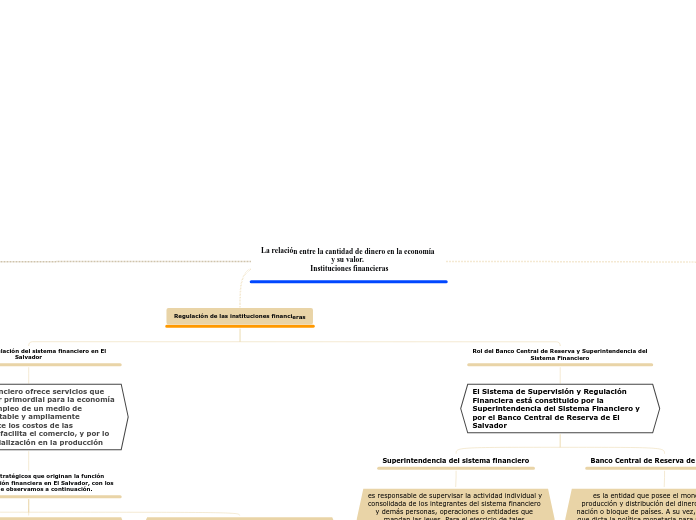

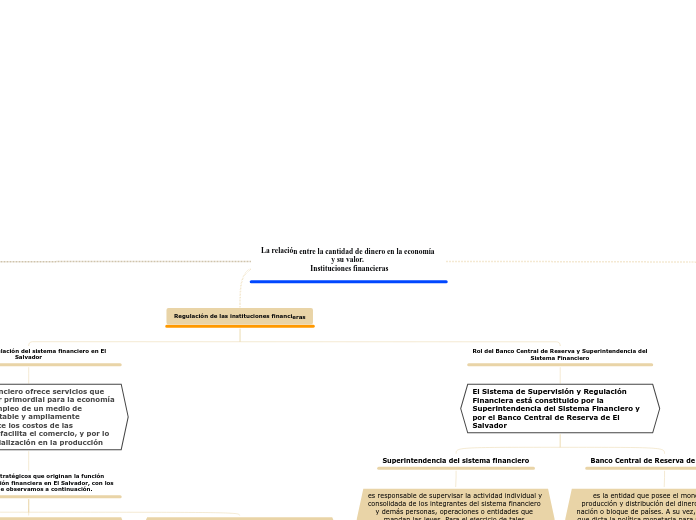

La relación entre la cantidad de dinero en la economía y su valor. Instituciones financieras

av Paola Ruano 4 år siden

279

Mer som dette

Consecuencias

Ha originado una gran variedad de activos financieros: Operaciones de captación y colocación. Acciones. Bonos. Letras de crédito.

-Captar recursos del público, para darlos en préstamo. Bancos. -Captar recursos del público para invertirlos. Bancos, administradores de fondos mutuos, fondos de inversión. -Poner en contacto a oferentes y demandantes de títulos. Corredores de bolsa, agentes de valores, bancos (a través de sus filiales).

Banco Central de Reserva de El Salvador

es la entidad que posee el monopolio de la producción y distribución del dinero oficial en una nación o bloque de países. A su vez, es la institución que dicta la política monetaria para regular la oferta de dinero en la economía. En otras palabras, el banco central emite los billetes y monedas que luego llegan a los consumidores.

Superintendencia del sistema financiero

es responsable de supervisar la actividad individual y consolidada de los integrantes del sistema financiero y demás personas, operaciones o entidades que mandan las leyes. Para el ejercicio de tales atribuciones contará con independencia operativa, procesos transparentes y recursos adecuados para el desempeño de sus funciones.

fundamentos estratégicos que originan la función integral de regulación financiera en El Salvador, con los alcances que observamos a continuación.

apoyo al desarrollo del sistema financiero como impulsor para el financiamiento de la actividad productiva del pais

fortalecimiento de los servicios de atención a la población usuaria del sistema financiero y la participación ciudadana

Desde el 2001, con la dolarización del país, el Banco Central de Reserva asume el rol exclusivo de regulador del sistema financiero; y pierde protagonismo en la política monetaria.

preservar la estabilidad y velar por la seguridad del sistema financiero

¿Cómo pueden los gerentes de bancos incrementar su propensión al riesgo?

Incremento en los niveles de apalancamiento. Variación en la composición de los activos o de los pasivos. Disminución de diversificación del portafolio.

¿Qué pasaría con tu dinero si el banco queda en quiebra?

Las crisis financieras recientes demuestran la relevancia de los sistemas que otorgan garantías sobre los depósitos bancarios, dando firmeza y seguridad al sistema financiero.