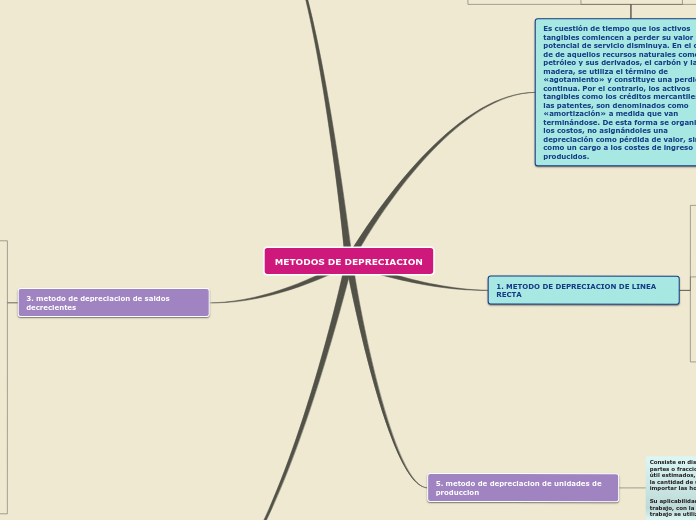

METODOS DE DEPRECIACION

4. metodo de depreciacion de doble salto

los costos de depreciacion y mantenimiento son a menudo mas altos en los ultimos periodos de uso produciendo una depreciacion anual decreciente y haciendo caso omiso del valor de rescateestimado. en cada año el cargo a resultados es mas pequeño y al final de la vida estimada queda un residuo que representa el vlor de desecho.

este metodo consiste en duplicar la tasa de depreciacion de linea recta y en aplicar esta tasa duplicada al costo no depreciado (valor en libros ) del activo;el valor en libros significa el costo del activo menos la depreciacion acumulada

en este metodo no se deduce el valor residual . para utilizar este metodode depreciacion se calcula una tasa o porcentaje anual de depreciacion de la forma siguiente:

CALCULO:

100%x2=100%x2=40%anual

vida util 5

en la formula anterior siempre se utiliza el numero 2 para arribar la tasa o porcentaje anual de depreciacion

3. metodo de depreciacion de saldos decrecientes

El denominador utilizado para hallar la anterior serie está conformado por el costo ajustado por inflación del activo tomado como ejemplo. La depreciación anual que se contabiliza como costo o gasto se calculará como se observa en el cuadro 5.5 columna "CON AJUSTES–TASAS VARIABLES".

Mirado desde un enfoque contable, el método de saldos decrecientes busca cargar la mayor fracción de depreciación en el primer año, para ir descendiendo en cada período hasta el último. Su sustento económico se basa en el principio de que las cargas anuales de depreciación decrecientes, al combinarse con unos crecientes gastos de mantenimiento o con un empleo intensivo del nuevo activo, tienden a nivelar las utilidades anuales, estabilizándolas.

La explicación de éste cuadro es la siguiente : en la columna "SIN AJUSTES–TASA FIJA" se aplica, en forma constante, las tasa hallada (49.88%) al saldo neto en libros, al finalizar cada período. En la columna "CON AJUSTES – TASA FIJA", aunque se aplica el mismo principio, debe tenerse en cuenta que la depreciación acumulada que se resta del costo ajustado por inflación, al terminar cada ejercicio contable, debe, a su vez, tomarse también ajustada por inflación. Por ejemplo, para el segundo año cuyo costo ajustado por inflación es de $1.538 se deduce la depreciación registrada en el último día del período inmediatamente anterior ($619, depreciación del primer año) ajustada por inflación ($619 X 1.24 = 767), operación que arrojará el saldo neto, base para el cálculo de la depreciación de dicho segundo año : 1.538 - 767 = 771, que se multiplica por la tasa fija (49.88%) para obtener el cargo por éste concepto para el segundo período ($771 X 49.88% = 384). Y así sucesivamente para los períodos siguientes.

Finalmente, como en el sistema integral de ajustes por inflación la depreciación del año se debe calcular sobre el costo ajustado, se tendrían diez tasas diferentes de depreciación (una por cada año de vida útil), estimadas aplicando la fórmula general de la raíz enésima:

Primer año

50.95%

Sexto año

55.95%

Segundo año

51.99%

Séptimo año

56.89%

Tercer año

53.01%

Octavo año

57.80%

Cuarto año

54.01%

Noveno año

58.70%

Quinto año

54.99%

Décimo año

59.58%

2. METODO DE DEPRECIACION DE SUMA DE DIGITOS

Para este método de depreciación llamado «suma de dígitos» cada año se rebaja el costo de desecho por lo que el resultado no será equitativo a lo largo del tiempo o de las unidades producidas, sino que irá disminuyendo progresivamente.

La suma de dígitos anuales no es otra cosa que sumar el número de años de la siguiente forma: Para una estimación de 5 años:

1 años + 2 años + 3 años + 4 años + 5 años = 15

Ejemplo: Vamos a ver para que sirve ese 15 en el ejemplo anterior de la cosechadora cuyo valor (22.000 – 2.000) = 20.000 € que se perderán en 5 años:

Para el primer año el factor es (5/15) porque quedan 5 años por delante:

Suma a depreciar

x

Años de vida pendientes

Suma de los años

=

Depreciación del año 1

20.000 €

x

5/15

=

6666.66 €

5. metodo de depreciacion de unidades de produccion

Consiste en distribuir el costo actualizado del bien en partes o fracciones desiguales durante sus años de vida útil estimados, aplicando una depreciación en función a la cantidad de unidades producidas por el bien sin importar las horas trabajadas.

Su aplicabilidad es similar al método de las horas de trabajo, con la variante que en vez utilizar las horas de trabajo se utiliza la producción realizada.

1. METODO DE DEPRECIACION DE LINEA RECTA

Ejemplo: Para calcular el costo de depreciación de una cosechadora de 22.000 euros que aproximadamente se utilizará durante 5 años, y cuyo valor de desecho es de 2.000 euros, usando este método de línea recta obtenemos:

22.000 € – 2.000 €

=

Gasto de depreciación anual de 4.000 €

5 años

you'll come up with original ideas

monto de la depreciación para cada año de vida del activo o gasto de depreciación anual

=

Costo – valor de desecho

En este método, la depreciación es considerada como función del tiempo y no de la utilización de los activos. Resulta un método simple que viene siendo muy utilizado y que se basa en considerar la obsolescencia progresiva como la causa primera de una vida de servicio limitada, y considerar por tanto la disminución de tal utilidad de forma constante en el tiempo. El cargo por depreciación será igual al costo menos el valor de desecho.

Es cuestión de tiempo que los activos tangibles comiencen a perder su valor y su potencial de servicio disminuya. En el caso de de aquellos recursos naturales como el petróleo y sus derivados, el carbón y la madera, se utiliza el término de «agotamiento» y constituye una perdida continua. Por el contrario, los activos tangibles como los créditos mercantiles o las patentes, son denominados como «amortización» a medida que van terminándose. De esta forma se organizan los costos, no asignándoles una depreciación como pérdida de valor, sino como un cargo a los costes de ingreso producidos.

5. metodo de unidades de produccion

4. metodo de doble salto

3. metodo de saldos decrecientes

2. metodo de suma de digitos

1. Metodo de linea recta