av marlon areiza 4 år siden

250

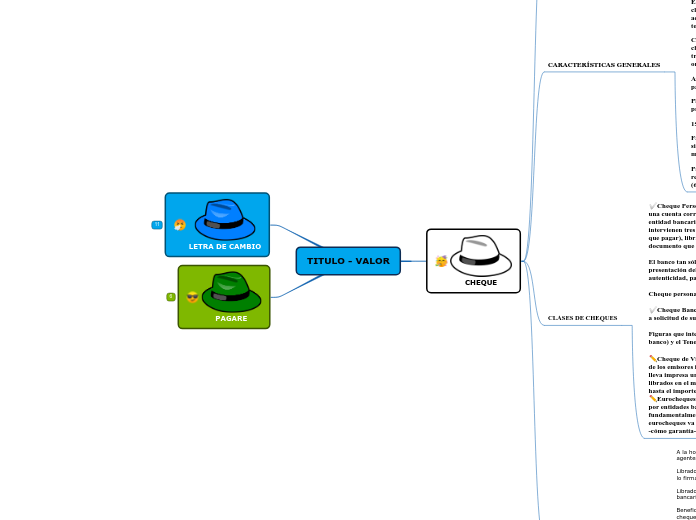

TITULO - VALOR

Un pagaré es un documento financiero que actúa como una promesa de pago de un emisor a un beneficiario, estableciendo una fecha límite para el abono del importe especificado. Entre sus ventajas se encuentran la facilidad para adelantar o anticipar el pago y la ausencia de comisiones financieras.