TITULO 4 CAPITULO II

DE LOS INGRESOS POR ACTIVIDADES EMPRESARIALES Y

PROFESIONALES

SECCIÓN 1 DE LAS PERSONAS FÍSICAS CON ACTIVIDADES EMPRESARIALES Y

PROFESIONALES

SUJETOS OBLIGADOS AL PAGO DEL IMPUESTO

ARTICULO 100. Están obligadas al pago del impuesto establecido en esta Sección

Residentes en el extranjero con uno o varios establecimientos permanentes: Las personas físicas residentes en el extranjero que tengan uno o varios establecimientos permanentes en el país

Actividades empresariales

I. Ingresos por actividades empresariales, los provenientes de la realización de actividades

comerciales, industriales, agrícolas, ganaderas, de pesca o silvícolas.

Prestación de servicios profesionales

II. Ingresos por la prestación de un servicio profesional, las remuneraciones que deriven

de un servicio personal independiente y cuyos ingresos no estén considerados en el

Capítulo I de este Título.

INGRESOS ACUMULABLES

ARTICULO 101. Para los efectos de esta Sección, se consideran ingresos acumulables por la realización de actividades empresariales o por la prestación de servicios profesionales.

Condonaciones, quitas o remisiones

I. Tratándose de condonaciones, quitas o remisiones, de deudas relacionadas con la actividad empresarial o con el servicio profesional, así como de las deudas antes citadas

que se dejen de pagar por prescripción de la acción del acreedor

Tratamiento a las deudas perdonadas para los contribuyentes sujetos a un procedimiento de concurso mercantil:

Los contribuyentes sujetos a un procedimiento de concurso, podrán disminuir el monto de las deudas perdonadas conforme al convenio suscrito con sus acreedores reconocidos

Enajenación de cuentas y documentos por cobrar

II. Los provenientes de la enajenación de cuentas y documentos por cobrar y de títulos de

crédito distintos de las acciones, relacionados con las actividades a que se refiere este

Capítulo.

Cantidades recuperadas por seguros, fianzas

III. Las cantidades que se recuperen por seguros, fianzas o responsabilidades a cargo de terceros, tratándose de pérdidas de bienes del contribuyente afectos a la actividad empresarial o al servicio profesional

Cantidades para efectuar gastos por cuenta de terceros

IV. Las cantidades que se perciban para efectuar gastos por cuenta de terceros, salvo que dichos gastos sean respaldados con comprobantes fiscales expedidos a nombre de aquél

por cuenta de quien se efectúa el gasto

Enajenación de obras de arte

V. Los derivados de la enajenación de obras de arte hechas por el contribuyente

Agentes de instituciones de crédito, seguros, fianzas o valores

VI. Los obtenidos por agentes de instituciones de crédito, de seguros, de fianzas o de valores, por promotores de valores o de administradoras de fondos para el retiro,

Explotación de una patente aduanal

VII. Los obtenidos mediante la explotación de una patente aduanal.

Explotación de derechos de autor

VIII. Los obtenidos por la explotación de obras escritas, fotografías o dibujos, en libros,

periódicos, revistas o en las páginas electrónicas vía Internet

Intereses cobrados

IX. Los intereses cobrados derivados de la actividad empresarial o de la prestación de

servicios profesionales, sin ajuste alguno.

Devoluciones

X. Las devoluciones que se efectúen o los descuentos o bonificaciones que se reciban,

siempre que se hubiese efectuado la deducción correspondiente.

Ganancia derivada de la enajenación de activos

XI. La ganancia derivada de la enajenación de activos afectos a la actividad. Los ingresos determinados presuntivamente por las autoridades fiscales, en los casos en

que proceda conforme al Código Fiscal de la Federación,

MOMENTO DE ACUMULACION DE LOS INGRESOS

ARTICULO 102. Para los efectos de esta Sección, los ingresos se consideran acumulables

en el momento en que sean efectivamente percibidos.

DEDUCCIONES AUTORIZADAS

ARTICULO 103. Las personas físicas que obtengan ingresos por actividades

empresariales o servicios profesionales, podrán efectuar las deducciones siguientes

Devoluciones

I. Las devoluciones que se reciban o los descuentos o bonificaciones que se hagan,

siempre que se hubiese acumulado el ingreso correspondiente.

Adquisiciones de mercancías

II. Las adquisiciones de mercancías, así como de materias primas, productos semiterminados o terminados, que utilicen para prestar servicios,

Gastos

III. Los gastos

Inversiones

IV. Las inversiones.

Intereses pagados

V. Los intereses pagados derivados de la actividad empresarial o servicio profesiona

Cuotas pagadas al IMSS

VI. Las cuotas a cargo de los patrones pagadas al Instituto Mexicano del Seguro Social.

Pagos por impuesto local

VII. Los pagos efectuados por el impuesto local sobre los ingresos por actividades

empresariales o servicios profesionales.

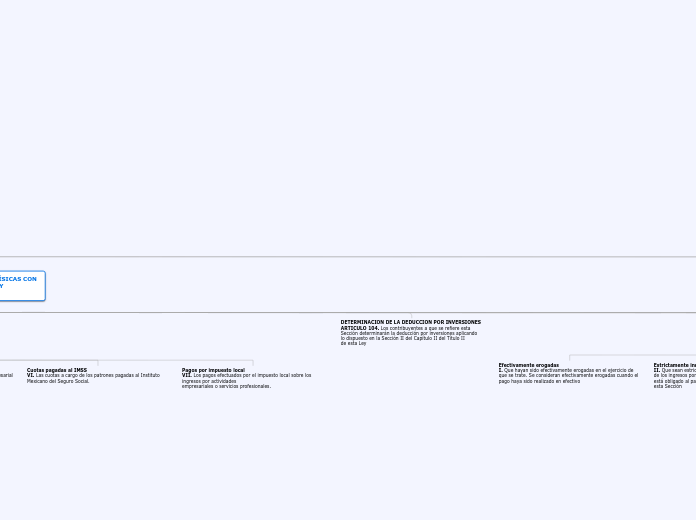

DETERMINACION DE LA DEDUCCION POR INVERSIONES

ARTICULO 104. Los contribuyentes a que se refiere esta Sección determinarán la deducción por inversiones aplicando lo dispuesto en la Sección II del Capítulo II del Título II

de esta Ley

REQUISITOS DE LAS DEDUCCIONES

ARTICULO 105. Las deducciones autorizadas en esta Sección, además de cumplir con

los requisitos establecidos en otras disposiciones fiscales

Efectivamente erogadas

I. Que hayan sido efectivamente erogadas en el ejercicio de que se trate. Se consideran efectivamente erogadas cuando el pago haya sido realizado en efectivo

Estrictamente indispensables

II. Que sean estrictamente indispensables para la obtención de los ingresos por los que se

está obligado al pago de este impuesto en los términos de esta Sección

Deducción de inversiones

III. Que cuando esta Ley permita la deducción de inversiones se proceda en los términos del artículo 104 de esta Ley

Diversos ingresos

IV. Que se resten una sola vez, aun cuando estén relacionadas con la obtención de

diversos ingresos.

Pagos de primas

V. Que los pagos de primas por seguros o fianzas se hagan conforme a las leyes de la materia y correspondan a conceptos que esta Ley señala como deducibles

Pago a plazos

VI. Cuando el pago se realice a plazos, la deducción procederá por el monto de las

parcialidades efectivamente pagadas en el mes o en el ejercicio que corresponda

Inversiones

VII. Que tratándose de las inversiones no se les dé efectos fiscales a su revaluación

Plazo para reunir los requisitos

VIII. Que al realizar las operaciones correspondientes o a más tardar el último día del ejercicio, se reúnan los requisitos que para cada deducción en particular establece esta Ley.

PAGOS PROVISIONALES

ARTICULO 106. Los contribuyentes a que se refiere esta Sección, efectuarán pagos

provisionales mensuales a cuenta del impuesto del ejercicio, a más tardar el día 17 del mes

inmediato posterior a aquél al que corresponda el pago, mediante declaración que

presentarán ante las oficinas autorizadas

PAGO PROVISIONAL DE INGRESOS ESPORADICOS DERIVADOS DE PRESTACIÓN DE

SERVICIOS PROFESIONALES

ARTICULO 107. Quienes en el ejercicio obtengan en forma esporádica ingresos derivados

de la prestación de servicios profesionales y no obtengan otros ingresos gravados conforme

a este Capítulo, cubrirán, como pago provisional a cuenta del impuesto anual, el monto que

resulte de aplicar la tasa del 20%

CUMPLIMIENTO DE LAS OBLIGACIONES FISCALES CUANDO LAS ACTIVIDADES EMPRESARIALES SE REALICEN A TRAVÉS DE UNA COPROPIEDAD ARTICULO 108. Cuando se realicen actividades empresariales a través de una

copropiedad, el representante común designado determinará, en los términos de esta

Sección, la utilidad fiscal o la pérdida fiscal, de dichas actividades y cumplirá por cuenta de

la totalidad de los copropietarios las obligaciones señaladas en esta Ley

CALCULO DEL IMPUESTO AL EJERCICIO PARA LOS CONTRIBUYENTES A QUE SE REFIERE ESTA SECCION ARTICULO 109. Los contribuyentes a que se refiere esta Sección, deberán calcular el

impuesto del ejercicio a su cargo en los términos del artículo 152 de esta Ley

Disminución de pérdida fiscal

I. La pérdida fiscal ocurrida en un ejercicio podrá disminuirse de la utilidad fiscal determinada en los términos de esta Sección, de los diez ejercicios siguientes, hasta agotarla.

II. El derecho de disminuir pérdidas fiscales es personal del contribuyente que las sufre y no podrá ser transmitido por acto entre vivos ni como consecuencia de la enajenación del

negocio

OBLIGACIONES DE LOS CONTRIBUYENTES PERSONAS FÍSICAS DE ESTA SECCIÓN ARTICULO 110. Los contribuyentes personas físicas sujetos al régimen establecido en esta Sección, además de las obligaciones establecidas en otros artículos de esta Ley y en las demás disposiciones fiscales, tendrán las siguientes:

REGIMEN DE INCORPORACIÓN FISCAL

OPCION DE PAGAR EL ISR CONFORME AL REGIMEN DE incorporacion fiscal

ARTICULO 111. Los contribuyentes personas físicas que realicen únicamente actividades empresariales, que enajenen bienes o presten servicios por los que no se requiera para su realización título profesional

Opción de pagar el impuesto en esta sección para contribuyentes que inicien actividades. Los contribuyentes a que se refiere el párrafo anterior que inicien actividades, podrán optar por pagar el impuesto conforme a lo establecido en este artículo

Quiénes no podrán pagar el impuesto

No podrán pagar el impuesto en los términos de esta Sección:

I. Los socios, accionistas o integrantes de personas morales o cuando sean partes relacionadas en los términos del artículo 90 de esta Ley

II. Los contribuyentes que realicen actividades relacionadas con bienes raíces, capitales inmobiliarios, negocios inmobiliarios o actividades financieras

III. Las personas físicas que obtengan ingresos a que se refiere este Capítulo por concepto

de comisión, mediación, agencia, representación, correduría, consignación y distribución,

salvo tratándose de aquellas personas que perciban ingresos por conceptos de mediación o

comisión y éstos no excedan del 30% de sus ingresos totales.

IV. Las personas físicas que obtengan ingresos a que se refiere este Capítulo por concepto

de espectáculos públicos y franquiciatarios.

V. Los contribuyentes que realicen actividades a través de fideicomisos o asociación en

participación.

Cálculo y entero del impuesto en forma bimestral

Los contribuyentes a que se refiere este artículo, calcularán y enterarán el impuesto en

forma bimestral, el cual tendrá el carácter de pago definitivo, a más tardar el día 17 de los

meses de marzo, mayo, julio, septiembre, noviembre y enero del año siguiente,

Renta gravable para efectos de la PTU

Para los efectos de la participación de los trabajadores en las utilidades de las empresas,

en términos de esta Sección, la renta gravable a que se refieren los artículos 123,

Determinación de la renta gravable en materia de PTU

Para la determinación de la renta gravable en materia de participación de los trabajadores en las utilidades de las empresas

Determinación del impuesto

Para determinar el impuesto, los contribuyentes de esta Sección considerarán los ingresos

cuando se cobren efectivamente y deducirán las erogaciones efectivamente realizadas en el

ejercicio para la adquisición de activos fijos, gastos o cargos diferidos.

Duración máxima que pueden permanecer los contribuyentes que opten por este

régimen

Los contribuyentes que opten por aplicar lo dispuesto en esta Sección, sólo podrán

permanecer en el régimen que prevé la misma, durante un máximo de diez ejercicios

Opción de utilizar el coeficiente de utilidad en el cálculo

Para los efectos de este artículo, los contribuyentes podrán optar por determinar los pagos

bimestrales aplicando al ingreso acumulable del período de que se trate

OBLIGACIONES DE LOS CONTRIBUYENTES SUJETOS AL RÉGIMEN PREVISTO EN ESTA SECCIÓN ARTICULO 112. Los contribuyentes sujetos al régimen previsto en esta Sección, tendrán

las obligaciones siguientes:

Solicitud de inscripción en el RFC

I. Solicitar su inscripción en el Registro Federal de Contribuyentes.

Conservación de los comprobantes

II. Conservar comprobantes que reúnan requisitos fiscales, únicamente cuando no se haya

emitido un comprobante fiscal por la operación

Registro en medios o sistemas electrónicos

III. Registrar en los medios o sistemas electrónicos a que se refiere el artículo 28 del Código Fiscal de la Federación, los ingresos, egresos, inversiones y deducciones del

ejercicio correspondiente.

Entrega de comprobantes fiscales

IV. Entregar a sus clientes comprobantes fiscales.

Pago de erogaciones por compras e inversiones

V. Efectuar el pago de las erogaciones relativas a sus compras e inversiones, cuyo importe sea superior a $ 5,000.00, mediante transferencia electrónica de fondos desde cuentas

abiertas a nombre del contribuyente en instituciones que componen el sistema financiero y las entidades que para tal efecto autorice el Banco de México

Presentación de declaraciones bimestrales

VI. Presentar, a más tardar el día 17 del mes inmediato posterior a aquél al que

corresponda el pago, declaraciones bimestrales

Erogaciones por concepto de salarios

VII. Tratándose de las erogaciones por concepto de salarios, los contribuyentes deberán

efectuar las retenciones en los términos del Capítulo I del Título IV de esta Ley

Pago del impuesto y presentación de declaración

VIII. Pagar el impuesto sobre la renta en los términos de esta Sección, siempre que,

además de cumplir con los requisitos establecidos en ésta, presenten en forma bimestral

ante el Servicio de Administración Tributaria

Cuándo dejará de tributar el contribuyente en este régimen y pasará al régimen general. Cuando no se presente en el plazo establecido la declaración a que se refiere el párrafo

anterior dos veces en forma consecutiva o en tres ocasiones durante el plazo de 6 años contados a partir de que se incumpla por primera vez con dicha obligación

Obligaciones a cumplir: Los contribuyentes que habiendo pagado el impuesto conforme a lo previsto en esta

Sección, cambien de opción, deberán, a partir de la fecha del cambio, cumplir con las obligaciones previstas en el régimen correspondiente.

Caso en el que los contribuyentes pueden ser liberados de presentar declaraciones a través de Internet. Los contribuyentes que tributen en los términos de esta Sección, y que tengan su domicilio

fiscal en poblaciones o en zonas rurales, sin servicios de Internet

IMPEDIMENTO AL ADQUIRENTE DE NEGOCIOS SUJETOS AL RÉGIMEN DE INCORPORACIÓN FISCAL, DE CONTINUAR BAJO EL MISMO RÉGIMEN ARTICULO 113. Cuando los contribuyentes enajenen la totalidad de la negociación, activos, gastos y cargos diferidos, el adquirente no podrá tributar en esta Sección, debiendo

hacerlo en el régimen que le corresponda conforme a esta Ley.

SECCION III

DE LOS INGRESOS POR LA ENAJENACION DE BIENES O LA PRESTACION

DE SERVICIOS A TRAVES DE INTERNET, MEDIANTE PLATAFORMAS

TECNOLOGICAS, APLICACIONES INFORMATICAS Y SIMILARES

ARTICULO 113-A. Están obligados al pago del impuesto establecido en esta Sección, los contribuyentes personas físicas con actividades empresariales que

enajenen bienes o presten servicios a través de Internet

ARTICULO 113-B. Las personas físicas a que se refiere el artículo anterior, podrán

optar por considerar como pagos definitivos las retenciones que les efectúen conforme

a la presente Sección, en los siguientes casos:

l. Cuando únicamente obtengan ingresos a los que se refiere el primer párrafo del

artículo 113-A de esta Ley, que en el ejercicio inmediato anterior no hayan excedido de

la cantidad de trescientos mil pesos.

II. Tratándose de las personas físicas a que se refiere la fracción anterior que además

obtengan ingresos de los señalados en los Capítulos I y VI de este Título

ARTICULO 113-C. Las personas morales residentes en México o residentes en el

extranjero con o sin establecimiento permanente en el país, así como las entidades o

figuras jurídicas extranjeras a que se refiere el segundo párrafo del artículo 113-A de

esta Ley, tendrán las siguientes obligaciones

Obligaciones en materia de IVA

l. En el caso de residentes en el extranjero sin establecimiento permanente en el país

y de entidades o figuras jurídicas extranjeras, deberán cumplir con las obligaciones

previstas en las fracciones I, VI y VII del artículo 18-D e inciso d), fracción II del artículo

18-J, de la Ley del Impuesto al Valor Agregado.

II. Proporcionar comprobantes fiscales a las personas físicas a las que se les

hubiera efectuado la retención a que se refiere el artículo 113-A de esta Ley, en los que

conste el monto del pago y el impuesto retenido, a más tardar dentro de los cinco días

siguientes al mes en que se efectúe la retención

III. Proporcionar al Servicio de Administración Tributaria la información a que se

refiere la fracción III del artículo 18-J de la Ley del Impuesto al Valor Agregado, de

conformidad con lo previsto en el último párrafo de dicha fracción

Retención y entero del ISR

IV. Retener y enterar el impuesto sobre la renta que corresponda conforme a lo dispuesto en el artículo 113-A de esta Ley

Conservación de la documentación

V. Conservar como parte de su contabilidad la documentación que demuestre que

efectuaron la retención y entero del impuesto sobre la renta correspondiente.