por Rodríguez Serrano Paola Sophya 3 anos atrás

319

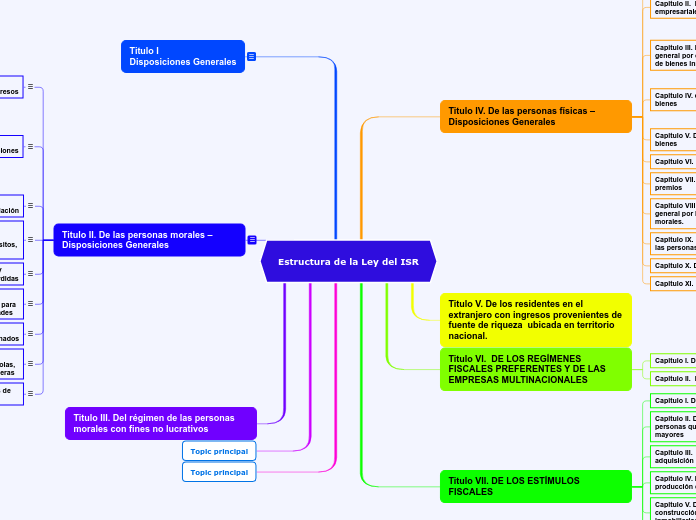

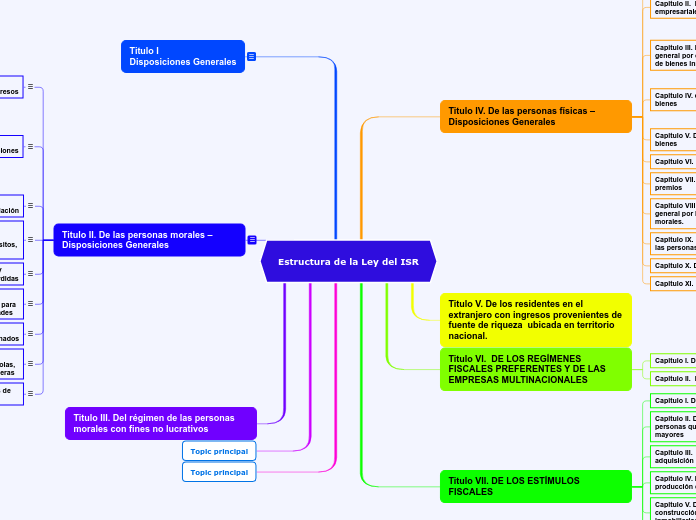

estructura lisr

La Ley del Impuesto Sobre la Renta (ISR) en México está estructurada en varios títulos y capítulos que detallan las disposiciones para diferentes tipos de ingresos y contribuyentes.

por Rodríguez Serrano Paola Sophya 3 anos atrás

319

Mais informações

Para definir de que manera pagaran sus impuestos las empresas o personas morales es necesario conocer cada aspecto que las integran por el hecho de que hay empresas con propósitos lucrativos y no lucrativos

Llevar la contabilidad de conformidad con el Código Fiscal de la Federación, su Reglamento y el Reglamento de esta Ley, y efectuar los registros en la misma. Expedir comprobantes por las actividades que realicen. Formular un estado de posición financiera. Entre otras obligaciones.

Especifica el tipo de personas morales que deberán cumplir con sus obligaciones fiscales en materia del ISR y dependiendo del giro de la empresa; y la manera en que esta pagar dicho impuesto.

Se consideran coordinados, a las personas morales que administran y operan activos fijos o activos fijos y terrenos, relacionados directamente con la actividad del autotransporte terrestre de carga o de pasajeros y cuyos integrantes realicen exclusivamente actividades de autotransporte terrestre de carga o pasajeros o complementarias a dichas actividades y tengan activos fijos o activos fijos y terrenos, relacionados directamente con dichas actividades.

El grupo de sociedades que reúnan los requisitos establecidos en el presente Capítulo para ser consideradas como integradora e integradas, podrá solicitar autorización para aplicar el régimen opcional consistente en calcular y enterar su impuesto sobre la renta.

Nos menciona de que manera y en que momento se obtendrá la perdida fiscal, que hacer al respecto con esa perdida y que se hará en caso de no realizar dicha perdida fiscal.

Establece la tasa a aplicar del impuesto a cada institución según su tipo de ingreso y condiciones en que se reciba

Nos aclara la manera en la que se deberá llevar a cabo el ajuste anual por inflación, nos define crédito como el derecho que tiene una persona acreedora a recibir de otra deudora una cantidad en numerario, al igual que los valores que no se consideran créditos.

Se especifica las deducciones que podrán realizar las personas morales como las devoluciones recibidas, los descuentos y bonificaciones, el costo de lo vendido, las inversiones, los créditos incobrables y las pérdidas por caso fortuito, el ajuste anual por inflación, entre otras deducciones.

Especifica el tipo de ingresos en los que se aplica el impuesto al igual que en los que no aplica, aclarando las condiciones y origen de dichos ingresos para ser merecedores del impuesto, al igual que el momento en el que se reconocen.

Para conocer el alcance y aplicación de esta ley es necesario conocer sus disposiciones generales