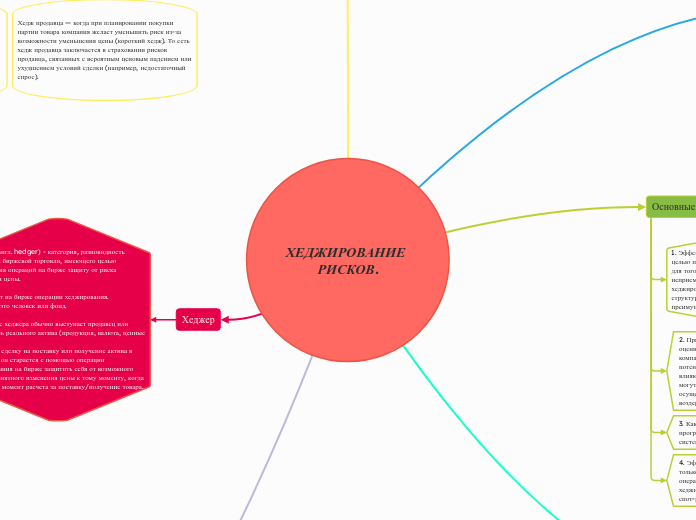

ХЕДЖИРОВАНИЕ РИСКОВ.

Инструменты для хеджирования

Хеджирование — механизм, защищающий активы. Он включает в себя несколько производных финансовых инструментов. Рассмотрим основные ПФИ.

Своп — это инструмент, который позволяет участникам рынка обмениваться активами с обязательством вернуть их обратно через какое-то время или сделать обратный платеж. С помощью свопа инвестор может застраховаться от изменения процентной ставки, невыгодного для него изменения обменного курса, колебания цен на товар и т. д. Например, инвестор может передать второй стороне акции по текущей цене с обязательством выкупить их через какое-то время по установленной цене.

Опционы — договоры, по которым покупатель опциона получает право, но не обязательство купить или продать базовый актив по оговоренной цене. Все такие сделки идут через биржу. Но, в отличие от фьючерсов, обязательства есть только у одного участника сделки, у второго — право.

Опционы бывают двух видов: на право покупки актива — «колл» и на право продажи актива — «пут».

Пут‑опцион — позволяет покупателю получить доход от снижения цены на базовый актив. Если цена базового актива упадет ниже уровня страйка опциона, покупатель может предъявить опцион к исполнению и получить доход.

Колл‑опцион — позволяет покупателю опциона получить доход от роста цены на базовый актив. Если цена базового актива превысит целевую цену опциона (страйк), покупатель может предъявить опцион к исполнению и получить доход.

Форвардные контракты — это сделки, предполагающие поставку актива в определенную дату по оговоренной цене. Такие контракты заключаются вне биржи и без участия посредника. Соответственно, нет расходов на заключение сделки и процесс менее стандартизирован, чем во фьючерсах.

Стороны не могут изменить условия договора или расторгнуть его: контракт обязателен к выполнению.

Принципы форвардного хеджирования.Хеджируют обычно три вида рисков:

Процентный (может быть вызван изменением процентных ставок).

Валютный (возникает при резком изменении курса национальной валюты).

Товарный (он связан с любыми событиями, способными изменить текущие и будущие цены – падение спроса, инфляция, природные катаклизмы и др.).

Фьючерсные контракты — биржевые сделки по покупке или продаже базового актива в конкретную дату по оговоренной цене.

Эти контракты заключаются при участии посредника — биржи. Она выступает гарантом сделки и осуществляет клиринг — ежедневные корректировки контракта. Также биржа берет с покупателя небольшую сумму, чтобы быть уверенным, что он выполнит обязательства, — это называется гарантийное обеспечение.

На бирже торгуются фьючерсные контракты двух видов:

2. Расчетные — товарообмен не происходит и продавец просто получает ценовую разницу между моментом покупки контракта и его исполнением.

1. Поставочные — подразумевают непосредственную покупку и передачу товара после исполнения фьючерса.

Хеджер

Хеджер (англ. hedger) - категория, разновидность участника биржевой торговли, имеющего целью совершения операций на бирже защиту от риска изменения цены.

Совершает на бирже операции хеджирования.

Хеджер - это человек или фонд.

В качестве хеджера обычно выступает продавец или покупатель реального актива (продукция, валюта, ценные бумаги).

Заключив сделку на поставку или получение актива в будущем, он старается с помощью операции хеджирования на бирже защитить себя от возможного неблагоприятного изменения цены к тому моменту, когда наступает момент расчета за поставку/получение товара.

Существует 4 типа хеджеров, основанных на типах финансовых продуктов, против которых они хеджируют:

Хеджеры государственных облигаций

Хеджеры государственных облигаций являются осторожными инвесторами.

Они отслеживают инвестиционный и кредитный циклы, влияющие на государственные облигации.

Хеджеры корпоративных облигаций

Хеджеры корпоративных облигаций хеджируют корпоративные облигации.

Для хеджирования корпоративных облигаций хеджеры используют сложные финансовые продукты, называемые свопами.

Свопы подобны страховке корпоративных облигаций, и эти контракты выплачиваются, когда стоимость корпоративных облигаций падает.

Хеджирование корпоративных облигаций находится на пике в конце делового цикла.

Это связано с тем, что конец делового цикла означает, что экономика вот-вот вступит в рецессию из-за ужесточения кредита.

Это особенно повлияет на предприятия, которые работают в условиях высокой цикличности.

Это означает, что эти предприятия не смогут оплатить свои долговые обязательства или будут иметь проблемы с выплатой долга из-за сокращения денежных потоков, связанных с рецессией в экономике.

Таким образом, хеджеры считают это прекрасным временем для хеджирования корпоративных облигаций.

Фондовые хеджеры

Хеджеры акций - инвесторы, которые хеджируют определенные акции или даже весь фондовый рынок.

2 наиболее широко используемых инструмента хеджерами акций:

опцион колл, который позволяет покупателю опциона колл купить акции компании по заранее установленной цене в будущем. Это означает, что хеджер полагает, что акции вырастут в цене. Опцион колл противоположен опциону пут.

хеджировать против определенного сектора экономики, хеджируя акции, которые работают в этой части экономики. Хеджер может купить пут - опцион на акции нефтедобывающих компаний, потому что хеджер полагает, что цены на продукцию упадут, и в результате акции компаний также упадут.

Валютные хеджеры

Это хеджеры, которые хеджируют валюты.

Они используют ряд финансовых инструментов, чтобы помочь снизить валютные риски от определенной валюты.

Они могут покупать пут - опционы, которые позволяют покупателю опциона пут продать валюту в будущем по согласованной цене.

Это означает, что хеджер ожидает, что валюта упадет, и, продавая по согласованной цене, может получить прибыль, забрав себе разницу между высокой и низкой ценой валюты.

Пут - опционы не часто используются при валютном хеджировании.

Чаще большинство инвесторов:

либо покупают другую валюту, например, доллар США, против валюты, падение которой они ожидают, например, евро;

либо покупают золото, если существует риск инфляции, связанный с этой конкретной валютой;

либо могут покупать страховые продукты за валюту.

Понятие "Хеджирование".

Хеджирование — это использование инструмента для снижения риска и защиты своего капитала от неблагоприятных рыночных факторов. Обычно хеджирование осуществляется с целью застраховать себя от изменения цен путем заключений сделок на срочном рынке.

По типу хеджирования выделяют хедж покупателя и хедж продавца.

Хедж продавца — когда при планировании покупки партии товара компания желает уменьшить риск из-за возможности уменьшения цены (короткий хедж). То есть хедж продавца заключается в страховании рисков продавца, связанных с вероятным ценовым падением или ухудшением условий сделки (например, недостаточный спрос).

Хедж покупателя (инвестора) — когда компания планирует купить товары и хочет уменьшить риск, связанный с ростом цены (длинный хедж). То есть хедж покупателя (инвестора) заключается в страховании возможных рисков покупателя, связанных с вероятным ценовым ростом или потенциальным ухудшением условий сделки.

Преимущества и недостатки хеджирования.

Недостатки хеджирования

Вместе с тем рассмотренный механизм страхования не является панацеей от всех бед, поскольку имеет ряд существенных недостатков:

>увеличение количества и усложнение структуры сделок.

>биржевые ограничения;

>риск изменений в законодательстве в экономической и налоговой политике (введение пошлин, сборов, акцизов). В этой ситуации хедж не только не защитит, но и приведет к убыткам;

>лишние расходы на открытие и выполнение обязательств по хеджирующим сделкам;

>осознанный отказ от вероятной бонусной прибыли;

Преимущества хеджирования заключаются в следующем:

>снижается стоимость привлечения капитального и долгового финансирования

>система принятия управленческих решений становится более гибкой за счет широкого диапазона контрагентов, инструментов и параметров сделки;

>повышается стабильность и финансовая устойчивость;

>ликвидируется фактор неопределенности, растет информационная прозрачность и прогнозируемость;

>снижаются операционные риски, связанные с деловым циклом (графики поставок, отгрузок и т. д.);

>минимизируются ценовые риски;

Основные принципы хеджирования.

4. Эффективность хеджирования может быть оценена только в контексте (бессмысленно говорить о доходности операции хеджирования или об убытках по операции хеджирования в отрыве от основной деятельности на спот-рынке).

3. Как и любая другая финансовая деятельность, программа хеджирования требует разработки внутренней системы правил и процедур.

2. При принятии решения о хеджировании важно оценить величину потенциальных потерь, которые компания может понести в случае отказа от хеджа. Если потенциальные потери несущественны (например, мало влияют на доходы фирмы), выгоды от хеджирования могут оказаться меньше, чем затраты на его осуществление; в этом случае компании лучше воздержаться от хеджирования.

1. Эффективная программа хеджирования не ставит целью полностью устранить риск; она разрабатывается для того, чтобы трансформировать риск из неприемлемых форм в приемлемые. Целью хеджирования является достижение оптимальной структуры риска, т.е., соотношения между преимуществами хеджирования и его стоимостью.

Виды хеджирования.

Существуют разные варианты хеджирования рисков.

По количеству сторон:

Двустороннее — риски делятся между покупателем и продавцом.

Одностороннее — все риски переходят к одному участнику сделки.

По типу актива:

Перекрёстное — с использованием других инструментов.

Чистое — хеджирование актива, аналогичного базовому.

По времени приобретения актива:

Предвосхищающее хеджирование — сначала заключается хеджирующий контракт, затем — основная сделка.

Классическое хеджирование — защищаются имеющиеся активы.

По виду контрагента:

Страхование продавца — который защищается от падения цен.

Страхование покупателя — который хеджирует риски, связанные с возможным ростом цен.

По объёму:

Частичное — контракт заключается на определённую долю портфеля.

Полное — когда страхуется весь актив.

По типу инструментов:

Внебиржевое хеджирование. Это сделки без посредников, которые происходят вне рынка.

Биржевое хеджирование: контракты заключаются на бирже.