Bibliografía: - FMI. (2018). FMI: Datos básicos. Fondo Monetario Internacional. Consultado el 01/04/2021 en: https://www.imf.org/es/About/Factsheets/IMF-at-a-Glance - FMI. (2018). Las cuotas en el FMI. Fondo Monetario Internacional. Consultado el 12/04/2021 en: https://www.imf.org/es/About/Factsheets/Sheets/2016/07/14/12/21/IMF-Quotas

- Tamames, R. (2010). "El Fondo Monetario Internacional. Del sistema monetario internacional frustrado a la moneda goblal". En Cooperación económica internacional. Ed. Alianza Editorial. España. pp. 67 – 133.

Control de lectura 7. "El Fondo Monetario Internacional", por Mejía García Brenda Paulety, el 15/04/2021

El Fondo Monetario Internacional

Del sistema monetario internacional frustrado, a la moneda global

Puntos calve acerca del FMI

Está en relación con grupos muy poderosos y de injerencia notable en asuntos económicos globales, como el G-20

Estos grupos pueden brindarle al FMIrefuerzos para seguir funcionando y enfrentando las dinámicas cada vez más complejas en materia financiera y monetaria a nivel internacional

Se enfrenta a un ente económico dinámico y cambiante

Genera programas de apoyo financiero en momentos de crisis

Da asesoría a países mimebros que lo requieren

El FMI y las fluctuaciones del dólar entre 1976 y 1990

Pusieron sobre la mesa el tema de la necesidad de un nuevo SMI y de una posible moneda mundial

Lo cual sería resultado del proceso de simplificación monetaria

Esta se puede dar por:

Dolarización

Cuyas clases son

La Agencia Monertaria Argentina (1991-2001)

La Agencia monetaria de Hong Kong

Integral reciente

Total

Eurización

Ya en marcha con la referenciación de monedas nacionales al euro que funciona en varios países de, por ejemplo:

África Occidental y Ecuatorial

Europa

Estas fluctuaciones fueron motor de las crecientes tendencias que marcaron el nacimiento del euro y su relación con el dólar

Para impedir una posible crisis se tres acuerdos de apoyo al dólar:

El Acuerdo "secreto" de los Bancos Centrales

El Acuerdo de El Louvre

El Acuerdo de El Plaza

En los años 70 del siglo XX, la política económica norteamericana no favoreció la vuelta a la estabilidad en los tipos de cambio y desde luego, contribuyó negativamente a la cotización del dólar

El FMI en los años 70 del siglo XX

Acciones fundamentales:

Propuso la desmonetarización del oro

Esto llevó a una formulación renovada sobre cómo hacer efectivas las cuotas

Suprimiéndose cualquier intervención del mercado por parte de los Bancos Centrales

Aumentó significativamente sus cuotas

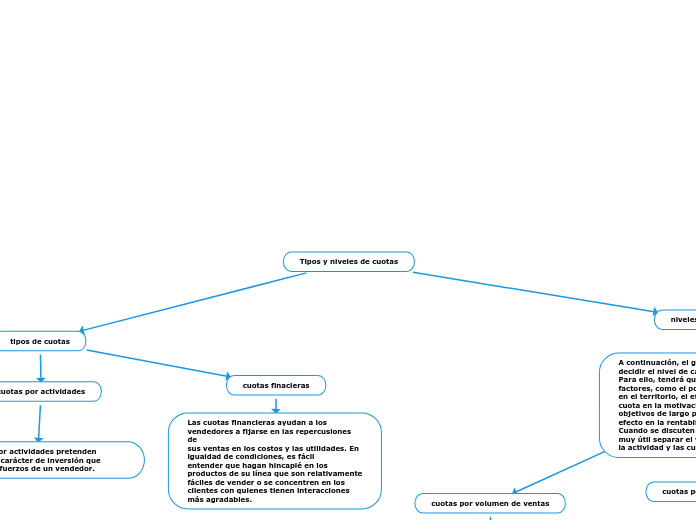

Acerca de la fórmula de cálculo de las cuotas del FMI:

Es:

(0,50 * PIB + 0,30 * Apertura + 0,15 * Variabilidad + 0,05 * Reservas) ^ factor de compresión

La fórmula de cálculo de las cuotas se utiliza para ayudar a evaluar la posición relativa de los países miembros en la economía mundial y puede desempeñar una función para orientar la distribución de los aumentos de cuotas. La fórmula actual se acordó en 2008 y se está considerando el uso de una nueva fórmula de cálculo de las cuotas en el contexto de la Decimoquinta Revisión General de Cuotas

Creó nuevos comités, que complementarían o sustituirían a los ya existentes

Desarrolló Asambleas cruciales como las de 1974 y 1975

Sufrió una reforma

Que implicaron la aceptación de ciertos puntos de acuerdo

Por ejemplo:

Se aspiraba a suprimir el dólar como moneda de reserva

Se propueso, por mayoría, limitar de manera gradual la función del oro en el SMI hasta retirarle toda utlización a efectos monetarios

Ahí surgió el problema de aclarar cuál podía ser el en el futuro tal función

Así como la relación entre el oro y los DEG

Convertir los DEG en la base del SMI, con una dismunición progresiva de la función del oro y de las monedas de reserva

En este punto EE.UU. estimó que el fundamental debería ser la posición de reservas, significado que el país cuyas reservas aumentasen de manera rápida debería revaluar automáticamente su monera

Una voluntad de llegar a un sistema monetario internacional caracterizado por tipos de cambio fijos pero ajustables

Como directrices están:

La Asamblea de Nairobi (1973)

El Comité de los Veinte (1972-1974)

Cuyas recomendaciones pueden resumirse en las siguientes:

6. La puesta en marcha de un órgano conjutno del FMI y del Banco Internacional de Reconstrucción y Fomento (BIRF), encargado de transferir recursos a los Países Menos Desarrollados (PMD) no productores de petróleo más afectados por la crisis

5. La creación de un nuevo Comité a fin de sustituir el de los Veinte

4. El establecimiento de un código sobre la flotación dirigida de los tipos de cambio, con reglas de conducta precisas y detalladas

3. La creación de un "Fondo dentro del FMI" dedicado a los países más pobres

2. Una nueva valoración de los Derechos Espcieales de Giro (DEG) basada en una cesta de 16 monedas y no en el valor oficial del oro

1. La creación de un "fondo petrolero" por valor de 3,000 millones de dólares, con base en los aportes de ocho productores de petróleo: Abu Dhabt, Irán, Kuwuait, Libia, Omán, Arabia Saudi y Venezuela

Afrontó la devaluación del dólar entre 1971 y 1973

El oro en la crisis monetaria internacional

Finalmente

En 1972, el presidente Nixon decidió suspender formalmente la convertibilidad del dólar en oro

Aunque la causa de los problemas se encontraba en la subrayada expansión del déficit de la balanza de pagos de los EE.UU.

Como resultado final de la balanza de pagos de EE.UU., en 1971 había unos 62,100 millones de dólares fuera del país, la mayor parte circulando en forma de eurodólares y eurobonos frente sólo a unas reservas de 10,500 millones de dóleres en oro en el Fort Knox

En 1960, en la Bolsa de Londres, el oro se situó por encima de la paridad de 35 dólares la onza -que estaba vigente desde 1944-

Los DEG se revelaron como insuficientes, ya que las primeras emisiones resultaron cortas para afrontar las necesidades de liquidez monetaria internacional

Sobre todo, lo que agravó la situación fue el aumeno del déficit de la balanza de pagos estadounidense que inyectó en el SMI grandes masas de dólares que hacían cada vez mayor la especulacuón en torno a esta moneda

Se trató de la primera señal de alerta seria y efectiva de que el sistema de Bretton Woods había sido objeto de graves abusos por parte de EE.UU.

El FMI y los Derechos Especiales de Giro (DEG)

Se abrió con ellos un gran número de proyectos de reforma

Otros

De carácter "supranacional"

Como los de:

Maxwell Stamp

Robert Triffin

Las ventajas sobre los recursos ordinariamente obtenibles del FMI consisten en su generalidad, ya que cualquier país en dificultades puede beneficiarse de su libramiento

Los DEG solo pueden utilizarse por los socios del Fondo en situación de déficit de balanza de pagos y que estén perdiendo reservas

Los DEG son simples partidas contables de una cuenta especial llevada por el FMI, que asigna a cada país afiliado en proporción a su cuota con el Fondo

El punto de arranque de los DEG podría fijarse cronológicamente en las propuestas hechos por el presidente Kennedy en 1960 sobre el aumento de la liquidez a través de algún mecanismo nuevo, distinto de la producción de oro y de las monedas de reserva

El Patrón Dólar y el FMI

Fue un régimen monetario dirigido por EE.UU.

El FMI fue separándose de los esquemas tradicionales del Patrón Oro

Fue transformando así, paulatinamente, el sistema monetario internacional en un patrón fiduciario internacional con base en el dólar

Desde un principio, el Sistema Monetario Internacional (SMI) estuvo gobernado por los intereses expansivos de EE.UU.

El FMI en 1969

Trabajaba en un doble frente:

2. Preocupándose por la formulación de métodos con los cuales mantener un nivel correcto de liquidez

1. Facilitando recursos a los países miembros que los requerían

Con créditos

Los créditos obtenidos dentro del "Club de los Diez"

Que se utilizaron por primera vez en 1964 para ayudar a la libra esterlina

Los créditos swap

Que consisten en la compra o venta de divisas al contado contra la venta o compra de esas mismas divisas a un plazo fijo

Los llamados "créditos contingente" o "créditos stand-by"

Era un mecanismo que se utilizaba para dificultades a mediano plazo como mínimo

Garantizaba una situación adecuada de liquidez internacional

En este año funcionaron las reglas fundacionales de Bretton Woods (1944)

Es decir:

Se intentó amortiguar los desequilibrios transitorios de balanza de pagos de los países miembros, contribuyendo a la cobertura de su déficit, para evitar el descenso del nivel de sus reservas de divisas por debajo de un punto de peligro que pudiera obligar a la devaluación

El FMI antes de 1969

Tenía normas básicas:

III. Según el art. VIII del Convenio constitutivo del FMI, en congruencia con las aspiraciones de facilitar la expansión internacional, los Estados mimebros deben garantizar el comercio multilateral libre, sin restricciones de ninguna clase, así como la convertibilidad exterior de sus monedas

II. El cambio de paridad, por devaluación, debía ajustarse a determinados requisitos, siempre previa consulta con el FMI

I. La fijación de la paridad de cada moneda nacional con el oro y el dólar

El FMI

Desde finales de la Segunda Guerra Mundial, este organismo, por su capacidad de adaptación a las circunstancias cambiantes, ha venido siendo el centro institucionalizado del sistema monetario internacional (el primero que estuvo vigente hasta 1972), así como foro de cuestiones para la financiación

Obtiene sus recursos de sus socios que pagan el 25 por 100 de su suscripción en DEG, o en una moneda principal, como dólar, euro o yen

El resto de la cuota se abona en la moneda del proPIo país miembro, si tal valuta se necesita por el FMI para efectuar préstamos

A EE.UU. le corresponde el mayor aporte, el 17,6 por 100 del total

Se compone de:

Diversos grupos

Como:

El Banco de Pagos Internacionales

Sus funciones han aumentado y se han diversificado con el paso del tiempo

Estableció la liquidación de las reparaciones de la derrotada Alemania al final de la Primera Guerra Mundia

El Grupo de los Cinco

Misma lógica que los otros grupos, pero se trata de las cinco mayores potencias de la OCDE

El Grupo de los Veinticuatro

Sigue la misma lógica que el Grupo de los Diez

El Grupo de los Diez

Es un grupo de actores que asginaron recursos al FMI para la concesión de créditos a otros socios en determinadas circunstancias

El Comité de Desarrollo

Asesora e informa a la Junta de Gobernadores de el Banco y del Fondo en todo lo relcionado a la transferencia de recursos a los países en desarrollo

El Comité Interino

Determina la estrategia ante las perturbaciones que pudieran amenazar el sistema

Asesora a la Junta de Gobernadores en la supervisión del Sistema Monetario Internacional (SMI)

Un directorio ejecutivo

Una Junta de Gobernadores

Un Directorio Gerente

Tenía 185 miembros en 2009

Información adicional:

Principales préstamos de carácter precautorio: México, Colombia, Marruecos

Estos préstamos: Tienen el fin de prevenir crisis y como un seguro contra estas

Principales prestatarios: Grecia, Ucrania, Pakistán, Egipto

Personal: Aproximadamente 2.700 de 150 países

Directorio Ejecutivo: 24 Directores, en representación de un solo país o un grupo de países

Número actual de países miembros: 190

Su sede está en Washington, DC, EE.UU.

Es un organismo especializado de las Naciones Unidas que desempeña tres clases de funciones interrelacionadas:

3. Actúa como órgan consultivo de los Gobiernos

2. Presta asistencia financiera en dererminados casos a los países miembros

1. Establecía las normas del sistema monetario internacional (hasta 1972)

El fin del patrón oro

Con el nuevo sistema de pagos surgido a este fin, hubo una fuerte contracción del comercio internacional

También del uso sistemático de la devaluación (el cambio a la baja de la paridad teórica autodeclarada de cada moneda con respecto al oro o al dólar) como arma de uso doble para aumentar el grado de competitividad de las expostaciones y para obstruir las importaciones

Con el abandono sistemático del Patrón Oro clásico durante el periodo de entreguerras (1931-1939) la situación de fluidez en los pagos cambió radicalmente

Casi todas las monedas, excepto el dólar, y aun así con una serie de imitaciones, dejaron de ser convertibles en oro, y el comercio internacional pasó a realizarse en buena parte a través del sistema de clearings

Datos contextuales:

En la Era del librecambio, al encontrarse los principales países dentro del régimen de Patrón Oro (sus monedas eran convertas en ese metal a un tipo de cambio fijo), los pagos internacionales no ofrecían, desde el punto de vista técnico, mayores dificultades

Las relaciones económicas internacionales exigen la materialización de unos pagos en oro, en monedas aceptadas por ambas partes, que generalmente recibe el nombre de divisas, o en efectos (cheques, letras de cambio, pagarés, etc.)