realizată de ANGELICA CRUZ VANEGAS 2 ani în urmă

130

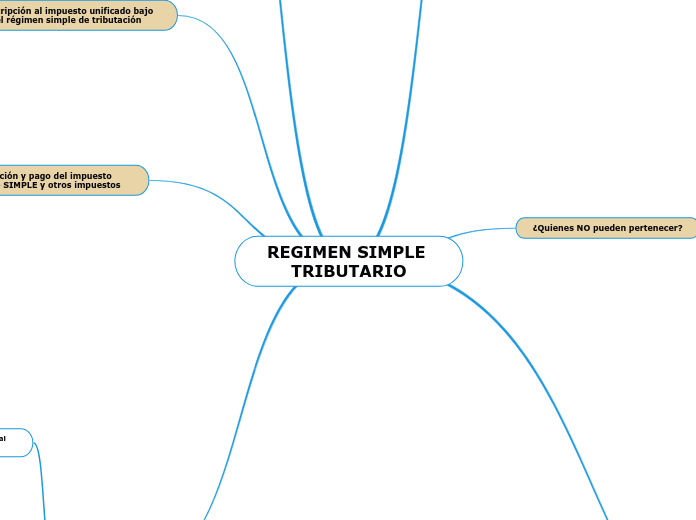

REGIMEN SIMPLE TRIBUTARIO

El Régimen Simple Tributario ofrece una serie de beneficios significativos para los contribuyentes, incluyendo la exoneración de aportes parafiscales relacionados con el ICBF, SENA y la salud aportada por el empleador.