Consecuencia Jurídica por incumplimiento de una obligación Tributaria determinada, aplicada por la APN

Toda acción u omisión violatoria de las normas tributarias

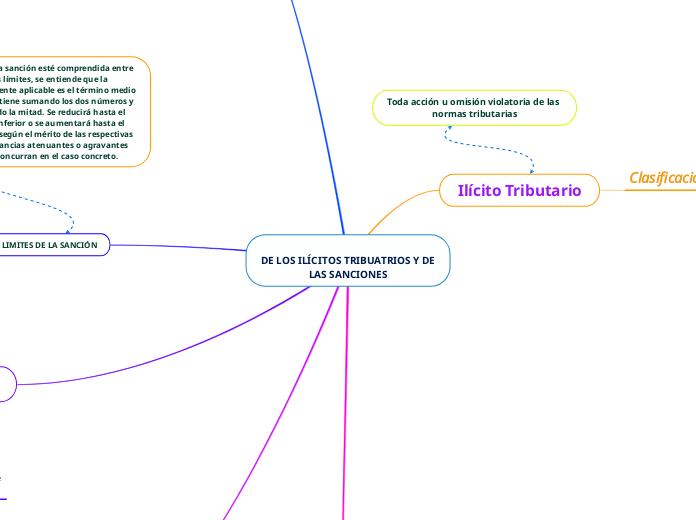

Cuando la sanción esté comprendida entre dos límites, se entiende que la normalmente aplicable es el término medio que se obtiene sumando los dos números y tomando la mitad. Se reducirá hasta el límite inferior o se aumentará hasta el superior, según el mérito de las respectivas circunstancias atenuantes o agravantes que concurran en el caso concreto.

DE LOS ILÍCITOS TRIBUATRIOS Y DE LAS SANCIONES

Causas de extinción de las acciones por ilícitos tributarios

La muerte del autor principal extingue la acción punitiva, pero no extingue la acción contra coautores y partícipes. No obstante, subsistirá la responsabilidad por las multas aplicadas que hubieren quedado firmes en vida del causante.

La amnistía;

La prescripción y las demás causas de extinción de la acción tributaria conforme a este Código.

Concurrencia de Ilícitos

Cuando concurran dos o más ilícitos tributarios sancionados con penas pecuniarias, se aplicará la sanción más grave, aumentada con la mitad de las otras sanciones. De igual manera se procederá cuando haya concurrencia de un ilícito tributario sancionado con pena restrictiva de libertad y de otro delito no tipificado en este Código. Si las sanciones son iguales, se aplicará cualquiera de ellas, aumentada con la mitad de las restantes.

Eximentes de la responsabilidad por ilícitos tributarios

La minoría de edad.

La discapacidad intelectual debidamente comprobada.

El caso fortuito y la fuerza mayor.

El error de hecho y de derecho excusable.

LIMITES DE LA SANCIÓN

CIRCUNSTANCIAS

Agravantes

1. La reincidencia.

2. La cuantía del perjuicio fiscal.

3. La obstrucción del ejercicio de las facultades de fiscalización de la Administración Tributaria.

Atenuantes

1. El grado de instrucción del infractor.

2. La conducta que el autor asuma en el esclarecimiento de los hechos.

3. La presentación de la declaración y pago de la deuda para regularizar el crédito tributario.

4. El cumplimiento de los requisitos omitidos que puedan dar lugar a la imposición de la sanción.

5. Las demás circunstancias atenuantes que resulten de los procedimientos administrativos o judiciales previstas por la ley.

Sanción Tributaria

Suspensión de las autorización de Industria o expendios

Inhabilitaciones del ejercicio de oficio y Profesiones

Clausura temporal de establecimientos o áreas del mismo

Comiso y Destrucciòn de efectos Materiales

Prisiòn

Multa

Ilícito Tributario

Clasificación

PENALES

Constituyen ilícitos tributarios Penales

5. La divulgación y uso de la información confidencial.

4. La instigación pública al incumplimiento de la normativa tributaria.

Quien incite públicamente o efectúe maniobras concertadas

tendentes a organizar la negativa colectiva al cumplimiento de las obligaciones tributarias, será sancionado con prisión de uno (1) a cinco (5) años.

3. La insolvencia fraudulenta con fines tributarios.

2. La falta de enteramiento de anticipos por parte de los agentes de retención o percepción.

Quien no entere los tributos retenidos o percibidos, dentro de los plazos establecidos en las disposiciones respectivas será sancionado con prisión de cuatro (4) a seis (6) años.

1. La defraudación tributaria.

1. Incurre en defraudación tributaria quien mediante simulación, ocultación, engaño o cualquier otra maniobra fraudulenta, produzca una disminución del tributo a pagar.

Utilizar indebidamente sellos, timbres, precintos y demás medios de control, así como destruirlos o alterarlos.

Utilizar mercancías, productos o bienes objeto de incentivos fiscales, para fines distintos de los que correspondan.

Ejercer actividades industriales o comerciales sin la obtención de las autorizaciones correspondientes.

Omitir la presentación de declaraciones exigidas por las normas tributarias.

Aportar informaciones falsas sobre las actividades o negocios.

No llevar o no exhibir libros, documentos o antecedentes contables, en los casos en que los exija la normativa aplicable.

Presentar declaraciones que contengan datos distintos a los reflejados en los libros o registros especiales

Remover el dispositivo de seguridad de máquinas fiscales, sin autorización, así como cualquier otra modificación capaz de alterar el normal funcionamiento de la máquina fiscal

Llevar dos o más juegos de libros para una misma contabilidad, con distintos asientos.

Utilizar dos o más números de inscripción o presentar certificado de inscripción o identificación falso o adulterado, en cualquier actuación que se realice ante la Administración Tributaria o en los casos en que se exija hacerlo.

Ocultar mercancías o efectos gravados o productores de rentas

Emitir o aceptar facturas u otros documentos cuyo monto no coincida con el correspondiente a la operación real.

No emitir facturas u otros documentos obligatorios o emitirlos en medios distintos a los autorizados por la Administración Tributaria

1. Declarar cifras, deducciones o datos falsos u omitir deliberadamente hechos o circunstancias que incidan en la determinación de la obligación tributaria.

MATERIALES

Constituyen ilícitos tributarios materiales

6. Comercializar especies gravadas a establecimientos o personas no autorizados para su expendio.

1. Quien comercialice especies gravadas a establecimientos o personas no autorizados para su expendio, cuando ello sea exigido por las normas tributarias, será sancionado con multa del equivalente a trescientas (300) veces el tipo de cambio oficial de la moneda de mayor valor, publicado por el Banco Central de Venezuela.

5. Comercializar o expender en el territorio nacional especies gravadas destinadas a la exportación o importadas para el consumo en el régimen aduanero territorial que corresponda.

1. Quien comercialice o expenda en el territorio nacional especies gravadas destinadas a la exportación o importadas para el consumo en el régimen aduanero territorial que corresponda, será sancionado con multa del equivalente a quinientas (500) veces el tipo de cambio oficial de la moneda de mayor valor, publicado por el Banco Central de Venezuela y el comiso de las especies gravadas

4. La obtención de devoluciones indebidas.

3. El incumplimiento de la obligación de retener o percibir.

4. Por no enterar las cantidades retenidas o percibidas en las oficinas receptoras de fondos nacionales, con multa de un mil por ciento (1.000%) del monto de las referidas cantidades, sin perjuicio de la aplicación de la pena privativa de libertad establecida en el artículo 121 de este Código.

3. Por enterar las cantidades retenidas o percibidas en las oficinas receptoras de fondos nacionales, fuera del plazo establecido en las normas respectivas, con multa del cinco por ciento (5%) de los tributos retenidos o percibidos, por cada día de retraso en su enteramiento, hasta un máximo de cien (100) días.

2. Por retener o percibir menos de lo que corresponde, con el cien por ciento (100%) de lo no retenido o no percibido.

1. Por no retener o no percibir, con el quinientos por ciento (500%) del tributo no retenido o no percibido.

2. El retraso u omisión en el pago de anticipos.

2. Por incurrir en retraso del pago de anticipos, con el cero coma cero cinco por ciento (0,05%) de los anticipos omitidos por cada día de retraso hasta un máximo del cien por ciento (100%).

1. Por omitir el pago de anticipos a que está obligado, con el cien por ciento (100%) de los anticipos omitidos.

1. El retraso u omisión en el pago de tributos o de sus porciones

1. Incurre en retraso el que paga la deuda tributaria después de la fecha establecida al efecto, sin haber obtenido prórroga, y sin que medie una verificación, fiscalización o determinación por la Administración Tributaria respecto del tributo de que se trate.

Formales

Incumplimiento de deberes

9. Cualquier otro deber

El incumplimiento de cualquier otro deber formal sin sanción

específica, establecido en las leyes y demás normas de carácter tributario, será sancionado con multa del equivalente a cien (100) veces el tipo de cambio oficial de la moneda de mayor valor, publicado por el Banco Central de Venezuela.

8. Obtener la respectiva autorización

1. Para ejercer la industria, el comercio y la importación de especies gravadas, cuando así lo establezcan las normas que regulen la materia.

7. Acatar las órdenes

3. La utilización, sustracción, ocultación o enajenación de bienes o documentos que queden retenidos en poder del presunto infractor, en caso que se hayan adoptado medidas cautelares.

2. La destrucción o alteración de los sellos, precintos o cerraduras puestos por la Administración Tributaria o la realización de cualquier otra operación destinada a desvirtuar la colocación de sellos, precintos o cerraduras, no suspendida o revocada por orden administrativa o judicial

1. La reapertura de un local, oficina o establecimiento, o de la sección que corresponda, con violación de la clausura impuesta por la Administración Tributaria, no suspendida o revocada por orden administrativa o judicial.

6. Informar y comparecer

5. Revelar información de carácter reservado o hacer uso indebido de la misma.

4. No comparecer ante la Administración Tributaria cuando ésta lo solicite, salvo que exista causa justificada.

3. Proporcionar a la Administración Tributaria información falsa o errónea.

2. No notificar a la Administración Tributaria las compensaciones y cesiones en los términos establecidos en este Código.

1. No proporcionar información que sea requerida por la Administración Tributaria sobre sus actividades o las de terceros con los que guarde relación, dentro de los plazos establecidos.

5. Permitir el control.

14. No facilitar los equipos técnicos necesarios para la revisión de orden tributario de la documentación micro grabada que realice el contribuyente.

13. No mantener en condiciones de operación los soportes magnéticos utilizados en las aplicaciones que incluyen datos vinculados con la tributación.

12. No mantener o conservar la documentación e información que soporta el cálculo de los precios de transferencia.

11. Ocultar, acaparar o negar injustificadamente las planillas, formatos, formularios o especies fiscales.

10. Expender especies fiscales, aunque sean de lícita circulación, sin autorización por parte de la Administración Tributaria.

9. No entregar el comprobante de retención.

8. Impedir u obstruir, por si mismo o por interpuestas personas, el ejercicio de las facultades otorgadas a la Administración Tributaria.

7. Incumplir los deberes previstos en las normas respectivas, relacionados con la autorización otorgada para la fabricación de máquinas fiscales, así como los relativos a los servicios de distribución y mantenimiento de máquinas fiscales.

6. Incumplir los deberes previstos en las normas respectivas, relacionados con la autorización otorgada para la elaboración de facturas u otros documentos.

5. Comercializar máquinas fiscales o sus partes esenciales que garanticen el control fiscal, sin la autorización otorgada por la Administración Tributaria.

4. Elaborar facturas u otros documentos sin la autorización otorgada por la Administración Tributaria, cuando lo exijan las normas respectivas.

3. No exhibir, ocultar o destruir certificados, carteles, señales y demás medios utilizados, exigidos o distribuidos por la Administración Tributaria.

2. Circular o comercializar productos o mercancías sin las facturas u otros documentos que acrediten su propiedad

1. Producir, circular o comercializar productos o mercancías sin los elementos de control exigidos por las normas tributarias o éstos sean falsos o alterados.

4. Presentar declaraciones y comunicaciones.

7. No presentar o presentar con retardo la declaración informativa de las inversiones en jurisdicciones de baja imposición fiscal.

6. Presentar las declaraciones en formularios, medios, formatos o lugares, no autorizados por la Administración Tributaria

5. Presentar más de una declaración sustitutiva, o la primera declaración sustitutiva con posterioridad al plazo establecido en la norma respectiva.

4. Presentar otras comunicaciones en forma incompleta o fuera de plazo.

3. Presentar las declaraciones en forma incompleta o con un retraso inferior o igual a un (1) año.

2. No presentar las comunicaciones que establezcan las leyes, reglamentos u otros actos administrativos de carácter general.

1. No presentar las declaraciones o presentarlas con un retraso superior a un (1) año.

3. Llevar libros o registros

8. No llevar en castellano o en moneda nacional los libros de contabilidad y otros registros contables, excepto para los contribuyentes autorizados por la administración Tributaria a llevar contabilidad en moneda extranjera.

7. Llevar los libros y registros sin cumplir con las formalidades establecidas por las normas correspondientes.

6. No conservar durante el plazo establecido por la normativa aplicable, los libros y registros, así como los sistemas, programas o soportes que contengan la contabilidad u operaciones efectuadas

5. Llevar los libros y registros con atraso superior a un (1) mes

4. No mantener los medios que contengan los libros y registros de las operaciones efectuadas, en condiciones de operación o accesibilidad

3. Destruir, alterar o no conservar las memorias de las máquinas fiscales contentivas del registro de las operaciones efectuadas

2. No mantener los libros y registros en el domicilio tributario cuando ello fuere obligatorio o no exhibirlos cuando la Administración Tributaria los solicite

1. No llevar los libros y registros exigidos por las normas respectivas

2. Emitir, entregar o exigir

12 Destruir, alterar o no conservar los medios magnéticos y electrónicos del respaldo de la información de las facturas, otros documentos y demás operaciones efectuadas o no mantenerlos en condiciones de operación o accesibilidad

11 Emitir cualquier otro tipo de documento distinto a facturas, que sean utilizados para informar el monto parcial o total de las operaciones efectuadas, tales como: estados de cuenta, reportes gerenciales, notas de consumo, estados demostrativos y sus similares, aun cuando el medio de misión lo permita

10 Aceptar facturas u otros documentos cuyo monto no coincida con el correspondiente a la operación real.

9 No exigir a los vendedores o prestadores de servicios las facturas u otros documentos de las operaciones realizadas, cuando exista la obligación de emitirlos.

8 No entregar las facturas u otros documentos cuya entrega sea obligatoria.

7 Utilizar un medio de facturación distinto al indicado como obligatorio por las normas tributarias.

6 Utilizar simultáneamente más de un medio de emisión de facturas y otros documentos, salvo los casos establecidos en las normas tributarias.

5 Emitir facturas u otros documentos obligatorios con prescindencia total o parcial de los requisitos exigidos por las normas tributarias.

4 Alterar las características de las máquinas fiscales.

3 No conservar las copias de las facturas u otros documentos obligatorios, por el lapso establecido en las normas tributarias.

2 Emitir facturas u otros documentos cuyos datos no coincidan con el correspondiente a la operación real o sean ilegibles.

1 No emitir facturas u otros documentos obligatorios o emitirlos en un medio no autorizado por las normas tributarias

1. Inscripción en los registros

4 No proporcionar o comunicar a la Administración Tributaria, dentro de los plazos establecidos, las informaciones relativas a los datos para la actualización de los registros.

3 Proporcionar o comunicar la información relativa a los antecedentes o datos para la inscripción o actualización en los registros, en forma parcial,

insuficiente o errónea.

2 Inscribirse en los registros de la Administración Tributaria fuera del plazo establecido.

1 No inscribirse en los registros de la Administración Tributaria