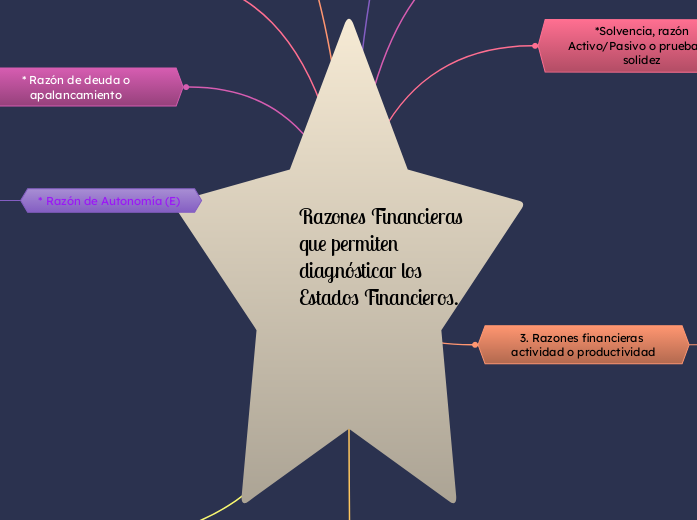

Razones Financieras que permiten diagnósticar los Estados Financieros.

4. Razones financieras de resultado o rentabilidad

corresponde a las razones de rentabilidad del negocio, las que miden el resultado respecto a las ventas, al total de activos y al capital.

C) Rentabilidad sobre el patrimonio (ROE) = Resultado Neto/Capital Contable

El último indicador de nuestro método de razones financieras corresponde al ROE y determina el porcentaje de rendimiento respecto a la inversión de patrimonio o capital de los socios.

De nuevo, un valor más alto es mejor, y una medida adecuada es aquella que resulte superior al costo de los capitales empleados.

Si, por ejemplo, la mayor fuente de deuda o pasivos está representada por los bancos, el ROE debería ser superior a la tasa promedio activa de la banca (o CAT promedio).

B) Rentabilidad sobre Activos (ROA) = Resultado Neto/Activos

Permite conocer la eficiencia en el manejo de los activos, mientras más alto mejor. Un buen valor es aquel que supere a la inflación anual promedio o incremento anual del IPC.

A) Margen de Utilidad Neta = Resultado Neto/Ventas netas

Determina el porcentaje de beneficio que se convierte en dividendos o superávit para la empresa, mientas más elevado más eficiente resulta el manejo de los costos.

* Razón de Autonomía (E)

Es el porcentaje o porción de activos cubierto con recursos propios (capital)

Su fórmula es: Razón de autonomía (E) = Capital contable/Activos

El valor apropiado para estas razones es 50% – 50%, o que la balanza se incline hacia la razón de autonomía (E > D). Por ejemplo, apalancamiento (D) = 30% y Autonomía (E) = 70%.

El resultado de estas dos razones es complementario y su suma dará la unidad (D + E = 100%).

* Razón de deuda o apalancamiento

Determina el porcentaje de activos que está siendo cubierto por compromisos con terceros (pasivos)

Su fórmula es: Razón de deuda o apalancamiento (D) = Total Pasivo/Activo

* Razón de endeudamiento, riesgo o Pasivo Vs. Capital

Determina qué tan comprometido está el aporte de los socios más los superávit logrados por la gestión, respecto al total de pasivos.

Otros 2 indicadores de esta categoría son las relaciones Deuda/Activo y Capital/Activo conocidas en la bolsa de valores como razón D y razón E.

Su fórmula es : Razón de endeudamiento = Total Pasivo/Capital contable

Si el valor es mayor a 1, indica que los pasivos superan el capital propio de la empresa y, por lo tanto, deberá prestarse especial atención a la estructura de la deuda, es decir, qué partidas representan los pasivos.

2. Razones financieras de estabilidad o endeudamiento

Este tipo de razones financieras tiene por objetivo determinar qué tan endeudada o comprometida está la empresa frente a terceros, determinando con ello su grado de autonomía y apalancamiento.

BIBLIOGRAFIA:

Urbina, P. G. (2013). Análisis e interpretación de estados financieros. Lima, Perú.

Novelo, J. O. (2016). Análisis de estados financieros. Editorial Digital UNID.

Andrade Pinelo, A. M. (2017). Ratios o razones financieras.

3. Razones financieras actividad o productividad

Este método de razones financieras nos permite conocer el ciclo económico del negocio.Es decir, nos permite evaluar cómo fluye el proceso de compra de insumos, su transformación o permanencia como inventario de mercancía, su venta y cobranza; así como el crédito que puedan otorgar los proveedores.

Cuentas por cobrar comerciales (Cartera)

Ventas Netas/Cuentas por cobrar

(Ctas por Cobrar/Vtas Netas)*365

Inventarios

Coto de Mercancías Vendidas/Inventario

(Inventario/Costo Vtas)*365

Cuentas por pagar comerciales (Pago a Proveedores)

Compras*/Cuentas por pagar

(Ctas por Pagar/Compras)*365

Lo sano es que los inventarios y las cuentas por cobrar roten lo más rápido posible, para que contribuyan en buena medida con la generación de resultados.

No hay un valor adecuado para estos indicadores y los resultados del ciclo económico dependerán del giro o tipo de negocio.

*Solvencia, razón Activo/Pasivo o prueba de solidez

Mide la capacidad de la empresa para hacer frente a todas sus deudas (de corto o largo plazo), a partir del total de sus activos.

Su fórmula es: Prueba de Solidez = Total Activos/Total Pasivos

La práctica comúnmente aceptada es considerar adecuado al resultado de esta razón si el valor está entre 2 y 3.

* Razón rápida o prueba del súper ácido

Similar a la anterior, pero a diferencia de ella, la razón rápida mide la capacidad del negocio de hacer frente a los compromisos a corto plazo, sin tener que recurrir a los inventarios.

Su fórmula es : Razón de súper ácido = (Activos circulantes – Inventarios) / Pasivo circulante

Una buena medida de este indicador es 1 o lo más cercano a 1.

1. Razones financieras de liquidez o solvencia

esta categoría de razones mide o determina la capacidad de la empresa para hacer frente a sus compromisos o deudas de corto y largo plazo. Parte de la premisa de conocer si los activos del negocio son suficientes para honrar compromisos o acreencias.

1) Razón de liquidez, liquidez corriente o prueba ácida

Debemos evaluarlo de manera conjunta con otros indicadores, ya que podríamos concluir de manera errada que la empresa reporta una excelente relación de liquidez, cuando su gestión está plagada de inventarios de lenta rotación o cuentas por cobrar de difícil recuperación.

Su fórmula es:

Razón de liquidez = Activo circulante/Pasivo circulante

El valor adecuado de este indicador es superior a 1 o cercano a 2.

Compara los activos circulantes de la empresa respecto a los pasivos a corto plazo y determina si el negocio está en capacidad de hacer frente a las deudas de corto plazo, a partir de sus activos corrientes: efectivo, cuentas por cobrar e inventarios.