av felipe betancourt för 2 årar sedan

154

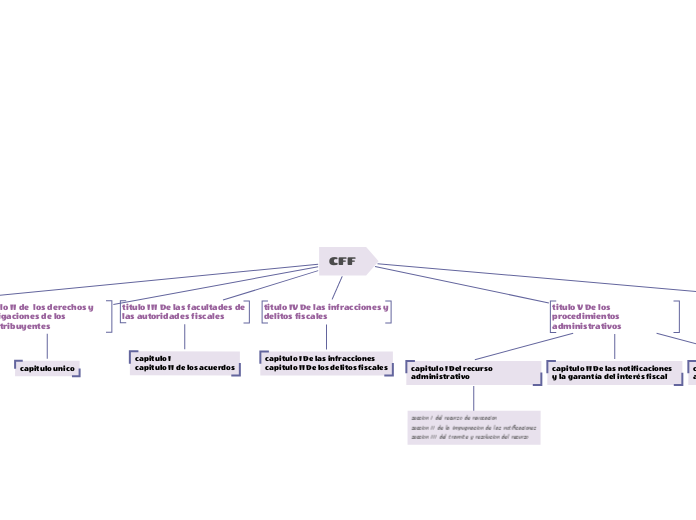

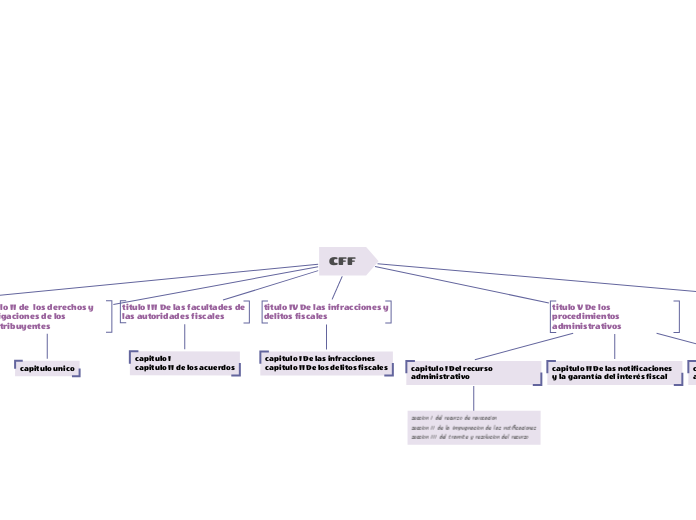

CFF

En México, los procedimientos relacionados con el Registro Federal de Contribuyentes (RFC) son esenciales para la administración fiscal y el cumplimiento de obligaciones tributarias.

av felipe betancourt för 2 årar sedan

154

Mer av detta

Type in the title for your document into the Central Topic.

The title should reflect the subject and the purpose of the document.

Read more guidance and tips on using Mindomo to create documents.