av Paola Cruz för 7 årar sedan

1505

“FACTORES DE RENTABILIDAD EN LAS DECISIONES FINANCIERAS”

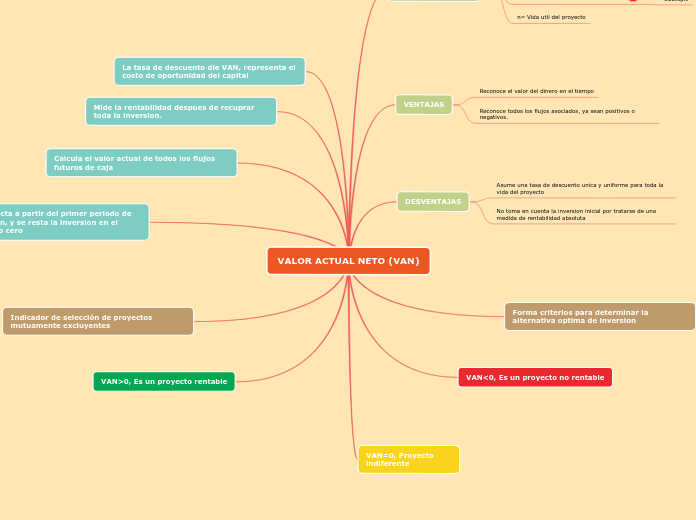

Las decisiones financieras son fundamentales para maximizar la riqueza de los propietarios de una empresa. Estas decisiones se dividen en tres categorías principales: financiación, dividendos e inversión.