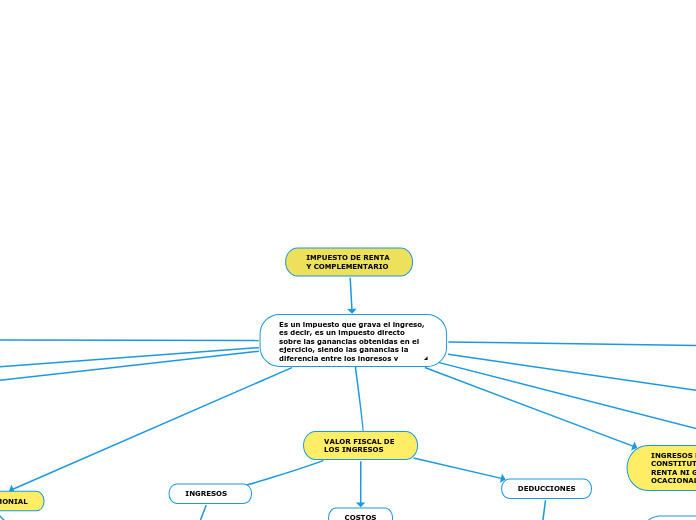

IMPUESTO DE RENTA

Y COMPLEMENTARIO

Es un impuesto que grava el ingreso, es decir, es un impuesto directo sobre las ganancias obtenidas en el ejercicio, siendo las ganancias la diferencia entre los ingresos y egresos.

RENTA

EXENTAS

son rentas exentas, los ingresos o rentas que cumplen con los requisitos para ser ingreso fiscal, pero que por disposicion legal, se gravan con tarifa cero.

PRESUNTIVAS

es un sistema que permite determinar el impuesto de renta, el cual resulta de especial importancia para quienes han acumulado un patrimonio considerable.

SISTEMAS

CEDULAR

es el sistema con el que se regirá la declaración de renta, de las personas naturales y su fundamento es la clasificación de las rentas dependiendo de su origen

ORDINARIO

el impuesto sobre la renta se determinara aplicando el sistema ordinario, la renta presuntiva, el IMAN o el IMAS, dependiendo si el contribuyente es persona natural , sucesión liquida

INGRESOS NO CONSTITUTIVOS DE RENTA NI GANACIA OCACIONAL

Un ingreso tributario es aquel que es susceptible de incrementar el patrimonio de contribuyente para determinar si un ingreso esta gravado o no

DESCUENTROS TRIBUTARIOS

son beneficios fiscales que tienen por objeto evitar la doble tributacion e incentivar ciertas actividades utiles para el pais, y que se pueden restar del impuesto de renta

CLASIFICACION DE LOS CONTRIBUYENTES

son todas las personas jurídicas nacionales o extranjeras, y las personas naturales residentes o no residentes, colombianos o extranjeros.

ELEMENTOS

BASE

es la cantidad neta con la cual se aplican las tasa de impuesto bruto, menos las deducciones y excepciones autorizadas por la ley

TASA O TARIFA

es el monto que se aplica ala base para determinar la contribución a pagar a cargo del contribuyente

OBJETO

Costos: los que no están obligados, los costos incurridos por anticipado se deducen en el año que se preste el servicio o vente de un bien.

Ingresos: es la suma de los ingresos ordinarios y extraordinarios realizados en el año, son susceptibles de producir un incremento neto del patrimonio

SUJETO

Activo: Es el estado en su ejercicio de potestad tributaria, establece las contribuyentes para sufragar el gasto publico.

Pasivo: son las personas físicas y morales que están obligadas al pago de los impuestos. Residentes en Colombia o del extranjero que tengan residencia en el país

VALOR PATRIMONIAL

PASIVOS

los pasivos financieros medidos a valor razonable se medirán y reconocerán aplicando el modelo del costo amortizado.

ACTIVOS

el valor de los bienes o derechos apreciables en dinero, incluidos los semovientes y vehículos automotores de uso personal.

PATRIMONIO LIQUIDO Y BRUTO

P. LIQUIDO

se determina restando el patrimonio bruto poseído por el contribuyente en el ultimo día del año o periodo gravable el monto de las deudas a cargo del mismo.

P.BRUTO

Esta constituido por el total de los bines y derechos de dinero del contribuyente en el ultimo día del año gravable.

VALOR FISCAL DE

LOS INGRESOS

DEDUCCIONES

para los contribuyentes no obligados a llevar contabilidad se entienden realizados las deducciones legalmente aceptables cuando se paguen efectivamente en el dinero o en especie o cuando su exigibilidad termine por cualquier otro modo que equivalga legalmente a un pago.

por consiguiente, las deducciones incurridas por anticipado solo se deducen en el año o periodo gravable en que se preste el servicio o se venda el bien

COSTOS

los costos incurridos por anticipado solo se deducen en el año o periodo gravable en que se preste el servicio o venda el bien

EJEMPLO

las perdidas generadas por la medicion del varor razonable, con cambios en resultados tales como las propiedades de inversion

las perdidas por deterioro de valor parcial de inventario por ajuste a valor neto de realización, solo serán deducibles al momento de la enajenación del inventario.

INGRESOS

realización del ingreso para los obligados a llevar contabilidad. para los contribuyentes que estén obligados a llevar contabilidad, los ingresos realizados fiscalmente son los ingresos devengados contablemente en el año o periodo gravable