av Miranda Fernandez för 5 årar sedan

2117

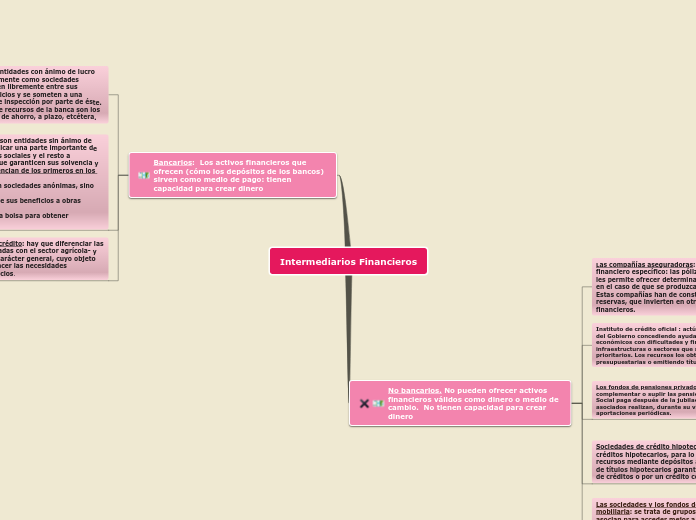

Intermediarios Financieros

Existen diversos intermediarios financieros que no son bancos y desempeñan roles cruciales en la economía sin poder crear dinero ni ofrecer activos financieros válidos como medio de cambio.