作者:KiM4iK Play 3 月以前

137

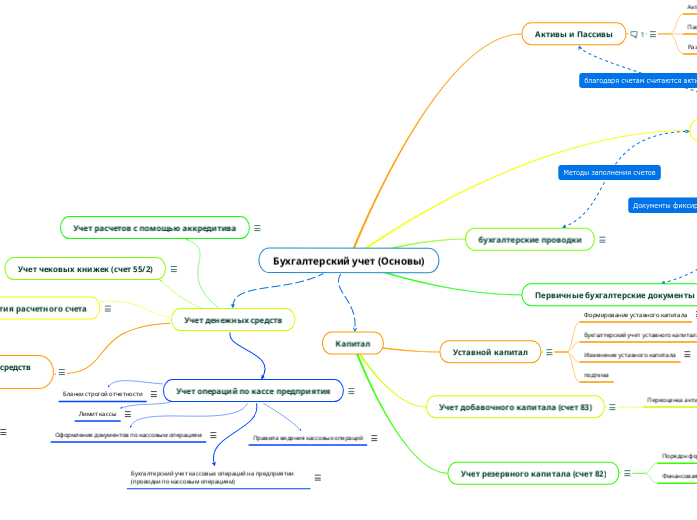

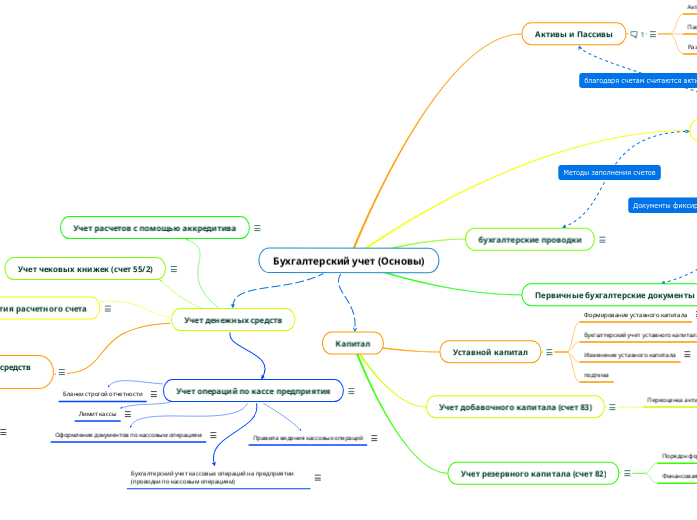

Бухгалтерский учет (Основы)

В бухгалтерском учете предприятий важную роль играет добавочный капитал, который отражается на пассивном счете 83. Этот счет используется для учета увеличения и уменьшения добавочного капитала:

作者:KiM4iK Play 3 月以前

137

更多类似内容

Предприятия для расчетов с контрагентами может использоваться наличные или безналичные средства, в родной или иностранной валюте. Также организация может рассчитываться со своими поставщиками с помощью чеков и аккредитивов. Ниже разберем подробнее понятие аккредитива, его виды (покрытый и непокрытый, отзывный и безотзывный и др.), ниже можно найти типовые проводки, которые оформляют расчеты по аккредитиву. В завершении будет предложен пример в цифрах, иллюстрирующий процесс учета покрытого аккредитива.

Аккредитивом называется финансовое обязательство, принятое банком по поручению плательщика, о проведении платежа в пользу получателя (в рамках оговоренной суммы) при выполнении условий, обозначенных в аккредитиве. Иными словами, аккредитив представляет собой открываемый банком специальный счет, на который перечисляются средства покупателя товаров или оборудования, предназначенные для последующего перечисления поставщику. При этом оговариваются условия, которые должны быть выполнены для осуществления платежа. Они обычно связаны с предъявлением необходимых документов, которые подтверждают отгрузку товара.

Основное преимущество такой формы расчетов заключается в предоставлении гарантий обеим сторонам сделки в выполнении контрагентом своих обязательств. В данном случае банк выступает в качестве посредника.

В зависимости от способа обеспечения платежа, аккредитивы бывают покрытые и непокрытые.

Покрытым называется аккредитив, на который банк, обслуживающий покупателя, заранее перечисляет требуемую сумму с его расчетного счета. Покрытый аккредитив может применяться в случаях, если между банками покупателя и поставщика нет корреспондентских отношений. В противном случае возможно применение непокрытого аккредитива. Такая форма предоставляет возможность исполняющему банку (банку поставщика) списать оговоренную сумму непосредственно со счета банка-эмитента. Непокрытый аккредитив можно рассматривать как краткосрочный кредит, предоставляемый заказчику товара обслуживающим его банком.

По возможности изменения аккредитивы бывают отзывными или безотзывными. Отзывным называется аккредитив, допускающий его изменение или полную отмену банком-эмитентом без уведомления получателя. В расчетах большей частью используется безотзывный аккредитив. Он не подлежат изменению без согласия получателя. По безотзывному аккредитиву банк обязан провести платеж (при выполнении всех условий поставки) даже в случае изменения намерений плательщика. Если банк получателя дополнительно подтверждает обязательства по проведению платежа, безответный аккредитив называется подтвержденным. Он считается более надежным.

Часто применяется револьверный (возобновляемый) аккредитив. Он подразумевает восстановление необходимой суммы по окончании средств на счете, либо после оплаты каждой партии товара.

Существуют переводные аккредитивы, которые открываются в пользу посредника в сделке и позволяют ему обращаться в исполняющий банк с указаниями частично или полностью переводить средства поставщикам.

«С авансовым платежом» – еще один вид аккредитива, позволяющий поставщику (продавцу) получить оговоренный аванс до предъявления документов по отгрузке. При этом бенефициар обязан предоставить в исполняющий банк расписку в получении аванса.

Для учета используется счет 55 «Специальные счета в банке», на котором открывается субсчет 1.

Зачисление средств на покрытый аккредитив оформляется проводкой:

Д55.01 «Акк.» – К51 (66, 67).

Счет 51 используется при перечислении средств с расчетного счета предприятия, а счета 66 и 67 при использовании краткосрочного и долгосрочного кредита соответственно.

Расчеты по аккредитиву с получателем средств отражается следующей проводкой:

Д60 (76) – К55.01

При этом 60 счет применяется для проведения расчетов с поставщиками или подрядчиками, а 76 – с другими дебиторами и кредиторами.

Зачисление неиспользованных средств на рублевый (валютный) счет предприятия отражается проводкой:

Д51 (52) – К55.01 (55.21).

Учет происходит с использованием забалансового счета 009 «Обеспечения обязательств и платежей выданные».

Оплата поставщику будет оформляться проводкой:

Д60 – К51.

При этом с кредита сч.009 списывается перечисленная сумма.

Расходы по оплате банковских услуг за использование аккредитива увеличивают стоимость приобретенных материальных ценностей и отражаются на соответствующих счетах (08, 10, 41). Если использование аккредитива не связано с поставками товаров или оборудования, то банковские комиссии отражаются на счете «Прочие доходы и расходы» (91-2).

ОАО «Спецстрой» заключило с поставщиком договор на покупку оборудования стоимостью 590 000 рублей (в том числе 90 000 рублей – НДС). Для этого «Спецстрой» открыл в банке покрытый аккредитив на такую же сумму. Комиссия, установленная банком за обслуживание покрытого аккредитива, составляет 0,15 процента.

В бухгалтерии предприятия сделка отражается следующими проводками:

Чековая книжка представляет блок чековых формуляров, который имеет определенный срок действия и предназначен для расчета за услуги и товары. Для учета чековых книжек применяют счет 55 «Специальные счета в банках». С этой целью на 55 счете открывают отдельный субсчет 2. При этом на субсчете 1 ведется учет аккредитивов.

Чек – это распоряжение для банка по выдаче указанной в нем суммы лицу, которое предъявило чек. Как правило, чеки применяются для расчета с юридическими лицами. При помощи чека учреждение может осуществлять расчет с контрагентами и снимать наличные средства с расчетного счета.

Для выписки чеков, необходимо получение специальной чековой книжки в банке. Для этого следует оформить заявление на получение книжки в банк, где имеется открытый счет. После этого банковским учреждением будет выдана чековая книжка на определенное количество чеков.

Чек — документ строгой отчетности, поэтому заполнять его следует очень аккуратно, не допуская исправлений и ошибок. Если при заполнении чека на выдачу средств допускается ошибка, он считается не действительным. Бланк необходимо перечеркнуть и сделать надпись «аннулирован». Вырывать такой чек не нужно.

Чек включает в себя отрывную часть и корешок. После заполнения обеих частей, правую часть по линии отреза отрывают и передают в банк для того, чтобы получить деньги, а корешок остается в книжке.

Чек следует заполнять, соблюдая следующие правила:

Открытие чековой книжки в банке и дальнейшая выписка чеков отражаются в бухгалтерском учете. Чековая книжка числится на 006 забалансовом счете «Бланки строгой отчетности».

Расходы, которые связаны с получением книжки, списывают в расходы прочие проводкой Д91/2 К51.

Для использования чековой книжкой необходимо депонировать сумму на специальный счет банка. Такую операцию отражают бухгалтерской проводкой Д55/2 К51. Полученную чековую книжку приходуют в дебет счета 006. При выписке чека, составляют проводку Д60 К55/2 на сумму денежных средств, которая указана в чеке. Кроме того, чек, который был использован, должен списываться с кредита 006 счета.

В дальнейшем, при использовании чеков, их списывают с кредита 006 счета и с кредита счета 55/2.

Если по истечению года остаются чеки в книжке, их необходимо вернуть в банк, а остаток средств на счете 55/2 перечисляют на расчетный счет, что отражается проводкой Д51 К55/2.

За снятие наличных денежных средств по чеку банком взимается комиссионное вознаграждение, такие расходы учреждение списывает на расходы прочие и отражает проводкой Д91/2 К51.

Обычно организации и предприятия осуществляют денежные расчеты посредством безналичных переводов. Для этого используются расчетные счета, которые могут быть рублевыми или открытыми в иностранной валюте.

Расчетный счет – это банковский счет, предназначенный для хранения денежных средств экономического субъекта и проведения расчетов в безналичной форме.

Организация может использовать один расчетный счет, как для получения средств, так и для совершения платежей с него. В то же время законодательство не ограничивает количество и виды счетов, открытых на одно юридическое лицо, в том числе при их открытии в разных кредитных организациях.

Каждый банк имеет свой регламент процедуры открытия расчетного счета. Но существуют и обязательные для всех требования по порядку открытия и закрытия банковских счетов, которые определяются Инструкцией Банка России № 28-И от 14 сентября 2006 года.

В Инструкции сказано, что открытие расчетного счета в банке осуществляется на основании договора банковского счета, который заключается после предоставления всех предусмотренных документов и проведения идентификации клиента. Здесь же приводится перечень документов, которые необходимо предоставить для открытия счета юридическому лицу, зарегистрированному в соответствии с российским законодательством.

С учетом уточняющих Указаний Банка России № 2009-У от 14.05.2008, № 2342-У от 25.11.2009, при необходимости открытия расчетного счета юридическое лицо должно предоставить в банк следующие документы:

Если предоставляются копии документов, то они должны быть заверены нотариально или уполномоченным лицом банка.

В целях противодействия коррупции и другой противоправной деятельности законодательство требует от банков проводить идентификацию клиентов, обратившихся с заявлением на открытие расчетного счета. В связи с этим, а также учитывая собственный регламент, каждый банк дополняет вышеприведенный перечень другими необходимыми документами. Наиболее часто банки требуют следующие дополнительные документы:

Банк вправе потребовать и иные документы по своему усмотрению. Некоторые кредитные организации перед открытием счета проводят собеседование с руководителем предприятия. Результаты собеседования будут влиять на принятие решения об открытии.

После получения всех необходимых документов и сведений банк осуществляет их проверку и проводит идентификацию клиента в соответствии с требованиями законодательства. Это занимает несколько дней, после чего принимается решение о возможности подписания договора банковского счета. К договору могут быть составлены дополнительные соглашения о бесспорном списании сумм в счет погашения кредитной задолженности предприятия и по иным систематическим выплатам с расчетного счета.

Законодательство РФ требует фиксации факта открытия организацией расчетного счета в налоговых органах и территориальном отделении Пенсионного фонда. При этом банк обязан отправить соответствующее уведомление в налоговую инспекцию клиента в течение пяти дней от даты регистрации счета. Юридическое лицо письменно оповещает налоговую инспекцию и органы контроля уплаты страховых взносов в срок не более семи дней с момента подписания договора банковского счета

Организация в процессе своей деятельности проводит как наличные, так и безналичные расчеты. Для учета наличных расчетов существует касса, бухгалтерский учет наличности ведется на счет 50 «Касса». Учет безналичных расчетов ведется на бухгалтерском счете 51 «Расчетный счет». Подробнее остановимся на особенностях учета безналичных денежных средств предприятия, какие формы безналичных расчетов существуют, какие типовые бухгалтерские проводки по счету 51 отражают учет безналичных денег.

Для учета безналичных расчетов предприятие открывает в банке расчетный счет (Порядок открытия расчетного счета). На этот счет будут поступать безналичные средства от покупателей и прочих контрагентов, с расчетного счета организация будет рассчитываться с своими партнерами, поставщиками, бюджетом.

51 счет бухгалтерского учета осуществляет учет безналичных денежных средств организаций.

Его анализ показывает, что этот счет активный и всегда имеет сальдо дебета. Дебет 51 счета предназначен для того, чтобы отразить поступление безналичных средств на расчетные счета (увеличивается актив), кредит счета 51 отражает списание средств (актив уменьшается).

Списание средств осуществляется по платежному поручению. Оно составляется в двух экземплярах и передается банку. На одном экземпляре ставится банковская отметка о том, что поручение было принято, после чего оно передается обратно. Когда деньги из кассы вносятся на расчетный счет, оформляют объявление на наличный взнос.

Типовые проводки по поступлению безналичных средств на расчетный счет:

Оплата или аванс поступают от покупателя – Д51 К62;

Взнос наличными из кассы предприятия в банк – Д51 К50;

Безналичный взнос в Уставной капитал – Д51 К75;

Получение долгосрочного (краткосрочного) кредита – Д51 К67 (66);

Типовые проводки по выбытию безналичных средств с расчетного счета:

Оплаты поставщику – Д60 К51;

Снятие денег в кассу со счета – Д50 К51;

Выплата дивидендов – Д75 К51;

Возврат займа (кредита) – Д67 (66) К51.

Основными организационными принципами безналичных расчетов являются:

Документальное обеспечение.

Проведение платежей банками или любыми другими расчетными учреждениями возможны только на основе письменного распоряжения клиента, приказа судебных и других органов, которые имеют такое право в соответствии с законодательством. Также списание средств может проводиться на основе распоряжения о списании. Существуют также отдельные случаи, когда у банковских учреждений есть право на проведение списания средств со счетов организаций по требованию кредиторов в безакцептном порядке. Такое право обязательно должно быть прописано в договоре предоставления услуг.

Срочность.

Этот принцип касается порядков и сроков обработки документов банками, сроков списания, а, также, зачисления средств на счета. Некоторые банки, к примеру, Банк России, устанавливают определенные сроки безналичного расчета.

Платежная обеспеченность.

Такой принцип позволяет осуществлять платежи со счетов в пределах имеющихся на них сумм. Документальные поручения, касающиеся списания средств со счетов должны исполняться банком и соответствовать очередности списания денежных средств.

Свободный выбор формы безналичного расчета.

Существует несколько форм безналичных расчетов, которые установлены действующим законодательством (по аккредитиву, инкассо, расчеты платежными поручениями и чековые). Организации имеют возможность выбрать для себя наиболее подходящую.

Унификация документов по платежам.

Расчетные документы, как установлено законодательством, должны быть оформлены в электронном или бумажном виде на бланках единой формы.

Эти документы содержат такие реквизиты:

Участвующие в сделке лица имеют право выбрать такую форму безналичного расчета, которая наиболее им подойдет. Система расчетов создана с целью обеспечения благоприятных условий для кругооборота средств, поэтому поставщики заинтересованы в выплатах без задержек, иначе это лишает их выручки от реализации и усложняет выполнение финансовых и производственных задач. При условии задержки платежа у покупателя формируется кредиторская задолженность, тем самым нарушая принципы организации движения финансов.

Наиболее распространенные формы безналичных расчетов:

Платежное поручение.

Таким поручением называют распоряжение плательщика банку о переводе определенной денежной суммы на счет получателя, который открыт в этом же или любом другом банке.

Аккредитивы.

Расчеты при помощи аккредитивов – это расчетная операция по специальным банковским счетам. Учет по расчетам аккредитивами осуществляют по счету 55 «Специальные банковские счета» субсчет «аккредитив».

Расчеты при помощи чеков.

Осуществляются из лимитированной чековой книжки. Эта форма расчетов является очень удобной. Основное преимущество в том, что оплата производится одновременно с отправкой товара, продукции.

Чек представляет собой ценную бумагу, которая содержит в себе распоряжение банку от чекодателя о проведении платежа на указанную в чеке сумму.

Расчеты при помощи инкассо.

Такие расчеты представляют собой банковскую операцию, при проведении которой банк по поручению клиента осуществляет действия по получению платежа от плательщика. Расчеты по инкассо осуществляются на основе инкассовых поручений.

Все наличные денежные расчеты организации отражаются на специальном счете 50 «Касса». А каждое действие с денежными средствами называется кассовой операцией. В статье подробнее остановимся на особенностях учета кассовых операций на предприятии и у ИП, рассмотрим 50 счет бухгалтерского учета, проводку по счету 50, отражающие основные операции по кассе, документальное оформление кассовых операций. К слову сказать, учет безналичных расчетов ведется на счете 51.

Документы, которые выдаются вместо ККМ чека при совершении расчетов с населением за оказанные услуги, называют бланками строгой отчетности (БСО). Эти документы относятся к кассовым документам и должны подчиняться определенным требованиям, иметь определенные реквизиты. Что относится к БСО, какие требования предъявляются к бланкам строгой отчетности, особенности бухгалтерского учета (проводки).

Что является бланком строгой отчетности:

БСО могут быть применены исключительно при услугах населению. Ими не пользуются при продаже товаров.

Министерство финансов РФ запрещает печать БСО при помощи обычных компьютеров. Такие бланки, как правило, заказывают в типографиях. Не всем дается возможность и самостоятельно разрабатывать БСО. По этой причине, если исполнительные органы власти наделяются полномочиями, необходимыми для утверждения форм БСО (соответствии с законодательством РФ), то единственным вариантом будет использование утвержденных бланков.

Руководствуясь статьей 2 пунктом 1 Федерального закона РФ, все индивидуальные предприниматели и организации обязуются применять ККМ (контрольно-кассовая машина), которая должна быть включена в Государственный реестр, когда ими осуществляются финансовые расчеты за оказанные услуги или проданные товары.

Индивидуальные предприниматели и организации имеют право осуществлять финансовые расчеты, выдавая только БСО (без применения ККМ).

Правила утверждения форм БСО, приравниваемых к кассовым чекам, также их хранения, учета и уничтожения устанавливаются Положением про осуществление расчетов с помощью платежных карт или наличных денег, которое установлено Правительственным Постановлением от 31. 03. 2005.

Формы БСО должны быть утверждены Минфином России и могут использоваться любыми ИП и организациями, которые оказывают населению услуги, для которых были установлены эти формы.

Обязательные реквизиты бланков строгой отчетности:

Изготавливаются БСО типографским способом по утвержденной форме. Самостоятельно печатать бланки можно только в том случае, если имеется специально созданное для этого оборудование — контрольно-кассовая машина, удовлетворяющая требованиям, приведенным в п.11 Постановления №359.

Вся информация о БСО должна вноситься в справочник «Номенклатура». Для них устанавливают флаг «Бланк строгого учета», для позиций же, которые учитываются по номинальной стоимости, дополнительно устанавливают флаг «Учет по номинальной стоимости».

Поступление бланков строгой отчетности оформляют документом «Поступление товаров и услуг» и вид операции — «Бланки строгого учета».

В полях «Сумма» и «Цена» указывают данные для бухгалтерского учета на балансовом счете.

Для операций по перемещению БСО пользуются документом «Перемещение товаров» и вид операции – «Бланки строгого учета». Сведения о перемещениях отображают в закладке «Бланки».

Списание БСО оформляют документом «Списание товара» и вид операции – «Бланки строгого учета». Поля «Счет учета забалансовый» и «Счет учета» и все данные налогового учета заполняют аналогично документу «Поступление товаров и услуг».

При списании испорченных БСО используют документ «Изменение налогового назначения запасов», вид операции – «Товары». После этого БСО списывают с нового целевого назначения. Для этого используют документ «Списание товаров».

Для бухгалтерского учета бланков строгой отчетности используется забалансовый счет 006. БСО принимаются к учету в дебет счета 006, по мере использования бланков они списываются с кредита 006.

Процесс изготовления БСО сопровождается рядом расходов. Если бланки изготавливаются с помощью специальной типографии, то расходы будут составлять стоимость этих бланков с учетом оплаты услуг типографии, в бухучете расходы на изготовление бланков строгой отчетности списываются проводкой Д20 (44) К60. Списание затрат на изготовление бланков своими силами оформляется этой же проводкой, но в качестве затрат будут выступать стоимость чернил для ККМ, амортизация ККМ, бумага.

Хранение бланков строгой отчетности должно быть организовано в специально оборудованном для этого месте, например, в металлическом шкафу. Должен быть обеспечен необходимый уровень безопасности, а в помещении не должно быть повышенной влажности.

Срок хранения бланков строгой отчетности составляет пять лет. По прошествию этого срока БСО можно подвергнуть процедуре уничтожения.

В целях обеспечения сохранности наличности, облегчения ее учета, в организациях и предприятиях устанавливается лимит остатка кассы, то есть максимально возможная сумма наличных средств, которая остается в кассе на момент окончания дня. Как рассчитать лимит кассы, какие формулы для расчета используются, кто устанавливает лимит кассы?

Порядок установления лимита кассы регламентирован Положением о порядке ведения кассовых операций № 373-П от 12 октября 2011 года, в приложении к которому приводятся соответствующие формулы. Положение определяет, что расчет лимита кассы должны вести не только юридические лица, но и предприниматели, в том числе и не имеющие банковского счета. Одним из нововведений стало то, что лимит остатка кассы устанавливается самими предприятиями и ИП, а не банками, как было раньше.

Если у предприятия имеются обособленные филиалы, расчет лимита остатка кассы производится с учетом наличности, находящейся в этих подразделениях. Исключением являются подразделения, которые имеют счет в банке. Для них должен быть установлен свой лимит кассы.

Юридические лица и предприниматели, деятельность которых предполагает приход наличных денег за реализованные товары, сделанные работы, оказанные услуги рассчитывают лимит кассы с помощью формулы:

L = V/ T * Nc

L – лимит кассы (в рублях)

V – общее поступление наличности за расчетный период (для вновь создаваемых предприятий – предполагаемое поступление)

T – период, за который происходит вышеуказанный приход наличных средств (в рабочих днях)

Nc – интервал, устанавливаемый руководителем предприятия (в рабочих днях), между переводами денег в банк.

Поступление наличности следует определять, исходя из максимумов прошлых лет, учитывая имеющуюся динамику. Расчетный период для лимита кассы может стать любой соответствующий период из прошлого, не превышающий 92 рабочих дня. Интервал между днями перевода наличных в банк или сдачи предпринимателю не должен быть больше семи рабочих дней, а при отсутствии в населенном пункте банка – четырнадцати рабочих дней

Смысл формулы, по которой рассчитывается лимит остатка кассы, очень прост. Определяется среднедневная выручка (как правило, максимально возможная) и умножается на количество дней, которые эти деньги будут накапливаться в кассе до перевода на банковский счет.

Организации, не имеющие прихода наличности, ведут расчет по аналогичной формуле, в которой вместо выручки указываются средства, полученные в банке для выдачи:

L = R / T * Nn

L – лимит кассы (в рублях)

R – объем выданной наличности за расчетный период

T – период, за который происходила эта выдача (максимум 92 рабочих дня)

Nn – интервал (в рабочих днях) между получениями средств для выдачи по денежному чеку банка или от индивидуального предпринимателя, не имеющего банковского счета.

Здесь, как и в предыдущем случае, следует учитывать прошлые периоды максимальных выдач, либо ожидаемые выдачи – для вновь создаваемых предприятий. Максимально допустимый интервал между получениями такой же – 7 (14) дней.

При любом варианте расчета лимита остатка кассы не учитываются наличные средства, полученные для выплат зарплат, стипендий, пособий и других подобных целей, начиная со дня получения этих средств с банковского счета. Следует помнить, что согласно Положению о кассовых операциях на выдачу зарплат и прочих пособий выделяется не больше пяти рабочих дней.

Еще одним исключением, когда допустимо превышение лимита кассы, являются выходные и праздничные дни. Имеются в виду дни, являющиеся для предприятия рабочими, а для банка выходными.

Во всех остальных случаях превышение лимита остатка кассы недопустимо. Если это произошло, необходимо незамедлительно сдать денежные средства в банк (или индивидуальному предпринимателю). Другим вариантом будет выдать определенную сумму под отчет одному из сотрудников. Контроль соблюдения лимита наличных в кассе осуществляется по кассовой книге 0310004 после выведения остатков по окончании рабочего дня.

Принятый лимит остатка кассы оформляется в виде приказа руководителя предприятия или индивидуального предпринимателя. В приложении к приказу приводится расчет лимита кассы, который должен содержать:

Приказ может устанавливать любой срок действия лимита, от одного месяца до нескольких лет. При возможных изменениях движения наличности лимит остатка кассы может быть пересчитан в любой момент. При отсутствии приказа, устанавливающего лимит кассы, он принимается равным нулю, т. е. по окончании рабочего дня наличных средств в кассе быть не должно.

Контролирующие органы могут производить проверку соблюдения лимита остатка кассы. В случае превышения лимита к предприятию применяются штрафные санкции.

Как уже выше было сказано, для учета наличных денежных средств используется счет 50 «Касса». Счет 50 в бухгалтерском учете – активный, на нем происходит учет активов — наличных денежных средств, это значит, по дебету отражаются поступления наличных средств в кассу, по кредиту — выбытия наличности из кассы. Далее рассмотрим подробнее кассовые операции на примерах с проводками.

Расход наличных денежных средств

1 — выдача в подотчет.

Выдача осуществляется на основании заявления, завизированного руководителем. В заявлении обязательно должны быть указаны сумма и ее назначение, а также в какой срок должен быть предоставлен отчет. Если он не указан, то отчет должен быть предоставлен в течении 3 дней. Перерасход также выдается только с распоряжения руководителя.

Для выдачи командировачных должен иметься приказ о направления лица в служебную командировку, а также распоряжение руководителя.

Для всех этих случае проводка будет одинаковая.

Д71 К50 — выданы деньги под отчет.

2 — сдача наличных денежных средств в банк.

Документы, на основании которых выполняется эта кассовая операция — выписка банка по расчетному счету, мемориальный ордер. Проводка по сдаче наличных в банк имеет вид:

Д51 К50 — деньги переданы из кассы на расчетный счет.

Аналогично для валютного счета и специальных счетов в банках.

Д52, 55 К50 — наличность передана из кассы на валютный (специальный) счет в банке.

Если денежные средства сданы в банк, но на расчетный счет не поступили, то оформляется проводка через сч. 57 «Переводы в пути». Проводки имеют вид:

Д57 К50 и Д51 К57.

3 — выдача заработной платы.

Зарплата выдается персоналу на основании платежной или расчетно-платежной ведомости. Если имеется ведомость, по повторно расписываться в получении в РКО не нужно. Проводка по выдаче зарплаты персоналу имеет вид:

Д70 К50 — выдана заработная плата работникам.

4 — выплата доходов от участия в организации лицам, не являющихся сотрудниками организации, проводка имеет вид Д76 К50.

5 — выплата депонированных сумм, чаще всего по ведомости. Для этой операции также выполняется проводка Д76 К50.

6 — выявлена недостача средств в кассе.

Д94 К50 — отражена недостача по кассе.

Приход наличных денежных средств

1 — получение средств с расчетного счета, проводка Д55 К51.

Обязательно прикладывается корешок чека на получение наличных денежных средств с расчетного счета.

2 — получение наличных денег от покупателей, проводка Д50 К62.

3 — возврат неиспользованной подотчетной суммы – Д50 К71.

4 — возврат излишне перечисленной заработной платы – Д50 К70.

5 — внесены взносы от учредителей в уставный капитал – Д50 К75/1.

Согласно новому Указу для ИП с упрощенным налоговым учетом есть ряд послаблений в ведении кассы:

При этом учета поступления выручки на ККМ никто не отменял, а следовательно журнал кассира-операциониста ИП продолжает вести.

Любое оприходование или расходование денежных средств должно быть документально подтверждено приходным (ПКО) или расходным (РКО) кассовым орденом. При этом каждая операция находит отражение записью в кассовой книге, а ПКО и РКО учитываются в журнале регистрации приходных и расходных кассовых ордеров.

В расходном кассовом ордере обязательно должна быть указана прописью сумма к получению, дата и роспись получателя. При оформлении приходного кассового ордера кассир обязательно должен выдать квитанцию со своей росписью и печатью организации.

Передача наличных денежных средств из кассы на расчетный счет осуществляется на основании объявления на взнос наличными. В свою очередь, для получения наличных денег с расчетного счета оформляется денежный чек.

Оформляя кассовые документы, нужно помнить о том, что никаких исправлений и ошибок эти документы не терпят. Поэтому при указании неверных данных необходимо оформлять новый бланк кассового документа.

Основной документ, регламентирующий все кассовые операции, это Положение «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории РФ» от 12.10.11 №373-П. Также с этого года выходит Указание Банка России «О порядке ведения кассовых операций юр. лицами и упрощенном порядке ведения кассовых операций ИП и субъектами предпринимательства».

Согласно данному положению, для кассы не обязательно иметь отдельную комнату, достаточно выделить некоторую площадь в помещении. В небольших организациях, где операций с наличность мало, специальное место, как правило, не оборудуют. В противном случае для кассы нужно отводить специальное помещение с железной дверью, тревожной кнопкой и маленьким окошком.

Все наличные денежные средства и иные материальные ценности, числящиеся в кассе, должны храниться в сейфе. Ключ от него находится только у кассира, а дубликат в запечатанном конверте хранится в сейфе руководителя организации.

В сейфе кассы не должно находиться посторонних ценностей. В случае инвентаризации все найденные излишки приходуют в доход организации. А вот недостачи взыскиваются с кассира, если иное виновное лицо не установлено.

Кассир отвечает за вверенные ему ценности. Для этого с ним заключается договор о полной материальной ответственности. Уголовной ответственности за ненадлежащее ведение кассовых операций и недостачу не предусмотрено. Но к виновному лицу могут быть применены различные взыскания:

Сумма наличных денежных средств, находящихся в кассе, имеет определенным лимит. В течение дня разрешается превышать установленный лимит, но к концу рабочего дня, если превышение имеет место, то всю сверхлимитную наличность необходимо сдать в банк.

Но бывают ситуации, когда нет возможности отвезти деньги. В этом случае прибегают к небольшой хитрости: всю сверх лимитную сумму оформляют в подотчет, как правило, на руководителя или главного бухгалтера, а утром следующего дня она возвращается как неиспользованная подотчетная сумма.

Также разрешается превышение лимита в дни выдачи заработной платы. Но в настоящее время это встречается редко, поскольку все перечисления производятся безналичным способом сразу на зарплатные карты.

Каждая операция выдачи средств должна осуществляться с письменного распоряжения руководителя либо по предоставленной ведомости.

Резервный капитал – это одна из составляющих собственного капитала предприятия, наряду с уставным и добавочным. Резервным капитал формируется на счете 82, по кредиту происходит формирование и увеличение резервного капитала, по дебету – его уменьшение (использование).

Резервный капитал формируется не всеми организации, многие предприятия обходятся без резервов, но в ряде случае он обязателен для формирования. В частности, обязательно должны резервировать средства акционерные общества, а вот другие организации создаются резерв на свое усмотрение, в соответствие со своими учредительными документами и учетной политикой, принятой в организации.

Средства резерва могут быть потрачены на возможные непредвиденные расходы, которые могут возникнуть в процессе деятельности предприятия. АО могут потратить эти средства на выкуп собственных акций.

Резервный капитал состоит, прежде всего, из резервного фонда. Кроме этого, в него могут включаться и другие фонды, например, специальный фонд акционирования работников, специальный фонд для выплаты дивидендов по привилегированным акциям. Состав резервного капитала прописывается в уставе общества.

Если предприятие испытывает финансовые трудности, ему бывает очень сложно получить банковские кредиты. Более того, подобные кредиты, из-за высоких процентных ставок, могут только ухудшить ситуацию. В таких случаях возможно оказание помощи со стороны самих учредителей, которые способны предоставить финансовые средства на более выгодных условиях и зачастую спасти предприятие от ликвидации.

Подобная финансовая помощь может быть оказана в различной форме, что и определяет способ ее учета.

Оказание финансовой помощи от учредителя:

В случае осуществления финансовой помощи, предполагающей последующий ее возврат, ее оформляют в виде денежного займа, предоставляемого учредителем предприятию. Для этого составляется договор займа. При составлении договора стороны руководствуются Гражданским кодексом РФ.

В договоре при возвратной финансовой помощи от учредителя должна быть отражена процентная ставка за пользование займом. Если процентная ставка не оговорена, то она считается равной действующей ставке рефинансирования и требует уточнения ежемесячно.

На практике учредители чаще всего предоставляют беспроцентный заем своим предприятиям, что тоже должно быть отражено в договоре. Согласно Налоговому кодексу, полученные или возвращенные заемные средства не включаются в состав доходов (расходов) и не подлежат учету в определении налога на прибыль. Более того, при беспроцентном займе материальная выгода, вызванная экономией на процентах, также не облагается налогом.

В договоре могут быть оговорены и другие условия, такие как: цель использования полученной финансовой помощи, срок и порядок возврата займа, а также прочие уточнения.

Порядок бухгалтерского учета возвратной финпомощи от учредителя в виде займа зависит от срока предоставления средств и того, на какой счет они будут перечисляться. Для займов на срок не более календарного года используется счет «Расчеты по краткосрочным кредитам и займам» (66), для остальных – счет «Расчеты по долгосрочным кредитам и займам» (67). Средства проводятся по дебету счета 50 «Касса» или 51 «Расчетные счета».

Проводки по учету финансовой помощи в виде возвратного займа:

Д51 (50,52) К66 (67) – получение займа, выданного учредителем;

Д66 (67) К51 (50,52) – возврат финансовой помощи учредителю (займа).

Безвозмездная передача финансовых средств или имущества является самым удобным и применяемым способом оказания реальной помощи предприятию учредителями. Такая помощь предполагает предоставление средств на безвозвратной основе. При этом эти средства не будут учитываться в доле учредителя в активах предприятия (уставном капитале).

Решение о предоставлении подобного вида финансовой помощи принимается на общем собрании или единолично (при единственном учредителе) и оформляется документально. Согласно Налоговому кодексу, если доля учредителя в капитале составляет более 50 процентов, то полученные средства не включаются в состав доходов и не облагаются налогом. В противном случае, они отражаются в налогооблагаемой базе как внереализационные доходы.

Порядок бухучета безвозмездно полученных средств зависит от целей, указанных в письменном решении о предоставлении финансовой помощи. В соответствии с Планами счетов бухучета и Инструкциями по их применению, для учета безвозмездно переданных организации активов к счету «Доходы будущих периодов» (98) создается дополнительный субсчет «Безвозмездные поступления» (98-2). Пункт 8 ПБУ 9/99 содержит предписание отражать эти средства как прочие доходы (субсчет 91-1).

Средства, полученные от учредителя, с точки зрения бухучета считаются доходом, но при этом не увеличивается налогооблагаемая база налога на прибыль. Поэтому в учете возникает разница, образующая постоянный налоговый актив. Он должен быть отражен на счетах бухгалтерского учета.

Порядок проводки безвозмездной финансовой помощи от учредителя рассмотрим на следующем примере.

Пример:

ЗАО «Спецстрой» получило от учредителя, который владеет 51 процентом акций, безвозмездную помощь в сумме 10 000 000 рублей. Проводки по получению безвозмездной финансовой помощи будут выглядеть так:

Д51 К98-2 –10 000 000 – получение безвозмездной помощи;

Д98-2 К91-1 – 10 000 000 – средства учтены как прочий доход;

Д68 К99 – 2 000 000 (20% от 10 000 000) – постоянный налоговый актив.

При вкладе учредителя в имущество или капитал предприятия учет производится с помощью счета «Добавочный капитал» (83 счет). Проводка будет следующая:

Д51 (50,41,10…) К83 – поступление денег (товаров, материальных ценностей) от учредителя.

При этом полученное имущество оценивается по рыночной стоимости. При необходимости следует использовать услуги оценщика.

Формируется резерв в начале года, когда происходит распределение чистой прибыли, полученной за год. По итогам года проводится собрание учредителей, на котором утверждается дата отчетности, принимаются различные решения, распределяется чистая прибыль за год, в том числе принимается решение о создании или пополнении резервного капитала.

Величина резервного капитала для акционерных обществ имеет минимальную границу, ниже которой быть не может – 5% от уставного капитала. Реальная величина резерва устанавливается каждой организацией самостоятельно (с учетом минимальной границы). Размер резервного капитала прописывается в учредительных документах. Все прочие организации могут создавать резервный капитал любой величины, никаких ограничений в данном случае нет.

Таким образом, в начале года средства из чистой прибыли могут быть потрачены на пополнение резервного капитала. Пополнение происходит до той суммы, которая прописана в уставе общества.

Формируется резерв на счете 82 «Резервный капитал». Вместе с тем можно не использовать отдельный счет 82, а формировать резерв прямо на счете 84 Нераспределенная прибыль (непокрытый убыток) обособленно на отдельном субсчете.

Д84 К82 – пополнение резервного капитала средствами чистой прибыли, полученной за отчетный год.

Д82 К84 – средствами резерва покрыты убытки, полученных в течение года.

Капитал организации составляет не только уставный капитал, но еще и добавочный и резервный.

Для учета добавочного капитала используется пассивный 83 счет бухгалтерского учета. Так как счет пассивный, то по кредиту отражается увеличение добавочного капитала, а по дебету – его уменьшение. Исходя из этого, разберемся, какие суммы можно отражать по дебету счета, а какие по кредиту?

Как выше было сказано, формирование, то есть увеличение и пополнение, отражается по кредиту счета 83. А уменьшение – по дебету счета 83. В каких случаях происходит увеличение или уменьшение капитала?

Переоценка стоимости активов организации со сроком полезного использования свыше одного года, то есть основных средств и нематериальных активов производится регулярно для того, чтобы их стоимость была максимально приближена к реальной рыночной.

Если при переоценке стоимость актива увеличивается, то разность между новой стоимостью и первоначальной именуется дооценкой. Величина дооценки включается в добавочный капитал организации.

Переоценки подвергается не только стоимость актива, но и начисленная по объекту амортизация, она также пересчитывается пропорционально полученной дооценке. Дооценка амортизации уменьшает добавочный капитал.

Соответствующие проводки при дооценке имеют вид:

Д01 К83 – отражено увеличение добавочного капитала на сумму дооценки стоимости актива.

Д83 К02 – отражено уменьшение добавочного капитала на сумму дооценки амортизации актива.

Если при переоценке стоимость актива уменьшилась, то разность между первоначальной стоимостью и новой (восстановительной) именуется уценкой. Величина уценки уменьшает добавочный капитал.

В то же время при уценке стоимости актива необходимо пропорционально уменьшить и начисленную по нему амортизацию.

Соответствующие проводки при уценке имеют вид:

Д83 К01 – отражено уменьшение добавочного капитала (ДК) на сумму уценки стоимость ОС или НМА.

Д02 К83 – отражено увеличение ДК за счет уменьшения начисленной амортизации при уценке.

Если учредители (участники) вносят свой вклад в уставный капитал общества в виде иностранной валюты, то неизбежно возникают курсовые разницы, положительная или отрицательная.

Положительная курсовая разница увеличивается добавочный капитал общества, соответствующая проводка имеет вид:

Д75 К83 – отражено увеличение ДК за счет положительной курсовой разницы.

Отрицательная курсовая разница уменьшает капитал, соответствующая проводка имеет вид:

Д83 К75 – отражено уменьшение ДК за счет отрицательной курсовой разницы.

Эмиссионный доход получают акционерные общества в случае, если акции компании продаются по более дорогой цене по сравнению с номинальной. Полученный эмиссионный доход включается в добавочный капитал акционерного общества:

Проводка Д75 К83 – отражено увеличение ДК за счет эмиссионного дохода.

Если учредители вносят дополнительные вклады в виде имущества или денежных средств, то они также могут быть включены в добавочный капитал организации:

Д08 К83 – отражено увеличение ДК на стоимость внесенного учредителем основного средства.

Д51 (50) К83 – отражено увеличение ДК на величину внесенных учредителем денежных средств (безналичных или наличных).

Средствами добавочного капитала можно увеличить размер уставного капитала организации. Увеличение за счет добавочного капитала – это один из возможных способов. Соответствующая проводка имеет вид:

Д83 К80 – отражено увеличение УК за счет средств ДК.

Средства добавочного капитала могут быть распределены между участниками общества, при этом выполняется проводка:

Д83 К75 – отражено распределение средств ДК между учредителями.

Любому вновь создаваемому предприятию необходимы начальные средства для ведения финансово-хозяйственной деятельности и создания источников дохода. Эти средства могут быть выражены в денежном виде, ценными бумагами, имуществом или правами на него. Вместе взятые, они образуют уставный капитал. Как формируется уставный капитал, для чего нужен, как учитывается в бухгалтерии, рассмотрим бухгалтерские проводки по уставному капиталу (по счету 80). Понятие уставного капитала (УК).

Под уставным капиталом понимается первоначально инвестированная собственниками или учредителями сумма средств, необходимых для осуществления деятельности согласно уставу. В случае государственного или муниципального предприятия используется понятие уставный фонд. Средства уставного капитала представляют собой активы, которыми экономический субъект отвечает перед кредиторами.

Важные функции уставного капитала:

Для каждого вида предприятий соответствующими законами определен минимально допустимый размер уставного капитала. Он составляет:

Необходимо отметить, что в современных условиях уставный капитал в минимальном размере зачастую является недостаточным как для осуществления конкурентоспособной деятельности, так и для возможности быть обеспечением по привлекаемым средствам. Поэтому многие предприятия стремятся объявить уставный капитал в соответствии с реальными рыночными потребностями. Вообще, следует понимать, что сумма уставного капитала считается весьма условным показателем финансового положения предприятия. Так, например, акции в нем учитываются по номинальной стоимости, тогда как реальная их стоимость может вырасти в несколько раз.

В процессе деятельности предприятия возможно изменение величины уставного капитала как в большую, так и в меньшую сторону. Рассмотрим, как происходит уменьшение и увеличение уставного капитала. Какие проводки по увеличению уставного капитала необходимо отразить в бухгалтерском учете.

Процедура изменения уставного капитала обусловлена несколькими причинами. Увеличение УК предприятия позволяет увеличить его привлекательность перед контрагентами и партнерами, а также это возможно ввести в производство дополнительный капитал, избегая налоговых издержек в виде НДС и налога на прибыль.

Увеличение уставного капитала возможно осуществить за счет документально подтвержденных имущественных или денежных вкладов участников организации или же за счет различного имущества организации или общества. Если участниками вносится имущество, то его цена обязательно определяется рыночными независимыми оценщиками.

Общество, в ряде случаев, которые предусмотрены Федеральным законом, может произвести процедуры уменьшения уставного капитала. В качестве уменьшающегося параметра могут выступать номинальная стоимость доли каждого участника или доля, принадлежащая обществу и ее погашение.

Общество в своей деятельности не может произвести уменьшение капитала, если подобная процедура способна привести к размеру уставного капитала меньше того минимума, который устанавливается в Федеральном Законе для организации конкретной структуры и вида на дату регистрации общества в соответствующих налоговых инстанциях. Уменьшение УК посредством уменьшения номинальной стоимости доли участников должно осуществляться таким образом, чтобы сохранились размеры всех долей участников этого самого общества.

Увеличение уставного капитала в акционерном обществе осуществляется по следующей схеме. Сначала на совете акционеров принимает решение об увеличении УК, до внесения и регистрации своих данных в ЕГРЮЛ, для начала должны подать документы по дополнительному выпуску ценных бумаг в Федеральную службу по финансовым рынкам или в ее территориальное подразделение.

Процедура по уменьшению или увеличению УК отличается в Акционерном обществе открытого и закрытого типа от процедуры, которая будет правомерной в Обществе с ограниченной ответственностью. Но, несмотря на различия, в соответствии с условиями ФЗ №129 «О государственной регистрации» любое изменение капитала, будь то увеличение или уменьшение, организация обязана регистрировать по месту нахождения.

Рассмотрим процедуру по изменению уставного капитала на примере ООО.

Источники увеличения уставного капитала:

Увеличение в этом случае можно осуществить одним из трех способов:

Порядок увеличение уставного капитала ООО

Увеличение за счет имущества осуществляется по официальному решению, которое принимают на общем собрание, где «за» проголосовали 2/3 состава от списочного числа голосов участников организации. Второй случай – увеличение УК возможно осуществить, ссылаясь на данные бухгалтерской отчетности за предшествующий отчетный год.

Заявление о том, что организация регистрирует изменения своего уставного капитала, должно быть предоставлено в отделение органа, который осуществляет государственную регистрацию юр.лиц. Данное заявление должно быть подано не позднее одно месяца с момента принятия решения увеличения УК за счет имущества общества. С момента удостоверения и регистрации данное изменение вступает в силу для всех третьих лиц.

Если увеличение УК происходит путем внесения дополнительных вкладов, то для этой процедуры необходимо провести собрание и голосования всех членов общества. И если большая половина участников высказывает «за», то проводимые изменения капитала считаются законными.

На общем собрании должна быть определена стоимость общих дополнительных вкладов. Кроме этого участники должны определить единое для всех соотношение стоимости дополнительных вкладов каждого участника и суммы увеличения номинальной стоимости его доли.

Если увеличение капитала происходит за счет внесения средств третьими лицами, то одновременно с этим решением необходимо будет принять решение о принятии этих третьих лиц в общество, об определении измененного размера доли и номинальной стоимости для вновь вступивших лиц. Подобное решение должно быть принято на собрании единогласно.

Для того чтобы произвести изменение уставного капитала ООО, необходимо при себе иметь следующие документы:

С момента регистрации в территориальных налоговых органах измененный уставной капитал считается действительным.

Согласно Плану счетов бухучета, учет уставного капитала происходит на счете 80, предназначенном для внесения информации о состоянии и изменениях уставного (складочного) капитала предприятия. После регистрации предприятия на счете 80 указывается значение уставного капитала с начисленной задолженностью учредителей по вкладам. Погашение доли в уставном капитале, то есть поступление средств от учредителей происходит по кредиту счета «Расчеты с учредителями» (счет 75).

Проводка, отражающая формирование уставного капитала имеет вид Д75 К80.

Проводки по учету взносов в уставный капитал Д50 (51, 52, 55, 10, 41) К75, зависит от того, каким образом учредитель осуществляет погашение своей доли.

Сальдо по счету 80 соответствует принятому размеру уставного капитала. Провдки по счету происходят во время формирования УК, а затем в случае изменений значения капитала, после их фиксации в учредительных документах. Для акционерных обществ этот счет может иметь субсчета по видам акций (простые или привилегированные) и по стадиям образования уставного капитала. Аналитический учет уставного капитала проводится по учредителям предприятия и видам изменений капитала.

Порядок бухучета уставного капитала в экономических субъектах различных форм собственности регламентирован соответствующими федеральными законами и постановлениями. Правильность ведения учета УК контролируется периодическими аудиторскими проверками предприятий.

Уставный, добавочный и резервный капитал формируют собственный капитал общества.

Процедуру увеличения УК необходимо отразить в бухгалтерском учете с помощью определенных проводок.

Увеличение уставного капитала бухгалтерские проводки:

Д75 К80 – проводка, отражающая увеличение УК за счет доп. вкладов учредителей.

Д83 (83) К80 – проводка, отражающая увеличение УК за счет собственных средств организации.

Учредителем ООО может выступать юридическое, а также физическое лицо РФ, иностранные организации и граждане. Действия при регистрации ООО и характер документации могут меняться в зависимости от состава учредителей.

В общем, количество учредителей ООО не должно быть более 50 человек. Ими могут стать граждане, достигшие совершеннолетия, являющиеся дееспособными; ограничено дееспособные лица также имеют возможность заниматься предпринимательством, но только по согласию попечителя. Учредители ООО не несут ответственности по его обязательствам, но несут риск получения убытков, которые связаны с деятельностью Общества и находятся в пределах стоимости долей учредителей ООО, которые принадлежат им, согласно уставному капиталу ООО.

В процессе функционирования организации может потребоваться замена учредителя.

После регистрации у учредителей появляются определенные обязанности и права. Как гласит действующее законодательство РФ, участники ООО вправе:

Кроме прав, учредители ООО также имеют определенные обязанности. В их числе обязанность оплаты собственной доли в уставном капитале Общества и запрет на разглашение конфиденциальной информации, касающейся деятельности ООО. Участники ООО, которые не полностью оплатили долги, несут также солидарную ответственность. Она находится в пределах стоимости той части принадлежащих им долей, которая является не оплаченной.

Законом РФ может также быть запрещена или же ограничена возможность участия отдельных категорий граждан в ООО – к примеру, военные, муниципальные служащие не имеют права заниматься предпринимательством, в том числе являться учредителями коммерческих организаций.

Обязанности и права учредителей ООО физических лиц касаются и юридических лиц, но тут существуют некоторые ограничения. Согласно законодательству, органы местного управления и государственные органы имеют право являться учредителями ООО, если это не запрещено законом РФ.

Ответственность, которую несут учредители (участники) ООО, является минимальной. Именно по этой причине общество с ограниченной ответственностью – самая распространенная организационно-правовая форма юридических лиц.

После того, как пройдена процедура регистрации ООО, помимо ведения предпринимательской деятельности появляется необходимость вести бухгалтерский учет на фирме.

Уставным капиталом называют сумму средств, которую готовы внести учредители в самом начале развития фирмы. В дальнейшем эти средства будут использоваться для деятельности предприятия.

Эти средства являют собой пассив предприятия, и будут являться источником формирования активов.

Чтобы узнать, на каком счете рассчитывается уставной капитал, нужно выбрать его из Плана счетов. Есть сч. 80 «Уставной капитал». Его предназначение – учитывать этот капитал. Так как уставной капитал — пассив, значит, и сч. 80 тоже пассивный. Увеличение пассива отражается по кредиту, а уменьшение – дебету.

В Плане счетов также есть сч. 75 «Расчеты с учредителями». Этот счет нужен для осуществления всех расчетов с учредителями, то есть выплата дивидендов, взносы в уставной капитал и прочее.

Расчеты с учредителями проводки:

По дебету 75 отражается величина уставного капитала (задолженность учредителей по взносам в уставный капитал).

По кредиту 75 отражается внесение учредителями взносов в уставный капитал.

Итак, составим проводки:

Д75 К80 — отражена задолженность учредителей ООО по взносам в уставной капитал.

При погашении доли в уставном капитале задолженность учредителей перед организацией уменьшается. Это уменьшение будет отражаться по кредиту сч. 75. Второй счет, участвующий в проводке, выбирается в зависимости от вида взноса.

Взносы учредителей ООО в уставной капитал:

Если доля вносится безналичными средствами, вторым станет сч. 51 «Расчетный счет». По его дебету отразим взнос, поступающий от учредителя.

Д51 К75 — взнос денежных средств (безналичных) на расчетный счет.

При внесении наличных средств, заносим сумму взноса в дебет сч. 50 «Касса».

Д50 К75 — взнос в уставной капитал наличными.

Взнос также может осуществляться имуществом. При этом в качестве корреспондирующих счетов будут выступать счета: 10 «Материалы», 01 «Основные средства», 04 «Нематериальные активы», 41 «Товары» и т.д.

Проводки по погашению учредителем доли в уставном капитале имуществом:

Д10 К75 – проводка по отражению взноса в виде материалов;

Д41 К75 — взнос в виде товаров и т.д.

Получение дивидендов учредителем:

Кроме взносов, на счете 75 также учитываются и дивиденды. Сначала происходит начисление дивидендов, после чего их выплата. Это две разные операции и отражаются они двумя проводками:

Д84 К75 – проводка по начислению дивидендов учредителям из средств нераспределенной прибыли;

Д75 К51 – проводка по выплате дивидендов учредителям с расчетного счета.

При регистрации экономический субъект самостоятельно определяет размер и структуру своего уставного капитала, учитывая установленный законодательством минимальный размер. Для внесения денежной составляющей капитала открывается банковский счет, который в дальнейшем будет использоваться как расчетный счет предприятия. Государственная регистрация осуществляется при внесении на этот счет 50% от суммы уставного капитала. При создании акционерных обществ оплата половины требуемой суммы должна быть произведена в трехмесячный срок после регистрации, а полная оплата – в течение года.

Способ формирования уставного капитала находится в зависимости от организационно-правовой формы субъекта экономической деятельности. Для обществ с ограниченной ответственностью (ООО) и хозяйственных товариществ уставный (складочный) капитал формируется из взносов их участников и разделяется между вкладчиками в соответствии с внесенными долями. Для акционерных обществ (АО) уставный капитал создается путем первичного выпуска акций и представляет собой совокупную номинальную стоимость размещенных ценных бумаг. Для государственных и унитарных предприятий уставный фонд создается государственным или местным органом управления.

При смене организационно-правовой формы субъекта или возникновении других обстоятельств возможно изменение уставного капитала в ту или иную сторону.

Увеличение УК может производиться в следующих случаях:

Для увеличения уставного капитала обязательно выполнение ряда условий, связанных с его размером и стоимостью чистых активов предприятия. Решение об увеличении УК принимается общим собранием и оформляется соответствующим протоколом. Затем изменения в учредительных документах подтверждаются регистрирующими органами.

Уменьшение УК может происходить в случае:

Решение об уменьшении также принимается общим собранием соучредителей (акционеров), на котором фиксируются все возникающие изменения в учредительных документах. Необходимо обязательное уведомление кредиторов о принятом уменьшении УК. Далее, подготавливается пакет документов и осуществляется регистрация уменьшения уставного капитала.

Описание темы

Все хозяйственные операции, происходящие ежедневно на предприятии, должны быть документально оформлены. Закуп материалов, товаров, основных средств, реализация и отгрузка товара покупателю, все передвижения денежных средств, процесс производства продукции, выплата заработной платы и перечисление налогов – все эти и многие другие операции отображаются в первичных документах бухгалтерского учета.

То чем должен быть этот документ

Рассматриваемая бумага является письменным свидетельством о произошедших хозяйственных процессах, имеющим юридически утвержденную силу и не требующим никаких дальнейших уточнений и поправок.

О том как должна выглядеть форма документа

Унифицированные формы

Первичные документы бухгалтерского учета могут иметь типовую форму, для чего Госкомстатом разрабатываются и утверждаются унифицированные формы первичных документов, которые содержатся в альбомах унифицированных форм производственной документации.

В соответствии с проставлением Правительства Российской Федерации №835 от 08.07.1997 года, все полномочия о проектной разработке и утверждении альбомов унифицированных форм и их цифровых версий переданы Госкомстату РФ. Все подробности содержания и нормативного состава альбомов при этом в обязательном порядке согласовывается специальным комитетом с Минфином и Минэкономики Российской Федерации.

Если же типовая форма первичных документов бухгалтерского учета не разработана, то организация самостоятельно подготавливает для себя необходимые бланки, которые она будут использовать в своей деятельности. При этом разработанные самостоятельно формы должны содержать обязательные реквизиты первичной документации.

Перечень обязательных реквизитов в первичных документах бухгалтерского учета:

Первичная документация в бухгалтерии список документов 2020

В соответствии с законодательством Российской Федерации, подписывать первичные бухгалтерские бумаги могут директор организации и главный бухгалтер. Также документы первичного учета имеет право подписывать заместитель главного бухгалтера, но вся ответственность за оформляемое соглашение в таком случае переходит на него. Право подписи иным работником, кроме руководителя и главного бухгалтера, должно быть оформлено с помощью доверенности на право подписи.

Подводя итог вышесказанному, можно сказать, что первичные документы — это одна из важных составных частей правильной организации бухгалтерского учета на предприятии. Более того, только при их наличии возможно вести бухучет, именно на основании документов совершаются бухгалтерские проводки. Поэтому очень важно грамотно заполнять бланки и формы, проверять верность оформления при получении их от контрагентов.

В целом, можно выделить три способа исправления ошибок в первичных документах бухгалтерского учета:

Описание этапов обработки первичного документа

При получении бухгалтерского документа необходимо проверить правильно его оформления, наличие всех обязательных реквизитов. Все необходимые строки должны быть заполнены, информация должна быть читаемой, должны стоять подписи ответственных лиц, при необходимости ставится печать. При обработке бухгалтерских бумаг нужно обратить внимание на печать, информация на ней должна быть четко читаемой, видно название, реквизиты и пр.

После того, как документ проверен на правильность оформления, его нужно зарегистрировать в предназначенной для этого книге, журнале. К примеру, командировочные удостоверения регистрируются в журнале командировочных удостоверений, кассовые ордера в журнале регистрации приходных и расходных кассовых ордеров КО-3.

Далее первичный документ следует подшить в соответствующую папку, в которой он будет храниться положенный для него срок.

Хранение и уничтожение

Сроки хранения документации первичного учета и порядок их уничтожения в полной мере оговорены в Перечне №41.

В каждом предприятии в процессе деятельности возникает множество хозяйственных операций, которые необходимо учитывать в бухгалтерии. Для их учета существуют бухгалтерские счета. Учет операции на бухгалтерских счетах происходит с помощью проводки. Что это такое — проводка? Как составлять бухгалтерские проводки? В чем заключается принцип двойной записи в бухгалтерии?

Сущность двойной записи

В момент совершения какой-либо операции происходит изменение средств и источников предприятия, учет которых происходит на бухгалтерских счетах. Каждая операция затрагивает два счета, сумма операции одновременно отражается по дебету одного и по кредиту другого. В этом и состоит метод двойной записи.

Пример:

Объясним принцип двойной записи на простом примере. Возьмем любую операцию, например, поступление наличных денег от покупателя в кассу. При этом происходит одновременное увеличение наличности в кассе и уменьшение задолженности покупателя. Учет наличных денег ведется на сч. 50 «Касса», все расчеты с покупателями отражаются на сч. 62.

Согласно принципу двойной записи, мы должны данное событие отразить на двух счетах: 50 «Касса» и 62 «Расчеты с покупателями». Полученную сумму наличности нужно отразить по дебету одного и кредиту другого.

Наличные денежные средства – это актив предприятия, увеличение актива отражается по дебету счета, то есть полученную сумму нужно отразить по дебету сч. 50.

Задолженности покупателя – это также актив, уменьшение задолженности отражаем по кредиту сч. 62.

То есть хозяйственная операция – поступление наличных денег от покупателя в бухгалтерии отражается с помощью одновременной двойной записи по дебету 50 и кредиту 62. Запись выполняется на одну и ту же сумму в размере полученной наличности.

Двойная запись в бухгалтерском учете – это и есть проводка, а точнее указание счетов, по дебету и кредиту которых выполнена запись на сумму операции.

Возьмем пример выше, мы произвели одновременную запись по дебету 50 и кредиту 62, запись вида Дебет 50 Кредит 62 будет являться проводкой. Для удобства ее сокращают до вида Д50 К62.

Два счета, которые участвуют в бухгалтерской проводке, называются корреспондирующие. А сама взаимосвязь между этими счета называется корреспонденция счетов бухгалтерского учета.

Примеры:

Приведем еще примеры бухгалтерских проводок:

Д10 К60 – приняты к учету материалы от поставщика.

Д70 К50 – выплачена заработная плата работнику.

Д71 К50 – выданы наличные деньги под отчет работнику.

Д20 К10 – отпущены материалы в производство.

Ежедневно на предприятии совершается множество хозяйственных операций, для каждой оформляются соответствующие первичные документы. На основании этих документов уже будет совершаться проводка. Для того чтобы правильно учитывать суммы операции, нужно уметь правильно составлять проводки.

У начинающего бухгалтера составление бухгалтерских проводок зачастую вызывает массу сложностей и напрасно. Составлять проводки достаточно просто, как правильно сделать проводку?

Необходимо выполнить три простых шагов:

Разберем эти шаги на примере.

Итак, на предприятии произошло какое-то событие, допустим, поступил товар от покупателя. Как совершить проводку?

Анализируем операцию - поступил товар от покупателя, значит, товара на складах стало больше, при этом за организацией стал числить долг перед поставщиком. Причем сумма долга равна стоимости поставленного товара.

Что такое счета бухгалтерского учета? В бухгалтерии это понятие постоянно встречается. И это не удивительно, ведь это основное понятие бухучета, именно на счетах происходит учет всех хозяйственных операций, происходящих на предприятии.

Бухгалтерский счет изображается в виде двусторонней таблицы, левая сторона называется дебет, правая сторона – кредит. Каждый отдельный счет используется для учета определенных хозяйственных операций, которые группируются по однородным признакам. Например, учет материалов происходит на сч. 10 «Материалы», учет основных средств – 01 «Основные средства», начисление и выплата зарплаты работникам – 70 «Расчеты с персоналом по оплате труда».

Всего существует 99 счетов, их перечень приведен в специальной книге, именуемой План счетов. Организация может не использовать их все. В процессе формирования учетной политики определяется, какие счета понадобятся для учета операций, происходящих на этом предприятии. Далее они выбираются из типового Плана, их перечень утверждается в приказе по учетной политике. Таким образом, организация формирует свой рабочий план счетов бухгалтерского учета – то есть список, который будет использоваться в бухучете с учетом специфики деятельности организации.

Каждое предприятие разрабатывает свой рабочий план, закрепляя его в учетной политике.

Разберем виды счетов бухгалтерского учета. Познакомимся с активными, пассивными и активно-пассивными счетами, а также синтетическими и аналитическими.

По виду взаимосвязи с экономическим балансом бухгалтерские счета подразделяются на активные и пассивные, а также активно-пассивные. Рассмотрим данные типы более подробно, так как именно они являются основными элементами в классификации финансового баланса.

Часто предприятиям в процессе работы приходится выполнять операции по учету движения и хранения имущества, им не принадлежащего. Кроме этого, необходимо вести учет операций, связанных с исполнением требований и обязательств перед партнерами. Для этих целей применяются забалансовые (внебалансовые) счета.

Забалансовые счета предназначены для учета и внесения информации о материальных ценностях, которые не принадлежат экономическому субъекту и находятся в его распоряжении временно. Также забалансовые счета используются для контроля некоторых видов финансовых операций. Их название подчеркивает, что они находятся вне баланса и не учитываются в нем.

Необходимость отдельного учета ценностей, не принадлежащих экономическому субъекту, объясняется тем, что в основном балансе должны учитываться только собственные средства и формирующие их источники. Если на балансе предприятия отражать и не принадлежащие ему ценности, то получится, что они учтены два раза: у собственника и у временного владельца. Это будет противоречить законодательству и искажать реальное финансовое положение предприятий.

Забалансовый счет имеет традиционную, хотя и слегка упрощенную структуру. В нем отражается начальное сальдо, поступление и списание материальных ценностей в течение месяца, конечное сальдо.

В соответствии с Планом счетов, утвержденным приказом Министерства финансов от 31 октября 2000 г. N 94н (в редакции от 08.11.2010), для организаций и предприятий РФ применяется несколько основных видов забалансовых счетов, которые перечислены ниже.

К забалансовым счетам относится:

001 «Арендованные основные средства». Необходим для внесения информации об арендованных основных средствах. Такие средства учитываются в соответствии с оценкой, принятой в имеющихся договорах аренды.

002 «Товарно-материальные ценности, принятые на ответственное хранение». Этот забалансовый счет служит для внесения информации о материальных ценностях, за которые по тем или иным причинам не произведена оплата, либо принятых на баланс временно.

003 «Материалы, принятые в переработку». Предназначается для отображения наличия и движения сырья или материалов, взятых на переработку и не оплачиваемых изготовителем. Учет ведется в ценах, отраженных в соответствующих договорах.

004 «Товары, принятые на комиссию». Используется организациями, принимающими товар на комиссию в соответствии с договором. Учет ведется в ценах, определяемых приемосдаточными актами.

005 «Оборудование, принятое для монтажа». Забалансовый счет применяется организациями-подрядчиками для отражения информации обо всех видах оборудования для монтажа, которое было предоставлено заказчиком.

006 «Бланки строгой отчетности». Отображает имеющиеся и выдаваемые под отчет бланки для удостоверений, дипломов, абонементов, билетов, квитанций и другие подобные бланки отчетности. Счет ведется в условных ценах. Каждый вид бланков учитывается отдельно.

007 «Списанная в убыток задолженность неплатежеспособных дебиторов». Здесь содержится информация о списанных задолженностях. Такие счета ведутся пять лет после того, как были списаны долги, в целях контроля возможности возврата при изменении платежеспособности заемщиков.

008 «Обеспечения обязательств и платежей полученные». Содержит информацию о наличии и движении средств, полученных в качестве гарантий обеспечения обязательств, а также обеспечений, которые были получены за товары, переданные иным организациям. Сумма гарантии для учета определяется условиями договора.

009 «Обеспечения обязательств и платежей выданные». Отражает средства, выданные в качестве гарантий обеспечения обязательств.

010 «Износ основных средств». Данный забалансовый счет предназначается для обобщения данных о движении сумм, отражающих износ объектов жилого фонда, благоустройства, дорожного хозяйства и им подобных, а также объектов основных средств (в случае некоммерческих организаций). Начисление износа происходит в конце года по нормам амортизационных отчислений.

011 «Основные средства, сданные в аренду». Служит для отображения данных по объектам, отнесенным к основным средствам и находящимся в аренде. Применяется в случаях, когда по условиям договора имущество должно отражаться на балансе арендатора. Учет ведется в ценах, фигурирующих в договоре аренды.

Помимо перечисленных, перечень внебалансовых счетов может быть дополнен самой организацией, в соответствии со спецификой ее деятельности. Это должно получить отражение в учетной политике.

Для некоторых видов экономических субъектов применяются несколько иные внебалансовые счета. Так, Приказ Минфина РФ № 157н определяет план счетов для государственных и местных органов власти, внебюджетных фондов, учреждений науки и образования, государственных учреждений. В этом плане указаны двадцать шесть видов забалансовых счетов, которые могут применяться этими организациями по необходимости.

По степени, в которой детализована вся учетная информация, делят на синтетические и аналитические.

Синтетические счета бухгалтерского учета подразумевают собой обобщенную характеристику данных, в которой вся информация представлена сжато и без уточнений. Для внесения в документ каких-либо дополнительных сведений используются субсчета. Субсчет – это составляющая синтетического счета. Учет ведется в денежном выражении.

Для наиболее высокого уровня детализации используют аналитические счета, в которых требуемые данные отображены подробно, с включением всех необходимых элементов и нюансов. На аналитических счетах учет может вестись и в других эквивалентах: в килограммах, метрах, литрах, штуках и пр., как удобно бухгалтеру.

Например, организация имеет сч. 41, на котором учитывает товары (различные виды круп) в обобщенном виде в рублях. К синтетическому сч. 41 открыты для удобства аналитические счета «Крупа пшенная», «Крупа манная» и др., на которых учет ведется в килограммах.

Пассивный

Направлены на учет и контроль сведений обо всех источниках финансирования предприятия, которые подразделяются на собственные и привлеченные (заемные). Собственные капиталы компании содержат в своей структуре всю прибыль, которую получила организация без финансовой помощи со стороны. Привлеченные источники состоят из всех займов и кредитов, участвующих в делопроизводстве компании, которые оформило предприятие.

Таким образом, на пассивных счетах ведется учет пассивов предприятия. Для пассивных характерно:

Примеры пассивных счетов:

80 «Уставной капитал», 83 «Добавочный капитал», 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам» и пр.

Возьмем для примера сч. 67, он предназначен для учета кредитов, выданных предприятию на срок свыше 1 года, то есть на нем ведется учет пассивов.

Появление кредита (увеличение пассива) отражается по кредиту сч.67, его выплата (уменьшение пассива)– по дебету. Сальдо будет кредитовым до тех пор, пока кредит будет не выплачен и счет не закроется.

Активно-пассивный

Обычно можно сразу определить по названиям бухгалтерской документации. Как правило, при таком виде счетов бухгалтерского учета наименование документа начинается со слова «расчет» (например, «расчеты с персоналом», «расчеты с бюджетом» и т.д.). Также они служат для отображения всех расчетов с разными типами контрагентов (активных и пассивных), для сообщения информации о дебиторских и кредиторских задолженностях, для контроля результатов делопроизводства предприятия, его прибыли или убытков.

То есть на активно-пассивных счетах учитываются как активы, так и пассивы предприятия. Для них характерны черты как активных, так и пассивных счетов бухгалтерского учета.

Примеры активно-пассивных:

60 «Расчеты с поставщиками», 62 «Расчеты с покупателями», 76 «Расчеты с разными дебиторами и кредиторами», 90 «Продажи», 91 «Прочие доходы и расходы», 99 «Прибыли и убытки» и пр.

При реализации товара покупателю возникает дебиторская задолженность покупателя перед организацией, которая является активом, ее появление отражаем по дебету сч.62, когда покупатель погасит задолженность, мы занесем сумму погашения в кредит сч.62. Видим, что появление актива отражается по дебету, а его уменьшение по кредиту, получается, что для сч. 62 выполняются признаки активных счетов.

Возьмем еще одну ситуацию, покупатель перечисляет аванс организации, пока в счет этой оплаты организация не отгрузит товар, за ней будет числиться кредиторская задолженность перед покупателем. Появление этой задолженности (то есть получение аванса) мы отразим по кредиту сч. 62. В момент отгрузки покупателю товара, кредиторская задолженность уменьшится, при этом будет выполнена запись по дебету 62. То есть появление пассива (задолженности) мы отразим по кредиту, а его уменьшение – по дебету. Выходит сч.62 подчиняется правилам, характерным для пассивных счетов.

На основе этого можем сделать вывод, счет 62 – активно-пассивный, так как для него характерны черты как активных, так и пассивных счетов, на нем ведется учет как активов, так и пассивов.

Активный

Необходимы для отображения всех процессов, напрямую связанных с наличием и использованием имущественных ценностей предприятия. Тут подразумевается отражение не только имущества в материальном виде, но также и нематериальных ценностей компании (торговых марок, патентов и т.д.). В этом случае номер активного бухгалтерского счета может с приблизительной точностью сказать, какого рода имущество находится во владении собственника организации – владельца финансового баланса.

Если говорить более простым языком, то на активных счетах ведется учет активов предприятия. Для того чтобы понять, активный счет или нет, нужно знать их отличительные черты:

Примеры:

К активным счетам относятся — 50 «Касса», 10 «Материалы», 01 «Основные средства», 04 «Нематериальные активы» и т.д.

Возьмем для примера сч. 10 «Материалы», для него выполняются все три признака, указанные выше. На нем ведется учет активов – материалов. При поступлении материалов (увеличение актива) делается запись по дебету, при выбытии (уменьшение актива) делается запись по кредиту. Сальдо всегда дебетовое, ведь не возможно отпустить в производство материалов больше, чем есть на складе. Значит, дебет всегда будет больше кредита. То есть сч. 10 – активный по всем признакам.

На счетах бухгалтерского учета информация представляется в денежном выражении.

При совершении какой-либо операции в обязательном порядке оформляется первичный бухгалтерский документ, на основании которого происходит запись этой операции на счетах.

Эта запись выполняется по принципу двойной записи и именуется бухгалтерская проводка. Если кратко, то при совершении любой операции происходит одновременная запись суммы операции по дебету одного счета и по кредиту другого, это и будет проводкой.

Например, в кассу предприятия поступили деньги от покупателя. Бухгалтер должен оформить первичный документ приходный кассовый ордер, в котором указывается сумма поступления наличных денег в кассу. На основании этого ордера будет выполнена проводка на сч. 50 «Касса» и 62 «Расчеты с покупателями» — полученную сумму нужно одновременно записать по дебету 50 и кредиту 62.

Каждая хозяйственная операция подлежит обязательной фиксации на счетах бухгалтерского учета, по дебету одного и по кредиту другого.

На протяжении месяца каждый день бухгалтер учитывает все операции с помощью проводок.

В конце месяца по каждому счету считается оборот по дебету и оборот по кредиту.

Как посчитать оборот по дебету — Необходимо сложить все суммы, которые заносили в дебет в течение месяца (Од).

Как посчитать оборот по кредиту — Складываются все суммы, занесенные в кредит в течение месяца (Ок).

Далее считается конечное сальдо.

К дебетовому обороту за месяц прибавляется начальное сальдо по дебету, если оно есть (Снд). Из полученной величины отнимается сумма кредитового оборота за месяц и начального сальдо по кредиту, если оно было (Снк)).

Формула для расчета:

Ск = (Снд + Од) – (Снк + Ок)