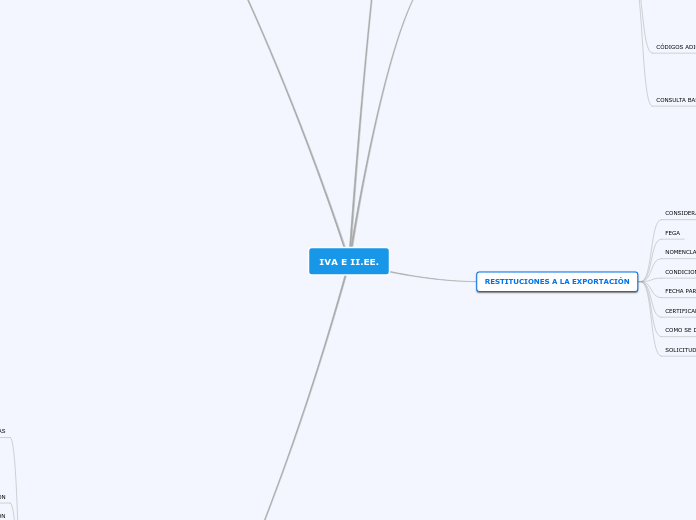

IVA E II.EE.

IVA

EXENCIÓN DEL IVA EN LAS EXPORTACIONES

EXENCIÓN PLENA

Deducción de cuotas del IVA soportadas en la adquisición de bienes y servicios.

No se repercute el IVA

IMPORTACIONES

Entrada de bienes en el territorio peninsular español y Baleares, siempre que procedan de un páis tercero, Ceuta y Melilla

Gastos complementarios hasta el primer destino interior en la UE

Gravámenes devengados con motivo de la importación

Gravámenes devengados fuera del territorio

Valor aduanero

El comprador tendrá que asumir el pago del impuesto y aranceles a la llegada de mercancías a la aduana, siendo éstos los sujetos pasivos de la operación internacional.

OPERACIONES INTRACOMUNITARIAS

EXENTAS DE IVA

En las adquisiciones, la actividad sí está sujeta a IVA, aunque sometida a un régimen de “autoliquidación”.

A este hecho se le denomina inversión del sujeto pasivo, ya que dicha condición se hace recaer en el que compra y recibe el servicio.

El sujeto que adquiera los bienes recibirá la factura sin IVA y luego tendrá que liquidarse a sí mismo este impuesto, contabilizando simultáneamente un IVA soportado y otro repercutido.

En las entregas, se realiza la factura comercial pero sin tener e cuenta los datos del IVA

Se prevé la obligación de que los sujetos pasivos lleven un libro específico en el que se registren las operaciones asimiladas a las entregas intracomunitarias. Se especifica el IVA repercutido y el soportado.

Quien reciba la mercancía debe estar identificado a efectos del IVA en otro Estado miembro, con un Número de Identificación Fiscal (NIF) de sujetos pasivos comunitarios. MODELO 349

El bien o servicio tiene que estar expedido o transportado al territorio de otro Estado miembro.

TIPO IMPOSITIVO

Superreducido del 4%

Reducido del 10%

Ordinario o general del 21%

BASE IMPONIBLE

Importe sobre el que se aplica el IVA

Valor en aduana

Aranceles a aplicar

Derechos antidumping

OBLIGACIONES FORMALES DEL SUJETO PASIVO

PLENAS. Deducción del 100% de las cuotas soportadas

VENTAS INTRACOMUNITARIAS O EXPEDICIONES

EXPORTACIONES

LIMITADAS

IMPORTACIONES DE BIENES

Entradas en el país de bienes procedentes de territorios no pertenecientes al TAC

ADQUISICIONES INTRACOMUNITARIAS DE BIENES

Compras a empreearios/profesionales de países de la UE intracomunitarios

ENTREGA DE BIENES Y PRESTACIÓN DE SERVICIOS

Sujetas a impuestos en el Mercado Interno (España)

SUJETO PASIVO Y CONTRIBUYENTE

CONTRIBUYENTE

Es quien realmente paga el IVA

SUJETO PASIVO

Responsable de ingresar el impuesto en la Administración de Hacienda

ÁMBITO TERRITORIAL DE APLICACIÓN

REGULACIÓN

CARACTERÍSTICAS

Empresarios y profesionales deducirán el IVA ingresqado en Hacienda y previamente cobrado a sus clientes siempre que cumplan los requisitos de la legislación.

Recae sobre operaciones de empresarios y profesionales vinculadas al ejercicio de su actividad

Grava cada una de las fases del proceso productivo

Impuesto indirecto que recae sobre el consumo de bienesy prestación de servicios

IMPUESTOS ESPECIALES

MODELOS EN IMPUESTOS ESPECIALES

GESTIÓN DEL IMPUESTO

Sujetos pasivos

El ministro de Economía y Hacienda actualizará formalmente las referencias efectuadas a los códigos NC

presentan las declaraciones tributarias a practicar las autoliquidaciones que proceda así como a prestar garantías para responder del cumplimiento de sus obligaciones tributarios.

CIRCULACIÓN INTRACOMUNITARIA

Productos objeto de IIEE de fabricación adquiridos por particulares e otro estado miembro dentro del territorio de la comunidad, en el que se ha satisfecho el impuesto vigente en el mismo

No estarán sometidos al impuesto siempre que no se destinen a fines comerciales.

DEVOLUCIONES

Determinados supuestos en que no se produce tal consumo, como ocurre con ocasión de la exportación o expedición de productos a otro estado miembro de la UE, determinadas devoluciones a fábrica o depósito fiscal.

REPERCUSIÓN

Los sujetos pasivos

Repercuten el importe de las cuotas devengadas sobre los adquirientes de los productos objeto de los impuestos especiales de fabricación, quedando obligados a soportarlas.

TIPOS IMPOSITIVOS

Tipos impositivos aplicable serán los vigentes en el momento del devengo

DETERMINACIÓN DE LAS BASES IMPONIBLES

Aplicable a los supuestos y en la forma prevista en el artículo 50 de la Ley General Tributaria

Se efectuará en régimen de estimación directa

EXENCIONES

La fabricación e importación de productos objeto de los impuestos especiales de fabricación que se dedican:

al avituallamiento de los buques

a las fuerzas armadas de cualquier estado distinto a España

a organizaciones internacionales

a ser entregados en el marco de relaciones diplomáticas:

OBLIGADOS TRIBUTARIOS

Los expedidores están obligados al pago de la deuda tributaria en relación con los productos en régimen suspensivo que no hayan sido recibidos por el destinatario

Estarán obligados al pago de la deuda tributaria aquellos que posean, comercialicen o transporten productos objeto de los impuestos especiales de fabricación.

En las importaciones responderán del pago de impuestos las personas físicas o jurídicas responsables de la deuda aduanera

Los depositarios autorizados están obligados al pago de la deuda tributaria en relación con los productos expedidos en régimen suspensivo a cualquier estado miembro que no hayan sido recibidos por el destinatario

Sujetos pasivos en calidad de sustitutos del contribuyente

Sujetos pasivos en calidad de contribuyentes

Personas físicas o jurídicas y entidades ante normativa tributaria

DEVENGO

Casos de devengo

Supuestos de venta a distancia

Supuestos de entregas directas

Supuestos de expedición

Supuestos de importación

Supuestos de fabriacación

HECHO IMPONIBLE

Sujetas a IIEE de fabricación la fabricación e importación de los productos objeto de dichos impuestos.

ÁMBITO TERRITORIAL INTERNO

Impuestos especiales de fabricación exigidos en todo el territorio español a excepción de Canarias, Ceuta y Melilla

IMPUESTOS ESPECIALES DE FABRICACIÓN. TIPOS

Impuesto especial sobre determinados medios de transporte

Impuesto sobre labores del tabaco

Impuesto sobre hidrocarburos

Imposición sobre bebidas alcohólicas

Impuesto sobre productos intermedios

Impuesto sobre el vino

CONCEPTO

Recaen sobre el consumo de los bienes que se determinan en el ámbito objetivo de cada uno de ellos, gravando, en fase única, su fabricación, comercialización o su importación en cualquier punto detrás del ámbito territorial comunitario. Se traslada al consumidor final mediante el precio del producto en cuestión.

LEGISLACIÓN

Real Decreto 1512/2018

Real Decreto 1041/2013

Real Decreto 1165/1995

RESTITUCIONES A LA EXPORTACIÓN

SOLICITUDES

COMO SE DECLARA EN EL DUA

CERTIFICADOS AGREX

FECHA PARA EL CÁLCULO DE LA RESTITUCIÓN

CONDICIONES GENERALES

NOMENCLATURA DE RESTRICCIONES

FEGA

DERECHOS ANTISUBVENCIÓN/ANTIDUMPING

CONSULTA BASE DE DATOS DERECHOS ANTIDUMPING

TARIC

Consultas de fechas, referencias, derechos y partidas de todo tipo

Se consulta en el Ministerio de Comercio

CÓDIGOS ADICIONALES

En los derechos antidumping, se emplean el número 8, la letra A o la letra B

Para la correcta identificación de las empresas afectadas

ESTABLECIMIENTO DERECHOS ANTIDUMPING

DECISIÓN DEFINITIVA

Tras el análisis total la Comisión de la UE decide el derecho antidumping definitivo a aplicar, pudiéndose poner en práctica hasta 5 años.

DECISIÓN PROVISIONAL

Tras una primera evaluación y consulta a organismos y la confirmación de un nivel de perjuicio industrial, se impone un derechos antidumping provisional

INVESTIGACIÓN

Se informa a los representantes y productores del país o países afectados al inicio del procedimiento.

INICIACIÓN

Denuncia de un representante de la industria afectada de la UE

NORMA BÁSICA

Regulado por el Reglamento (CE) relativo a la defensa contra las importaciones que sean objeto de dumping por parte de los países no miembros de la Comunidad Europea

CONSIDERACIONES GENERALES

Recargos que se fijan por la UE cuando se demuestra que las mercancías importadas tienen un valor inferior al normal y su importación perjudica a la industria comunitaria

Derechos provisionales

Derechos definitivos

INTRODUCCIÓN

BARRERAS FISCALES

TRIBUTOS DEL COMERCIO EXTERIOR

Impuestos especiales

Impuesto sobre el valor añadido

Impuesto arancelario