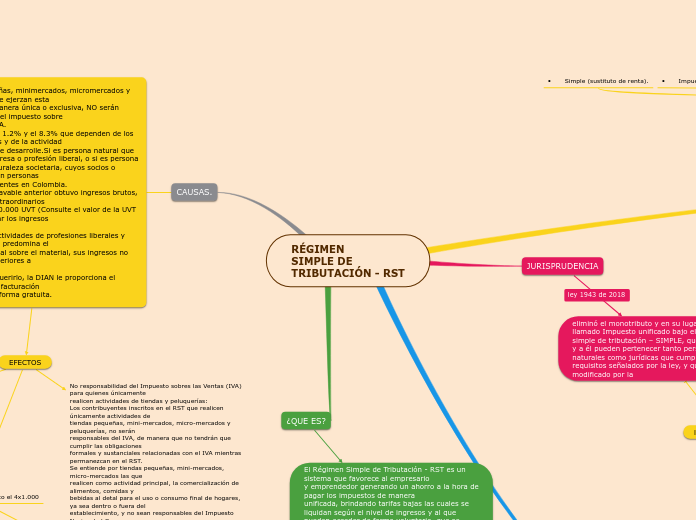

RÉGIMEN

SIMPLE DE

TRIBUTACIÓN - RST

¿QUE ES?

El Régimen Simple de Tributación - RST es un sistema que favorece al empresario

y emprendedor generando un ahorro a la hora de pagar los impuestos de manera

unificada, brindando tarifas bajas las cuales se liquidan según el nivel de ingresos y al que

pueden acceder de forma voluntaria, que se declara anualmente y se paga con anticipos

bimestrales a través de los sistemas electrónicos de la DIAN. Así mismo facilita los trámites de

la declaración de impuestos nacionales y territoriales en un solo formulario, aunque se

ejerzan actividades en diferentes municipios.

CAUSAS.

Tiendas pequeñas, minimercados, micromercados y peluquerías que ejerzan esta

actividad de manera única o exclusiva, NO serán responsables del impuesto sobre

las Ventas - IVA.

Tarifas entre el 1.2% y el 8.3% que dependen de los ingresos brutos y de la actividad

empresarial que desarrolle.Si es persona natural que desarrolla empresa o profesión liberal, o si es persona

jurídica de naturaleza societaria, cuyos socios o accionistas sean personas

naturales residentes en Colombia.

Si en el año gravable anterior obtuvo ingresos brutos, ordinarios o extraordinarios

inferiores a 100.000 UVT (Consulte el valor de la UVT para determinar los ingresos

brutos.

Si desarrolla actividades de profesiones liberales y aquellas donde predomina el

factor intelectual sobre el material, sus ingresos no podrán ser superiores a

12.000 UVT.

En caso de requerirlo, la DIAN le proporciona el mecanismo de facturación

electrónica de forma gratuita.

EFECTOS

Puede descontar de su impuesto el 4x1.000

Tenga presente que este beneficio no es acumulable con el descuento por pagos electrónicos.

Para aplicarlo debe estar debidamente certificado por el agente retenedor y tiene como límite el pago asociado con los ingresos del contribuyente y la parte que corresponda al Impuesto de Industria y Comercio Consolidado (ICAC) no podrá ser cubierta con dicho descuento.

A partir de 2023, puede descontar de tu impuesto a pagar el Gravamen a los Movimientos Financieros (GMF) que haya sido efectivamente pagado durante el respectivo año gravable, sin importar que tenga o no relación con la actividad económica que desarrolle.

Incentiva la bancarización:

El 0.5% de los pagos recibidos por el empresario, a través de tarjetas débito o

crédito u otros mecanismos de pagos electrónicos, se descuentan del impuesto

a pagar del RST. Este descuento no afecta los recursos municipales o distritales.

No responsabilidad del Impuesto sobres las Ventas (IVA) para quienes únicamente

realicen actividades de tiendas y peluquerías:

Los contribuyentes inscritos en el RST que realicen únicamente actividades de

tiendas pequeñas, mini-mercados, micro-mercados y peluquerías, no serán

responsables del IVA, de manera que no tendrán que cumplir las obligaciones

formales y sustanciales relacionadas con el IVA mientras permanezcan en el RST.

Se entiende por tiendas pequeñas, mini-mercados, micro-mercados las que

realicen como actividad principal, la comercialización de alimentos, comidas y

bebidas al detal para el uso o consumo final de hogares, ya sea dentro o fuera del

establecimiento, y no sean responsables del Impuesto Nacional al Consumo.

REFERENCIAS.

https://www.camarabaq.org.co/regimen-simple-tributacion/

https://www.gerencie.com/regimen-simple-de-tributacion.html#:~:text=La%20ley%201943%20de%202018,la%20ley%202277%20de%202022.

https://www.dian.gov.co/impuestos/Regimen-Simple-de-Tributacion-RST/Documents/RST-2023.pdf

JURISPRUDENCIA

eliminó el monotributo y en su lugar instituyó el llamado Impuesto unificado bajo el régimen simple de tributación – SIMPLE, que es opcional y a él pueden pertenecer tanto personas naturales como jurídicas que cumplan los requisitos señalados por la ley, y que fue modificado por la

ley 2277 de 2022

BENEFICIOS.

4. Exonerados de los aportes parafiscales de los que trata el artículo 114-1 del ET

• ICBF.

• SENA.

• Salud (lo aportado por el empleador).

3.No estarán sujetos a retenciones en la fuente y tampoco están obligados a practicarlas excepto en lo que corresponde a:

• Retenciones a título de IVA.

Pagos laborales.

2. Se pueden descontar:

• El 0.5% de los pagos que reciba el contribuyente por medios electrónicos.

• Los pagos realizados por el empleador a pensiones

1. Con una sola declaración anual se pagan hasta 6 impuestos:

• Sobretasa bomberil.

• Avisos y tableros.

• Industria y comercio.

• Ganancia ocasional.

• Impuesto nacional al consumo.

• Simple (sustituto de renta).