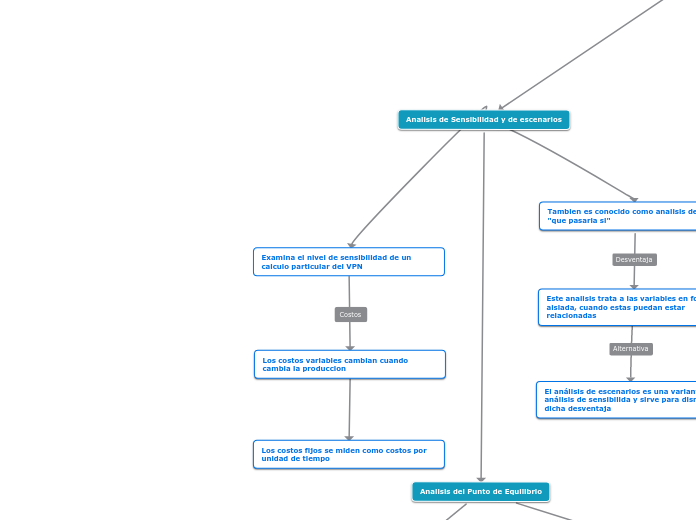

Los costos variables cambian cuando cambia la produccion

Los costos fijos se miden como costos por unidad de tiempo

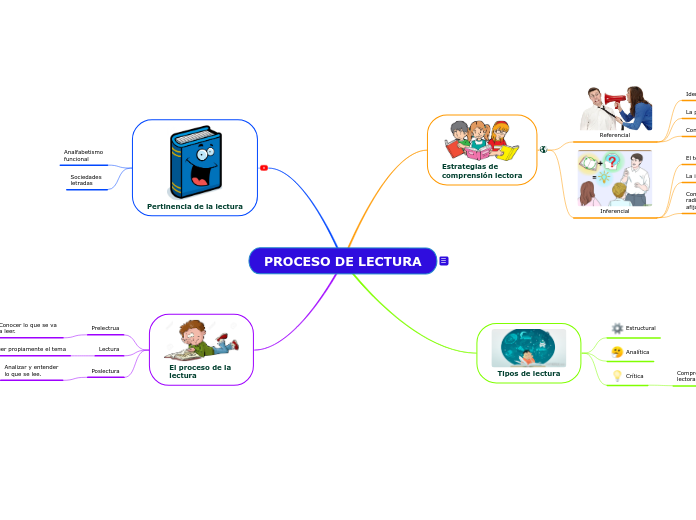

Lecturas de Riesgo Financiero

Subtema

Fundamentos de Administracion Financiera

Riesgos en la asignacion de presupuestos en el gasto de capital

Contribucion al riesgo total de la empresa: Enfoque del portafolio de la empresa

Si una empresa añade un proyecto cuyos flujos de efectivo futuros esten muy correlacionados con los activos existentes, el riesgo total de la empresa aumentara

Si añade un proyecto que tenga un bajo grado de correlacion con los activos existentes, el riesgo sera menor

Para reducir el riesgo relativo de la empresa, esta busca proyectos que esten combinados

Es cuando la empresa combina proyectos para reducir la dispersión total de los flujos de efectivo con el fin de reducir el riesgo

Esta correlacion permite analizar el riesgo en el contexto del portafolio de una empresa

Riesgo total del proyecto

Es un enfoque grafico que sirve para organizar las posibles corrientes de flujos de efectivo generadas por una inversion.

Su presentacion se asemeja a las ramas d eun arbol. Cada rama representa una secuencia de flujos de efectivo

Asi se puede establecer el analisis de como se correlacionan los flujos de efectivo a traves del tiempo

Es cuando se comprueba los resultados posibles de una desicion de inversion antes que sea aceptada

Se asignan distribuciones de probabilidades a estos factores: Analisis de Mercado - Analisis del Costo de la Inversion - Costos de Operacion y Fijos

El problema del riesgo del proyecto

Es la variabilidad se sus flujos de efectivo en comparacion con aquellos que se esperan

Entre mayor sea la variabilidad, mas riesgoso sera el proyecto

La medida convencional de la dispersion es la desviación estándar

Es la raiz cuadrada de la varianza que mide la variabilidad de una distribucion alrededor de su media

Asi se le denomina al coeficiene de variacion que se defien como la razon de la desviacion estandar de una distribucion entre el valor esperado de la distribucion

Riesgo y Rendimiento

Modelos de fijacion de precios de activos de capital (CAPM)

Describe la relacion entre el riesgo y el rendimiento esperado

En este modelo, el rendimiento esperado de un valor es la tasa libre de riesgo mas una prima basada en el riesgo sistemático del valor

Describe la relacion entre los rendimientos de un valor individual y los rendimientos sobre el portafolio de mercado

Mide la sensibilidad de los rendimientos de una accion a los cambios en los rendimientos sobre el portafolio de mercado

La beta de un portafolio es un promedio ponderado de las betas de las acciones individuales en el portafolio

Diversificación

Debemos extender el riesgo a traves de mas activos o inversiones

La diversificacion ingenua ignora la correlacion o covarianza entre los rendimientos de los valores

Es la variabilidad del rendimiento sobre acciones o portafolios que se asocia cuando cambia el rendimiento sobre el mercado

Es la variabilidad del rendimiento sobre acciones o portafolios que no se explica por movimientos del mercado en generar

El riesgo NO sistematic se puede evitar por medio de la diversificacion

Distribuciones de probabilidad para cuantificar el riesgo

Es el conjunto de valores posibles que puede asumir una variable aleatoria y su probabilidad de que ocurrencia

La tasa de rendimiento puede considerarse como una variable aleatoria sujeta a la distribución de probabilidad

Es el promedio ponderado de los resultados posibles, con las posibilidades de ocurrencia en peso

Es una medida estadística de variabilidad de una distribución media.

Es una medida de riesgo relativo con el enfoque de la desviación estándar de una distribución con la media de esa distribución

Definición

Ingreso recibido sobre una inversión expresado como porcentaje del precio del mercado inicial de la inversion

El calculo del rendimeinto esta basado en el valor presente, por ello considera el valor del dienro en el tiempo

Es la variabilidad en los rendimientos que se esperan

Entre mas grande sea la variabilidad, el valor sera mas riesgoso

FINANZAS CORPORATIVAS

Rendimiento y Riesgo: El modelo de valuación de los activos de capital (CAPM)

Relación entre riesgo y rendimiento esperado (CAPM)

Una persona solo tendra un activo riesgoso si su rendimiento esperado compensa ese riesgo

Es la suma de la tasa libre de riesgo mas alguna compensacion por el riesgo existente del portafolio de mercado

Enfatiza en que el rendimiento esperado de un valor esta linealmente relacionado con su beta

Es el promedio ponderado de las betas de los dos valores del portafolio

Equilibrio de Mercado

Cuando los inversionistas poseen las mismas estimaciones de los rendimientos esperados, de las varianzas y de las covarianzas

Todos los inversionistas se basarian en el mismo conjunto eficiente de activos riesgosos.

Es el portafolio ponderado por el valor del mercado que incluye todos los valores existentes

Mide la respuesta (sensibilidad) de un valor a los movimientos en el portafolio de mercado

Rendimiento y riesgo de Portafolios

Es el promedio de los rendimientos esperados de los valores individuales

Depende tanto de las varianzas de los valores individuales como de la covarianza entre los dos valores

Una de relacion o covarianza negativa disminuye la varianza de la totalidad del portafolio

La varianza del rendimiento de un portafolio depende mas de la covarianza entre cada uno de los valores que de las varianzas de ellos

Es el riesgo que se corre despues de lograr una diversificacion total

Valores Individuales

Es el rendimiento que un individuo espera que gane una accion del siguiente periodo

Es una medida de los cuadrados de las desviaciones del rendimiento de un valor con respecto a su rendimeinto esperado

Es la raiz cuadrada de la varianza

Los rendimientos de los valores individuales están relacionados entre si, esta relación se puede reexpresar en terminos de la correlacion entre los dos valores

Es una medicion estadistica de la interrelacion entre dos valores

Análisis de riesgo, opciones reales y presupuesto de capital

Opciones Reales

Son los ajustes se pasan por alto y que una empresa hace dentro en un proyecto

Arbol de Desicion

El arbol se ilustra desde el año cero hasta el 1er año

Es fundamental para lo toma de decisiones en situaciones de riesgo

Sirve para evaluar las opciones reales para llevar a cabo un proyecto

Al principio se utilizaban para valuar las opciones financieras que se negocian en bolsa

Opcion de Aplazamiento

Los propietarios de lotes baldios normalmente tienen la opcion de aplazamiento

Si construye, el arriendo de la casa o del apto aumentan de forma sustancial

Los arriendos en la zona se mantienen o disminuyen su nivel

El terreno baldío tiene valor el día de hoy porque el propietario puede construir un edificio, casa o apartamento para arrendar

Opcion de Abandono

Aunque parezca cobarde, le ahorran a las empresas dinero

La opción de abandono incrementa el valor de un proyecto potencial

El abandono va acompañado de valores de rescate

Opcion de Expandirse

Un empresario analizo que al vpn le faltaba una fuente de valor oculto

El empresario decidio expandirse porque la ubicacion piloto de su proyecto era exitosa

Simulacion Monte Carlo

Se le atribuye el nombre por el famoso casino europeo

Analiza los proyectos como se analizan las estrategias de juegos de apuestas

La esencia del modelo consiste en resultados repetidos

El resultado que arroja la simulacion de Monte Carlo es una distribucion del flujo de efectivo en cada año futuro de un proyecto

Las interacciones entre las variables estan explicitamente especificadas por los cual se ofrece un analisis mas completo

El resultado final de la simulacion esta desprovisto de intuicion economica

Analisis de Sensibilidad y de escenarios

Analisis del Punto de Equilibrio

Determina que tanto disminuyen las ventas antes que el proyecto pierda dinero

El margen de contribucion es la diferencia entre el precio de venta y el costo variable

Los valores presentes netos tanto de los ingresos como de los costos se calculan despues de impuestos

Determina las ventas necesarias para alcanzar el punto de equilibrio

Se calcula en terminos tanto de utilidad contable como del valor presente

El punto de equilibrio en términos del VPN se da a un nivel de ventas mas alto que el punto de equilibrio del ingreso contable

Tambien es conocido como analisis del tipo "que pasaria si"

Este analisis trata a las variables en forma aislada, cuando estas puedan estar relacionadas

El análisis de escenarios es una variante del análisis de sensibilida y sirve para disminuir dicha desventaja

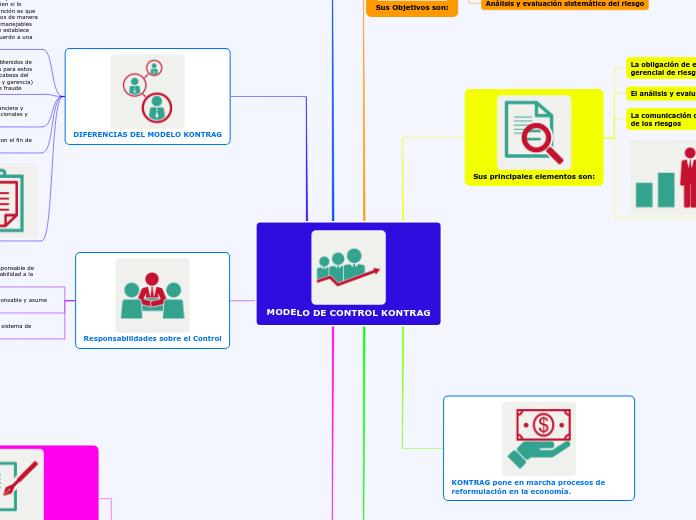

Administración Financiera Contemporanea

Presupuestacion de Capital y Riesgo

Analisis de Sensibilidad

Es un procedimiento para calcular el cambio en el valor presente neto, dado el cambio en uno de los elementos del flujo de efectivo

El Excel es muy practico para formular en sus hojas de calculo el análisis de sensibilidad esperado

Aquí se considera el impacto que tienen los cambios simultáneos de variables decisivas sobre la conveniencia de un proyecto de inversión

Permite ajustar el riesgo mediante la variación de la tasa de descuento aplicada en los flujos de efectivos netos esperados cuando se determina el valor presente neto de un proyecto

Este permite ajustar los flujos de efectivo netos del proyecto que se quiere llevar a cabo

Riesgo total de un proyecto contra riesgo de cartera

Es la posibilidad de que un proyecto rinda por debajo de las expectativas

Es el riesgo de una empresa cuando se consideran las interacciones entre los flujos de efectivo del proyecto y los demás flujos de efectivo de la empresa

Util para depurar las alternativas de inversion relacionadas internacionalmente con una politica inestable

Gracias a las computadoras se puede aplicar técnicas de simulación a las decisiones de presupuestacion de capital

Una simulacion es un instrumento de planeacion financiera para la representacion de un evento

Hace estimaciones sobre la distribución de probabilidad para cada elemento del flujo de efectivo (ingresos, egresos, etc)

Análisis de Riesgo y Rendimiento

Es la recompensa potencial que un inversionista espera recibir cuando realiza una inversión riesgosa

Se refiere al rendimiento disponible de un valor, sin riesgo de incumplimiento

La tasa de rendimiento libre de riesgo es el rsultado de la suma de la tasa de rendimeinto real y una prima derivada de la inflacion esperada

Es el rendimiento que requerian los inversionistas de un titulo sin riesgo de incumplimientoo en un periodo sin inflacion esperada

Es la variabilidad de la utilidad operativa de una empresa en el tiempo

Es la variabilidad adicional en la utilidad por accion de una empresa

Indica la tasa de rendimiento requerida de un valor en el mercado para una cantidad determinada

Es una medicion de volatibilidad de los rendimientos de un valor

Representa la variacion de los posibles rendimientos futuros de una inversion

Indica la probabilidad de que ocurra cada uno de los rendimientos posibles

Es la mediación del valor medio, o promedio, de los resultados posibles, cada uno con una probabilidad de ocurrencia asociada

Es una util ,edicion del riesgo total, cuando se comparan dos inversiones condiferentes rendimientos esperados

Es el valor que un inversionista asigna a un valor determinado al establecer la tasa de rendimiento requerida

Es la variabilidad del rendimiento causada por factores que afectan al mercado de valores en su totalidad

Es la variabilidad de los rendimientos de un valor especifico causada por factores exclusivos de tal valor

Examina el nivel de sensibilidad de un calculo particular del VPN