por Victor Guevara Ramirez hace 4 años

351

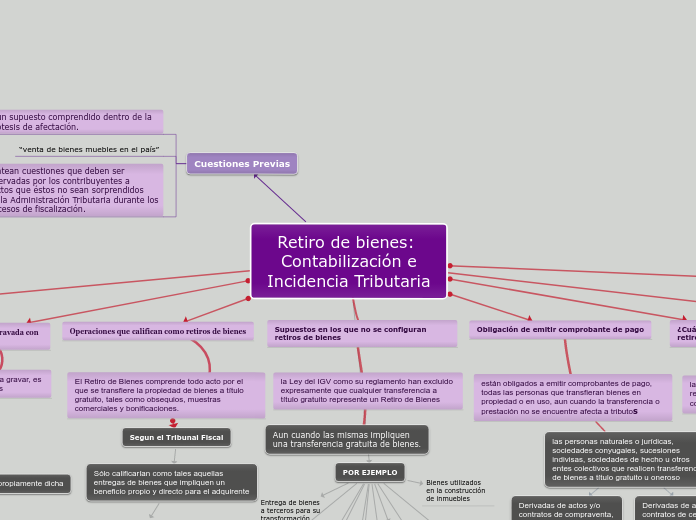

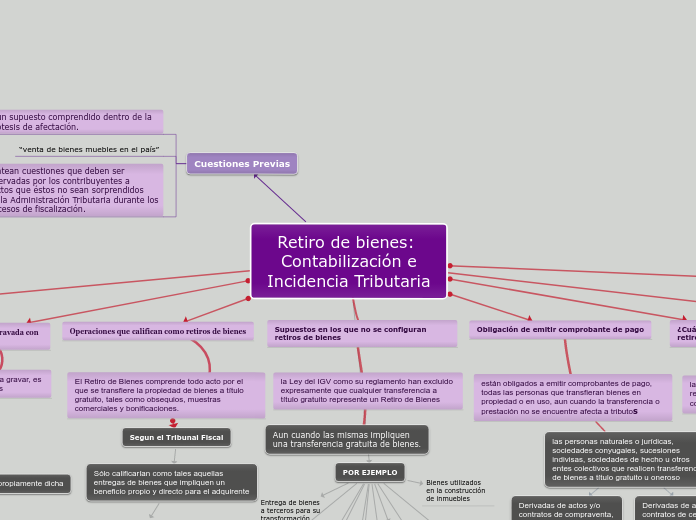

Retiro de bienes: Contabilización e Incidencia Tributaria

por Victor Guevara Ramirez hace 4 años

351

Ver más

What are your achievements in the past year?

Think of the major events that took place. What are you proud of/excited about?

Why is it important to plan your year ahead?

Planning ahead for the next year has some highly important benefits: it contributes to your personal and business growth; it helps you set priorities and focus on them; you get to prevent all sorts of risks and get accustomed with change.

Review your past year

to see what you achieved and what areas you still want to improve. Do you have any regrets?