jonka hideyuki fukuda 13 vuotta sitten

5861

法人税申告書の見方

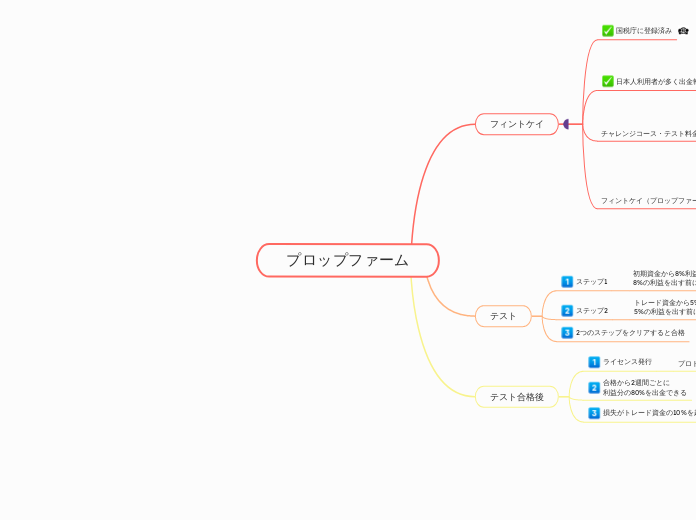

法人税申告書の作成と提出に関する重要なポイントを詳述する。申告書の各別表の役割や記入方法、特定の項目に関する注意点が解説されている。例えば、別表4では所得分析、別表5(1)では未払法人税の計上、別表15では交際費の費用計上などがある。また、会計との整合性や申告書に記載する内容の真実性についても触れられている。青色申告の特典や税務署の受付印の重要性、申告期限内に申告することの必要性も強調されている。