jonka Monserrat Mora 3 vuotta sitten

344

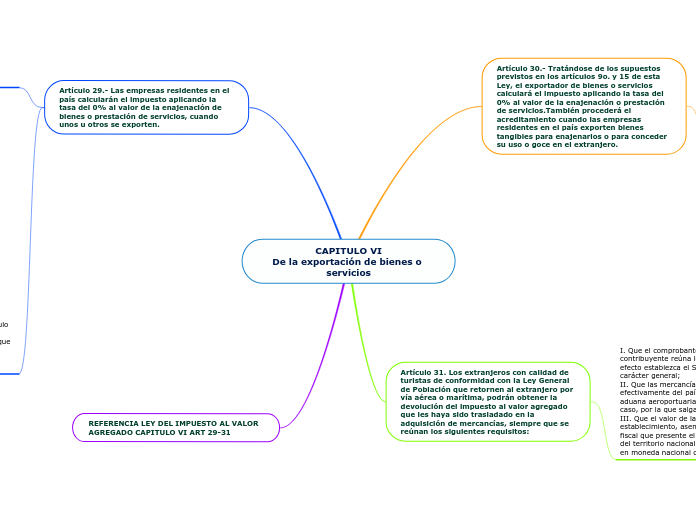

CAPITULO VI De la exportación de bienes o servicios

Las empresas residentes en el país aplicarán una tasa del 0% sobre el valor de la enajenación de bienes o prestación de servicios cuando estos se exporten. Esto incluye servicios aprovechados en su totalidad en el extranjero por residentes sin establecimiento en el país.