CRISIS FINANCIERA

la crisis económica mundial de 2008 hizo perder sus ahorros sus empleos y sus hogares a decenas de millones de personas así fue como sucedió [Música] Islandia población 320,000 producto nacional bruto 1000 millones bancarias 100000 millones de Islandia tiene una democracia estable y un alto estándar de vida hasta hace poco la tasa de desempleo y de deuda Estatal eran extremadamente

01:19

bajas teníamos la infraestructura de una sociedad moderna teníamos energía producción de alimentos y pesca no contaminante y un sistema de protección de especies un buen sistema de salud buena educación Aire puro no muchos delitos es un buen lugar para que vivan familias era casi una sociedad utópica pero en 2000 el gobierno de Islandia implementó una amplia política de desregulación que tendría consecuencias desastrosas primero para el medio ambiente y luego para la economía comenzaron permitiendo que corporaciones multinacionales como alcoa

01:57

construyeran gigantescas plantas de fundición del aluminio y explotar en las fuentes naturales de energía geotérmica e hidroeléctrica de Islandia en muchas de las zonas más altas de espectaculares colores hay energía geotérmica todo tiene consecuencias [Música] simultáneamente el gobierno privatizó tres de los bancos más importantes

03:00

el resultado fue uno de los experimentos más puros de la historia de desregulación financiera los informes muestran algo más catastrófico esto es suficiente cómo pudo pasar esto las finanzas se impusieron y arruinaron el país en un periodo de 5 años estos tres diminutos bancos que nunca habían operado fuera de Islandia pidieron prestado 12 millones dólares el triple de la totalidad de la economía de Islandia los banqueros se beneficiaron a ellos mismos a los demás banqueros y a sus amigos fue una gigantesca burbuja el

03:41

precio de las acciones se multiplicó por nueve el precio de la vivienda se duplicó la burbuja de Islandia hizo surgir a gente como John asgeir johannson pidió prestados miles de millones de dólares a los bancos para comprar negocios muy costosos en Londres también compró un jet privado a rayas un yat de 4 millones y unen en Manhattan los periódicos siempre publicaban el titular un millonario compró una empresa en el Reino Unido en Finlandia en Francia o en donde sea en lugar de decir un millonario pidió un préstamo de 1000 millones de

04:18

dólares para comprar una empresa y lo pidió a su banco local los bancos crearon fondos del mercado monetario aconsejaban a los ahorristas que extrajeran su dinero y depositaran en fondos del mercado monetario el esquema poni necesitaba todo lo posible no las empresas contables estadounidenses como kmg hicieron auditorías de los bancos islandeses y de las firmas de inversión pero no hallaron nada malo y en Estados Unidos decían que Islandia era Maravillosa en febrero de 2007 la calificadora de riesgo decidió otorgar a

04:51

los bancos la calificación más alta posible triple a llegó al punto de que el gobierno aquí viajaba con los cuando los bancos de Islandia sufrieron el colapso A fines de 2008 el desempleo se triplicó en tan solo se meses todos en Islandia nos vimos afectados muchas personas per sus ahorros ciudadanos islandeses noz nada hay dos abogados de la autoridad competente que visitan el banco para tratar algún tema cuando se acercan al banco ven 19 camionetas todo terreno fuera del banco entran al banco y tienen a los 19

05:51

abogados sentados delante de ellos muy preparados acusación Y si les va bien les ofrecen un empleo un tercio de las autoridades financieras de Islandia comenzaron a trabajar para los bancos es un problema universal en Nueva York tienen el mismo problema [Música] verdad [Música] trabajo confidencial qué piensa de los ingresos actuales de Wall Street son excesivos Paul Walk expresidente de la reserva Federal me dijeron que al fmi le cuesta

06:55

mucho criticar a los Estados Unidos yo no diría domin stra director general del fondo monetario internacional lamentamos profundamente nuestro incumplimiento de la ley le sorprende la cantidad de cocaína que consumen los que trabajan en Wall Street y que al otro día se levanten para ir a trabajar no sabía que eran las permutas de incumplimiento crediticio soy un poco anticuado [Música] alun vez se mostró arrepentido no escucho confesiones comisión de servicios [Música] [Música] financieros el gobierno solo emite cheques Ese es el plan a el Plan B el

07:58

plan C apoyaría controles legales en los salarios de los ejecutivos yo no David MC subsecretario del tesoro en la presidencia de Bush está de acuerdo con las compensaciones en la industria de los servicios financieros si se lo ganaron Sí por supuesto cree que se lo ganaron creo que sí sc lo viste en la mesa de servicios financieros ayudó a esta gente a destruir al mundo se podría decir que sí [Música] obtenían inmensas ganancias privadas a Costa de la pérdida pública Andre jefe de asesores de la comisión reguladora

08:39

bancaria de [Música] China cuando empiezas a pensar que puedes crear algo de la Nada es muy difícil resistirse Primer Ministro Singapur me preocupa que mucha gente quiera volver a lo de antes a cómo operaban antes de la crisis ministra de finanzas [Música] Francia recibí muchos emails Anónimos de banqueros decían no puedes nombrarme pero estoy muy preocupado editora de The financial [Música] Times por cree que no se está poniendo en marcha una investigación sistemática porque as encontrar Universidad de negocios de

09:44

Nueva York la Facultad de negocios de Columbia tiene algún problema de conflicto de intereses no ve que de asesores econmicos la [Música] presid fiscal de Nueva York los supervisores no hicieron su trabajo pudieron cumplir todo lo que yo hice cumplir cuando fui fiscal general pero no [Música] quisieron 15 de septiembre de 2008 durante el fin de semana bro de los bancos de inversión más grandes Se declaró en quiebra otra sucursal de Mary Lynch debió venderse hoy ya se habla de una crisis los mercados financieros del

10:36

mundo cayeron hoy estrepitosamente los dramáticos sucesos de dos gigantes de Wall Street provocaron graves consecuencias crisis pánico la prensa francesa anuncia en septiembre de 2008 la quiebra del banco estadounidense de inversión lemman Brothers y el derrumbe de la empresa de seguros más importantes del mundo a g desencadenaron una crisis financiera mundial el temor se apoderó de los los mercados las acciones de Asia se derrumbaron las acciones se derrumbaron es la mayor caída que se ha visto en la historia los precios de las

11:06

acciones continuaron derrumbándose luego de la quiebra de lman Brothers la consecuencia fue una recesión internacional que costó al mundo decenas de billones de dólares que dejó sin empleo a 30 millones de personas y que duplicó la deuda Nacional de los Estados Unidos hay que ver el costo que tuvo destrucción de riqueza de capital y de riqueza de vivienda destruyó los ingresos los empleos 50 millones de personas en todo el mundo podrían terminar por debajo de la línea de pobreza Esta es una crisis sumamente costosa esta crisis no fue un

11:45

accidente fue causada por una industria fuera de control desde los 90 el crecimiento del sector financiero de los Estados Unidos produjo una serie de crisis financieras cada vez más severas cada una de estas crisis causó más daños mientras la industria ganaba más y más dinero parte uno Cómo llegamos [Música] aquí luego de la gran depresión los Estados Unidos tuvieron 40 años de crecimiento económico sin una crisis financiera la industria financiera estaba muy regulada la mayoría de los bancos comunes eran negocios locales y

12:25

se les prohibió especular con los ahorros de los clientes los bancos de inversión que se encargaban del comercio de acciones y bonos eran sociedades pequeñas y privadas en las sociedades tradicionales de bancos de inversión Los Socios aportaban el dinero y obviamente cuidaban muy bien de ese dinero querían vivir bien pero no querían arriesgar su capital en nada Paul wer trabajó en el departamento de tesoro y fue presidente de la reserva Federal desde 1979 hasta 1987 antes de trabajar para el gobierno fue economista financiero del Chase

13:01

Manhattan Bank cuando me fui del Chase para trabajar en el tesoro en 1969 creo que mis ingresos eran de alrededor de 45000 al año Morgan Stanley en 1972 tenía alrededor de 110 empleados una oficina y un capital de 12 millones de dó ahora Morgan Stanley tiene 500000 empleados tiene un capital de varios miles de millones y tiene oficinas en todo el mundo en la década del 80 la industria financiera estalló los bancos de inversión vendían sus acciones en la bolsa así ganaron mucho dinero de los accionistas la gente de Wall Street

13:48

comenzó a hacerse rica tenía un amigo que vendía bonos en en los 70 trabajaba como maquinista de trenes por la noche porque tenía tres hijos y no podía mantenerlos con lo que ganaba un vendedor de bonos pero en 1986 ganaba millones de dólares y pensaba que era porque era inteligente nuestra prioridad con la nación es recuperar nuestra prosperidad económica en 1981 el presidente Ronald rean eligió como Secretario del tesoro al director del banco de inversión Mary l Donald rean Wall Street y el presidente coinciden en

14:32

esto hablé con líderes de Wall Street y dijeron que apoyaban al presidente en un 100% la presidencia de rean con el apoyo de economistas y de lobistas financieros dio inicio a 30 años de desregulación financiera en 1982 el gobierno de rean desreguladas de ahorro y de préstamo les permitieron hacer inversiones de riesgo con el dinero de sus clientes a fines de la década cientos de entidades de ahorro y préstamo habían fracasado esta crisis costó a los contribuyentes 124,000 millones de dó y a mucha gente los

15:07

ahorros de toda su vida quizás sea el mayor atraco a un banco de nuestra historia miles de ejecutivos de ahorro y préstamo fueron a prisión por saquear sus compañías uno de los casos más extremos fue el de Charles kit señor kit algo para decir en 1985 cuando las autoridades comenzaron a investigarlo kittin contrató a un economista llamado Alan greenman en esta carta a las autoridades greenspan elogiaba a kitin por sus sólidos planes de negocio y por su experiencia sostuvo que no veía riesgo alguno en permitir a ktin invertir el

15:38

dinero de sus clientes se dice que ktin pagó a grep 400 Charles K fue a prisión poco tiempo después en cuanto aanp el presidente regan lo nombró presidente del Banco Central de los Estados Unidos la reserva Federal los presidentes Clinton y George W Bush durante la presidencia de Clinton la desregulación continuó de la mano de greens y de los secretarios del tesoro Robert rubin exdirector del banco de inversión goldman Sax y de lers un profesor de economía de Harvard el sector financiero Wall Street era poderoso hacía lobby y tenía mucho

16:23

dinero poco a poco capturó el sistema político tanto en el lado demócrata republicano A fines de los 90 el sector financiero se había consolidado y estaba compuesto por unas pocas firmas gigantescas cada una de ellas era tan grande que su fracaso individual podía hacer temblar a todo el sistema y la presidencia de Clinton las ayudó a crecer aún más en 1998 City corp travelers se fusionaron y dieron origen a City Group la empresa de servicios financieros más grande del mundo la fusión violaba la ley Class stigal una

16:56

ley que había sido aprobada luego de la Grand depresión y que prohibía que los bancos con depósitos de consumidores participaran de inversiones de riesgo era ilegal comprar travelers y greenspan no dijo nada la reserva Federal les dio una exoneración por un año y luego aprobaron la ley en 1999 ante la insistencia deers rubin el congreso aprobó la ley gr bl a la que algunos llaman ley de ayuda CP derogaba la ley y abr el cam Robert rubin luego ganaría 126 millones como vicepresidente de City Group no aceptó ser entrevistado Por qué hay

17:39

bancos grandes porque a los bancos les gusta el poder monopólico porque les gusta El poder del lobby porque los bancos saben que cuando son muy grandes serán rescatados los mercados son inherentemente inestables O al menos potencialmente inestables metáfora apropiada es la de Los buques petroleros son muy grandes y se tiene que poner el petróleo en compartimentos para evitar que su movimiento haga volcar al barco el diseño del barco tiene que tener eso en cuenta y después de la depresión las normas implementaron

18:18

compartimentos herméticos la desregulación trajo aparejado el fin de la compartimentación la siguiente crisis llegó a fines de los 90 los bancos de inversión fomentaron una gigantesca burbuja con las acciones de empresas relacionadas con internet que terminó con un crack en 2001 que causó 5 billones dólares de pérdidas en inversión la comisión de bolsa y valores o la agencia Federal creada durante la depresión para regular la banca de inversión No había hecho nada ante la ausencia de acciones federales significativas no hubo ninguna

18:55

y dado el evidente fracaso de la autorregulación necesario que otros intervengan e implementen la protección necesaria Las investigaciones de El SP revelaron que los bancos de inversión habían publicitado a compañías de internet que sabían que iban a fracasar a los analistas bursátiles les pagaban en relación a la cantidad de negocios que generaban y lo que decían en público era muy distinto a lo que decían en privado infospace que recibió la calificación más alta fue rechazada por un analista que la tildó de basura exc

19:24

que también tiene esta calificación fue tildada de basura defensa argumentada por muchos de los bancos de inversión No fue que estábamos equivocados sino que todos lo estaban haciendo y que sabían lo que sucedía y que no debíamos confiar en los analistas en diciembre de 2002 10 bancos de inversión resolvieron la situación con un total de 1400 millones de dólares y prometieron cambiar sus métodos Scott talot es el mayor lobista de la mesa redonda de servicios financieros uno de los grupos más poderosos de Washington que representa

20:00

casi todas las empresas financieras importantes del mundo no le molesta que muchas de las empresas a las que representa hayan participado en actividades delictivas a gran escala podría ser más específico Bueno antes que nada la actividad delictiva no debe aceptarse [Música] punto desde que comenzó la desregulación se descubrió que las firmas financieras más grandes del mundo Diner estaban a sus clientes y mentían en sus libros contables una y otra y otra vez JP Morgan funcionarios del gobierno dinero para el dictador chileno

20:42

Augusto pinit ayudó a enviar dinero para el programa nuclear de Irán y para la organización de industrias aeroespaciales de Irán mises será borrada el banco recibió una multa de 536 millones dó citybank ayudó a sacar 100 millones dó de México dinero ganado por tráfico de drogas usted comentó que ella debería perder todo documento relacionado con la cuenta lo dije en broma fue al comienzo de todo esto no lo dije en serio entre 1998 y 2003 fan May exager sus ganancias por más de 00 millones de D estas normas de contabilidad son muy

21:29

complejas y exigen la toma de decisiones y los expertos no siempre coinciden el director Franklin re que solía ser director de presupuesto del presidente Clinton recibió más de 50 millones de dólares en bonos cuando se descubrió que vs ayudaba a los estadounidenses ricos a evadir impuestos ellos se negaron a cooperar con el gobierno estaría dispuesto a decirnos los nombres si existiera un tratado no hay ningún tratado un FR se espera que aig ofrezca 1600 millones para llegar a un acuerdo con las autoridades Cómo ayudaron los bancos

22:06

al fraude de enron ayudaron a enron a ocultar el fraude 385 millones en multas mientras las empresas enfrentan multas sin precedentes las firmas de inversión no necesitan admitir ninguno de sus errores cuando uno es tan grande y Lidia con tantos productos y clientes se cometen errores la industria de los servicios financieros parece tener un nivel de delincuencia bastante Cuándo fue la última vez que Cisco o Intel o Google o Apple o IBM estoy de acuerdo sobre los servicios de alta tecnología en oposición a los

22:40

financieros cómo es posible que la alta tecnología es un negocio creativo la generación de valor y el ingreso se logra al crear algo nuevo y diferente a comienzo de los 90 la desregulación y los avances en tecnología generaron una explosión de productos financieros complejos llamados derivados los economistas y los banqueros sostenían que ellos hacían que los mercados fueran más seguros pero en realidad los volvían más inestables desde el fin de la Guerra Fría muchos ex físicos y matemáticos decidieron aplicar su

23:14

conocimiento No a tecnología para la guerra fría sino a los mercados financieros junto a los dueños de los bancos de inversión y de los fondos de inversión libre crearon diferentes armas exactamente Como dijo Warren buffett armas de destrucción masiva las autoridades los políticos y los empresarios No tomaron en serio La amenaza que la innovación financiera representaba para la estabilidad del sistema usando derivados los banqueros podían especular con casi cualquier cosa podían apostar por la suba o la caída de

23:45

los precios del petróleo por la quiebra de una empresa o incluso por el tiempo a fines de los 90 los derivados constituían un mercado no regulado de 50 billones de dólares en 199 intentó regularlos Brook se graduó con las mejores calificaciones de su clase en la Facultad de leyes de la Universidad de Stanford fue la primera mujer en editar una publicación prestigiosa sobre leyes fue elegida por el presidente Clinton para presidir la comisión del Comercio en futuro sobre mercancía que supervisaba el mercado de los

24:19

derivados br me preguntó si ir trabajar para os desestabilizante en mayo de 1998 la comisión presentó una propuesta para regular los derivados la respuesta del departamento del tesoro de Clinton no se hizo esperar Entré a la oficina de Brook y ella estaba colgando el teléfono en ese momento estaba completamente pálida me miró Y me dijo banqueros en su oficina le habló de manera muy amenazante le ordenó que se detuviera las ganancias de los banqueros dependían de esta actividad y eso generó una batalla feroz para evitar que se

25:15

regularan esta clase de herramientas Poco después de la llamada de Summers greenspan rubin y Arthur lev presidente de la sec presentaron una declaración conjunta y recomendando que los derivados continuaran sin ser regulados no es necesaria La regulación de transacciones de derivados negociadas de manera privada por profesionales fue derogada Lamentablemente primero por el gobierno de Clinton y luego por el congreso en el año 2000 el senador Phil gr fue responsable de que se aprobara un proyecto de ley que exima los derivados

25:53

de toda regulación están unificando los mercados yendo las de abandonar elado seir vicepresidente de desde 1993 espos W formó parte del director de tenemos la gran esperanza de que sea posible este año implementar leyes que generen seguridad legal para los derivados de un fondo de inversión libre que dependía básicamente de derivados declaro mi apoyo a todo lo dicho por el secretario somers en diciembre de 2000 el congreso aprobó la ley de modernización del mercado de futuros de materias primas fue escrita con la ayuda de lobistas de

26:45

la industria financiera y prohibía La regulación de derivados Una vez que se hizo eso comenzó la carrera el uso de derivados y de innovación financiera explotó drásticamente luego de 2000 y que Dios me asista y que Dios me asista cuando George W Bush asumió la presidencia en 2001 el sector financiero estadounidense era mucho más redituable concentrado y poderoso que en toda la historia del país la industria estaba dominada por cinco bancos de inversión dos conglomerados financieros tres empresas de seguros y servicios financieros y tres agencias

27:23

calificadoras de riesgo las uní a todas la cadena alimenticia de utilización un nuevo sistema que conectaba billones de dólares en hipotecas y otros préstamos con inversores de todo el mundo hace 30 años si pedías un préstamo para comprar una casa la persona que te prestaba el dinero esperaba que se lo devolvieras pero ahora desarrollamos la titulización la gente que da el préstamo ya no corre riesgos si no se le devuelve el dinero en el viejo sistema cuando el dueño de una casa pagaba su hipoteca cada mes el

27:58

dinero lo recibía el prestamista local como las hipotecas tardaban décadas en pagarse los prestamistas eran cuidadosos en el nuevo sistema los prestamistas vendían las hipotecas a los bancos de inversión los bancos de inversión combinaban miles de hipotecas y de otros préstamos como automotrices préstamos estudiantiles y de tarjetas de crédito para crear derivados complejos llamados obligaciones de deuda colaterales o cdo los bancos de inversión vendían la cdo a inversores cuando los dueños de las casas pagaban

28:31

las hipotecas el dinero iba a inversores en todo el mundo los bancos de inversión pagaban a las calificadoras de riesgo para que evaluaran la cdo muchas recibían una calificación de Triple A la más alta posible gracias a esto las cdo Se volvieron populares entre los fondos de retiro que solo podían adquirir títulos con calificaciones altas este sistema era una bomba esperando explotar a los istas dejó de importarles y los prestatarios podían devolver el dinero comenzaron a hacer préstamos más riesgosos a los bancos de

29:04

inversión tampoco les interesaba Cuanto más cdo vendían más ganancias obtenían y las calificadoras de riesgo que eran contratadas para los bancos de inversión No tenían responsabilidad alguna y resultaba que sus calificaciones de la cedo eran erróneas no corrían riesgo si no había limitaciones legislativas había luz verde para conseguir cada vez más y más préstamos entre 2000 y 2003 la cantidad de hipotecas otorgadas cada año se cuadruplicó a ninguno de los que estaban en esta cadena de titulización desde el

29:39

primer eslabón hasta el último les importaba la calidad de la hipoteca les importaba multiplicar el volumen y aumentar sus honorarios con eso a comienzos de 2000 hubo un gigantesco aumento de préstamos riesgosos llamados subprime pero cuando se combinaban miles de créditos subprime para formar varios cdo muchas de ellas igual recibían una calificación de Triple A hubiera sido imposible crear productos derivados que no tuvieran estos riesgos contienen desgravables y hay un límite a los riesgos que pueden afrontarse dígame no hicieron eso

30:20

no no lo hicieron y en retrospectiva deberían haberlo hecho esta gente sabía que hacía algo peligroso los bancos de inversión de hecho preferían los préstamos subprime porque otorgaban mayores tasas de interés esto trajo aparejado un gigantesco incremento en los préstamos predatorios los prestatarios recibieron innecesariamente costosos préstamos subprime y se otorgaron muchos préstamos a gente que no pudo pagarlos los incentivos que las instituciones financieras ofrecían a sus corredores hipotecarios eran por vender

30:53

productos más redituables los préstamos predatorios si el banquero gana más dinero otorgándote un préstamo subprime es lo que te otorgará parte dos La [Música] burbuja de pronto cada año fluían cientos de miles de millones de dólares por la cadena de la titulización como todos podían acceder a una hipoteca las compras de viviendas y sus precios se dispararon el resultado fue la mayor burbuja financiera de la historia los bienes raíces son reales pueden ver su capital pueden vivir en su capital pued rentar su hubo un auge de viviendas que no

31:31

tenía sentido alguno los apetitos financieros del sector financiero impulsaban todo lo que los demás hacían la última vez que hubo una burbuja de viviendas fue a fines de los 80 en ese momento el aumento en los precios de las viviendas había sido relativamente menor esa burbuja produjo una recesión bastante grave desde 1996 hasta 2006 los precios de los bienes raíces se duplicaron pagaron 500 para estar aquí vinieron a escuchar Cómo comprar su propia porción del sueño americano goldman Sax lman Brothers Mary l participaron de

32:23

esto Solo sus préstamos sube aumentaron de mill a más de 600000 millones al año en 10 años ellos sabían que pasaba country financial la mayor otorgados subprime otorgó préstamos por 97000 millones de dó fue así como obtuvo más de 11000 millones de dólares en ganancias en Wall Street los bonos anuales en efectivos incrementaron los corredores y los directores Se volvieron increíblemente ricos durante la burbuja lean Brothers Era uno de los mayores otorgados de préstamos subprime y su director Richard full se llevó 485

33:05

millones de dólares en Wall Street esta burbuja de créditos e hipotecas generaba cientos de millas de millones de dólares en ganancias en 2006 el 40% de las ganancias totales de los 500 de standar andur provenía de instituciones financieras no eran ganancias reales no eran ingresos reales era dinero que el sistema creaba registraba como un ingreso dos o tres años más tarde eso genera un déficit y se borra creo que en realidad mirándolo en retrospectiva fue un gran esquema Pony nacional no solo nacional global la ley de propiedad de la

33:42

vivienda y de protección de valores otorgaba al directorio de la reserva Federal autoridad para regular la industria hipotecaria pero el presidente Alan greenspan se negó a implementarla Alan grp dijo No no es una norma en la que yo crea durante 20 años Robert gajda fue el director de Green lining un poderoso grupo defensor de los derechos del consumidor se reunía con greenspan con bastante frecuencia le dimos el ejemplo de countrywide y de 150 hipotecas complejas diferentes de tasa de interés ajustable dijo que aunque tuviera un

34:16

doctorado en matemáticas no lo entendería lo suficiente para saber cuál era buena para mí y cuál no así que pensamos que iba a tomar alguna medida pero seguimos hablando y era evidente que él se aferraba a su ideología volvimos a reunirnos con greenspan en 2005 solíamos encontrarnos con él dos veces al año y nunca menos de una vez al año y no cambiaba de opinión no aceptó ser entrevistado para esta película en este maravilloso mundo de comunicaciones internacionales instantáneas el movimiento libre y eficiente de capital ayuda a crear la

34:54

mayor prosperidad en la historia humana la comisión de bolsa y valores no realizó ninguna investigación sobre los bancos de inversión durante la burbuja 146 personas fueron despedidas de la comisión de bolsa y valores es lo que testificó sí creo que ha habido una sistemática destrucción o como quieran llamarlo de la agencia y de su capacidad recortando personal la oficina de administración de riesgo de la sec quedó reducida dice a una persona Sí cuando ese caballero se iba a su casa por la noche apagaba las luces durante la burbuja los bancos de

35:37

inversión pedían muchos préstamos para comprar más créditos y crear más cdo la relación entre el dinero pedido prestado y el capital propio del banco se llamaba apalancamiento Cuanto más dinero pedía prestado un banco mayor era su apalancamiento en 2004 Henry polson el director de goldman saxs ayudó a ejercer presión en la comisión de bolsa y valores para que redujeran los límites en el apalancamiento y permitieran a los bancos aumentar la cantidad de préstamos pedidos la sec de pronto decidió permitir a los bancos de inversión

36:11

especular mucho más fue una locura no sé por qué lo hicieron pero lo hicieron el 28 de abril de 2004 la sec analizó la posibilidad de quitar todo límite de apalancamiento impuesto a los bancos de inversión dijimos que ellos eran los importantes y Es evidente que era verdad Pero eso significa que si algo salía mal habría una espantosa catástrofe a este nivel obviamente uno Lidia con las instituciones financieras más sofisticadas Estas son las firmas que hacen la mayor parte de la actividad de derivados en los Estados Unidos

36:44

hablamos con algunas de ellas para saber qué tan seguras Se sentían las firmas pensaron que la cifra era apropiada los comisionados votan para adoptar las enmiendas a la Norma y las normas nuevas personal Sí sí Por supuesto que sí es unánime y se levanta la sesión apalancamiento de bancos de inversión 2003 versus 2007 el nivel de apalancamiento del sistema financiero se volvió completamente aterrador los bancos de inversión alcanzaban niveles de apalancamiento de 33 a 1 eso implica que un diminuto aumento del 33 por en el

37:19

valor de su base de activo podría volver Los insolventes había otra bomba de tiempo en el sistema financiero aig la compañía de seguros más grande del mundo vendía inmensas cantidades de derivados llamados permutas de incumplimiento crediticio para los inversores que tenían cdo las permutas de incumplimiento crediticio funcionaban como una póliza de seguro un inversor que compraba una permuta de incumplimiento crediticio pagaba a aig una prima trimestral si la cdo tenía problemas aig se comprometía a pagar al inversor por sus pérdidas pero a

37:56

diferencia de los seguros comunes y corrientes los especuladores también podían comprar permutas de incumplimiento crediticio a y G para apostar por el fracaso de CD o que no tenían en la industria del seguro solo puedes asegurar algo que tienes supongamos que tú y yo tenemos una propiedad que tengo una casa Solo podría asegurar esa casa una vez el universo de los derivados en esencia permite a cualquier persona asegurar esa casa tú podrías asegurarla 50 personas podrían asegurar mi casa lo que pasa es que si

38:26

mi casa se incendia la cantidad de pérdidas en el sistema es proporcionalmente mayor las permutas de incumplimiento crediticio no estaban reguladas por lo que aig no tuvo que separar ninguna cantidad de dinero para cubrir potenciales pérdidas por el contrario aig pagaba a sus empleados importantes bonos en efectivo en cuanto se firmaban los contratos pero si hubiera algún problema con la cdo aig estaría en problemas se recompensaba a la gente por tomar riesgos gigantescos en una buena época eso generaba ingresos y ganancias

38:59

a corto plazo y por lo tanto bonos pero con el tiempo eso conducirá a la empresa a la quiebra es un sistema de compensación completamente distorsionado durante la burbuja la división de Londres de aig financial products emitió permutas de incumplimiento crediticio por un valor de 5000 millones dólares muchas de ellas por cdo respaldadas por préstamo sub Prime los 400 empleados de aig financial products ganaron 3500 000 y 2007 jano director de la empresa ganó 315 millones de dó para nosotros es muy difícil y no

39:39

quiero sonar poco serio imaginar una situación dentro del reino de la razón en la que perdamos siquiera un D en alguna de esas transacciones en 2007 los auditores de aig dieron la alarma uno de ellos jis renunció a modo de protesta luego de que casano repetidamente se negara a permitir Investigar la contabilidad de su empresa le diré qui obtuvo ningún Bono Mientras todos los demás obtenían bonos Saint Denis el señor Saint Denis que intentó advertirles a ustedes dos que se enfrentarían a grandes problemas renunció de frustración y no recibió un

40:17

Bono en 2005 rur r Entonces el economista más importante del fondo monetario internacional presentó un estudio en elos conferencia bancaria exclusiva del mundo quién estaba en el público Supongo que los banqueros más importantes del mundo desde el mismo greenspan hasta bern y est el título del estudio era el desarrollo financiero está volviendo más riesgoso al mundo y la conclusión era que el estudio de rajan se concentraba en las estructuras de los incentivos que generaban astronómicos bonos en efectivo por ganancias a corto plazo pero no

41:06

imponían ninguna multa por pérdidas a largo plazo rayan sostenía que estos incentivos alentaban a los banqueros a tomar riesgos que con el tiempo podrían destruir a sus propias firmas o incluso a todo el sistema financiero es muy fácil generar rendimientos corriendo más riesgos hay ve Corren los riesgos y allí se recurre actividades ilegales r dio justo en el blanco lo que dijo fue que habían encontrado la manera de obtener más ganancias corriendo menos riesgos pero para él habían encontrado la manera de obtener más ganancias

41:44

corriendo más riesgos hay una gran diferencia som se expresó é en esencia pensó que yo criticaba el cambio en el mundo Financiero le preocupaba que hubieran normas que revirtieron lar sumers se negó a ser entrevistado para esta película ganarán millones de dólares más por año por poner en peligro su institución financiera alguien más responsable no ustedes ustedes aceptarían la mayoría de los que trabajaban en Wall Street dijeron por supuesto [Música] [Música]

42:55

acepto the hamptons a 2 horas de la ciudad de Nueva [Música] York nada les bastaba no querían tener una casa querían tener cinco y querían tener un costoso penthous en Park Avenue y querían tener su propio Jet privado cree que es una industria en la que se justifica un muy alto grado de compensación creo que sería precavido tomaría con pinzas y cuidado el término muy alto todo es relativo tiene una casa que vale 14 millones de dólares en la playa en Florida tiene una casa de vacaciones en s y una colección de arte

43:51

colmada de pinturas que vale millones bempo ar Tena su propio elevador privado se esforzaba por mantenerse desconectado su elevador estaba programado para que cuando su chofer llamaba por la mañana El guardia de seguridad vigilaba el elevador había Solo dos o tres segundos en los que tenía que ver gente subía al elevador e iba directo al piso 31 lman Tenía muchos jets corporativos usted lo sabía tenían s y un helicóptero sí no son muchos aviones lidiamos con personalidades de tipo a y ellos saben todo en el mundo la

44:39

banca se volvió un concurso de poder el mío es más grande que el tuyo y todas estaban administradas por hombres no bastaban los tratos por 00000 millones hacíamos tratos por 100000 millones a esta gente le gusta correr riesgos son impulsivos Jonathan Albert es un terapeuta de muchos ejecutivos alv es parte de su comportamiento de su personalidad Y eso se demuestra también fuera del trabajo es característico que los hombres salgan a bares de desnudistas que consuman droga usan mucha cocaína y contratan prostitutas baile erótico de

45:14

000 desafía la caída en la bolsa el 80% de los clientes de un club son empresarios de Wall Street recientemente los neurocientíficos realizaron experimentos tomaron individuos yus tomógrafos y los hicieron jugar a un juego el premio era dinero notaron que cuando los sujetos ganaban dinero la parte de cerebro que se estimulaba era la misma que estimula la cocaína mucha gente cree que tiene que participar de ese comportamiento para ser ascendido y para ser reconocido según un artículo de bloomberg los corredores de derivados de Nueva York

45:52

gastan el 5% de sus ingresos en entretenimiento suelen incluir bares de des nudistas prostitución y drogas un corredor de Nueva York demandó en 2007 a su firma alegando que se lo obligaba a contratar prostitutas para entretener a los operadores no se toma en cuenta el impacto que pueden tener sus acciones en la sociedad y en la familia contratan prostitutas sin problemas y regresan a sus casas con sus esposas Davis administraba un exclusivo cartel de prostitución desde su apartamento en rcos ubicado cerca de la

46:28

bolsa de Nueva York cuántos clientes alrededor de 10000 en ese momento las tarifas rondan entre 1000 y00 por hora Cuántos de esos eran de Wall Street entre los más exclusivos Quizás entre el 40 y 50% y eran de todas las firmas importantes de Wall stre Golden brs todos veny no eraan as que en goldman era donde más se lo usaba muchos clientes venían y pedían un Lamborghini para salir con la chica ellos pagaban con dinero de la compañía con tarjetas centurión y varias firmas financieras lo que pasaba era que los gastos se adjudicaban a reparaciones

47:15

de computadoras investigación de Mercado asesoría por normas del mercado les daba un papel con membrete y les decía que ellos hicieran la factura este comportamiento también Abarca saltos ejecutivos de la firma por supuesto Sí tengo pruebas de que sí llega hasta la SIM un amigo mío que pertenece a una empresa que tiene mucha presencia financiera dijo es hora de que aprendas Qué son las hipotecas subprime y organizó una reunión con sus corredores y yo el técnico que se encargaba de esto se entusiasmó mucho fue hacia su computadora y en 3 segundos

47:56

imprimió una emisión de goldman sach de títulos era un absoluto desastre los prestatarios habían pedido prestado en promedio el 99,3 por del valor de la vivienda eso significaba que no tenían dinero en la casa si algo salía mal abandonarían la hipoteca uno no da esa clase de préstamos no hay que estar loco Pero de alguna manera se tomaban 8000 de estos préstamos y la gente de goldman Sa y las calificadoras de riesgos se encargaban de que el los prst recibieran una calificación de a es decir eran tan seguros como los

48:32

títulos del gobierno era una locura s vendió al menos 31 millones de D de estas tóxicas cdo en la primera mitad de 2006 el director de goldman Sa en esa época era henryson el mejor pago de Wall Street anunciar que nominar a henryson para ser Secretario del tesoro tiene una vida de experiencia en negocios conoce íntimamente los mercados financieros y se ha ganado una reputación por su candor e integridad cualquiera pensaría que a polson le iba a costar adaptarse al exiguo salario gubernamental pero al aceptar el trabajo como Secretario del

49:13

tesoro fue la mejor decisión financiera de su vida paulson debió vender sus 485 millones de dólares en acciones de goldman saxs cuando empezó a trabajar para el gobierno pero gracias a una ley aprobada por el primer presidente Bush no tuvo que pagar ningún impuesto por esa venta así ahorró 50 millones de dólares en 2007 Alan slan publicó un artículo sobre las sedo emitidas por polson como director de la compañía el artículo se publicó en octubre de 2007 un tercio de las hipotecas ya estaban en Mora se había perdido a la

49:51

mayoría un grupo que había comprado estos títulos que ahora no valían nada era el sistema Público de retiro de empleados de Mississippi que brinda beneficios mensuales a más de 80,000 jubilados perdieron millones de dólares y ahora están demandando a goldman Sax promedio de beneficios anuales de retiro para un empleado Público de Mississippi 18,750 promedio de compensación anual de un empleado de goldman saxs 600,000 compensación de han polson en 2005 31 millones hacia fines de 2006 goldman había ido un paso más allá

50:26

no solo vendía cdo tóxicas además comenzó a apostar activamente por su fracaso al mismo tiempo que aseguraban a los clientes que eran inversiones de alta calidad comprando permutas de incumplimiento crediticio aig godman podía apostar por el fracaso de cdo que no tenía y recibir una paga cuando esta fracasaba pregunté si alguien llamaba a los clientes y decía ya no nos gusta esta clase de hipotecas pensamos que deberían saberlo No dijeron nada pero se percibía la risa al otro extremo del teléfono Gan Sax compró al menos 22000

51:05

millones de dólares en permutas de incumplimiento crediticio a aig fue tanto que goldman se dio cuenta de que ig podía terminar en la quiebra por eso gastaron 150 millones de dólares en seguros para cubrirse de la potencial ruina de aig en 2007 goma fue incluso más lejos empezaron a vender diseñados para queo más dinero perdieran sus clientes más dinero ganara la empresa y sus ejecutivos se negaron a ser entrevistados para esta película pero en 2010 testificaron ante el congreso vendió 600 millones de D de títulos de

51:43

timberwolf antes de venderlos esto es lo que su equipo de venta decía V esto deol es B recibí A fines de junio Sí después de la transacción no después de eso también vendió de timberwolf vendimos después de eso sí perfecto el próximo email mírelo Julio de 2007 dice al equipo de trabajo que la prioridad es timberwolf su prioridad era vender esa basura si tiene un interés opuesto al de su cliente tiene el deber de No usted entiende y no quiere responder siente que tiene el deber de actuar En beneficio de sus clientes repito senador repito que

52:38

tenemos el deber de atender a nuestros clientes mostrando los precios de las transacciones que ellos nos piden que les mostremos qué piensa de vender títulos que sus propios empleados consideran basura eso le molesta creo que sí repito es hipotético no esto es real No lo sé lo oímos hoy bien lo oímos hoy Esto es una basura no sirve yo no oí nada que me haga creer que se haya hecho algo mal no hay conflicto cuando vende algo a alguien y luego está decidido a apostar por el fracaso de ese mismo título y no se lo comunica a la persona a la que se

53:23

lo vendió en el contexto en el contexto de los corredores esto no presenta conflicto cuando oyó que sus empleados en estos emails decían esto es una basura Esto no sirve para nada sintió algo me parece desafortunado tenerlo en un email eso siente y es muy desafortunado que por favor no me malentienda yé hay del contenido me parece desafortunado que alguien haya expresado eso en cualquier medio usted sabía que sus competidores realizaban operaciones similares s y en mayor medida que nosotros por lo general John pson un administrador de

54:02

fondos de inversión libre ganó 12000 millones de dólares apostando en contra del mercado de hipotecas cuando bson se quedó sin títulos de hipotecas contra los cuales apostar trabajó con goldman Sax y el deutch Bank para crear más Morgan Stanley también vendía títulos de hipoteca al tiempo que apostaba por su fracaso ahora el fondo de retiro de los empleados de gobierno de las Islas Vírgenes los demanda por fraude la demanda sostiene que Morgan Stanley sabía que los cdo eran basura si bien estaban calificados con una triple

54:32

a Morgan Stanley apostaba que fracasaría un año más tarde Morgan Stanley había ganado cientos de millones de dólares mientras que los inversores habían perdido casi todo su dinero Sax paulson y Morgan Stanley no eran los únicos los fondos de inversión libre tricardia y magnetar ganaron miles de millones apostando por el fracaso de cdo que habían diseñado con Mary lych JP Morgan y las cdo se vendieron como inversiones seguras Es lógico creer que los fondos de retiro pensarían son supre porque los compro Pero había gente en moodies y en

55:08

standard and que les decían son triple a ninguno de estos títulos se emitió sin el visto bueno sin el sello de aprobación de las calificadoras de riesgo las tres calificadoras de riesgo muris s& y F ganaron miles de millones de dólares otorgando califica altas A títulos riesgosos muris la calificadora de riesgo más grande cuadruplicó sus ganancias entre 2000 y 2007 mudis y s&p recibían compensaciones por otorgar calificaciones cuantas más triple a daban a los títulos estructurados más ganancias iban a tener

55:42

en ese trimestre imaginen que van al New York Times y dicen Si escriben un artículo positivo les daré 00,000 si no no les daré nada las calificadoras de riesgo Podrían haber detenido la fiesta diciendo lo siento vamos a ser más estrictos inmediatamente Podrían haber cortado gran parte de los fondos a prestatarios riesgosos los instrumentos con calificación triple a pasaron de ser unos pocos a ser miles de miles se calificaban cientos de miles de millones de dólares era así por año por año sí ya testifiquen sias calificadoras de riesgo

56:24

y las dos veces ellas presentaron abogados expertos en la primera enmienda que argumentaron que cuando ellas decían que algo tenía una calificación triple a era solo su opinión No deberíamos confiar en ello las calificaciones de sip representan nuestra opinión nuestras calificaciones son nuestra opinión son opiniones son opiniones solo opiniones creo que enfatizamos el hecho de que nuestras calificaciones son nuestras opiniones no compartieron sus opiniones con nosotros todos se negaron a ser entrevistados para esta película no

56:57

reflejan el valor de Mercado de un título la volatilidad de su precio ni indican si son inversiones apropiadas parte tres la [Música] crisis hay muchos economistas que vienen a hablar y dicen esto es una burbuja y va a explotar y será un problema serio para la economía algunos incluso dicen que podría causar una recesión en algún momento Qué sería lo peor que podría pasar si realmente los precios disminuyeran significativamente en todo el país su premisa es incorrecta es muy poco probable no hubo una disminución

57:45

del precio de la vivienda en todo el país bern fue nombrado presidente del directorio de la reserva Federal en febrero de 2006 fue el año en que hubo más préstamos Prim pero pese a las numerosas advertencias bern y el directorio de la reserva Federal no hicieron nada Ben ber se negó a ser entrevistado para esta película Robert gda se reunió conber y el directorio de la reserva Federal tres veces luego de que bern fuera nombrado presidente solo en la última reunión sugirió que había un problema y que el gobierno debería

58:20

investigar Cuándo fue eso En qué año en 2009 de NC este año este año sí Durante los otros dos años en que lo vio Incluso en 2008 sí uno de los seis gobernadores del directorio de la reserva Federal que respondían a bernan era Frederick michkin había sido nombrado por el presidente Bush en 2006 participó en las reuniones bianuales que Robert ganiza y Green lining tenían con el directorio de la reserva Federal Sí de hecho estaba en la comisión que estaba involucrado en ese asunto la comisión de asuntos de la comunidad de consumidores advirtió de

58:57

manera muy explícita lo que sucedía se presentó ante el directorio de la reserva Federal con documentación de la clase de préstamos que se solían otorgar lo escucharon con amabilidad pero no hicieron nada sí no sé los detalles en los que se refiere a De hecho yo no la información que él otorgó no estoy seguro Exactamente honestamente no recuerdo esta clase de conversación pero sin duda había temas que estaban surgiendo Pero uno debe pensar qué tan importante son Por qué no intentaron investigarlo creo que se hizo

59:36

había todo un grupo de gente que se encargó de investigar Esto no puede hablar en serio si hubieran investigado habrían descubierto algo siempre es muy fácil decir que con Buscar se encuentra ya en 2004 el FBI advertía de la existencia de una epidemia de fraudes hipotecarios denunciaron tasaciones desmedidas documentación de préstamos falsificada y otras actividades fraudulentas en 2005 el principal economista del fondo monetario internacional ragan ran advirtió que los peligrosos incentivos podían devenir en una crisis en 2006

1:00:09

llegaron las advertencias de nuriel rubini en 2007 los artículos de alanan en la revista fortune y en el Washington post también hubo repetidas advertencias del fmi y dije en nombre de la institución Cris gigantesca con quién habló con el gobierno con el tesoro con la reserva en mayo de 2007 billman administrador de fondos de inversión libre hizo circular una presentación llamada quién sostiene la bolsa describía Cómo explotaría la burbuja a comienzos de 2008 Charles Morris publicó su libro sobre la inminente crisis dinero fácil

1:00:46

especuladores y el gran crack del crédito uno no sabe qué hacer quizás uno sospecha que los aseguradores tienen menos exigencias pero uno se pregunta si debería hacer algo al respecto hacia 2008 las ejecuciones de viviendas aumentaron drásticamente y la cadena de la titulización implosion los prestamistas ya no podían vender sus préstamos a los bancos de inversión a medida que se perdían hipotecas decenas de prestamistas quebraron Chuck prince de citybank dijo algo que quedó en la historia debemos bailar hasta que se

1:01:23

detenga la música de hecho la música ya se había detenido cuando él dijo eso el mercado de cdo se derrumbó los bancos de inversión se quedaron con cientos de miles de millones de dólares en préstamos cdo y bienes raíces que no podían vender cuando la crisis comenzó tanto el gobierno de Bush como la reserva Federal reaccionaron a destiempo no entendían lo grave que era en qué momento recuerda pensar por primera vez que era peligroso que era grave recuerdo muy bien Creo que era una reunión del g7 en febrero de 2008 recuerdo que hablamos del tema con

1:02:05

Hank paulson recuerdo perfectamente que le dije a Hank vemos que se acerca un tsunami y tú solo propones que preguntemos qué traje de baño usar y él qué respondió qué pensaba él dijo que estaba Todo bajo control que estaban analizando la situación exhaustivamente s que estaba bajo control vamos a seguir creciendo sí Y obviamente si uno crece no está en recesión todos sabemos eso en realidad la recesión ya había comenzado cu meses antes de que paulson hiciera esta declaración en cuestión de días uno de los en marzo de 2008 el

1:02:51

banco de inversión se quedó sin efectivo JP Morgan Chase lo adquirió por do d por acción el trato estaba respaldado por 3000 millones de dólares en garantías de emergencia de la reserva Federal Ese fue el momento en el que el gobierno podría haber participado e implementado diferentes clases de medidas que habrían reducido el riesgo del sistema la información que recibo de ciertas entidades Es que esto no termina aquí aún Habrá más vi a esos bancos de inversión trabajando con la reserva federal y la sec para fortalecer su

1:03:29

liquidez para fortalecer su posición ante el capital recibo informes todo el tiempo las autoridades supervisan mucho el 7 de septiembre de 2008 Henry polson anunció la absorción Federal de Fanny May y Freddy Mac dos gigantescos prestamistas h

INSIDE JOBS COMO DOCUMENTAL

RECEPCION Y CRITICA

A pesar de las críticas, Inside Job se convirtió en una herramienta invaluable para educar al público sobre la crisis económica y las cuestiones subyacentes de poder, corrupción y desigualdad en el sistema financiero global.

Inside Job fue ampliamente elogiado por su enfoque informativo y su capacidad para simplificar conceptos financieros complejos para el público general. Sin embargo, también enfrentó críticas de algunos sectores por su enfoque unilateral y su representación de ciertos eventos y figuras.

CONTRIBUCIONES A LA COMPRENSION PÙBLICA

La exposición de las fallas sistémicas y la corrupción en el mundo financiero generó indignación pública y presión para reformas regulatorias más estrictas y una mayor rendición de cuentas por parte de las instituciones financieras y los responsables políticos.

Inside Job contribuyó significativamente a la comprensión pública de la crisis económica del 2008 al presentar una narrativa clara y convincente sobre sus causas y consecuencias. El documental ayudó a sensibilizar al público sobre los excesos y abusos en el sector financiero y a generar un mayor escrutinio sobre las instituciones y prácticas financieras.

ENFOQUE DEL DOCUMENTAL

Inside Job adopta un enfoque crítico y perspicaz, utilizando entrevistas con expertos en economía y finanzas, así como imágenes de archivo y gráficos animados, para explicar de manera accesible las complejidades del sistema financiero y revelar las prácticas corruptas que precipitaron la crisis.

Subtópico

Inside Job es un documental dirigido por Charles Ferguson que examina las causas y consecuencias de la crisis financiera global del 2008. El documental presenta una investigación exhaustiva sobre cómo las acciones de instituciones financieras, reguladores y líderes políticos contribuyeron al colapso económico.

RESPUESTAS Y LECCIONES

DISCUSIONES SOBRE ETICA Y RESPONSABILIDAD

Se cuestionaron las prácticas financieras arriesgadas y poco éticas que contribuyeron a la crisis, así como la falta de rendición de cuentas por parte de los responsables. La crisis llevó a una mayor conciencia sobre la importancia de la responsabilidad corporativa y la ética empresarial, así como a un mayor escrutinio de las prácticas financieras y de negocio.

La crisis financiera del 2008 provocó un intenso debate sobre la ética y la responsabilidad en el mundo de las finanzas y los negocios.

CRITISISMO A LA RESPUESTA INICIAL

Muchos argumentaron que los rescates financieros y otras intervenciones gubernamentales beneficiaron desproporcionadamente a las instituciones financieras y a los inversores de élite, mientras dejaban de lado a los trabajadores y los consumidores comunes. Además, se cuestionó la efectividad a largo plazo de las medidas tomadas para abordar las causas fundamentales de la crisis, como la desigualdad económica y la desregulación financiera.

A pesar de las medidas tomadas para abordar la crisis, hubo críticas generalizadas a la respuesta inicial de los gobiernos y las instituciones financieras a la crisis del 2008.

MEDIDAS REGULATORIAS ADOPTADAS

Estas medidas incluyeron reformas significativas en la regulación financiera, como la imposición de límites más estrictos a la actividad especulativa de los bancos, el fortalecimiento de los requisitos de capital y liquidez, y el aumento de la supervisión y la transparencia en los mercados financieros. Estas reformas tenían como objetivo mejorar la estabilidad y la integridad del sistema financiero, así como proteger a los consumidores de prácticas financieras abusivas.

Después de la crisis financiera del 2008, se implementaron una serie de medidas regulatorias destinadas a abordar las deficiencias del sistema financiero y prevenir futuras crisis.

CONSECUENCIAS

CAMBIOS EN REGULACIONES

Estas reformas incluyeron la promulgación de nuevas leyes y regulaciones destinadas a aumentar la supervisión y la transparencia en los mercados financieros, así como a mitigar los riesgos sistémicos. Por ejemplo, en los Estados Unidos, se aprobó la Ley Dodd-Frank, que introdujo una serie de reformas regulatorias significativas destinadas a proteger a los consumidores, fortalecer la supervisión financiera y reducir el riesgo de crisis financieras sistémicas en el futuro.

En respuesta a la crisis financiera del 2008, muchos países implementaron reformas regulatorias diseñadas para prevenir futuras crisis y fortalecer la estabilidad del sistema financiero.

IMPACTOS EN INDIVIDUOS

La pérdida de empleo, la disminución del valor de las propiedades y la incertidumbre económica afectaron la calidad de vida de las personas y sus familias. La inseguridad financiera y el estrés resultante tuvieron efectos duraderos en la salud mental y el bienestar de muchas personas.

La crisis económica del 2008 tuvo efectos devastadores en la vida de millones de personas en todo el mundo. Muchos perdieron sus hogares debido a ejecuciones hipotecarias, mientras que otros vieron evaporarse sus ahorros e inversiones a medida que los mercados financieros se desplomaban.

RECESION ECONOMICA

Millones de personas perdieron sus empleos y se enfrentaron a dificultades financieras. Las empresas redujeron su producción y recortaron gastos, lo que contribuyó aún más a la contracción económica. La recesión resultante fue una de las más graves desde la Gran Depresión de la década de 1930.

La crisis financiera del 2008 desencadenó una profunda recesión económica en muchos países afectados. Esta recesión se caracterizó por una contracción significativa del Producto Interno Bruto (PIB), una disminución en la actividad económica y un aumento en las tasas de desempleo.

DESARROLLO DE LA CRISIS

IMPACTO GLOBAL

La crisis provocó recesiones económicas en muchas partes del mundo, resultando en un aumento del desempleo, una disminución del crecimiento económico y una mayor incertidumbre en los mercados financieros globales. Además, la crisis puso de relieve la vulnerabilidad de la economía global a eventos financieros adversos y la necesidad de una mayor coordinación internacional en la regulación financiera y la gestión de crisis.

La crisis financiera no se limitó a los Estados Unidos, sino que tuvo ramificaciones globales. Las economías en todo el mundo se vieron afectadas por la crisis, ya que estaban interconectadas a través del comercio internacional, las inversiones financieras y otros canales de transmisión económica.

RESCATES GUBERNAMENTALES

Si bien los rescates evitaron un colapso total del sistema financiero y ayudaron a estabilizar los mercados en el corto plazo, también generaron controversia y críticas. Muchos cuestionaron la justicia y la efectividad de utilizar fondos públicos para rescatar a instituciones financieras que habían tomado riesgos excesivos y contribuido a la crisis.

En respuesta a la crisis financiera y al riesgo de un colapso del sistema financiero, los gobiernos intervinieron con rescates financieros masivos para estabilizar las instituciones financieras en problemas. Estos rescates implicaron la inyección de fondos públicos en bancos y otras instituciones financieras, así como la implementación de programas de garantía de depósitos y otras medidas de estímulo económico.

QUIEBRAS DE BANCOS E INSTITUCIONES FINANCIERAS

Las quiebras de estas instituciones desencadenaron una ola de pánico y desconfianza en los mercados financieros, lo que llevó a una mayor contracción del crédito y a una mayor volatilidad en los mercados de valores. Además, las quiebras tuvieron efectos sistémicos, ya que muchas instituciones financieras estaban interconectadas a través de complejas relaciones financieras.

Durante el apogeo de la crisis, varias instituciones financieras clave se enfrentaron a dificultades financieras significativas y algunas incluso se declararon en quiebra. Entre las instituciones más destacadas se encontraban Lehman Brothers, Bear Stearns y Merrill Lynch. Estos colapsos tuvieron un impacto devastador en los mercados financieros y la confianza del público.

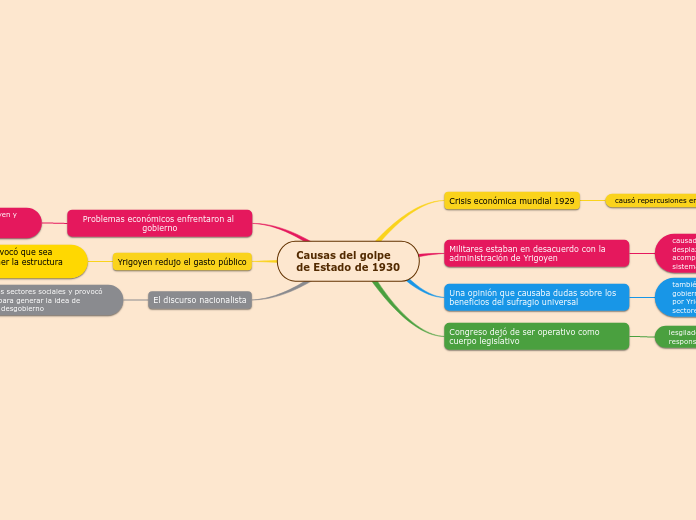

CAUSAS DE LA CRISIS

CULTURA DE RIESGO Y CODICIA

La priorización de ganancias rápidas sobre la sostenibilidad financiera llevó a comportamientos imprudentes que no solo ponían en riesgo a las propias instituciones, sino también al sistema financiero global.

La cultura dentro de muchas instituciones financieras fomentaba la toma de riesgos excesivos y la búsqueda de ganancias a corto plazo sin considerar las consecuencias a largo plazo. Esta cultura se vio reforzada por sistemas de bonificación y remuneración que premiaban el rendimiento a corto plazo sobre la estabilidad a largo plazo.

CONFLICTO DE INTERES

Las altas calificaciones de riesgo emitidas para productos financieros realmente arriesgados engañaron a inversores y contribuyeron a la expansión del mercado de estos productos, lo que amplificó el impacto cuando los riesgos subyacentes se materializaron.

Las agencias de calificación desempeñaron un papel controvertido en la crisis, ya que calificaban los productos financieros complejos que también asesoraban. Esto generó un claro conflicto de interés, ya que las agencias tenían incentivos financieros para emitir calificaciones favorables que atraían a más clientes para los productos que evaluaban.

PRODUCTOS FINANCIEROS COMPLEJOS

Estos productos contribuyeron a una falsa sensación de seguridad y ocultaron la verdadera extensión del riesgo de crédito. La interconexión de estos productos y su opacidad incrementaron la vulnerabilidad del sistema financiero, exacerbando la crisis cuando el mercado inmobiliario colapsó.

Durante el período previo a la crisis, se desarrollaron y comercializaron productos financieros altamente complejos, como los CDOs (Collateralized Debt Obligations) y los swaps de incumplimiento crediticio (CDS, Credit Default Swaps). Estos productos pretendían diversificar el riesgo pero, en realidad, lo ocultaban y lo hacían más difícil de evaluar.

MERCADO INMOBILIARIO Y BURBUJA ESPECULATIVA

La especulación en el mercado inmobiliario llevó a un aumento insostenible de los precios de las propiedades. Cuando los precios comenzaron a caer y los prestatarios empezaron a incumplir con sus pagos, el valor de las hipotecas respaldadas por estas propiedades se desplomó, llevando a pérdidas enormes para las instituciones financieras.

La crisis tuvo sus raíces en una expansión masiva del mercado inmobiliario y la creación de una burbuja especulativa. Esto fue impulsado en gran parte por la disponibilidad de créditos hipotecarios de alto riesgo (hipotecas subprime), los cuales se otorgaban a prestatarios con historiales crediticios pobres y sin la capacidad de pago adecuada.

DESREGULACION FINANCIERA

IMPACTO

La falta de regulación adecuada fue uno de los factores clave que permitió a las instituciones financieras tomar decisiones extremadamente arriesgadas en busca de mayores rentabilidades. Esto contribuyó directamente al desarrollo de la burbuja inmobiliaria y a la posterior crisis cuando esta burbuja estalló.

DESCRIPCION

Durante las décadas anteriores a la crisis, hubo una tendencia creciente hacia la desregulación financiera. Esto significó menos controles y supervisión sobre las actividades de las instituciones financieras. La desregulación permitió la proliferación de productos financieros complejos y riesgosos, y redujo la capacidad de las autoridades para monitorear y gestionar riesgos sistémicos en el sector financiero.

INTRODUCCION

El documental "Inside Job" (2010) ofrece una mirada crítica a la crisis financiera de 2008, explorando las causas y los responsables de este evento que devastó la economía global. A través de entrevistas con expertos, políticos y ex-banqueros, el documental expone las prácticas corruptas y la desregulación financiera que condujeron al colapso del sistema.

IMPACTO ECONOMICO Y SOCIAL

IMPACTO SOCIAL

El impacto social fue profundo y duradero. Millones de personas perdieron sus empleos, sus hogares y sus ahorros. La tasa de desempleo se disparó, y muchos enfrentaron dificultades económicas severas. La crisis exacerbó la desigualdad económica y aumentó la desconfianza en las instituciones financieras y en los marcos regulatorios que no lograron prevenir la crisis.

IMPACTO ECONOMICO

La crisis resultó en una significativa contracción de las economías nacionales, caída del PIB, y pérdidas masivas en los mercados de valores. Instituciones financieras importantes quebraron o fueron absorbidas por otras, mientras que los gobiernos se vieron obligados a implementar rescates financieros y políticas de estímulo económico para evitar un colapso total del sistema financiero.

DEFINICION Y ALCANCE GLOBAL

ALCANCE GLOBAL

Afectó a numerosas economías en todo el mundo, provocando recesiones en los Estados Unidos, Europa y otras regiones. Las economías interconectadas facilitaron la propagación de la crisis, afectando el comercio global, las inversiones y el empleo a una escala internacional.

DEFINICION

La crisis económica del 2008, conocida también como la Gran Recesión, fue una profunda y generalizada crisis financiera y económica que se inició en Estados Unidos y se extendió rápidamente por todo el mundo. Se originó principalmente en el colapso del mercado inmobiliario debido al estallido de la burbuja de las hipotecas subprime, lo que llevó a una crisis bancaria y a una drástica caída en los mercados financieros.