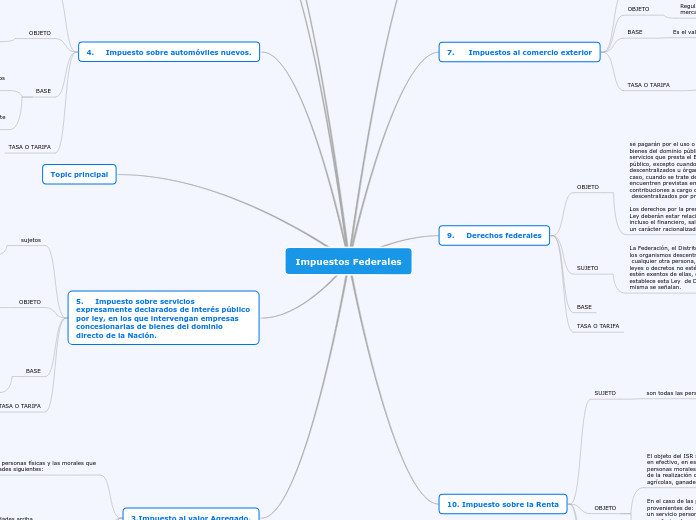

Impuestos Federales

3.Impuesto al valor Agregado.

TASA O TARIFA.

La tasa general del IVA es de 16%; asimismo, hay una tasa

especial de 0% que se aplica mayormente a alimentos y

medicinas

es el valor de la operación.

El objeto del IVA es gravar los actos o actividades arriba

señalados; es decir, la enajenación de bienes, la prestación

de servicios independientes, el arrendamiento de bienes y

la importación de bienes y servicios. El objeto material es el

valor que se va agregando a los bienes o servicios en cada

etapa de la cadena productiva.

Los sujetos del IVA son las personas físicas y las morales que

realicen los actos o actividades siguientes:

4. Importación de bienes y servicios

3. Arrendamiento de bienes

2. Prestación de servicios independientes

1. Enajenación de bienes

5. Impuesto sobre servicios expresamente declarados de interés público por ley, en los que intervengan empresas concesionarias de bienes del dominio directo de la Nación.

25%

- La base del impuesto será el monto total de los pagos en efectivo o en especie que se hagan por los conceptos señalados en el artículo 1o. de La ley de Impuesto sobre servicios expresamente declarados de interés público por ley, en los que intervengan empresas concesionarias de bienes del dominio directo de la Nación.

El objeto del impuesto comprenderá:

c).- Los pagos a cualquiera otra empresa que intervenga entre el que cubra el costo total del servicio yel concesionario

b).- Los pagos a las empresas que por arreglos con el concesionario contraten los servicios y presten los que sean complementarios;

a).- Los pagos al concesionario;

sujetos

empresas que funcionen al amparo de concesiones federales

para el uso de bienes del domino directo de la Nación, cuando la actividad del concesionario esté declarada expresamente de interés público por la ley

Topic principal

4. Impuesto sobre automóviles nuevos.

En el caso de importación definitiva de automóviles, la

base es el precio de venta más el impuesto general de

importación y demás contribuciones. El IVA no forma parte

de la base.

La base del ISAN es el precio de venta, incluyendo el

equipo opcional común o de lujo, cobrado al consumidor

por el fabricante, ensamblador, distribuidor o comerciante

autorizado en el ramo de vehículos, sin tomar en cuenta los

descuentos, rebajas y bonificaciones.

El objeto del ISAN es gravar la enajenación e importación de

automóviles nuevos.

Los sujetos del ISAN son aquellos que:

2. Importen en definitiva al país automóviles, siempre que se trate de personas distintas al fabricante, ensamblador, distribuidor autorizado o comerciante en el ramo de vehículos

1. Enajenen automóviles nuevos (enajenación al consumidor por el fabricante, ensamblador, distribuidor autorizado o comerciante en el ramo de vehículos).

3. Impuesto sobre tenencia y uso de vehículos.

1.Impuesto Empresarial a tasa única.

ABROGADA

10. Impuesto sobre la Renta

La tasa de ISR para las personas morales es de 30%, mientras

que para las personas físicas, varía dependiendo del límite

inferior en que se ubique la base, que puede ir desde el

1.92% al 35%.

La base del ISR no se constituye por los ingresos

brutos, sino que se disminuye con las deducciones que

correspondan.

Estas deducciones dependen del régimen fiscal (conjunto

de derechos y obligaciones que surgen del desarrollo de una

determinada actividad económica) al que se pertenezca.

En el caso de las personas físicas, son los ingresos

provenientes de: salarios y en general por la prestación de

un servicio personal subordinado; actividades empresariales

y profesionales; arrendamiento y en general por otorgar

el uso y goce temporal de bienes inmuebles; enajenación

de bienes; enajenación de acciones en bolsa de valores;

adquisición de bienes; obtención de premios; dividendos

y en general por las ganancias distribuidas por personas

morales; y demás ingresos que obtengan las personas físicasbtopic

El objeto del ISR son los ingresos que perciben las personas

en efectivo, en especie o en crédito. En el caso de las

personas morales, se trata de los ingresos provenientes

de la realización de actividades comerciales, industriales,

agrícolas, ganaderas o de pesca.

son todas las personas físicas y morales

Residentes en el extranjero, respecto de los ingresos

procedentes de fuentes de riqueza situadas en

territorio nacional

Residentes en el extranjero que tengan un establecimiento permanente en el país, respecto de los ingresos atribuibles a dicho establecimiento.

Residentes en México cualquiera que sea la ubicación

de la fuente de riqueza, respecto de todos sus ingresos.

9. Derechos federales

La Federación, el Distrito Federal, los Estados, los Municipios, los organismos descentralizados o

cualquier otra persona, aun cuando de conformidad con otras leyes o decretos no estén obligados a pagar contribuciones o estén exentos de ellas, deberán pagar los derechos que establece esta Ley de DF ,con las excepciones que en la misma se señalan.

se pagarán por el uso o aprovechamiento de los

bienes del dominio público de la Nación, así como por recibir servicios que presta el Estado en sus funciones de derecho público, excepto cuando se presten por organismos descentralizados u órganos desconcentrados y en este último caso, cuando se trate de contraprestaciones que no se encuentren previstas en esta Ley. También son derechos las contribuciones a cargo de los organismos públicos

descentralizados por prestar servicios exclusivos del Estado.

Los derechos por la prestación de servicios que establece esta Ley deberán estar relacionados con el costo total del servicio, incluso el financiero, salvo en el caso de dichos cobros tengan un carácter racionalizador del servicio.

7. Impuestos al comercio exterior

Arancel

III. Mixtos, cuando se trate de la combinación de los dos anteriores.

II. Específicos, cuando se expresen en términos monetarios por unidad de medida, y

I. Ad-valorem, cuando se expresen en términos porcentuales del valor en aduana de la mercancía.

Es el valor gravable de importacion de aduana

Regular, la exportación, importación, circulación o tránsito de mercancías

Estado, exportador e importador

6. Impuesto a los rendimientos petroleros.

TASA O TARIFA

30%

BASE

el primer día hábil de cada semana del ejercicio fiscal deberán efectuar un pago por un total de 14 millones 432 mil pesos Y LOS RENDIMIENTOS NETOS DE PETROLEO.

OBJETO

SUJETO

I. Pemex-Refinación

II.- Pemex-Gas y Petroquímica Básica

III- Pemex-Petroquímica

Estado