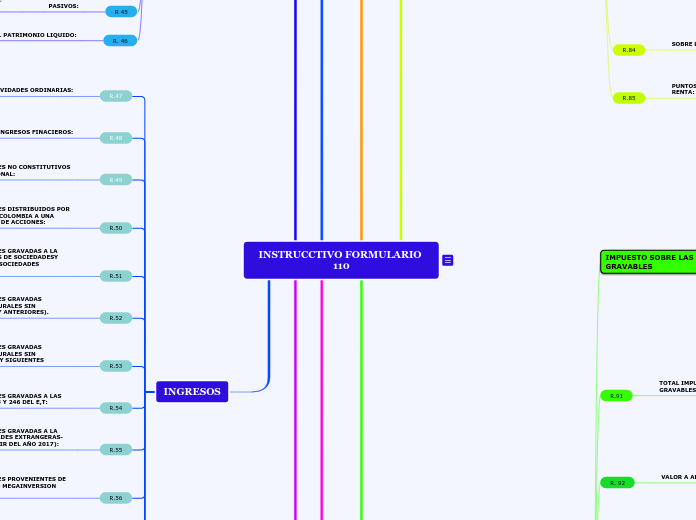

INSTRUCCTIVO FORMULARIO 110

jhjjgkjhkjñ

}

ESAL(R.T.E)

R.69

INVERSIONES LIQUIDAS DE PERIODOS GRAVABLES ANTERIORES:

R.68

INVERSIONES EFECTUADAS EN EL AÑO:

COSTOS Y DEDUCCIONES

R.67

TOTAL COSTOS Y GASTOS DEDUCIBLES:

corresponde a la sumatoria de las casillas(62+63+64+65+66).

R.66

OTROS GASTOS Y DEDUCCIONES:

Incluya aquellos conceptos tales como transferencias ayudas gubernamentales, decisiones fiscales, costos fiscal de activos fijos poseídos por menos de dos años.

R.65

GASTOS FINANCIEROS:

registre, intereses financieros, prestamos de terceros, intereses por acciones preferenciales, diferencia en cambio entre otros.

R.64

GASTOS DE DISTRIBUCION Y VENTAS:

Registre los gasto asociados a actividades de distribución y ventas en el desarrollo básico de la empresa.

R.63

GASTOS DE ADMINISTRACION:

Registre , honorarios, impuestos arrendamientos, servicios, reparaciones, que tengan relacione de causalidad, es deducible el 100% de tasas y contribuciones y el 50%del impuesto de industria y comercio, avisos y tableros y el 50% de los GMF.

R.62

COSTOS:

registre el costo de ventas asignado por el ente económico a los artículos y productos vendidos.

INGRESOS

R.61

TOTAL INGRESOS NETOS:

Corresponde al resultado de restar la casilla (58-59-60).

R.60

INGRESOS NO CONSTITUTIVOS DE RENTA NI GANANCIA OCACIONAL:

Incluya el valor de los ingresos que constituyen renta ni ganancia ocasional como pueden ser, daños emergentes y en los seguros de daño, dividendos a los que refiere la casilla 49.

R.59

DEVOLUCIONES, REBAJAS Y DESCUENTOS EN VENTAS:

Registre en la casilla el valor de devoluciones, rebajas y descuentos en ventas.

R.58

TOTAL DE INGRESOS BRUTOS:

Se suman la casilla (47+48+49+50+51+52+53+54+55+56+57)

R.57

OTROS INGRESOS:

Incluya aquellos conceptos de ingreso obtenidos en la enajenación de activos diferentes a los inventarios que fueron poseídos por menos de dos años, indemnizaciones, intereses presuntivos.

R.56

DIVIDENDOS Y PARTICIPACIONES PROVENIENTES DE PROYECTOS CALIFICADOS COMO MEGAINVERSION GRAVADAS AL 27%:

Incluya los dividendos y participaciones que correspondan a utilidades gravadas y cuando provengan de proyectos de mega inversión estarán sometidos de la tarifa del 27% de retención en la fuente

R.55

DIVIDENDOS Y PARTICIPACIONES GRAVADAS A LA TARIFA GENERAL (EP Y SOCIEDADES EXTRANGERAS- UTILIDADES GENERALES A PARTIR DEL AÑO 2017):

Incluya el valor de los ingresos recibidos por sociedades y entidades extranjeras, personas naturales no residentes cuando provengan de utilidades gravadas.

R.54

DIVIDENDOS Y PARTICIPACIONES GRAVADAS A LAS TARIFAS DE LOS ARTICULOS 245 Y 246 DEL E,T:

Registre los ingresos obtenidos por concepto de dividendos y participaciones decretados en calidad de exigibles en el año declarado.

R.53

DIVIDENDOS Y PARTICIPACIONES GRAVADAS RECIBIDAS POR PERSONAS NATURALES SIN RESIDENCIA FISCAL( AÑO 2017 Y SIGUIENTES

Registre dividendos y participaciones que hayan sido distribuidas a partir del 1 de enero de año gravable, con cargo de utilidades a partir del año 2017 que no hayan sido decretadas exigibles hasta el 31 de diciembre.

R.52

DIVIDENDOS Y PARTICIPACIONES GRAVADAS RECIBIDAS POR PERSONAS NATURALES SIN RESIDENCIA FISCAL(AÑO 2016 Y ANTERIORES).

Si eres una persona natural sin residencia fiscal en Colombia regístrese los dividendos y participaciones que correspondan al año gravable.

R.51

DIVIDENDOS Y PARTICIPACIONES GRAVADAS A LA TARIFA GENERAL PROVINIENTES DE SOCIEDADESY ENTIDADES EXTRANGERASO DE SOCIEDADES NACIONALES

Registre total de los ingresos pagados y abonados durante el año gravable por dividendos y participaciones que sean recibidos de entidades nacionales.

R.50

DIVIDENDOS Y PARTICIPACIONES DISTRIBUIDOS POR ENTIDADES NO RESIDENTES EN COLOMBIA A UNA C.H.C. Y PRIMA EN COLOCACION DE ACCIONES:

Incluya los ingresos obtenidos durante el año grabable de concepto de dividendos y participaciones. por sociedades extranjeras o nacionales que pertenecen a holding colombianas y que cuente con toda la documentación .

R.49

DIVIDENDOS Y PARTICIPACIONES NO CONSTITUTIVOS DE RENTA NI GANANCIA OCACIONAL:

Incluya ingresos obtenidos por capitalizaciones durante el año gravable por concepto de dividendos a titulo de ingresos no constitutivos de renta ni ganancia ocasional.

R.48

INGRESOS FINACIEROS:

Incluya los ingresos financieros obtenidos durante el año gravable, tales como: intereses recibidos por arrendamiento financiero o mercantil, ajuste por diferencia en cambio.

R.47

INGRESOS BRUTOS DE ACTIVIDADES ORDINARIAS:

Incluya el valor de ingresos gravados y no gravados obtenidos durante el año gravable, excepto los intereses y demás rendimientos financieros recibidos por actividades productoras de renta.

PATRIMONIO

R. 46

TOTAL PATRIMONIO LIQUIDO:

Para el resultado réstese la casilla 44- 45

R 45

PASIVOS:

Regístrese el valor de las obligaciones pendientes tales como, cuentas por pagar, arrendamientos por pagar, impuestos, gravámenes , pasivos con beneficios a empleados etc.

R.44

TOTAL PATRIMONIO BRUTO:

Corresponde al resultado de sumar las casillas (36+37+38+39+40+41+42+43).

R.43

OTROS ACTIVOS:

Incluya el valor de los activos, plan de beneficios a empleados, activos reconocidos para fines fiscales, activos por impuesto corriente, gastos pagados por anticipado.

R.42

PROPIEDADES, PLANTA Y EQUIPO,PROPIEDADES DE INVERSION Y ANCMV:

Regístrese el valor patrimonial de las propiedades planta y equipo utilizadas en desarrollo de su objeto social, construcciones en proceso, y demás activos tangibles.

R.41

ACTIVOS BIOLOGICOS:

Regístrese el valor patrimonial de los animales vivos, plantas productoras, y cultivos consumibles.

R.40

ACTIVOS INTANGIBLES:

Regístrese el valor patrimonial de bienes inmateriales de carácter no monetario y sin sustancia física como patente, marcas, acciones, plusvalía, derechos de actor e inversiones adquiridas a cualquier titulo.

R.39.

INVENTARIOS:

regístrese el valor de los inventarios que posee el contribuyente, ya sea materia prima, activos biológicos, bienes en procesos etc. que tengan al ultimo día del año gravable.

R.38

CUENTAS DOCUMENTOS Y ARRENDAMIENTOS FINANCIEROS POR COBRAR:

Regístrese el valor de los saldos existentes a su favor, así como las sumas adeudadas por parte de accionistas, socios, y demás transacciones diferentes a su actividad comercial.

R.37

INVERSIONES E INSTRUMENTOS FINACIEROS DERIVADOS:

Regístrese en esta casilla el valor, de las inversiones efectuadas en instrumentos de deuda y/o patrimonio, las transacciones con compromisos de compra adquiridas con el propósito de obtener rendimientos patrimonial a 31 de diciembre del año gravable.

R.36

EFECTIVOS Y EQUIVALENTES A EFECTIVO:

Se debe registrar en esta casilla recursos que representen liquidez a 31 de diciembre como: depósitos en bancos, activos tangibles poseídos el ultimo día del año gravable.

INTEGRANTES:

MIZZY DAYANA CAMACHO.

ANYI LILIANA GONZALEZ

CLAUDIA MILENA PINTO.

DOCENTE:

GERSON ALEXANDER QUIJANO

LIQUIDACION PRIVADA

SECCION DE FIRMAS

R.997

ESPACIO EXCLUSIVO PARA LA ENTIDAD RECUADADORA:

R.996

ESPACIO INTERNO PARA EL N° DE LA DIAN/ADHESIVO

R.994

CON SALVEDADES:

Marque con una x si firma con salvedades

R.983

NUMERO TARGETA PROFESIONAL:

Tarjeta profesional asignada por la JCC.

R.982

CODIGO CONTADOR O REVISOR FISCAL

Tarjeta de l contador o revisor fiscal solo si la empresa tiene patrimonio bruto superior a 100000 UVT.

R.981

CODIGO DE REPRESENTACION:

Se diligencia de forma automática por la DIAN DE ACUERDO CON EL CODIGO DE RUT

R.119

D.V

Digito de verificacion

R.118

NO EDINTIFICACION SIGNATARIO:

NIT asignado por la DIAN

R.114

TOTAL SALDO A FAVOR:

Corresponde a los resultados de las siguientes operaciones(100+101+102+103+104+107+109-99-108-110-112).

R.113

TOTAL SALDO A PAGAR:

Corresponde a los resultados de las siguientes operaciones(99+108+110++112+-100-101-102-103-104-107).

R.112

SANCIONES:

Registre el valor total de las sanciones, la sanción a liquidar no puede ser inferior a la sancion mínima equivalente a 10 UVT

R.111

SALDO A PAGAR POR IMPUESTOS:

Corresponde al resustados de las sigientes casillas(99+108+110-100-101-102-103-104-107-109).

R.110

ANTICIPO PUNTOS ADICIONALES AÑO GRAVABLE SIGUIENTE:

Las entidades como aseguradoras , reaseguradoras, sociedades comisionistas de bolsa de valores entre otras están sujetas para los periodos del año 2022. 2023, 2024, 2025, 2026, a un anticipo del 100% del vaLor de los puntos adicionales, aplicada a personas juridicas que tengan una renta gravable igual o superior a 120000 UVT-

R.109

ANTICIPO PUNTOS ADICIONALES AÑO GRAVABLE ANTERIOR:

Para el año gravable 2022 las entidades financieras deben registrar en la casilla 109 el anticipo a la sobretasa, entidades aseguradoras bolsa de valores comisionistas agropecuarios, entidades que desarrollen extracción como: carbón , petróleos, generadores de enrgia de recursos hidricos.

R.108

ANTICIPO RENTA PARA EL AÑO GRAVABLE SIGUIENTE:

En caso que el contribuyente declare por primera vez el porcentaje del anticipo será del 25%, si declara por segunda vez será del 50% y el 75% para los años siguientes.

RETENCIONES

R107.

TOTAL RETENCIONES AÑO GRAVABLE A DECLARAR:

Corresponde a la sumatoria de la casilla (105+106).

R.106

OTRAS RETENCIONES:

Registre el valor de retenciones en la fuente a titulo de impuesto sobre la renta y de ganancias ocacionales.

R.105

AUTORRETENCIONES

Registre el valor de las autorretenciones en la fuente a titulo del impuesto sobre la renta, practicadas durante el año gravable.

R.104

SALDO A FAVOR AÑO GRAVABLE ANTERIOR SINN SOLICITUD DE DEVOLUCION Y COMPENSACIONES:

Registre el valor del total saldo a favor de la declaración de renta del año anterior al que se esta declarando y que no haya sido solicitado en devolución, si no tuvo saldo favor del periodo anterior o no presento declaración este será cero

R.103

ANTICIPO DE RENTA LIQUIDA AÑO GRAVABLE ANTERIOR:

Registre el valor del anticipo de renta para el año gravable siguiente, si no declaro o no liquido anticipo este será cero

R.102

CREDITO FISCAL(ARTICULO 256-1E.T)

Este valor corresponde a las inversiones realizadas en proyectos calificados como de investigación, desarrollo tecnológico e innovación certificados por el Consejo Nacional de Beneficios Tributarios y podrán acceder al crédito fiscal equivalente al 50% de la inversión realizada y certificada

R.101

DESCUENTO EFECTIVO INVERSION OBRAS POR IMPUESTO(MODALIDAD DE PAGO)

Registre el valor del descuento efectivo de la inversión obras por impuestos que podrá ser utilizado por el contribuyente como un descuento en el pago de hasta el 50% del impuesto sobre la renta, el cual se podrá utilizar a partir del año gravable siguiente al de la aprobación del proyecto y este valor no podrá exceder del 10% del valor del proyecto

R.100

VALOR INVERSION OBRAS POR IMPUESTOS HASTA EL 50% DEL VALOR D ELA CASILLA 99(MODALIDAD DE PAGO1).

Registre el valor de la inversión que le contribuyente realizo en la modalidad obras por impuestos que no puede exceder del 50% de valor resultante de la casilla 99, pago que se realiza atreves de la ejecución directa de proyectos de inversión.

R.99

TOTAL IMPUESTO A CARGO:

Este valor corresponde de sumar las casillas 96+97 y de restar la 98

R.98

DESCUENTOS POR IMPUESTOS PAGADOS EN EL EXTERIOR POR GANANCIAS OCACIONALES:

registre valor de los impuestos pagados en el exterior a descontar del impuesto de ganancia ocasional, siempre que el descuento no exceda del monto del impuesto que deba pagar el contribuyente en Colombia

R.97

IMPUESTO DE GANANCIAS OCACIONALES:

este valor corresponde a la aplicación de la tarifa del 20% al valor de la casilla 83 ganancias ocasionales gravadas que son generadas por loterías, rifas y apuestas

La base gravable es el valor del premio sin descontar la retención practicada, y se debe liquidar el impuesto de dicha ganancia ocasional que para el año gravable 2022 es de 10% y 2023 es de 15%

Micro y pequeñas empresas en las zomac, la tarifa general del impuesto en el año gravable 2022 es de 2.5% y para el 2023 y 2024 es de 3.75%

Para micros y pequeñas empresas para los años gravables 2025 a 2027la tarifa es del 7.5%

R.96

IMPUESTO NETO DE RENTA(CON IMPUESTO ADICIONADO:

Resultado de la sumatoria de las casillas 94+95

R.95

IMPUESTO A ADICIONAR(IA).

Para el año gravable 2022 esta casilla no se debe diligenciar, pero a partir del año 2023 se deberá diligenciar conforme a lo consagrado en el parágrafo 6 del art 240 del E.T, donde estable una tasa mínima de tributación para los contribuyentes del impuesto sobre la renta, tasa mínima del 15%, salvo las personas jurídicas extranjeras sin residencia en el país.

R.94

IMPUESTO NETO DE RENTA(SIN IMPUESTOADICIONADO)

Corresponde al valor de sumar las casillas 91+92 y restarle la 93.

R.93

DESCUENTOS TRIBUTARIOS:

Registre descuentos que por disposición de la ley puede restar del impuesto de renta y no se tratan como costo o deducción, ninguno de estos descuentos puede exceder el impuesto de la renta líquida gravable

R. 92

VALOR A ADICIONAR(VAA).

Esta casilla no será diligenciable en el SI de diligenciamiento para el año gravable 2022. A partir del 2023 está casilla será diligenciada aplicando la formula VAA=(DE+RE+INCRNGO)*TRPJ+DT+%RLO*

VAA: valor a adicionar

DE: deducciones especiales

RE: rentas exentas

TRPJ: impuesto sobre las ventas aplicables

DT: descuentos tributarios

RLO*: renta líquida ordinaria anual

R.91

TOTAL IMPUESTO SOBRE LA RENTAS LIQUIDAS GRAVABLES:

corresponde al resultado de la siguiente operación: (84+85+86+87+88+89+90)

IMPUESTO SOBRE LAS RENTAS LIQUIDAS GRAVABLES

R.90

De dividendos y participaciones gravadas a la tarifa del 33% (base casilla 52): resultado de aplicar el 33% a la casilla 52, dividendos y participaciones gravadas recibidas por personas naturales sin resistencia fiscal.

R.89

De dividendos y participaciones gravadas a la tarifa del artículo 240 del E.T. (base casilla 53): es el resultado de aplicar la tarifa del articulo 240 a la casilla 53 más el resultado de aplicar el 10% al valor del 65% para el año 2022 o aplicar el 20% al 65% para el año 2023.

R.88

De dividendos y participaciones gravadas a la tarifa del 27% (base casilla 56): resultado de aplicar la tarifa del 27% a la casilla 56 dividendos y participaciones provenientes de proyectos calificados como mega inversiones gravados a esta tarifa.

R.87

De dividendos y participaciones gravadas a la tarifa del articulo 240 (base casilla 55): es el resultado de aplicar la tarifa del 9% según el artículo 240 del E.T.

R.86

De dividendos y participaciones gravadas a la tarifa del 10% año 2022 y al 20% año 2023 y siguientes (base casilla 54): resultado de aplicar el 10% a la casilla 54.

GANANCIAS OCACIONALES

R.85

PUNTOS ADICIONALES A LA TARIFA DEL IMPUESTO DE RENTA:

. Para el año gravable 2022 se debe registrar en esta casilla el resultado de aplicarle a la casilla 79 el 3%, siempre y cuando el valor registrado en la casilla 79 sea igual o superior a 120.000 UVT.

R.84

SOBRE LA RENTA LIQUIDA GRAVABLE:

Si el declarante es una sociedad o asimilada nacional, extranjera o de cualquier naturaleza, se multiplica el valor de la casilla 79 por la tarifa que aplique, para las cooperativas por el 20%, para la general 35% y para las zonas francas comerciales 35%.

• Extracción de hulla (carbón de piedra) CIIU y extracción de carbón lignito: se aplicarán 5% adicional cuando el precio promedio cuando se encuentre en el percentil 65 y 75.

• 10% adicional cuando el objeto de declaración se encuentre por encima del percentil 75.

Subtopic

R.83

GANANCIAS OCACIONALES GRAVADAS:

Esta casilla es el resultado de la siguiente operación (80-81-82). El valor de la casilla 82 solo puede diligenciarse hasta el valor de la diferencia positiva 80-81.

R.82

GANANCIAS OCACIONALES NO GRAVADAS Y EXCENTAS:

Registre en esa casilla el valor Neto de la ganancia ocasional no gravada o exenta. Las Rentas derivadas de la venta o transmisión de las acciones en una CHC estarán exentas.

R.81

COSTOS POR GANANCIAS OCACIONALES:

. Registrar el costo de los activos fijos enajenados en cuanto le sea aplicable, ya se trate de ganancia ocasional gravada, no gravada o exenta. Si se generaron ganancias ocasionales de renta pasiva de las ECE deberá incluirse en la casilla la totalidad de los costos y deducciones de los mismos.

R.80

INGRESOS POR GANANCIAS OCACIONALES.

Suma de todos los ingresos gravados y no gravados susceptibles de constituir ganancia ocasional, como lo son: enajenación de bienes, los provenientes de liquidación de sociedades =2 o > 2 años y las provenientes de donaciones, rifas, loterías y similares.

RENTA

R.79

RENTA LIQUIDA GRAVABLES:

El mayor valor entre 75 y 76 reste 77 y sume 78.

R.78

RENTAS GRAVABLES

. Registre el valor total de las rentas gravables, como son el valor de los activos omitidos y el de los pasivos inexistentes declarados en periodos anteriores y no revisados por la DIAN, esta casilla deberá incluir el valor de las inversiones.

R.77

RENTA EXCENTA:

Subt. Valor neto se sustraer de los ingresos por la actividad beneficiada con la exención, los costos y deducciones imputables. Incluyendo el valor de los dividendos y participaciones de entidades no residentes. No puede superar el valor de la casilla 75 y la casilla 76.opic

R.76

RENTA PRESUNTIVA

Se determina sobre el total del patrimonio líquido del año anterior que sirve de base y se podrá restar: el valor patrimonial de los aportes y acciones, el valor de los bienes afectados por fuerza mayor, bienes vinculados en periodos improductivos, bienes vinculados con objeto social, las primeras 19.000 UVT de activos destinados al sector agropecuario y los bienes destinados a actividades deportivas de los clubes sociales.

R.75

RENTA LIQUIDA:

Resultado de restar la casilla (72-74)

R.74

COMPENSACIONES

Las pérdidas fiscales y los excesos de renta presuntiva se podrán compensar, sin que la sumatoria de los conceptos superen la renta líquida ordinaria.

R.73

PERDIDA LIQUIDA DEL EJERCICIO:

Corresponde al resultado positivo de realizar la siguiente operación (52+53+54+55+56+67+68-61-69-70-71)

R.72

RENTA LIQUIDA ORDINARIA DEL EJERCICIO:

Corresponde al resultado positivo de realizar la siguiente operación (61+69+70+71-52-53-54-55-56-67-68)

R.71

RENTA PASIVA-ECE SIN RESIDENCIA FISCAL EN COLOMBIA:

Diligenciada por residentes fiscales colombianos, que tengan una participación del 10% o más en el capital del ECE, se debe tomar el valor de los ingresos pasivos y reste el valor de los costos y deducciones asociadas y el resultado se registra en la casilla.

R.70

RENTA POR RECUPERACION DE DEDUCCION

Registre el valor de los ingresos provenientes de la recuperación de deducciones los cuales no pueden será afectados con los costos ni deducciones de renta ordinaria.