UNIVERSIDAD MARIANO GALVEZ DE GUATEMALA HELEN MISHEL LOPEZ JUAREZ 1937-15-13173

NORMA INTERNACIONAL DE INFORMACION FINANCIERA PARA PEQUEÑAS Y MEDIANAS EMPRESAS

Sección 20

Arrendamientos Esta sección trata la contabilización de todos los arrendamientos, distintos de:

(a) los arrendamientos para la exploración o uso de minerales, petróleo, gas

natural y recursos no renovables similares

(b) los acuerdos de licencia para conceptos como películas, grabaciones en vídeo, obras de teatro, manuscritos, patentes y derechos de autor

(c) la medición de los inmuebles mantenidos por arrendatarios que se contabilicen como propiedades de inversión y la medición de las

propiedades de inversión suministradas por arrendadores bajo arrendamientos operativos

(d) la medición de activos biológicos mantenidos por arrendatarios bajo

arrendamientos financieros y activos biológicos suministrados por arrendadores bajo arrendamientos operativos

(e) los arrendamientos que pueden dar lugar a una pérdida para el arrendador o el arrendatario como consecuencia de cláusulas contractuales que no estén relacionadas con cambios en el precio del activo arrendado, cambios en las tasas de cambio de la moneda extranjera,

Transacciones de venta con arrendamiento posterior Una venta con arrendamiento posterior es una transacción que involucra la venta de un activo y su posterior arrendamiento al vendedor. Los pagos por arrendamiento y el precio de venta son usualmente interdependientes, puesto que se negocian en conjunto. El tratamiento contable de una venta con arrendamiento posterior depende del tipo de arrendamiento

Información a revelar Los requerimientos de información a revelar para arrendatarios y arrendadores se aplicarán igualmente a las ventas con arrendamiento posterior. La descripción requerida sobre los acuerdos sobre arrendamientos significativos incluye la descripción de las disposiciones únicas o no habituales de los acuerdos o términos de las transacciones de venta con arrendamiento posterior.

Venta con arrendamiento posterior que da lugar a un arrendamiento operativo Si una venta con arrendamiento posterior da lugar a un arrendamiento

operativo y está claro que la transacción se ha establecido a su valor razonable, el

arrendatario vendedor reconocerá cualquier resultado inmediatamente.

Venta con arrendamiento posterior que da lugar a un arrendamiento financiero Si una venta con arrendamiento posterior da lugar a un arrendamiento financiero, el arrendatario vendedor no reconocerá inmediatamente como ingreso cualquier exceso del producto de la venta sobre el importe en libros

Estados financieros de los arrendatarios – arrendamientos

operativos

Información a revelar: Un arrendador revelará la siguiente información para los arrendamientos

operativos:

(a) Los pagos futuros mínimos del arrendamiento en arrendamientos

operativos no cancelables, para cada uno de los siguientes periodos hasta un año; entre uno y cinco años; y más de cinco años.

(b) las cuotas contingentes totales reconocidas como ingreso;

(c) Una descripción general de los acuerdos de arrendamiento significativos

del arrendador

Reconocimiento y medición Un arrendador presentará en su estado de situación financiera los activos sujetos a arrendamiento operativos de acuerdo con la naturaleza del activo.

Estados financieros de los arrendatarios – arrendamientos

financieros

Información a revelar Un arrendatario revelará la siguiente información sobre los arrendamientos

financieros:

(a) Para cada clase de activos, el importe neto en libros al final de periodo sobre el que se informa;

(b) el total de pagos mínimos futuros del arrendamiento al final del periodo sobre el que se informa, para cada uno de los siguientes periodos

Medición posterior Un arrendatario repartirá los pagos mínimos del arrendamiento entre las cargas financieras y la reducción de la deuda pendiente utilizando el método del interés efectivo

Reconocimiento inicial Al comienzo del plazo del arrendamiento financiero, un arrendatario

reconocerá sus derechos de uso y obligaciones bajo el arrendamiento financiero como activos y pasivos en su estado de situación financiera por el importe igual al valor razonable del bien arrendado, o al valor presente de los pagos mínimos por el arrendamiento, si éste fuera menor, determinados al inicio del arrendamiento.

Clasificación de los arrendamientos Un arrendamiento se clasificará como financiero cuando transfiera sustancialmente todos los riesgos y ventajas inherentes a la propiedad

Otros indicadores de situaciones que podrían llevar, por sí solas o en combinación con otras, a la clasificación de un arrendamiento como financiero, son las siguientes:

(a) si el arrendatario puede cancelar el contrato de arrendamiento, y las pérdidas sufridas por el arrendador asociadas con la cancelación fueran asumidas por el arrendatario;

(b) las ganancias o pérdidas procedentes de fluctuaciones en el valor residual del activo arrendado repercuten en el arrendatario (por ejemplo, en la forma de un descuento en el arrendamiento que iguale al producido de la venta del activo al final del contrato); y

(c) El arrendatario tiene la capacidad de prorrogar el arrendamiento durante un período secundario, a una renta que es sustancialmente inferior a la de mercado.

Ejemplos de situaciones que, individualmente o en combinación, normalmente llevarían a clasificar un

arrendamiento como financiero son:

(a) el arrendamiento transfiere la propiedad del activo al arrendatario a la finalización de su plazo;

(b) el arrendatario tiene la opción de comprar el activo a un precio que se espera sea lo suficientemente inferior al valor razonable, en el momento en que la opción sea ejercitable, para que al inicio del arrendamiento se prevea con razonable certeza que tal opción se ejercitará;

(c) el plazo del arrendamiento es por la mayor parte de la vida económica del activo, incluso si no se transfiere la propiedad;

(d) al inicio del arrendamiento, el valor presente de los pagos mínimos por el arrendamiento es, al menos, sustancialmente igual a la totalidad del valor razonable del activo arrendado; y

(e) los activos arrendados son de una naturaleza tan especializada que solo el arrendatario puede usarlos sin realizar en ellos modificaciones

importantes.

Sección 32

Hechos Ocurridos después del Periodo sobre el que se Informa Los hechos ocurridos después del periodo sobre el que se informa son todos los hechos, favorables o desfavorables, que se han producido entre el final del periodo sobre el que informa y la fecha de autorización de los estados financieros para su publicación. Existen dos tipos de hechos:

(a) los que proporcionan evidencia de las condiciones que existían al final del periodo sobre el que informa (hechos ocurridos después del periodo sobre el que se informa que implican ajuste); y

(b) los que indican condiciones que surgieron después del periodo sobre el que informa (hechos ocurridos después del periodo sobre el que se informa que no implican ajuste).

Hechos ocurridos después del periodo sobre el que se informa que no implican ajuste (a) una combinación de negocios importante o la disposición de una subsidiaria importante;

(b) el anuncio de un plan para discontinuar definitivamente una operación; (c) las compras de activos muy importantes, las disposiciones o planes para la disposición de activos, o la expropiación de activos importantes por parte del gobierno;

(d) la destrucción por incendio de una planta de producción importante;

(e) el anuncio, o el comienzo de la ejecución, de una reestructuración importante;

(f) las emisiones o recompras de la deuda o los instrumentos de patrimonio de una entidad;

Fecha de autorización para la publicación Una entidad revelará la fecha en que los estados financieros han sido autorizados para su publicación y quién ha concedido esa autorización. Si los propietarios de la entidad u otros tienen poder para modificar los estados financieros tras la publicación, la entidad revelará ese hecho

Reconocimiento y medición

Dividendos Si una entidad acuerda distribuir dividendos a los tenedores de sus instrumentos

de patrimonio después del final del periodo sobre el que se informa, no reconocerá esos dividendos como un pasivo al final del periodo sobre el que se informa.

Hechos ocurridos después del periodo sobre el que se informa que no implican ajuste Una entidad no ajustará los importes reconocidos en sus estados financieros,

para reflejar hechos ocurridos después del periodo sobre el que se informa si estos hechos no implican ajuste.

Son ejemplos de hechos ocurridos después del periodo sobre el que se informa que no implican ajuste: (a) La reducción en el valor de mercado de las inversiones, ocurrida entre el

final del periodo sobre el que se informa y la fecha de autorización de los estados financieros para su publicación (b) Un importe que pase a ser exigible como resultado de una sentencia o una resolución favorable de un litigio judicial después de la fecha sobre la que se informa, pero antes de que los estados financieros se autoricen para su emisión.

Hechos ocurridos después del periodo sobre el que se

informa que implican ajuste Una entidad ajustará los importes reconocidos en sus estados financieros, incluyendo la información a revelar relacionada, para los hechos que impliquen ajuste y hayan ocurrido después del periodo sobre el que se informa.

Los siguientes son ejemplos de hechos ocurridos después del periodo sobre el que se informa que implican ajuste, La entidad ajustará cualquier

provisión reconocida con anterioridad respecto a ese litigio judicial, de acuerdo con la Sección 21 Provisiones y Contingencias, o reconocerá una nueva provisión. La entidad no revelará simplemente un pasivo contingente. En su lugar, la resolución del litigio proporcionará (b) La recepción de información, después del periodo sobre el que se Informa, que indique el deterioro del valor de un activo al final del periodo sobre el que se informa, o de que el importe de una pérdida por deterioro de valor anteriormente reconocido para ese activo (c) La determinación, después del final del periodo sobre el que se informa, del costo de activos adquiridos o del importe de ingresos por activos vendidos antes del final del periodo sobre el que se informa. (d) La determinación, después del final del periodo sobre el que se informa, del importe de la participación en las ganancias netas o de los pagos por incentivos, si al final del periodo sobre el que se informa la entidad tiene una obligación implícita o de carácter legal, de efectuar estos pagos (e) El descubrimiento de fraudes o errores que muestren que los estados

financieros eran incorrectos.

Sección 21

Provisiones y Contingencias Se aplicará a todas las provisiones (es decir, pasivos de cuantía o vencimiento inciertos), pasivos contingentes y activos contingentes, excepto a las provisiones tratadas en otras secciones de esta Norma. Éstas incluyen las

provisiones relacionadas con:

(a) arrendamientos

(b) contratos de construcción

(c) obligaciones por beneficios a los empleados (Sección 28 Beneficios a los Empleados).

(d) impuesto a las ganancias

Información a revelar

Información a revelar perjudicial pueda esperarse que perjudique seriamente la posición de la entidad, en disputas con terceros sobre las situaciones que contemplan las provisiones, los pasivos contingentes o los activos contingentes.

Información a revelar sobre activos contingentes: Si es probable una entrada de beneficios económicos (con mayor probabilidad de que ocurra que de lo contrario) pero no prácticamente cierta, una entidad revelará una descripción de la naturaleza de los activos contingentes al final del periodo sobre el que se informa y, a menos que involucrase costos o esfuerzos desproporcionados, una estimación de su efecto financiero

Información a revelar sobre pasivos contingentes A menos que la posibilidad de una eventual salida de recursos para liquidarlo sea remota, una entidad revelará para cada clase de pasivo contingente, en la fecha de presentación, una breve descripción de la naturaleza del mismo y, cuando fuese practicable:

(a) una estimación de sus efectos financieros, medidos de acuerdo con los párrafos 21.7 a 21.11;

(b) una indicación de las incertidumbres relacionadas con el importe o el calendario de las salidas de recursos; y

(c) la posibilidad de cualquier reembolso. Si es impracticable revelar una o más de estas informaciones, este hecho deberá señalarse

Información a revelar sobre provisiones Para cada tipo de provisión, una entidad revelará lo siguiente:

(a) una conciliación que muestre: (b) una breve descripción de la naturaleza de la obligación y del importe y

calendario esperados de cualquier pago resultante;

(c) una indicación acerca de las incertidumbres relativas al importe o al

calendario de las salidas de recursos; y

(d) el importe de cualquier reembolso esperado, indicando el importe de los

activos que hayan sido reconocidos por esos reembolsos esperados.

Activos contingentes Una entidad no reconocerá un activo contingente como un activo. El párrafo 21.16 requiere que se revele información sobre un activo contingente, cuando sea probable la entrada de beneficios económicos a la entidad.

Pasivos contingentes Una entidad no reconocerá un pasivo contingente como un pasivo, excepto en el caso de las provisiones para pasivos contingentes de una adquirida en una combinación de negocios (véanse los párrafos 19.20 y 19.21). El párrafo 21.15 requiere revelar un pasivo contingente a menos que la posibilidad de tener una salida de recursos sea remota.

Medición posterior: Una entidad cargará contra una provisión únicamente los desembolsos para los que fue originalmente reconocida, Cualquier ajuste a los importes previamente reconocidos se reconocerá en resultados, a menos que la provisión se hubiera reconocido originalmente como parte del costo de un activo.

Medición inicial Una entidad medirá una provisión como la mejor estimación del importe requerido para cancelar la obligación, en la fecha de presentación.

(a) Cuando la provisión involucra a un conjunto importante de partidas, la estimación del importe reflejará una ponderación de todos los posibles resultados por sus probabilidades asociadas.

(b) Cuando la provisión surja de una única obligación, la mejor estimación del importe requerido para cancelar la obligación puede ser el resultado individual que sea más probable.

Los requerimientos de esta sección no se aplicarán a los contratos pendientes de ejecución, a menos que sean contratos de onerosos. Los contratos pendientes

de ejecución son aquéllos en los que las partes no han cumplido ninguna de las obligaciones a las que se comprometieron, o bien que ambas partes han ejecutado parcialmente, y en igual medida, sus obligaciones.

Sección 22

Pasivos y Patrimonio: Establece los principios para clasificar los instrumentos financieros como pasivos o como patrimonio, y trata la contabilización de los

instrumentos de patrimonio emitidos para individuos u otras partes que actúan en capacidad de inversores en instrumentos de patrimonio (es decir, en calidad de propietarios)

Emisión inicial de acciones u otros instrumentos de patrimonio Una entidad reconocerá la emisión de acciones o de otros instrumentos de patrimonio como patrimonio cuando emita esos instrumentos y otra parte esté obligada a proporcionar efectivo u otros recursos a la entidad a cambio de éstos:

Información a revelar Si el valor razonable de los activos a distribuir, como se describe en los párrafos

22.18 y 22.18A no puede medirse con fiabilidad sin esfuerzo o costo desproporcionado, la entidad revelará ese hecho y las razones por las que una medición del valor razonable fiable involucraría un esfuerzo o costo desproporcionado.

Participaciones no controladoras y transacciones en acciones de una subsidiaria consolidada: En los estados financieros consolidados, se incluirá en el patrimonio una participación no controladora en los activos netos de una subsidiaria. Una entidad tratará los cambios en la participación controladora de una controladora en una subsidiaria que no den lugar a una pérdida de control como transacciones con los propietarios en su capacidad de tales.

Distribuciones a los propietarios: Una entidad reducirá del patrimonio el importe de las distribuciones a los propietarios (tenedores de sus instrumentos de patrimonio). El impuesto a las ganancias relacionado con la distribución a los propietarios se contabilizará de acuerdo con la Sección 29. En ocasiones, una entidad distribuye activos distintos al efectivo a los propietarios (“distribuciones distintas al efectivo”). Cuando una entidad declare este tipo de distribución y tenga obligación de distribuir activos distintos al efectivo a los propietarios, reconocerá un pasivo. Medirá el pasivo al valor

razonable de los activos a distribuir.

Acciones propias en cartera Las acciones propias en cartera son instrumentos del patrimonio de una entidad que han sido emitidos y posteriormente readquiridos por ésta. Una entidad deducirá del patrimonio el valor razonable de la contraprestación entregada por las acciones propias en cartera.

Cancelación de pasivos financieros con instrumentos de

patrimonio: Una entidad puede renegociar las condiciones de un pasivo financiero con un

acreedor suyo con el resultado de que cancela el pasivo total o parcialmente mediante la emisión de instrumentos de patrimonio para el acreedor. La

emisión de instrumentos de patrimonio constituye la contraprestación pagada de acuerdo con el párrafo 11.38.

Deuda convertible o instrumentos financieros compuestos similares: En la emisión de deuda convertible o de instrumentos financieros compuestos similares que contengan un componente de pasivo y un componente de patrimonio, una entidad distribuirá el producto entre el

componente de pasivo y el componente de patrimonio.

En periodos posteriores a la emisión de los instrumentos, la entidad contabilizará el componente de pasivo de la forma siguiente:

(a) De acuerdo con la Sección 11 la entidad reconocerá sistemáticamente cualquier diferencia entre el componente de pasivo y el importe principal por pagar al vencimiento como un gasto por intereses adicional utilizando el método de la tasa de interés efectiva

(b) De acuerdo con la Sección 12 Otros Temas relacionados con los Instrumentos Financieros

Capitalización de ganancias o emisiones gratuitas y división de acciones: Una capitalización de ganancias o una emisión gratuita (conocida algunas veces como dividendo en forma de acciones) consiste en la entrega de nuevas acciones a los accionistas en proporción a sus acciones antiguas.

Venta de opciones, derechos y certificados de opciones para compra de acciones (warrants) Una entidad aplicará los principios de los párrafos 22.7 a 22.10 a las emisiones

de patrimonio por medio de ventas de opciones, derechos, certificados de

opciones para compra de acciones (warrants) e instrumentos de patrimonio similares.

(a) si los instrumentos de patrimonio se emiten antes de que la entidad reciba el efectivo u otros recursos, la entidad presentará el importe por cobrar como una compensación al patrimonio en su estado de situación financiera, no como un activo;

(b) si la entidad recibe el efectivo u otros recursos antes de que se emitan los instrumentos de patrimonio, y no se puede requerir a la entidad el reembolso del efectivo o de los otros recursos recibidos, la entidad reconocerá el correspondiente incremento en el patrimonio en la medida de la contraprestación recibida: y

(c) en la medida en que los instrumentos de patrimonio hayan sido suscritos pero no emitidos, y la entidad no haya todavía recibido el efectivo o los otros recursos, no reconocerá un incremento en el patrimonio.

Clasificación de un instrumento financiero como pasivo o

patrimonio Patrimonio es la participación residual en los activos de una entidad, una vez deducidos todos sus pasivos. Un pasivo es una obligación presente de la entidad, surgida a raíz de sucesos pasados, al vencimiento de la cual, y para cancelarla, la entidad espera desprenderse de recursos que incorporan beneficios económicos

Los siguientes son ejemplos de instrumentos que se clasifican como pasivos en lugar de como patrimonio:

(a) Un instrumento se clasifica como pasivo si la distribución de activos netos en el momento de la liquidación está sujeta a un importe máximo (techo).

(b) Un instrumento con opción de venta se clasifica como patrimonio si, al ejercer la opción de venta, el tenedor recibe una participación proporcional de los activos netos de la entidad que se mide de acuerdo con esta Norma.

(c) Un instrumento se clasificará como un pasivo si obliga a la entidad a realizar pagos al tenedor antes de la liquidación, tales como un dividendo obligatorio.

(d) Un instrumento con opción de venta clasificado como patrimonio en los estados financieros de la subsidiaria se clasificará como un pasivo en los estados financieros consolidados de la controladora.

(e) Una acción preferente que estipula un rescate obligatorio por el emisor por un importe fijo o determinable en una fecha futura fija o determinable,

Sección 18

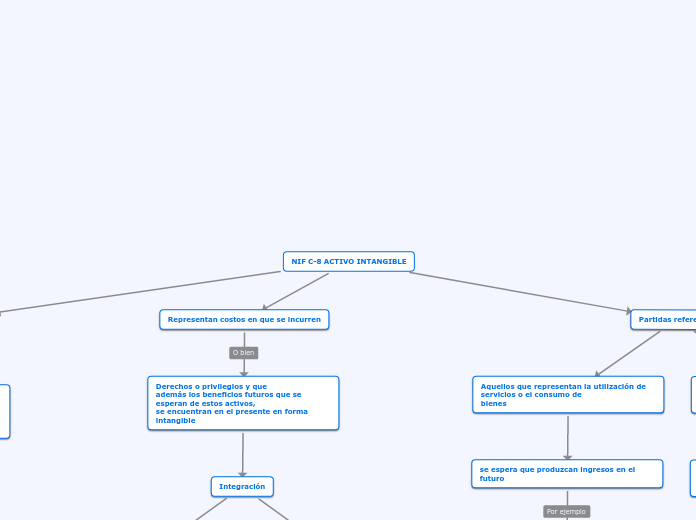

Activos Intangibles Distintos de la Plusvalía Principal Un activo intangible es un activo identificable, de carácter no monetario y sin apariencia física. Un activo es identificable cuando:

(a) es separable, es decir, es susceptible de ser separado o dividido de la entidad y vendido, transferido, explotado, arrendado o intercambiado, bien individualmente junto con un contrato, un activo o pasivo relacionado; o

(b) surge de un contrato o de otros derechos legales, independientemente de si esos derechos son transferibles o separables de la entidad o de otros derechos y obligaciones.

Información a revelar: para cada clase de activos intangibles, lo siguiente:

(a) las vidas útiles o las tasas de amortización utilizadas;

(b) los métodos de amortización utilizados;

(c) el importe en libros bruto y cualquier amortización acumulada (junto con el importe acumulado de las pérdidas por deterioro del valor), tanto al principio como al final de cada periodo sobre el que se informa;

(d) la partida o partidas, en el estado de resultado integral (y en el estado de resultados, si se presenta) en las que está incluida cualquier amortización de los activos intangibles; y

(e) Una conciliación entre los importes en libros al principio y al final del periodo sobre el que se informa, que muestre por separado: las adiciones; las disposiciones; las adquisiciones mediante combinaciones de negocios; la amortización; las pérdidas por deterioro del valor; y otros cambios.

No es necesario presentar esta conciliación para periodos anteriores

Retiros y disposiciones de activos intangibles Una entidad dará de baja un activo intangible y reconocerá una ganancia o

pérdida en el resultado del periodo:

(a) en la disposición; o

(b) cuando no se espere obtener beneficios económicos futuros por su uso o

disposición.

Recuperación del importe en libros – pérdidas por deterioro del valor Para determinar si se ha deteriorado el valor de un activo intangible, una entidad aplicará la Sección 27. En dicha sección se explica cuándo y cómo ha de proceder una entidad para revisar el importe en libros de sus activos, cómo ha de determinar el importe recuperable de un activo y cuándo ha de reconocer o revertir una pérdida por deterioro en su valor.

Vida útil Se considera que todos los activos intangibles tienen

una vida útil finita. La vida útil de un activo intangible que surja de un derecho contractual o legal de otro tipo no excederá el periodo de esos derechos pero puede ser inferior, dependiendo del periodo a lo largo del cual la entidad espera

Revisión del periodo y del método de amortización Factores tales como un cambio en cómo se usa un activo intangible, avances tecnológicos y cambios en los precios de mercado podrían indicar que ha cambiado el valor residual o la vida útil de un activo intangible desde la fecha sobre la que se informa correspondiente al periodo anual más reciente.

Valor residual Una entidad supondrá que el valor residual de un activo intangible es cero a

menos que:

(a) exista un compromiso, por parte de un tercero, para comprar el activo al final de su vida útil; o que

(b) exista un mercado activo para el activo y: pueda determinarse el valor residual con referencia a ese mercado; y sea probable que este mercado existirá al final de la vida útil del activo.

Periodo y método de amortización Una entidad distribuirá el importe depreciable de un activo intangible de forma sistemática lo largo de su vida útil. El cargo por amortización de cada periodo se reconocerá como un gasto, a menos que otra sección de esta Norma requiera que el costo se reconozca como parte del costo de un activo, tal como inventarios o propiedades, planta y equipo.

Medición posterior al reconocimiento Una entidad medirá los activos intangibles al costo menos cualquier

amortización acumulada y cualquier pérdida por deterioro de valor acumulada. Los requerimientos para la amortización se establecen en esta sección.

Los gastos de periodos anteriores No deben reconocerse como un activo Los desembolsos sobre un activo intangible reconocidos inicialmente como gastos no se reconocerán en una fecha posterior como parte del costo de un activo.

Medición inicial

Otros activos intangibles generados internamente: Una entidad reconocerá el desembolso incurrido internamente en una partida intangible como un gasto, incluyendo todos los desembolsos para actividades de investigación y desarrollo, cuando incurra en él, a menos que forme parte del

costo de otro activo que cumpla los criterios reconocimiento de esta Norma.

Permutas de activos Un activo intangible puede haber sido adquirido a cambio de uno o varios activos no monetarios, o de una combinación de activos monetarios y no monetarios.

Adquisición mediante una subvención del gobierno: Si un activo intangible se adquirió mediante una subvención del gobierno, el costo de ese activo intangible es su valor razonable en la fecha en la que se recibe o es exigible la subvención de acuerdo con la Sección 24 Subvenciones del Gobierno.

Adquisición como parte de una combinación de

negocios Si un activo intangible se adquiere en una combinación de negocios, el costo de ese activo intangible es su valor razonable en la fecha de adquisición

Adquisición separada

El costo de un activo intangible adquirido de forma separada comprende:

(a) el precio de adquisición, incluyendo los aranceles de importación y los

impuestos no recuperables, después de deducir los descuentos comerciales y las rebajas; y

(b) cualquier costo directamente atribuible a la preparación del activo para

su uso previsto

Reconocimiento

Adquisición como parte de una combinación de

negocios Un activo intangible adquirido en una combinación de negocios se reconocerá

a menos que su valor razonable no pueda medirse con fiabilidad sin esfuerzo o costo desproporcionado en la fecha de adquisición.

Principio general para el reconocimiento de activos

intangibles Una entidad aplicará los criterios de reconocimiento del párrafo 2.27 para determinar si reconocer o no un activo intangible. Por consiguiente, la entidad reconocerá un activo intangible como activo si, y solo si:

(a) es probable que los beneficios económicos futuros esperados que se han atribuido al activo fluyan a la entidad;

(b) el costo o el valor del activo puede ser medido con fiabilidad; y

(c) el activo no es resultado del desembolso incurrido internamente en un elemento intangible.

Esta sección no se aplicará a:

(a) los activos financieros; o

(b) los derechos mineros y reservas minerales tales como petróleo, gas natural y recursos no renovables similares

Sección 12 Otros Temas relacionados con los Instrumentos Financieros aplica a todos los instrumentos financieros excepto:

(a) los tratados en la Sección 11.

(b) Inversiones en subsidiarias, asociadas y negocios conjuntos que se

contabilicen de acuerdo con la Sección 9 Estados Financieros Consolidados Separados, la Sección 14 Inversiones en Asociadas o la Sección 15 Inversiones en Negocios Conjuntos.

(c) Los derechos y obligaciones de los empleadores procedentes de planes de beneficios a los empleados

(d) Los derechos procedentes contratos de seguro a menos que el contrato

de seguro pudiera dar lugar a una pérdida a cualquiera de las partes como consecuencia de condiciones contractuales que no tienen relación con: cambios en el riesgo asegurado; cambios en las tasas de cambio en moneda extranjera; o

Contabilidad de coberturas Si se cumplen los criterios especificados, una entidad puede designar una relación de cobertura entre un instrumento de cobertura y una partida cubierta de forma que se cumplan las condiciones para la contabilidad de coberturas. La contabilidad de coberturas permite que se reconozcan en resultados al mismo tiempo la ganancia o pérdida en el instrumento de cobertura y en la partida cubierta.

Información a revelar: Una entidad que aplique esta sección revelará toda la información requerida en la Sección 11 e incorporará a esa información los instrumentos financieros Una entidad revelará la siguiente información

(a) una descripción de la cobertura;

(b) una descripción de los instrumentos financieros designados como instrumentos de cobertura y de sus valores razonables en la fecha sobre la que se informa; y

(c) La naturaleza de los riesgos cubiertos, incluyendo una descripción de la partida cubierta.

Cobertura del riesgo de tasas de interés variable de un

instrumento financiero reconocido, del riesgo de tasa de

cambio de moneda extranjera o del riesgo de precio de

materia prima cotizada en un compromiso firme o en

una transacción prevista altamente probable, o de una

inversión neta en un negocio en el extranjero Si las condiciones del párrafo 12.16 se cumplen y el riesgo cubierto es:

(a) el riesgo de tasa de interés variable de un instrumento de deuda medido a costo amortizado;

(b) el riesgo de moneda extranjera en un compromiso firme o en una transacción prevista altamente probable; (c) el riesgo de precio de materias primas cotizadas en un compromiso firme o en una transacción prevista altamente probable; o

(d) el riesgo de tasa de cambio de moneda extranjera en una inversión neta en un negocio en el extranjero.

Una entidad deberá interrumpir de forma prospectiva la contabilidad de coberturas especificada en el párrafo 12.23 si:

(a) el instrumento de cobertura expirase, fuese vendido o resuelto;

(b) la cobertura dejase de cumplir los requisitos establecidos en el párrafo 12.16 para la contabilidad de coberturas;

(c) en una cobertura de una transacción prevista, ésta dejase de ser altamente probable; o

(d) la entidad revocase la designación. Si ya no se espera que ocurra la transacción prevista o si el instrumento de deuda

cubierto medido al costo amortizado se da de baja en cuentas, cualquier ganancia o pérdida en el instrumento de cobertura que haya sido reconocida directamente en el otro resultado integral se reclasificará al resultado del periodo.

Cobertura del riesgo de tasas de interés fijas de un

instrumento financiero reconocido o riesgo de precio de

materias primas cotizadas de una materia prima cotizada

en poder de la entidad Si se cumplen las condiciones del párrafo 12.16 y el riesgo cubierto es la

exposición a una tasa de interés fija de un instrumento de deuda medido al costo amortizado o el riesgo de precio de la materia prima cotizada que se posee, la entidad:

(a) reconocerá el instrumento de cobertura como un activo o pasivo y el cambio en el valor razonable del instrumento de cobertura en resultados; y

(b) reconocerá el cambio en el valor razonable de la partida cubierta relacionada con el riesgo cubierto en resultados y como un ajuste al importe en libros de la partida cubierta.

Esta Norma permite la contabilidad de coberturas solo para los siguientes riesgos:

(a) riesgo de tasa de interés de un instrumento de deuda medido a su costo amortizado; (b) riesgo de tasa de cambio en moneda extranjera o de tasa de interés en un

compromiso firme o en una transacción prevista altamente probable;

(c) riesgo de precio de una materia prima cotizada que la entidad mantiene

o en un compromiso firme o una transacción prevista altamente probable de comprar o vender una materia prima cotizada; y

(d) riesgo de tasa de cambio de la moneda extranjera en una inversión neta

en un negocio en el extranjero.

Para cumplir las condiciones para la contabilidad de coberturas, una entidad cumplirá todas las condiciones siguientes:

(a) La entidad designará y documentará las relaciones de cobertura de forma que el riesgo que se cubre, la partida cubierta y el instrumento de cobertura estén claramente identificados y el riesgo en la partida cubierta es el riesgo que se cubre con el instrumento de cobertura.

(b) El riesgo cubierto

(c) El instrumento de cobertura

(d) La entidad espera que el instrumento de cobertura sea altamente efectivo en compensar el riesgo cubierto designado. La eficacia de una cobertura es el grado en el que los cambios en el valor razonable o en los flujos de efectivo de la partida cubierta que son directamente atribuibles al riesgo cubierto se compensen con los cambios en el valor razonable o en los flujos de efectivo del instrumento de cobertura.

Subtopic

Baja en cuentas de un activo financiero o un pasivo financiero Una entidad aplicará los requerimientos para la baja en cuentas de los párrafos 11.33 a 11.38 a los activos financieros y los pasivos financieros

Deterioro del valor de los instrumentos financieros medidos a costo o al costo amortizado Una entidad aplicará la guía sobre deterioro del valor de los párrafos 11.21 a

11.26 a los instrumentos financieros medidos al costo menos el deterioro del valor de acuerdo con esta sección.

Valor razonable: El valor razonable de un pasivo financiero a pagar cuando es reclamado no puede ser menor que el importe a pagar a su cancelación, descontado desde la primera fecha en que pueda requerirse el pago.

Medición posterior: Al final de cada periodo sobre el que se informa, una entidad medirá todos los instrumentos financieros que queden dentro del alcance de la Sección 12 al valor razonable y reconocerá los cambios en el valor razonable en el resultado, excepto en el caso de:

(a) que algunos cambios en el valor razonable de los instrumentos de cobertura en una relación de cobertura designada deban reconocerse inicialmente en otro resultado integral ; y (b) instrumentos de patrimonio sin cotización pública y cuyo valor razonable no pueda medirse de otra forma con fiabilidad sin esfuerzo o costo desproporcionado, así como los contratos vinculados con tales instrumentos que, en el caso de ejercerse, darán lugar a la entrega de tales instrumentos, los cuales deberán medirse al costo menos deterioros de valor

Medición inicial: Cuando se reconoce inicialmente un activo financiero o pasivo financiero, una

entidad lo medirá por su valor razonable, que es normalmente elprecio de transacción.

Reconocimiento inicial de activos financieros y pasivos

financieros Una entidad solo reconocerá un activo financiero o un pasivo financiero cuando

se convierta en una parte de las condiciones contractuales del instrumento.

Elección de política contable Una entidad elegirá aplicar:

(a) los requerimientos de las Secciones 11 y 12 en su totalidad; o (b) los requerimientos sobre reconocimiento y medición de la NIC 39 Instrumentos Financieros: Reconocimiento y Medición y los requerimientos de información a revelar de las Secciones 11 y 12 para contabilizar todos sus instrumentos financieros. La elección de (a) o (b) por parte de una entidad constituye una elección de política contable. Los párrafos 10.8 a 10.14 contienen requerimientos para determinar cuándo un cambio en una política contable es apropiado, cómo debe contabilizarse y qué información debe revelarse sobre el cambio en la política contable.

Sección 11 Instrumentos Financieros Básicos Se aplicará a todos los instrumentos financieros que cumplen las

condiciones excepto por:

(a) Inversiones en subsidiarias, asociadas y negocios conjuntos.

(b) Instrumentos financieros que cumplan la definición de patrimonio propio de la entidad, incluyendo el componente de patrimonio de instrumentos financieros compuestos emitidos por la entidad (c) Arrendamientos, (d) Los derechos y obligaciones de los empleadores derivados de planes de beneficios a los empleados, (e) Instrumentos financieros, contratos y obligaciones bajo transacciones con pagos basados en acciones (f) Los activos que se reembolsan

Medición posterior Al final de cada periodo sobre el que se informa, una entidad medirá los instrumentos financieros de la siguiente forma sin deducir los costos de transacción en que pudiera incurrir en la venta u otro tipo de disposición:

(a) Los instrumentos de deuda

(b) se medirán al costo amortizado utilizando el método del interés efectivo

Información a Revelar : La siguiente información a revelar hace referencia a la información a revelar

para pasivos financieros medidos al valor razonable con cambios en resultados.. Las entidades que solo tienen instrumentos financieros básicos no tendrán ningún pasivo financiero medido al valor razonable con cambios en resultados y, por lo tanto, no necesitarán revelar esta información.

Partidas de ingresos, gastos, ganancias o pérdidas: Una entidad revelará las siguientes partidas de ingresos, gastos, ganancias o pérdidas:

(a) ingresos, gastos, ganancias o pérdidas, incluidos los cambios al valor razonable reconocidos en: activos financieros medidos al valor razonable con cambios en resultados; pasivos financieros medidos al valor razonable con cambios en resultados; activos financieros medidos al costo amortizado; y Pasivos financieros medidos al costo amortizado.

(b) ingresos por intereses totales y los gastos por intereses totales (calculados utilizando el método del interés efectivo) por activos financieros y pasivos financieros que no se miden al valor razonable con cambios en resultados; y (c) el importe de las pérdidas por deterioro de valor para cada clase de activo financiero.

Incumplimientos y otras infracciones de préstamos por

pagar : Para los préstamos por pagar reconocidos en la fecha de presentación, en los que se haya producido una infracción de los plazos o un incumplimiento de pagos del principal, intereses, fondos de amortización o cláusulas de reembolso

que no se hayan corregido en la fecha de presentación, la entidad revelará lo siguiente:

(a) detalles de esa infracción o incumplimiento;

(b) el importe en libros de los préstamos por pagar relacionados en la fecha de presentación; y

(c) si la infracción o incumplimiento ha sido corregido o si se han renegociado las condiciones de los préstamos por pagar antes de la fecha de autorización para emisión de los estados financieros

Garantía: Cuando una entidad haya pignorado activos financieros como garantía por

pasivos o pasivos contingentes, revelará lo siguiente:

(a) el importe en libros de los activos financieros pignorados como garantía; (b) Los plazos y condiciones relacionados con su pignoración

Baja en cuentas: Si una entidad ha transferido activos financieros a una tercera parte en una

transacción que no cumple las condiciones para la baja en cuentas , la entidad revelará para cada clase de estos activos

financieros:

(a) la naturaleza de los activos;

(b) la naturaleza de los riesgos y ventajas inherentes a la propiedad a los que

la entidad continúe expuesta; y

(c) el importe en libros de los activos o de cualesquiera pasivos asociados

que la entidad continúe reconociendo.

Estado de situación financiera – categorías de activos

financieros y pasivos financieros Una entidad revelará los importes en libros de cada una de las siguientes categorías de activos financieros y pasivos financieros en la fecha de

presentación, en total, en el estado de situación financiera o en las notas:

(a) activos financieros medidos al valor razonable con cambios en resultados

(b) activos financieros que son instrumentos de deuda medidos al costo amortizado

Información a revelar sobre las políticas contables de

instrumentos financieros Una entidad revelará, en el resumen de las políticas contables significativas, la base (o bases) de medición utilizadas para instrumentos financieros y otras políticas contables utilizadas para instrumentos financieros que sean relevantes para la comprensión de los estados financieros

Baja en cuentas de un pasivo financiero Una entidad solo dará de baja en cuentas un pasivo financiero (o una parte de un pasivo financiero) cuando se haya extinguido—esto es, cuando la obligación especificada en el contrato haya sido pagada, cancelada o haya expirado.

Baja en cuentas de un activo financiero: Una entidad dará de baja en cuentas un activo financiero solo cuando: (a) expiren o se liquiden los derechos contractuales sobre los flujos de efectivo del activo financiero;

(b) la entidad transfiera sustancialmente a terceros todos los riesgos y ventajas inherentes a la propiedad del activo financiero; o

(c) la entidad, a pesar de haber conservado algunos riesgos y ventajas inherentes a la propiedad significativos, ha transferido el control del activo a otra parte, y éste tiene la capacidad práctica de vender el activo en su integridad a una tercera parte no relacionada y es capaz de ejercer esa capacidad unilateralmente y sin necesidad de imponer restricciones adicionales sobre la transferencia

Si un transferidor otorgase garantías distintas del efectivo (tales como instrumentos de deuda o de patrimonio) al receptor de la transferencia, la contabilización de la garantía por ambas partes dependerá de si la segunda tiene el derecho a vender o volver a pignorar la garantía y de si la primera ha incurrido en incumplimiento. Ambos contabilizarán la garantía de la siguiente forma:

(a) si el receptor de la transferencia tiene, por contrato o costumbre, el derecho de vender o volver a pignorar la garantía, el transferidor reclasificará ese activo en su estado de situación financiera (por ejemplo, como un activo prestado, un instrumento de patrimonio pignorado o una cuenta por cobrar recomprada) de forma separadamente de otros activos;

(b) si el receptor de la transferencia vendiese la garantía pignorada, reconocerá los ingresos procedentes de la venta y un pasivo medido a su valor razonable por su obligación de devolver la garantía;

Deterioro del valor de los instrumentos financieros

medidos al costo o al costo amortizado

Mercado no activo

El valor razonable de las inversiones en activos que no tengan un precio de mercado cotizado en un mercado activo se puede medir con fiabilidad si

(a) la variabilidad en el rango de estimaciones del valor razonable no es significativa para ese activo; o

(b) las probabilidades de diversas estimaciones dentro de ese rango pueden ser evaluadas razonablemente y utilizadas en la estimación del valor razonable.

Técnicas de Valoración Las técnicas de valoración incluyen el uso de transacciones de mercado recientes

para un activo idéntico entre partes interesadas y debidamente informadas que actúen en condiciones de independencia mutua, si estuvieran disponibles, referencias al valor razonable de otro activo sustancialmente igual al activo que se está midiendo, el flujos de efectivo descontados y modelos de fijación de precios de opciones.

Valor razonable Una entidad utilizará la jerarquía siguiente para estimar el valor razonable de un activo:

(a) La mejor evidencia del valor razonable es un precio cotizado para un activo idéntico (o un activo similar) en un mercado activo. Éste suele ser el precio comprador actual.

(b) Cuando no están disponibles precios cotizados, el precio en un acuerdo de venta vinculante o en una transacción reciente para un activo idéntico (o activo similar) en condiciones de independencia mutua entre partes interesadas y debidamente informadas proporciona evidencia del valor razonable. (c) Si el mercado para el activo no está activo y cualquier acuerdo de venta vinculante o las transacciones recientes de un activo idéntico (o un activo similar)

Reversión La reversión no dará lugar a un importe en libros del activo financiero (neto de cualquier cuenta correctora) que exceda al importe e libros que habría tenido si anteriormente no se hubiese reconocido la pérdida por deterioro del valor. La entidad reconocerá el importe de la reversión en los resultados inmediatamente.

Medición a) Para un activo financiero medido al costo amortizado la pérdida por deterioro es la diferencia entre el importe en libros del activo y el valor presente de los flujos de efectivo futuros estimados, descontados utilizando la tasa de interés efectivo original del activo (b) Para un activo financiero medido al costo menos el deterioro del valor la pérdida por

deterioro es la diferencia entre el importe en libros del activo y la mejor estimación (que necesariamente tendrá que ser una aproximación) del importe (que podría ser cero) que la entidad recibiría por el activo si se vendiese en la fecha sobre la que se informa.

Reconocimiento: Al final de cada periodo sobre el que se informa, una entidad evaluará si existe evidencia objetiva de deterioro del valor de los activos financieros que se midan al costo o al costo amortizado.

Costo amortizado y método del interés efectivo: El costo amortizado de un activo financiero o un pasivo financiero en cada fecha de presentación es el neto de los siguientes importes:

(a) el importe al que se mide en el reconocimiento inicial el activo financiero o el pasivo financiero;

(b) menos los reembolsos del principal;

(c) más o menos la amortización acumulada, utilizando el método del interés efectivo, de cualquier diferencia existente entre el importe en el reconocimiento inicial y el importe al vencimiento;

(d) menos, en el caso de un activo financiero, cualquier reducción (reconocida directamente o mediante el uso de una cuenta correctora) por deterioro del valor o incobrabilidad.

sobre la base del importe en libros del activo financiero o pasivo financiero en el momento del reconocimiento inicial. Según el método del interés efectivo:

(a) el costo amortizado de una activo financiero (pasivo) es el valor presente de los flujos de efectivo por cobrar futuros (pagos) descontados a la tasa de interés efectiva; y

(b) el gasto (ingreso) por intereses en un periodo es igual al importe en libros del pasivo (activo) financiero al principio de un periodo multiplicado por la tasa de interés efectiva para el periodo.

Medición inicial: Al reconocer inicialmente un activo financiero o un pasivo financiero, una

entidad lo medirá al precio de la transacción (incluyendo los costos de

transacción excepto en la medición inicial de los activos y pasivos financieros

que se miden posteriormente al valor razonable con cambios en resultados.

Ejemplo—pasivos financieros

1 Para un préstamo recibido de un banco, inicialmente se reconoce una

cuenta por pagar al valor presente del importe por pagar en efectivo al banco (por ejemplo, incluyendo los pagos por intereses y el reembolso del principal).

Ejemplos—activos financieros

1 Para un préstamo a largo plazo concedido a otra entidad, se reconoce una cuenta por cobrar al valor presente del importe por cobrar en efectivo (incluyendo los pagos por intereses y el reembolso del principal) de esa entidad.

Reconocimiento inicial de activos financieros y pasivos

financieros: Una entidad solo reconocerá un activo financiero o un pasivo financiero cuando

se convierta en una parte de las condiciones contractuales del instrumento.

Instrumentos financieros básicos: Una entidad contabilizará los siguientes instrumentos financieros como

instrumentos financieros básicos.

(a) efectivo;

(b) un instrumento de deuda (como una cuenta, pagaré o préstamo por

cobrar o pagar)

(c) Un compromiso de recibir un préstamo que:

(i) no pueda liquidarse por el importe neto en efectivo; y

(ii) cuando se ejecute el compromiso,

(d) Una inversión en acciones preferentes no convertibles y acciones

preferentes u ordinarias sin opción de venta

Sección 27

Deterioro del Valor de los Activos Una pérdida por deterioro de valor tiene lugar cuando el importe en libros de un activo supera su importe recuperable.

Información a revelar: Una entidad revelará, para cada clase de activos: (a) el importe de las pérdidas por deterioro del valor reconocidas en resultados durante el periodo y la partida o partidas del estado del resultado integral (y del estado de resultados, si se presenta) en las que esas pérdidas por deterioro del valor estén incluidas; y

(b) el importe de las reversiones de pérdidas por deterioro del valor reconocidas en resultados durante el periodo y la partida o partidas del estado del resultado integral (y del estado de resultados, si se presenta) en que tales pérdidas por deterioro del valor revirtieron.

Deterioro del valor de otros activos distintos de los inventarios:

Valor razonable: Menos costos de venta: El valor razonable menos los costos de venta es el importe que se puede obtener por la venta de un activo, en una transacción realizada en condiciones de independencia mutua entre partes interesadas y debidamente informadas.

Medición del importe recuperable: Importe recuperable de un activo o de una unidad generadora de efectivo es el

mayor entre su valor razonable menos los costos de venta y su valor en uso.

Indicadores del deterioro del valor Si no fuera posible estimar el importe recuperable del activo individual, una entidad estimará el importe recuperable de la unidad generadora de efectivo a la que el activo pertenece.

Principios generales: la entidad reducirá el importe en libros del activo hasta su importe recuperable si, y solo si, el importe recuperable es inferior al importe en libros

Reversión del deterioro del valor: Una entidad llevará a cabo una nueva evaluación del precio de venta menos los costos de terminación y venta en cada periodo posterior al que se informa.

Precio de venta menos costos de terminación y venta Una entidad evaluará en cada fecha sobre la que se informa si ha habido un deterioro del valor de los inventarios.

Reversión de una pérdida por deterioro del valor: Una pérdida por deterioro del valor reconocida en la plusvalía no se revertirá en los periodos posteriores.

Reversión cuando el importe recuperable se estimó para

una unidad generadora de efectivo: Cuando la pérdida por deterioro del valor original se basó en el importe

recuperable de la unidad generadora de efectivo a la que pertenece el activo, se aplicarán los siguientes requerimientos:

(a) la entidad estimará el importe recuperable de esa unidad generadora de

efectivo en la fecha actual sobre la que se informa.

(b) si el importe recuperable estimado de la unidad generadora de efectivo

excede su importe en libros, ese exceso constituye una reversión de una pérdida por deterioro del valor.

Reversión cuando el importe recuperable se estimó para

un activo individual con deterioro de valor Cuando la anterior pérdida por deterioro del valor se basó en el importe

recuperable del activo individual con deterioro de valor, se aplican los siguientes requerimientos:

(a) la entidad estimará el importe recuperable del activo en la fecha actual sobre la que se informa.

(b) si el importe recuperable estimado del activo excede su importe en libros, la entidad incrementará el importe en libros al importe recuperable,

El procedimiento para realizar esa determinación

dependerá de si la anterior pérdida por deterioro del valor del activo se basó en lo siguiente:

(a) el importe recuperable de ese activo individual

(b) el importe recuperable de la unidad generadora de efectivo a la que pertenece el activo

Requerimientos adicionales para el deterioro del valor de la plusvalía: La plusvalía, por sí sola, no puede venderse. Tampoco genera flujos de efectivo a una entidad que sean independientes de los flujos de efectivo de otros activos.

Deterioro del valor de otros activos distintos de los inventarios

Reconocimiento y medición de la pérdida por deterioro del valor de una unidad generadora de efectivo: Una pérdida por deterioro del valor de una unidad generadora de efectivo se reconocerá si, y solo si, el importe recuperable de la unidad es inferior al importe en libros de la misma. La pérdida por deterioro del valor se distribuirá, para reducir el importe en libros de los activos de la unidad, en el siguiente orden:

(a) en primer lugar, se reducirá el importe en libros de cualquier plusvalía distribuida a la unidad generadora de efectivo; y

(b) a continuación, se distribuirá entre los demás activos de la unidad, de forma proporcional sobre la base del importe en libros de cada uno de los activos de la unidad generadora de efectivo.

Valor en uso: Valor en uso es el valor presente de los flujos futuros de efectivo que se espera obtener de un activo. El cálculo del valor presente involucra las siguientes fases.

(a) estimar las entradas y salidas futuras de efectivo derivadas de la utilización continuada del activo y de su disposición final;

(b) aplicar la tasa de descuento adecuada a estos flujos de efectivo futuros.

Los siguientes elementos deberán reflejarse en el cálculo del valor en uso de un activo:

(a) una estimación de los flujos de efectivo futuros que la entidad espera obtener del activo;

(b) las expectativas sobre posibles variaciones en el importe o en la distribución temporal de dichos flujos de efectivo futuros;

(c) el valor del dinero en el tiempo, representado por la tasa de interés de mercado sin riesgo;

(d) el precio por la presencia de incertidumbre inherente en el activo; y

(e) otros factores, tales como la iliquidez, que los participantes en el mercado reflejarían al poner precio a los flujos de efectivo futuros que la entidad espera que se deriven del activo.

Valor razonable menos costos de venta El valor razonable menos los costos de venta es el importe que se puede obtener por la venta de un activo, en una transacción realizada en condiciones de independencia mutua entre partes interesadas y debidamente informadas, menos los costos

Medición del importe recuperable Importe recuperable de un activo o de una unidad generadora de efectivo es el

mayor entre su valor razonable menos los costos de venta y su valor en uso.

Indicadores del deterioro del valor: Una entidad evaluará, en cada fecha de presentación, si existe algún indicio de deterioro del valor de algún activo. Si existiera este indicio, la entidad estimará el importe recuperable del activo. Si no existen indicios de deterioro del valor, no será necesario estimar el importe recuperable.

Principios generales: La entidad reducirá el importe en libros del activo hasta su importe recuperable si, y solo si, el importe recuperable es inferior al importe en libros.

Deterioro del valor de los inventarios

Reversión del deterioro del valor Una entidad llevará a cabo una nueva evaluación del precio de venta menos los costos de terminación y venta en cada periodo posterior al que se informa.

Precio de venta menos costos de terminación y venta Una entidad evaluará en cada fecha sobre la que se informa si ha habido un deterioro del valor de los inventarios.

ESTA NORMA NO SE APLICA A :(a) activos por impuestos diferidos

(b) activos procedentes de beneficios a los empleados

Beneficios a los Empleados

(c) activos financieros Instrumentos Financieros Básicos

(d) propiedades de inversión medidas al valor razonable

(e) activos biológicos relacionados con la actividad agrícola, medidos a su valor razonable menos los costos estimados de venta

(f) activos que surgen de contratos de construcción

Sección 28

Beneficios a los Empleados Esta sección se aplicará a todos los beneficios a los empleados, excepto los relativos transacciones con pagos basados en acciones, que se tratan en la Sección 26 Pagos Basados en Acciones. Los cuatro tipos de beneficios a los empleados a los que se hace referencia en esta sección son:

(a) beneficios a corto plazo a los empleados, que son los beneficios a los empleados (distintos de los beneficios por terminación) cuyo pago será totalmente atendido en el término de los doce meses siguientes al cierre del periodo en el cual los empleados han prestado sus servicios;

(b) beneficios post-empleo, que son los beneficios a los empleados (distintos de los beneficios por terminación) que se pagan después de completar su periodo de empleo en la entidad;

(c) otros beneficios a largo plazo para los empleados, que son los beneficios

a los empleados (distintos de los beneficios post-empleo y de los beneficios por terminación) cuyo pago no vence dentro de los doce meses siguientes al cierre del periodo en el cual los empleados han prestado sus

servicios

Información a revelar sobre los beneficios por terminación Para cada categoría de otros beneficios por terminación que una entidad proporcione a sus empleados, la entidad revelará la naturaleza de los beneficios, el importe de su obligación y el nivel de financiación en la fecha en la que se informa.

Información a revelar sobre otros beneficios a largo plazo Para cada categoría de otros beneficios a largo plazo que una entidad proporcione a sus empleados, la entidad revelará la naturaleza de los beneficios, el importe de su obligación y el nivel de financiación en la fecha en la que se informa.

Información a revelar sobre los planes de beneficios definidos Si una entidad tiene más de un plan de beneficios definidos, estas informaciones pueden ser reveladas sobre el conjunto de los planes, sobre cada plan por separado o agrupadas de la manera que se considere más útil:

(a) una descripción general del tipo de plan incluyendo la política de financiación.

(b) la política contable de la entidad para reconocer las ganancias y pérdidas actuariales (en resultados o como una partida de otro resultado integral) y el importe de las pérdidas y ganancias actuariales reconocidas durante el periodo;

(c) si la entidad utiliza cualquier simplificación del párrafo 28.19 para medir la obligación por beneficios definidos, revelará ese hecho y las razones por las que usar el método de la unidad de crédito proyectada para medir su obligación y el costo bajo un plan de beneficios definidos involucraría un esfuerzo o costo desproporcionado;

Información a revelar sobre los planes de aportaciones definidas Una entidad revelará el importe reconocido en resultados como un gasto por los

planes de aportaciones definidas. Si la entidad trata a un plan multi-patronal de

beneficios definidos como un plan de aportaciones definidas porque no dispone de información suficiente para utilizar la contabilidad de los planes de beneficios

Información a revelar sobre los beneficios a los empleados a corto plazo Esta sección no requiere información a revelar específica sobre beneficios a los empleados a corto plazo.

Planes del grupo Si una entidad controladora ofrece beneficios a los empleados de una o más subsidiarias del grupo, y la controladora presenta los estados financieros consolidados según la NIIF para las PYMES o las NIIF completas, a estas

Beneficios por terminación Una entidad puede estar comprometida, por ley, por contrato u otro tipo de acuerdos con los empleados o sus representantes, o por una obligación implícita basada en las prácticas habituales de la misma, o por el deseo de actuar de forma equitativa, a realizar pagos (o suministrar otro tipo de beneficios) a los empleados cuando resuelve sus contratos laborales

Medición Una entidad medirá los beneficios por terminación por la mejor estimación del desembolso que se requeriría para cancelar la obligación en la fecha sobre la que se informa

Reconocimiento Puesto que los beneficios por terminación no proporcionan a una entidad beneficios económicos futuros, una entidad los reconocerá en resultados como gasto de forma inmediata.

Otros beneficios a los empleados a largo plazo Otros beneficios a largo plazo para los empleados incluyen generalmente, por ejemplo:

(a) las ausencias remuneradas a largo plazo, tales como vacaciones especiales tras largos periodos de vida activa o años sabáticos;

(b) los beneficios por largos periodos de servicio;

(c) los beneficios por invalidez de larga duración;

(d) la participación en ganancias e incentivos pagaderos a partir de los doce meses del cierre del periodo en el que los empleados han prestado los servicios correspondientes; y

(e) Los beneficios diferidos que se recibirán a partir de los doce meses del cierre del periodo en el que se han ganado.

Una entidad reconocerá un pasivo por otros beneficios a largo plazo y los medirá por el total neto de los siguientes importes:

(a) el valor presente de las obligaciones por beneficios definidos en la fecha de presentación; menos

(b) el valor razonable, en la fecha de presentación de los activos del plan (si los hubiere) que se emplearán para la cancelación directa de las obligaciones.

Beneficios post-empleo: planes de beneficios definidos

Reembolsos: Si una entidad está prácticamente segura de que un tercero reembolsará alguno o todos los desembolsos requeridos para cancelar una obligación por beneficios definidos, reconocerá su derecho al reembolso como un activo separado. La entidad medirá el activo a su valor razonable. En el estado del resultado integral (o en el estado de resultados, si se presenta), el gasto relacionado con el plan de beneficios definidos puede presentarse neto del importe reconocido como reembolsable.

Reconocimiento–elección de la política contable Se requiere que una entidad reconozca todas las ganancias y pérdidas actuariales en el periodo en que se produzcan. Una entidad (a) reconocerá todas las ganancias y pérdidas actuariales en resultados; o

(b) reconocerá todas las ganancias y pérdidas actuariales en otro resultado

integral.:

Costo de un plan de beneficios definidos Una entidad reconocerá el cambio neto en su pasivo por beneficios definidos durante el periodo, distinto de un cambio atribuible a beneficios pagados a empleados durante el periodo o a aportaciones del empleador, como el costo de sus planes de beneficios definidos durante el periodo

Activo de planes de beneficios definidos Si el valor presente de la obligación por beneficios definidos en la fecha sobre la que se informa es menor que el valor razonable de los activos del plan en esa fecha, el plan tiene un superávit.

Introducciones, cambios, reducciones y liquidaciones del

plan Si se ha introducido o cambiado un plan de beneficios definidos en el periodo corriente, la entidad incrementará o disminuirá su pasivo por beneficios definidos para reflejar el cambio, y reconocerá el incremento (disminución) como un gasto (ingreso) en la medición del resultado del periodo actual.

Método de valoración actuarial: Una entidad utilizará el método de la unidad de crédito proyectada para medir su obligación por beneficios definidos y el gasto relacionado si tiene posibilidad de hacerlo sin un costo o esfuerzo desproporcionado. Si los beneficios definidos se basan en salarios futuros, el método de la unidad de crédito proyectada requiere que una entidad mida sus obligaciones por beneficios definidos sobre una base que refleje los incrementos de salarios futuros estimados.

Descuento: Una entidad medirá su obligación por beneficios definidos sobre la base de un

valor presente descontado. La entidad medirá la tasa usada para descontar los pagos futuros por referencia a las tasas de mercado que a la fecha sobre la que se informa tengan los bonos corporativos de alta calidad.

Inclusión de beneficios consolidados y no consolidados: El valor presente de las obligaciones de una entidad según los planes de beneficios definidos en la fecha sobre la que se informa reflejará el importe estimado de los beneficios que los empleados hayan ganado por sus servicios en el periodo actual y anteriores, incluyendo los beneficios que todavía no estén consolidados.

Medición del pasivo por beneficios definidos: Una entidad medirá un pasivo por beneficios definidos correspondiente a sus obligaciones bajo planes de beneficios definidos por el total neto de los siguientes importes:

(a) el valor presente de sus obligaciones bajo los planes de beneficios definidos (sus obligaciones por beneficios definidos) en la fecha sobre la que se informa (b) menos el valor razonable en la fecha de presentación de los activos del plan (si los hubiere) que se emplearán para la cancelación directa de las obligaciones.

Reconocimiento: Al aplicar el principio de reconocimiento general del párrafo 28.3 a los planes de beneficios definidos, la entidad reconocerá:

(a) un pasivo por sus obligaciones bajo los planes de beneficios definidos, neto de los activos del plan—su “pasivo por beneficios definidos”

(b) el cambio neto en ese pasivo durante el periodo como el costo de sus planes de beneficios definidos durante el periodo

Beneficios post-empleo: planes de aportaciones definidas

Reconocimiento y medición Una entidad reconocerá la aportación por pagar para un periodo: (a) como un pasivo, después de deducir cualquier importe ya pagado. Si los pagos por aportaciones exceden las aportaciones que se deben realizar según los servicios prestados hasta la fecha sobre la que se informa, la

entidad reconocerá ese exceso como un activo; o

(b) como un gasto, a menos que otra sección de esta Norma requiera que el costo se reconozca como parte del costo de un activo tales como inventarios o propiedades, planta y equipo.

Beneficios post-empleo: distinción entre planes de aportaciones definidas y planes de beneficios definidos Los beneficios post-empleo incluyen, por ejemplo:

(a) beneficios por retiro, tales como las pensiones; y

(b) otros beneficios posteriores al empleo, tales como los seguros de vida o los beneficios de asistencia médica.

Los acuerdos por los cuales una entidad proporciona beneficios posteriores al empleo se conocen como planes de beneficios post-empleo.

Beneficios asegurados: Una entidad puede pagar primas de pólizas de seguros para financiar un plan de beneficios post-empleo. La entidad tratará este plan como un plan de aportaciones definidas a menos que la entidad tenga la obligación legal o implícita de:

(a) pagar a los empleados los beneficios directamente en el momento en que sean exigibles; o

(b) pagar importes adicionales si la aseguradora no paga todos los beneficios a los empleados futuros relacionados con servicios prestados por los empleados en el periodo presente y en los anteriores

Planes multi-patronales y planes gubernamentales: La entidad clasificará los planes multi-patronales y los planes

gubernamentales como planes de aportaciones definidas o de beneficios

definidos, en función de las cláusulas del mismo, incluyendo cualquier obligación implícita que vaya más allá de los términos pactados formalmente.

Beneficios a los empleados a corto plazo: Los beneficios a corto plazo a los empleados, generalmente, comprenden partidas tales como las siguientes:

(a) sueldos, salarios y aportaciones a la seguridad social;

(b) ausencias remuneradas a corto plazo (tales como los derechos por ausencias anuales remuneradas o las ausencias remuneradas por enfermedad), cuando se espere que tengan lugar dentro de los doce meses siguientes al cierre del periodo en el que los empleados han prestado los servicios relacionados;

(c) participaciones en ganancias e incentivos pagaderos dentro de los doce meses siguientes al cierre del periodo en el que los empleados han prestado los servicios correspondientes; y

(d) beneficios no monetarios a los empleados actuales (tales como asistencia médica, alojamiento, automóviles y entrega de bienes y servicios gratuitos o subvencionados).

Reconocimiento – participación en ganancias y planes de incentivos Una entidad reconocerá el costo esperado de la participación en ganancias y pagos por incentivos solo cuando:

(a) la entidad tenga una obligación implícita o actual legal de realizar estos pagos como resultado de un suceso pasado (esto significa que la entidad no tiene una alternativa más realista que la de efectuar los pagos); y b) pueda realizarse una estimación fiable de la obligación.

Reconocimiento y medición – ausencias remuneradas a corto plazo Una entidad puede retribuir ausencias de los empleados por varias razones, entre las que se incluyen los permisos retribuidos por vacaciones anuales y las ausencias remuneradas por enfermedad.

Medición de beneficios generalmente a corto plazo Cuando un empleado haya prestado sus servicios a una entidad durante el periodo sobre el que se informa, la entidad medirá el importe reconocido de acuerdo con el párrafo 28.3 por el importe no descontado de los beneficios a corto plazo a los empleados que se espera que haya que pagar por esos servicios.

Principio de reconocimiento general para todos los beneficios a los empleados: Una entidad reconocerá el costo de todos los beneficios a los empleados a los que éstos tengan derecho como resultado de servicios prestados a la entidad durante el periodo sobre el que se informa:

(a) como un pasivo, después de deducir los importes que hayan sido pagados directamente a los empleados o como una contribución a un fondo de beneficios para los empleados. (b) como un gasto, a menos que otra sección de esta Norma requiera que el

costo se reconozca como parte del costo de un activo tales como inventarios o propiedades, planta y equipo.

Sección 25

Costos por Préstamos Son costos

por préstamos los intereses y otros costos en los que una entidad incurre, que están relacionados con los fondos que ha tomado prestados. Los costos por préstamos incluyen:

(a) los gastos por intereses calculados utilizando el método del interés

efectivo

(b) las cargas financieras con respecto a los arrendamientos financieros

reconocidos de acuerdo con la Sección 20 Arrendamientos;

(c) Las diferencias de cambio procedentes de préstamos en moneda

extranjera en la medida en que se consideren ajustes de los costos por intereses.

Información a revelar El párrafo 5.5(b) requiere que se revelen los costos financieros. El párrafo 11.48(b) requiere que se revele el gasto total por intereses (utilizando el método del interés efectivo) de los pasivos financieros que no están al valor razonable en resultados. Esta sección no requiere ninguna otra información adicional a revelar.

Reconocimiento: Una entidad reconocerá todos los costos por préstamos como un gasto en

resultados en el periodo en el que se incurre en ellos.

Sección 29

Impuesto a las Ganancias 1. Para los propósitos de esta Norma, el término impuesto a las ganancias

incluye todos los impuestos, nacionales y extranjeros, que estén basados en ganancias fiscales. El impuesto a las ganancias incluye también impuestos, tales como retenciones de impuestos que una subsidiaria, asociada o negocio conjunto tienen que pagar por repartos de ganancias a la entidad que informa 2. Se requiere que una entidad reconozca las consecuencias fiscales actuales y futuras de transacciones y otros sucesos que se hayan reconocido en los estados financieros. Estos importes fiscales reconocidos comprenden el impuesto corriente y el impuesto diferido 3. Esta sección no trata sobre los métodos de contabilización de las subvenciones del gobierno

Información a revelar: Una entidad revelará información que permita a los usuarios de sus estados financieros evaluar la naturaleza y el efecto financiero de las consecuencias de los impuestos corrientes y diferidos de transacciones y otros eventos reconocidos.

Una entidad revelará la siguiente información de forma separada:

(a) Los impuestos corrientes y diferidos agregados relacionados con partidas reconocidas como partidas de otro resultado integral.

(b) El importe total de los impuestos, corrientes y diferidos, relacionados con las partidas cargadas o acreditadas directamente a patrimonio.

(c) Una explicación de cualquier diferencia significativa entre el gasto (ingreso) por impuestos y la ganancia contable multiplicada por la tasa impositiva aplicable

Una entidad revelará separadamente, los principales componentes del gasto (ingreso) por impuestos. Estos componentes del gasto (ingreso) por impuestos pueden incluir:

(a) el gasto (ingreso) por impuesto a las ganancias corriente;

(b) cualesquiera ajustes de los impuestos corrientes del periodo presente o de los anteriores;

(c) el importe del gasto (ingreso) por impuestos diferidos relacionado con el nacimiento y reversión de diferencias temporarias;

(d) el importe del gasto (ingreso) por impuestos diferidos relacionado con cambios en las tasas fiscales o con la aparición de nuevos impuestos;

(e) el importe de los beneficios de carácter fiscal, procedentes de pérdidas fiscales, créditos fiscales o diferencias temporarias, no reconocidos en periodos anteriores, que se han utilizado para reducir el gasto por impuestos;

Presentación

Compensación Una entidad compensará los activos por impuestos corrientes y los pasivos por

impuestos corrientes, o los activos por impuestos diferidos y los pasivos por impuestos diferidos, si y solo si tiene el derecho, exigible legalmente, de compensar los importes y puede demostrar sin esfuerzo o costo desproporcionado que tenga planes de liquidarlos en términos netos o de realizar el activo y liquidar el pasivo simultáneamente.

Distinción entre partidas corrientes y no corrientes: Cuando una entidad presente activos corrientes o no corrientes y pasivos

corrientes o no corrientes, como clasificaciones separadas en su estado de situación financiera no clasificará ningún activo (pasivo) por impuestos diferidos

como activo (o pasivo) corriente.

Distribución en el resultado integral y en el patrimonio: Una entidad reconocerá el gasto por impuestos en el mismo componente del

resultado integral total (es decir, operaciones continuadas, operaciones discontinuadas u otro resultado integral) o en patrimonio, en función de la transacción u otro suceso que diera lugar al gasto por impuestos.

Retenciones fiscales sobre dividendos: Una entidad que pague dividendos a sus accionistas puede estar obligada a pagar una porción de dichos dividendos a las autoridades fiscales, en nombre de los accionistas.

Medición del impuesto diferido: Una entidad medirá un pasivo (o activo) por impuestos diferidos usando las tasas impositivas y la legislación fiscal que hayan sido aprobadas, o cuyo proceso de aprobación esté prácticamente terminado, en la fecha de presentación.

Medición de impuestos corrientes y diferidos: Una entidad no descontará los activos y pasivos por impuestos corrientes o diferidos.

si la diferencia temporaria surge de una partida de ingreso que se espera sea gravable como una ganancia de capital en un periodo futuro, el gasto por impuesto diferido se mide utilizando la tasa impositiva de las ganancias de capital y la base fiscal que sea congruente con la recuperación del importe en libros mediante la venta.

Reconocimiento de impuestos diferidos

Inversiones en subsidiarias, sucursales y asociadas, y participaciones en negocios conjuntos Aparecen diferencias temporarias cuando el importe en libros de las inversiones en subsidiarias, sucursales y asociadas, y de las participaciones en negocios conjuntos (por ejemplo, el importe en libros de una subsidiaria en los estados Estas diferencias pueden surgir en las más

variadas circunstancias, como por ejemplo:

(a) por la existencia de ganancias no distribuidas en las subsidiarias,

sucursales, asociadas o negocios conjuntos;

(b) por las diferencias de cambio, cuando la controladora y su subsidiaria

estén situadas en diferentes países; y

(c) por una reducción en el importe en libros de las inversiones en una

asociada hasta su importe recuperable

Reconsideración de activos por impuestos diferidos no reconocidos Al final del periodo sobre el que se informa, una entidad evaluará

nuevamente los activos por impuestos diferidos no reconocidos. En ese momento la entidad procederá a registrar un activo de esta naturaleza, anteriormente no reconocido, siempre que sea probable que las futuras ganancias fiscales permitan la recuperación del activo por impuestos diferidos.

Pérdidas y créditos fiscales no utilizados Al evaluar la probabilidad de disponer de ganancias fiscales contra las que cargar las pérdidas o créditos fiscales no utilizados, la entidad puede considerar los siguientes criterios:

(a) si la entidad tiene suficientes diferencias temporarias imponibles, relacionadas con la misma autoridad fiscal, y referidas a la misma entidad fiscal, que puedan dar lugar a importes imponibles, en cantidad suficiente como para cargar contra ellos las pérdidas o créditos fiscales no utilizados, antes de que el derecho de utilización expire;

(b) si es probable que la entidad tenga ganancias fiscales antes de que prescriba el derecho de compensación de las pérdidas o créditos fiscales no utilizados;

(c) si las pérdidas fiscales no utilizadas han sido producidas por causas identificables, cuya repetición es improbable; y