jonka FATIMA MONSERRAT RAMOS BARBA 4 vuotta sitten

382

Organigrama arbol

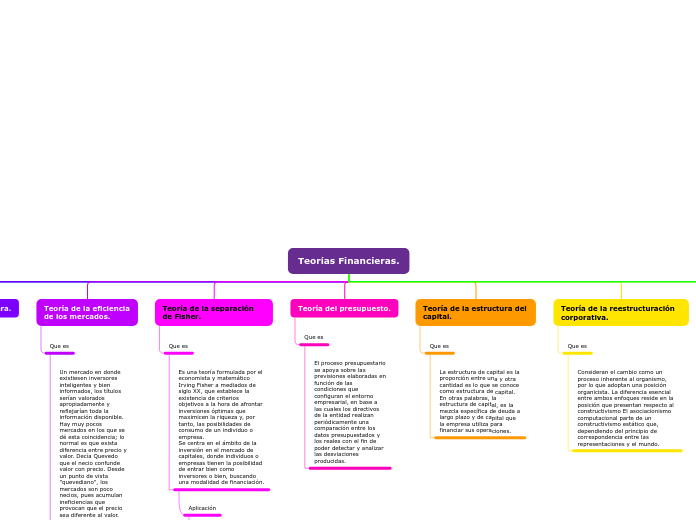

Irving Fisher desarrolló una teoría a mediados del siglo XX que ofrece criterios objetivos para tomar decisiones de inversión óptimas. Esta teoría se centra en maximizar la riqueza y el consumo, ya sea para individuos o empresas, en el mercado de capitales.