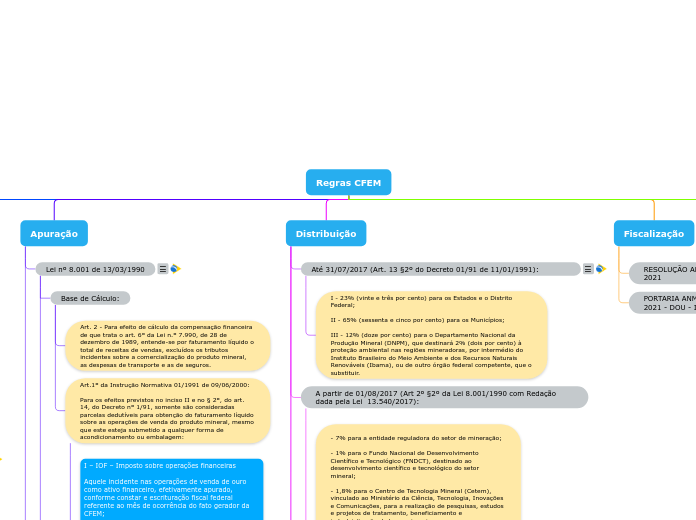

Regras CFEM

Natureza Jurídica

Referências

https://institutominere.com.br/blog/a-natureza-juridica-cfem

http://www.atenas.edu.br/uniatenas/assets/files/magazines/A_NATUREZA_JURIDICA_DA_COMPENSACAO_FINANCEIRA_PELA_EXPLORACAO_DOS_RECURSOS_MINERAIS___CFEM.pdf

https://www.conteudojuridico.com.br/consulta/Artigos/29166/da-natureza-juridica-da-cfem-tributo-ou-receita-originaria

O que a CFEM não é

Não é imposto

Nos termos do art. 16 do CTN, a CFEM teria de ter como fato gerador uma situação independente de qualquer atuação estatal especifica, relativa ao contribuinte, pois, em se tratando de imposto não é preciso que o Estado crie serviço, nem disponha de bem ou atividade especial em troca do que o contribuinte irá pagar, porque não há contrapartida, que existe para a CFEM por ser receita auferida em decorrência da exploração do recurso mineral pertencente à União, o que afasta sua consideração como imposto.

Não é Taxa

A CFEM não pode ser caracterizada como taxa, porque, à luz do que dispõe o art. 77 do Código Tributário Nacional, para ser considerada como tal terá de haver, necessariamente: a) a utilização, efetiva ou potencial, de serviço público, especifico e divisível, prestado ao particular ou posto à sua disposição; ou, b) o exercício regular do poder de polícia. Entretanto, a CFEM é devida pela exploração de um bem pertencente à União Federal (recurso mineral) e não da utilização de serviço público, como também não tem como fato gerador a atuação estatal decorrente do poder de polícia.

Não é tributo

A compensação financeira instituída pela Lei 7.990/89 não esta inserida no Capítulo do Sistema Tributário Nacional, mas em parágrafo do art. 20 da Constituição, que trata dos bens da União, e evidenciando a natureza não-tributária da CFEM, que não pode ser confundida com um tributo, porque não há meios para enquadrá-la em qualquer espécie tributária.

O que a CFEM é

Entendimento Jurisprudência

TRF1

CONSTITUCIONAL - MANDADO DE SEGURANÇA - COMPENSAÇÃO FINANCEIRA PELA EXPLORAÇÃO DE RECURSOS MINERAIS - NATUREZA JURÍDICA: INDENIZAÇÃO - PRINCÍPIOS CONSTITUCIONAIS PERTINENTES AOS TRIBUTOS - INAPLICABILIDADE - CONSTITUIÇÃO FEDERAL, ART. 20, § 1º - LEIS Nos 7.990/89 E 8.001/90 -LEGITIMIDADE.

a) Recurso - Apelação em Mandado de Segurança.

b) Decisão de origem - Denegada a Segurança.

1 - A exploração de recursos minerais, que são bens de propriedade da União Federal (Constituição Federal, arts. 20, IX, e 176), está sujeita ao pagamento de uma compensação financeira a ser dividida entre as entidades federadas, autorizada pelo art. 20, § 1º, da Constituição Federal, instituída pela Lei nº 7.990/89, art. 1º, e cobrada na forma estabelecida na Lei nº 8.001/90, como forma de participação dessas entidades no produto dessa exploração, não tendo natureza tributária, mas de indenização pela

utilização de bem passível de exaustão.

2 - Lídima a exigência da compensação financeira decorrente da exploração de recursos minerais com espeque nas Leis nos 7.990/89 e 8.001/90.

3 - "Leis nos 7.990/89 e 8.001/90. Constitucionalidade. Arts. 20, § 1º, 154, I, e 155, §3º, da CF. Precedentes: RE nº 228.800 e MS nº 24.312. Agravo regimental a que se nega provimento." (AI-AgR nº 453.025/DF - Relator Ministro Gilmar Mendes - STF - Segunda Turma - Unânime - D.J. 09/6/2006 - pág. 28.)

4 - Remessa Oficial não conhecida.

5 - Apelação denegada.

6 - Sentença confirmada.

(AMS 2000.34.00.003684-9/DF, Rel. Desembargador Federal Catão Alves, Sétima Turma,e-DJF1 p.209 de 13/03/2009)

STJ

PROCESSUAL CIVIL. EXECUÇÃO FISCAL PARA COBRANÇA DE RECEITA PATRIMONIAL. PRESCRIÇÃO. NÃO-OCORRÊNCIA.

1. O Supremo Tribunal Federal firmou sua jurisprudência no sentido de que a Compensação Financeira pela Exploração de Recursos Minerais possui natureza jurídica de receita patrimonial, conforme evidenciam os seguintes precedentes: MS 24.312/DF, Plenário, Rel. Min. Ellen Gracie, DJ de 19.12.2003, p. 50; RE 228.800/DF, 1ª Turma, Rel. Min. Sepúlveda Pertence, DJ de 16.11.2001, p. 21; AI 453.025/DF, 2ª Turma, Rel. Min. Gilmar Mendes, DJ de 9.6.2006, p. 28.

2. De acordo com o art. 47 da Lei 9.636, de 15 de maio de 1998, em sua redação original, prescrevia em cinco anos os débitos para com a Fazenda Nacional decorrentes de receitas patrimoniais. A partir de então, havia quem defendesse que essa regra deveria ser aplicada aos créditos referentes à Compensação Financeira pela Exploração de Recursos Minerais, muito embora algumas posições em contrário defendiam, ainda, a aplicação dos prazos do Código Civil, sob o entendimento de que não se podia aplicar o prazo previsto na Lei 9.636/98 diante da referência expressa à receita patrimonial da "Fazenda Nacional". O supracitado art. 47 foi alterado pela Medida Provisória 1.787, de 29 de dezembro de 1998, e sucessivas reedições, e também pela Medida Provisória 1.856-7, de 27 de julho de 1999, que veio a ser convertida na Lei 9.821, de 23 de agosto de 1999. Foi acrescentada a previsão de prazo decadencial de 5 (cinco) anos para a constituição de créditos originados de receitas patrimoniais, mantido o prazo prescricional em 5 (cinco) anos, além do que eliminou-se a referência à Fazenda Nacional. A eliminação da locução "Fazenda Nacional" teve por efeito uniformizar o entendimento de que se estenderia a todos os órgãos e entidades da Administração Pública a regra do referido artigo 47, quanto aos créditos oriundos de receitas patrimoniais. Sobreveio a Medida Provisória 152, de 23 de dezembro de 2003, convertida na Lei 10.852, de 29 de março de 2004, que deu nova redação ao caput do retro mencionado art. 47 da Lei 9.636/98. Com essa nova alteração, aumentou-se o prazo decadencial para 10 (dez) anos, permanecendo o prazo prescricional em 5 (cinco) anos.

No caso concreto, não ocorreu a prescrição, contado o respectivo prazo quinquenal a partir do lançamento.

STF

EMENTA: Bens da União: (recursos minerais e potenciais hídricos de energia elétrica):

participação dos entes federados no produto ou compensação financeira por sua exploração (CF, art. 20, e § 1º): natureza jurídica: constitucionalidade da legislação de regência (L. 7.990/89, arts. 1º e 6º e L. 8.001/90).

1. O tratar-se de prestação pecuniária compulsória instituída por lei não faz necessariamente um tributo da participação nos resultados ou da compensação financeira previstas no art. 20, § 1º, CF, que configuram receita patrimonial.

2. A obrigação instituída na L. 7.990/89, sob o título de "compensação financeira pela exploração de recursos minerais" (CFEM) não corresponde ao modelo constitucional respectivo, que não comportaria, como tal, a sua incidência sobre o faturamento da empresa; não obstante, é constitucional, por amoldarse à alternativa de "participação no produto da exploração" dos aludidos recursos minerais, igualmente prevista no art. 20, §1º, da Constituição.

(RE 228800, Relator(a): Min. SEPÚLVEDA PERTENCE, Primeira Turma, julgado em

25/09/2001, DJ 16-11-2001 PP-00021 EMENT VOL-02052-03 PP-00471)

Receita Patrimonial Originária

A CFEM tem a natureza jurídica de receita patrimonial, originária da União, auferida em decorrência da exploração da exploração do seu patrimônio, revestida, ainda, de caráter facultativo, eis que não há, para sua percepção, o exercício do poder fiscal do Estado, mas a vontade do minerador de explorar o recurso mineral, que, para tanto, deve submeter-se ao regime jurídico de aproveitamento estabelecido pela legislação vigente.

Para os Estados, Distrito Federal e Municípios

Receita cuja transferência tem previsão constitucional

Para a União

Receita Patrimonial

Fiscalização

PORTARIA ANM Nº 790, DE 16 DE JUNHO DE 2021 - DOU - Imprensa Nacional

PORTARIA ANM Nº 790, DE 16 DE JUNHO DE 2021

Estabelece as diretrizes e os procedimentos a serem observados pelos entes signatários na fiscalização da Compensação Financeira pela Exploração de Recursos Minerais (CFEM), nos Acordos de Cooperação Técnica firmados entre a Agência Nacional de Mineração - ANM e Estados, o Distrito Federal e Municípios, nos termos previstos na Resolução ANM Nº 71, de 14 de maio de 2021.

RESOLUÇÃO ANM Nº 71, DE 14 DE MAIO DE 2021

Regulamenta a celebração de Acordos de Cooperação Técnica entre a ANM e Estados, o Distrito Federal e Municípios para a cooperação mútua no desempenho de ações e atividades complementares e acessórias à fiscalização da atividade minerária, nos termos da Lei 13.575/2017

Distribuição

Afetados: Decreto 11.659, de 23 de Agosto de 2023 (revoga o Dec 9.407/2018)

Art. 3º A distribuição do percentual de quinze por cento, a título de CFEM, para o Distrito Federal e os Municípios afetados em seus territórios pela atividade de mineração ocorrerá da seguinte forma:

§ 1º Caso a produção de determinada substância mineral não esteja associada a nenhuma das hipóteses previstas no caput, a parcela correspondente de CFEM será destinada:

I - cem por cento aos Municípios limítrofes com o Distrito Federal ou com os Municípios onde ocorrer a produção, quando o Município for limítrofe a outros Municípios ou ao Distrito Federal; ou

II - cem por cento ao Distrito Federal e aos Estados onde ocorrer a produção, quando o Município não for limítrofe a nenhum outro Município ou ao Distrito Federal.

I - cinquenta e cinco por cento quando forem cortados por infraestruturas utilizadas para o transporte ferroviário de substâncias minerais;

II - três por cento quando forem cortados por infraestruturas utilizadas para o transporte dutoviário de substâncias minerais;

III - sete por cento quando afetados pelas operações portuárias e de embarque e desembarque de substâncias minerais; e

IV - trinta e cinco por cento àqueles onde estão localizadas estruturas de mineração que viabilizem o aproveitamento industrial da jazida, tais como pilhas de estéreis e de rejeitos, usinas de beneficiamento, bacias de rejeitos, entre outras estruturas previstas no Plano de Aproveitamento Econômico - PAE ou em instrumento equivalente, devidamente aprovado pela Agência Nacional de Mineração - ANM.

Afetados : Decreto nº 9.407, de 12/06/2018 (revogado pelo Dec. 11.659/2023)

DECRETO Nº 11.659, DE 23 DE AGOSTO DE 2023

Regulamenta o disposto no inciso VII do § 2º, no § 3º e no § 5º do art. 2º da Lei nº 8.001, de 13 de março de 1990, para estabelecer o percentual de distribuição de Compensação Financeira pela Exploração de Recursos Minerais.

Art. 2º O percentual de quinze por cento, a título de Compensação Financeira pela Exploração de Recursos Minerais - CFEM, será distribuído, para cada substância mineral, entre o Distrito Federal e os Municípios afetados pela atividade de mineração e os Municípios gravemente afetados pela perda de receita da CFEM com a edição da Lei nº 13.540, de 18 de dezembro de 2017, da seguinte forma:

I - dois por cento para o Distrito Federal e os Municípios, como forma de compensar a perda de arrecadação da CFEM com a entrada em vigor da Lei nº 13.540, de 2017;

II - treze por cento para o Distrito Federal e os Municípios afetados pela atividade de mineração em seus territórios.

A partir de 01/08/2017 (Art 2º §2º da Lei 8.001/1990 com Redação dada pela Lei 13.540/2017):

- 7% para a entidade reguladora do setor de mineração;

- 1% para o Fundo Nacional de Desenvolvimento Científico e Tecnológico (FNDCT), destinado ao desenvolvimento científico e tecnológico do setor mineral;

- 1,8% para o Centro de Tecnologia Mineral (Cetem), vinculado ao Ministério da Ciência, Tecnologia, Inovações e Comunicações, para a realização de pesquisas, estudos e projetos de tratamento, beneficiamento e industrialização de bens minerais;

- 0,2% para o Instituto Brasileiro do Meio Ambiente e dos Recursos Naturais Renováveis (Ibama), para atividades de proteção ambiental em regiões impactadas pela mineração;

- 15% para o Distrito Federal e os Estados onde ocorrer a produção;

- 60% para o Distrito Federal e os Municípios onde ocorrer a produção;

- 15% para o Distrito Federal e os Municípios, quando afetados pela atividade de mineração e a produção não ocorrer em seus territórios.

Até 31/07/2017 (Art. 13 §2º do Decreto 01/91 de 11/01/1991):

I - 23% (vinte e três por cento) para os Estados e o Distrito Federal;

II - 65% (sessenta e cinco por cento) para os Municípios;

III - 12% (doze por cento) para o Departamento Nacional da Produção Mineral (DNPM), que destinará 2% (dois por cento) à proteção ambiental nas regiões mineradoras, por intermédio do Instituto Brasileiro do Meio Ambiente e dos Recursos Naturais Renováveis (Ibama), ou de outro órgão federal competente, que o substituir.

Apuração

Emissão Boleto:

https://app.anm.gov.br/BoletosCfem/NaoDivida/CFEM

Lei nº 8.001 de 13/03/1990

Define os percentuais da distribuição da compensação financeira de que trata a Lei nº 7.990, de 28 de dezembro de 1989, e dá outras providências.

Alíquotas:

Alíquotas CFEM A Partir de 01/08/2017:

1% (um por cento): Rochas, areias, cascalhos, saibros e demais substâncias minerais quando destinadas ao uso imediato na construção civil; rochas ornamentais; águas minerais e termais

1,5% (um inteiro e cinco décimos por cento): Ouro

2% (dois por cento): Diamante e demais substâncias minerais

3% (três por cento): Bauxita, manganês, nióbio e sal-gema

3,5% (três inteiros e cinco décimos por cento): Ferro, observadas as letras b e c deste Anexo

c) A decisão e o parecer técnico da entidade reguladora do setor de mineração relativos à redução da alíquota da CFEM, de que trata a letra b deste Anexo, serão divulgados em seu sítio oficial na internet, e a redução somente entrará em vigor sessenta dias a partir da divulgação.

b) Decreto do Presidente da República, a ser publicado em até noventa dias a partir da promulgação desta Lei, estabelecerá critérios para que a entidade reguladora do setor de mineração, mediante demanda devidamente justificada, possa reduzir, excepcionalmente, a alíquota da CFEM do ferro de 3,5% (três inteiros e cinco décimos por cento) para até 2% (dois por cento), com objetivo de não prejudicar a viabilidade econômica de jazidas com baixos desempenho e rentabilidade em razão do teor de ferro, da escala de produção, do pagamento de tributos e do número de empregados.

Alíquota Até 31/07/2017:

I - minério de alumínio, manganês, sal-gema e potássio: 3% (três por cento);

II - ferro, fertilizante, carvão e demais substâncias minerais: 2% (dois por cento), ressalvado o disposto no inciso IV deste artigo;

III - pedras preciosas, pedras coradas lapidáveis, carbonados e metais nobres: 0,2% (dois décimos por cento);

IV - ouro: 1% (um por cento), quando extraído por empresas mineradoras, isentos os garimpeiros.

IV - ouro: 1% (um por cento), quando extraído por empresas mineradoras, e 0,2% (dois décimos por cento) nas demais hipóteses de extração.

Base de Cálculo:

Art.1º da Instrução Normativa 01/1991 de 09/06/2000:

Para os efeitos previstos no inciso II e no § 2º, do art. 14, do Decreto nº 1/91, somente são consideradas parcelas dedutíveis para obtenção do faturamento líquido sobre as operações de venda do produto mineral, mesmo que este esteja submetido a qualquer forma de acondicionamento ou embalagem:

I – IOF – Imposto sobre operações financeiras

Aquele incidente nas operações de venda de ouro como ativo financeiro, efetivamente apurado, conforme constar e escrituração fiscal federal referente ao mês de ocorrência do fato gerador da CFEM;

II – ICMS – Imposto sobre operações relativas à circulação de mercadorias e sobre a prestação de serviços de transporte interestadual e intermunicipal e de comunicação;

Aquele efetivamente apurado, conforme constar de escrituração fiscal referente ao mês de ocorrência do fato gerador da CFEM;

No caso de ICMS Substituição, aquele apurado na venda de água mineral, conforme constar de escrituração fiscal referente ao mês de ocorrência do fato gerador da CFEM. Este ICMS substituição deverá ser considerado no valor total da nota fiscal;

III – PIS – Programa de integração social e COFINS – Contribuição para o financiamento da seguridade social;

Aquele efetivamente apurado, conforme constar de escrituração fiscal federal, referente ao mês de ocorrência do fato gerador da CFEM, correspondente, unicamente, às receitas oriundas da venda do produto mineral;

IV – TRANSPORTE

Aquele incidente e destacado no preço de venda do produto mineral, posto no local determinado pelo comprador;

V – SEGURO

Aquele incidente e destacado no preço de venda, relativo ao transporte do produto mineral, posto no local determinado pelo comprador;

Art. 2 - Para efeito de cálculo da compensação financeira de que trata o art. 6º da Lei n.º 7.990, de 28 de dezembro de 1989, entende-se por faturamento líquido o total de receitas de vendas, excluídos os tributos incidentes sobre a comercialização do produto mineral, as despesas de transporte e as de seguros.

Legislação

Resolução ANM Nº 143, de 21 de novembro de 2023

Revoga a Resolução ANM nº 6, de 2 de abril de 2019.

Disciplina o disposto no Decreto nº 9.407, de 12 de junho de 2018.

Decreto Nº 11.659, de 23 de agosto de 2023

DECRETO Nº 11.659, DE 23 DE AGOSTO DE 2023

Regulamenta o disposto no inciso VII do § 2º, no § 3º e no § 5º do art. 2º da Lei nº 8.001, de 13 de março de 1990, para estabelecer o percentual de distribuição de Compensação Financeira pela Exploração de Recursos Minerais.

Disciplinada pela Resolução ANM Nº 143/2023

Lei 14.514/2022, altera artigos da Lei 13.540/2017

LEI Nº 14.514, DE 29 DE DEZEMBRO DE 2022

Mensagem de veto

Conversão da Medida Provisória nº 1.133, de 2022

(Promulgação partes vetadas)

Dispõe sobre a empresa Indústrias Nucleares do Brasil S.A. (INB), sobre a pesquisa, a lavra e a comercialização de minérios nucleares, de seus concentrados e derivados, e de materiais nucleares, e sobre a atividade de mineração; altera as Leis nºs 4.118, de 27 de agosto de 1962, 8.001, de 13 de março de 1990, 9.991, de 24 de julho de 2000, 10.438, de 26 de abril de 2002, 13.575, de 26 de dezembro de 2017, 13.848, de 25 de junho de 2019, e 14.222, de 15 de outubro de 2021, e o Decreto-Lei nº 227, de 28 de fevereiro de 1967 (Código de Mineração); e revoga a Lei nº 5.740, de 1º de dezembro de 1971, e dispositivos das Leis nºs 4.118, de 27 de agosto de 1962, 6.189, de 16 de dezembro de 1974, 7.781, de 27 de junho de 1989, 13.575, de 26 de dezembro de 2017, e 14.222, de 15 de outubro de 2021, e do Decreto-Lei nº 1.038, de 21 de outubro de 1969.

Art. 1º Conceitos:

I - concentrado de minério nuclear: concentrado de elemento nuclear que seja produto final da lavra de minério nuclear, de minérios que contenham elementos nucleares associados ou de matérias-primas que contenham elementos nucleares associados;

II - instalação mínero-industrial nuclear: local no qual minérios nucleares, minérios que contenham elementos nucleares associados ou matérias-primas que contenham elementos nucleares associados são lavrados e processados para a obtenção do concentrado de minério nuclear;

III - instalação nuclear: local no qual o material nuclear é produzido, processado, reprocessado, utilizado, manuseado ou estocado;

IV - lavra de minério nuclear: conjunto de operações coordenadas para a extração dos elementos nucleares de um depósito de minério nuclear, incluído o processamento físico e químico para a produção do concentrado de minério nuclear;

V - recurso estratégico de minério nuclear: recurso mineral constituído por minério nuclear, incluídas jazidas e minas, localizado em região geográfica delimitada, considerado bem imprescritível e essencial à segurança do País e destinado ao atendimento da demanda do Programa Nuclear Brasileiro.

Lei nº 7.990, DE 28 DE DEZEMBRO DE 1989

LEI Nº 7.990, DE 28 DE DEZEMBRO DE 1989.

Texto compilado

Mensagem de veto

Regulamento

(Vide Decreto 3.739, de 2001)

Vide Decreto nº 9.648, de 1998)

Vigência a partir de 01/08/2017 (Lei 13.540 de 18/12/2017):

Art. 6º §7º No caso de rejeitos e estéreis de minerais associados utilizados em outras cadeias produtivas, haverá uma redução de alíquota da CFEM de 50% (cinquenta por cento).

Art. 6º §6º Na hipótese prevista no inciso II do caput deste artigo, o bem mineral será entregue ao vencedor da hasta pública somente mediante o pagamento prévio da CFEM.

Art. 6º §5º Os rejeitos e estéreis decorrentes da exploração de áreas objeto de direitos minerários que possibilitem a lavra, na hipótese de alienação ou consumo, serão considerados como bem mineral para fins de recolhimento da CFEM.

Art. 6º §4º - Para os fins do disposto nesta Lei, considera-se:

I - bem mineral - a substância mineral já lavrada após a conclusão de seu beneficiamento, quando for o caso;

II - beneficiamento - as operações que objetivem o tratamento do minério, tais como processos realizados por fragmentação, pulverização, classificação, concentração, separação magnética, flotação, homogeneização, aglomeração, aglutinação, briquetagem, nodulação, pelotização, ativação e desaguamento, além de secagem, desidratação, filtragem e levigação, ainda que exijam adição ou retirada de outras substâncias;

III - consumo - a utilização de bem mineral, a qualquer título, pelo detentor ou arrendatário do direito minerário, assim como pela empresa controladora, controlada ou coligada, em processo que importe na obtenção de nova espécie.

Art. 6º A exploração de recursos minerais ensejará o recolhimento da Compensação Financeira pela Exploração de Recursos Minerais (CFEM), nos termos do § 1º art. 20 da Constituição Federal, por ocasião:

I - da primeira saída por venda de bem mineral;

II - do ato de arrematação, nos casos de bem mineral adquirido em hasta pública;

III - do ato da primeira aquisição de bem mineral extraído sob o regime de permissão de lavra garimpeira; e

IV - do consumo de bem mineral.

Vigência até 31/07/2017 (Redação Original):

Art. 6º A compensação financeira pela exploração de recursos minerais, para fins de aproveitamento econômico, será de até 3% (três por cento) sobre o valor do faturamento líquido resultante da venda do produto mineral, obtido após a última etapa do processo de beneficiamento adotado e antes de sua transformação industrial.

Produto Mineral: Aquele obtido após a última etapa de beneficiamento e antes de sua transformação industrial

Aproveitamento dos recursos minerais: Art. 1º