par Alberto De Santos Muñoz Il y a 3 années

518

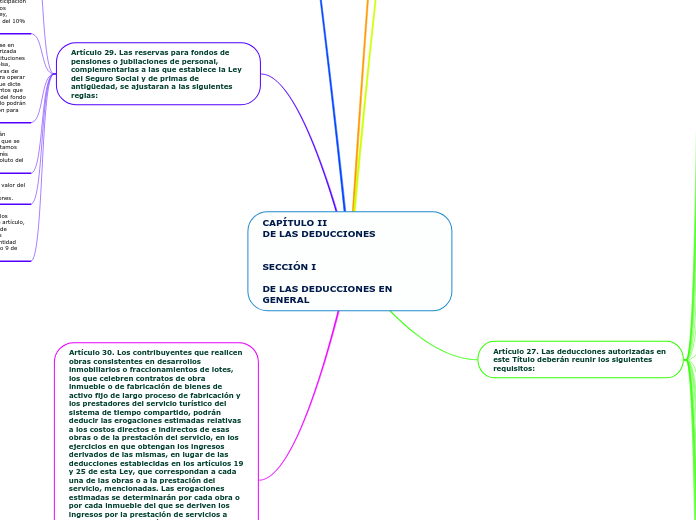

CAPÍTULO II DE LAS DEDUCCIONES SECCIÓN I DE LAS DEDUCCIONES EN GENERAL

Este capítulo aborda las deducciones fiscales que pueden realizar los contribuyentes, destacando varias categorías específicas. Entre estas deducciones se incluyen los costos de lo vendido y los anticipos pagados, siempre que cumplan con ciertos requisitos establecidos en la ley.