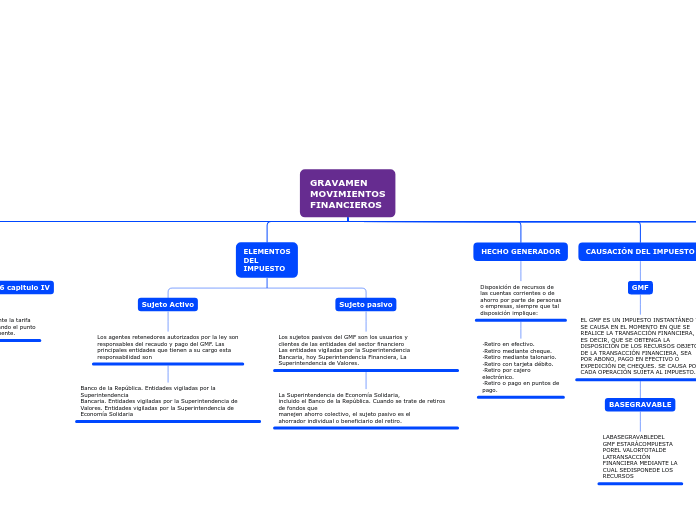

GRAVAMEN

MOVIMIENTOS

FINANCIEROS

Elaborado por:

Julio Enrique Cetina Suarez

Materia

Derecho Tributario

CONSIDERACIONES

DE LA CORTE

En primera medida establece

que el demandante en la

norma acusada desconoce la

ausencia del ART.48 C.P. al

dejar por fuera la exención al

gravamen a los movimientos

financieros.

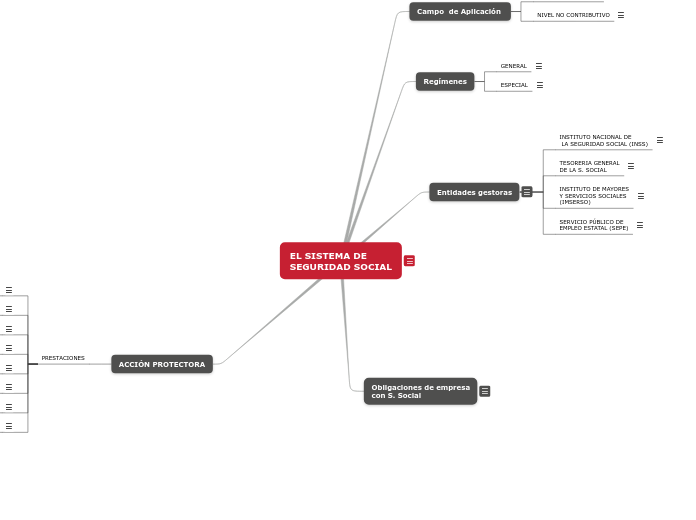

Según el Ministerio de Hacienda

sostiene que el gravamen a los

movimientos financieros no

desconoce el artículo 48 de la

constitución porque estos recursos

ya no hacen parte del sistema

general de seguridad social en salud,

pues no son recursos propios de las

EPS.

De acuerdo a lo referido por el jefe del

Ministerio Publico se refiere a que la

exención al no cubrir los pagos de las

EPS a las IPS si se desconoce el

artículo 48 de la constitución al gravar

recursos que son propios del sistema

general de seguridad social en salud

pero grava a otras instituciones que en

igual forma pertenecen al sistema

como lo son las IPS.

RESUELVE

DECLARAREXEQUIBLEELNUMERAL10.DEL

ARTÍCULO1DELALEY633DELAÑO2000QUE

ADICIONAELARTÍCULO879DELESTATUTO

TRIBUTARIODEACUERDO AQUELAEXENCIÓN

COMPRENDELASTRANSACCIONESFINANCIERASQUE

SEREALICENENTRELASPRSYLASIPSYENTRELAS

ARSYLASIPSCONREFERENCIAALAPRESTACIÓN

DELPLANOBLIGATORIODESALUD.

EXENCIONES AL IMPUESTO

EL ESTATUTO TRIBUTARIO SEÑALA

EN EL ARTÍCULO 879, QUE HAY 28

EXENCIONES AL IMPUESTO Y PARA

QUE PROCEDAN LAS EXENCIONES,

LAS ENTIDADES RESPECTIVAS

DEBERÁN IDENTIFICAR LAS CUENTAS

A TRAVÉS DE LAS CUALES SE VAN A

MANEJAR DE MANERA EXCLUSIVA

LAS OPERACIONES FINANCIERAS

SENTENCIA

C - 828 DE

2001

MAGISTRADO PONENTE

JAIME CORDOBA TRIVIÑO

FECHA

08 DE AGOSTO DEL AÑO 2001

DEMANDANTE

HERNANDO HERRERA VERGARA

Demanda de inconstitucionalidad del artículo 1 la ley 633 de 2000 la adición al estatuto tributario en el artículo 879 literal 10. Sobre excepciones al gravamen y a los movimientos financieros.

PROBLEMA JURÍDICO

SE DEBEN DESTINAR LOS RECURSOS DE LAS INSTITUCIONES DE SEGURIDAD SOCIAL DEL ESTADO PARA OTROS FINES DIFERENTES A LA SALUD

LOS CHEQUES DE GERENCIA CON

CARGO A LAS CUENTAS CORRIENTES

O DE AHORROS, SIEMPRE Y CUANDO

LA ENTIDAD BANCARIA O

FINANCIERA DE LAS CUENTAS SEA

LA MISMA QUE LA DEL CHEQUE

LAS TRANSACCIONES QUE SE

REALIZAN ENTRE CUENTAS DE

AHORROS O CORRIENTES DE

LA MISMA ENTIDAD BANCARIA

Y QUE ESTÉN A NOMBRE DE UN

ÚNICO TITULAR.

ESTÁN EXENTOS DE

PAGAR EL 4×1000 LAS

PERSONAS QUE TENGAN

MÁS DE UNA CUENTA DE

AHORROS O CORRIENTE

LA CUENTA DONDE SE

PAGA LA MESADA DE

LOS PENSIONADOS

LOS RETIROS DE LAS

CUENTAS DE AHORROS

QUE NO EXCEDAN LAS

350 UVT

CAUSACIÓN DEL IMPUESTO

GMF

EL GMF ES UN IMPUESTO INSTANTÁNEO Y

SE CAUSA EN EL MOMENTO EN QUE SE

REALICE LA TRANSACCIÓN FINANCIERA,

ES DECIR, QUE SE OBTENGA LA

DISPOSICIÓN DE LOS RECURSOS OBJETO

DE LA TRANSACCIÓN FINANCIERA, SEA

POR ABONO, PAGO EN EFECTIVO O

EXPEDICIÓN DE CHEQUES. SE CAUSA POR

CADA OPERACIÓN SUJETA AL IMPUESTO.

BASEGRAVABLE

LABASEGRAVABLEDEL

GMF ESTARÁCOMPUESTA

POREL VALORTOTALDE

LATRANSACCIÓN

FINANCIERA MEDIANTE LA

CUAL SEDISPONEDE LOS

RECURSOS

HECHO GENERADOR

Disposición de recursos de

las cuentas corrientes o de

ahorro por parte de personas

o empresas, siempre que tal

disposición implique:

·Retiro en efectivo.

·Retiro mediante cheque.

·Retiro mediante talonario.

·Retiro con tarjeta débito.

·Retiro por cajero

electrónico.

·Retiro o pago en puntos de

pago.

ELEMENTOS

DEL

IMPUESTO

Sujeto pasivo

Los sujetos pasivos del GMF son los usuarios y

clientes de las entidades del sector financiero

Las entidades vigiladas por la Superintendencia

Bancaria, hoy Superintendencia Financiera, La Superintendencia de Valores.

La Superintendencia de Economía Solidaria,

incluido el Banco de la República. Cuando se trate de retiros de fondos que

manejen ahorro colectivo, el sujeto pasivo es el

ahorrador individual o beneficiario del retiro.

Sujeto Activo

Los agentes retenedores autorizados por la ley son

responsables del recaudo y pago del GMF. Las

principales entidades que tienen a su cargo esta

responsabilidad son

Banco de la República. Entidades vigiladas por la Superintendencia

Bancaria. Entidades vigiladas por la Superintendencia de

Valores. Entidades vigiladas por la Superintendencia de

Economía Solidaria

PROCESO NORMATIVO GMF

Ley 1111 de 2006 capitulo IV

Modificó nuevamente la tarifa

del impuesto, pasando el punto

adicional a permanente.

Ley 863 de 2003

La tarifa se aumentó

transitoriamente un

punto al 4 por mil

LEY 788 de DICIEMBRE de

2002

Introdujo algunas modificaciones para su manejo

y control. La exposición de motivos de esta ley

justificó la adopción de modificaciones al

gravamen, justificando que las mismas tenían la

finalidad de “mejorar el recaudo y de cerrar las

brechas de elusión tributaria".

LEY 633 del 29 de DICIEMBRE

de 2000

El GMF se convierte en un nuevo

impuesto de carácter permanente

en la estructura tributaria

colombiana.

LEY 608 DEL 8 DE AGOSTO DE

2000

Con la cual se acoge el pronunciamiento de la

Corte Constitucional y se comienza a hablar de

un “impuesto nacional de carácter temporal”. Se

ratifica los aspectos fundamentales del tributo

(hecho generador, base gravable, obligados etc.)

DECRETO LEGISLATIVO 2331

DEL 16 DE NOVIEMBRE DE 1998

Se creó una contribución sobre transacciones

financieras internas con carácter temporal (su vigencia

fue establecida hasta el 31 de diciembre del año 1999),

con aplicación sobre todas las transacciones que

realizaran los usuarios de los establecimientos del

sector financiero a una tasa general del 2X 1000.

DIAN

SU ADMINISTRACIÓN CORRESPONDE A LA DIRECCIÓN DE

IMPUESTOS Y ADUANAS NACIONALES (DIAN), QUE

CUMPLE ESTE MANDATO DESARROLLANDO LABORES DE

INVESTIGACIÓN, CONTROL, DETERMINACIÓN,

DISCUSIÓN, COBRO, DEVOLUCIÓN DEL IMPUESTO Y LAS

DEMÁS FUNCIONES QUE LE SON PROPIAS DE ACUERDO

CON LAS FACULTADES OTORGADAS EN EL ESTATUTO

TRIBUTARIO