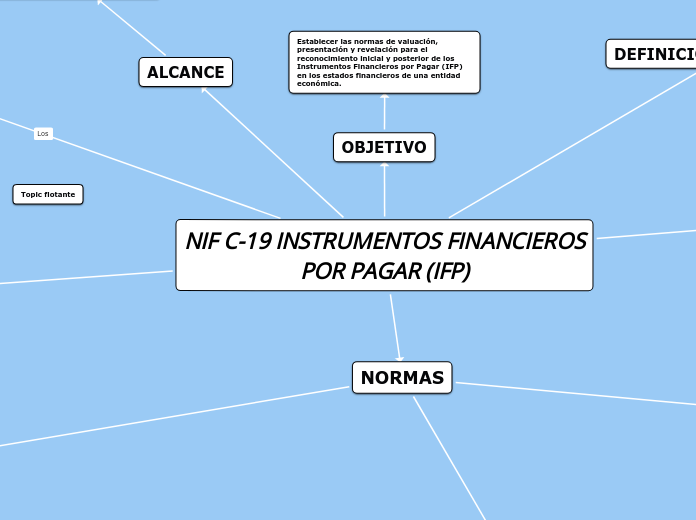

Topic flotante

NIF C-19 INSTRUMENTOS FINANCIEROS

POR PAGAR (IFP)

Imagen1

Imagen1 Imagen2

Imagen2NORMAS

NORMAS DE REVELACIÓN

REVELACIONES RELATIVAS AL ESTADO DE RESULTADO INTEGRAL

Una entidad debe revelar las siguientes partidas de ingresos y gastos, y de ganancias o pérdidas, si no se presentan por separado en el estado de resultado integral

La ganancia o pérdida al dar de baja un IFP.

El monto de las ganancias y pérdidas, resultantes de los

pasivos financieros valuados a valor razonable, segregando

el interés.

El total de gasto por interés (calculado utilizando el

método de interés efectivo) generado por pasivos financieros que se valúan a costo amortizado.

REVELACIONES RELATIVAS AL ESTADO DE SITUACIÓN FINANCIERA

Líneas de crédito disponibles, pendientes de utilizar y su costo.

Pasivos extinguidos en el ejercicio mediante la emisión de instrumentos de capital de la entidad.

Transacciones de renegociación de deuda efectuadas en el ejercicio y sus efectos, así como una descripción de las renegociaciones en curso.

Incumplimiento de cláusulas de los contratos de financiamiento y sus

efectos en la situación financiera, utilidad o pérdida neta y flujos de

efectivo.

Los montos de IFP que estén denominados en moneda extranjera o

en UDIS

Costos de emisión y de transacción de obtención de deuda, y otras partidas pendientes de amortizar.

La naturaleza de los financiamientos

Tasas de interés efectivas,

garantías, restricciones financieras, formas de pago o redención y otras que sean relevantes.

Las bases de agrupación de las categorías de pasivos:

Proveedores, otras cuentas por pagar, los que originan por financiamiento.

BASES DE CLASIFICACIÓN

Una entidad debe revelar las bases de

clasificación y de valuación (a costo amortizado o valor razonable) de los IFP

Las bases de valuación de los pasivos

financieros valuados a costo amortizado y a

valor razonable.

La naturaleza de los IFP que la entidad ha

designado a ser valuados a valor razonable y cómo es que la entidad cumple con el

reconocimiento posterior.

NORMAS DE PRESENTACIÓN

NORMAS RELATIVAS AL ESTADO DE RESULTADO INTEGRAL

La entidad debe presentar en un rubro

por separado del estado de resultado

integral, que forma parte de la utilidad

o pérdida neta

Las variaciones en el valor razonable de un IFP designado a ser valuado bajo dicha base deben presentarse en el RIF o en un rubro específico de la utilidad o pérdida neta, según sea el tipo de entidad.

Las ganancias o pérdidas por baja de pasivos en la utilidad o pérdida neta, dentro de los resultados relativos a las actividades de operación.

El importe derivado de la conversión de los IFP denominados en moneda extranjera o en alguna otra unidad de intercambio, presentándolo en el rubro de fluctuaciones cambiarias.

El importe del interés efectivo devengado en el período, en el rubro de gastos por intereses

NORMAS RELATIVAS AL ESTADO DE SITUACIÓN FINANCIERA

Los pasivos a favor de partes relacionadas

Deben presentarse o revelarse por

separado, ya que la naturaleza del acreedor les confiere una característica especial en cuanto a su exigibilidad.

Los saldos deudores de importancia que formen parte de las cuentas por pagar a proveedores deben reclasificarse como cuentas por cobrar o como anticipos a proveedores, de acuerdo con su naturaleza.

La entidad debe proveer la información necesaria para permitir identificar la integración de las partidas con el rubro específico del estado de situación financiera

Los pasivos deben presentarse en el estado de situación financiera separando los que se

originan por transacciones comerciales

(proveedores) y otras operaciones (tales como las otras cuentas por pagar y retenciones de impuestos), de los que se originan por financiamiento.

Se valúan a costo amortizado

deben presentarse netos de los costos de transacción por amortizar.

NORMAS DE VALUACIÓN

[[SuggestionTexto sugerido1Texto sugerido2

]]

RECONOCIMIENTO POSTERIOR

Con posterioridad a su reconocimiento inicial, una entidad debe valuar los IFP a su costo amortizado, excepto por aquéllos valuados a valor razonable.

Cuando el IFP tiene una tasa de interés que se modifica constantemente (mensual, trimestral o semestral), el recálculo de los flujos de efectivo contractuales modificaría TIE y, consecuentemente, la amortización de los costos de transacción,

afectaría el valor en libros de los IFP. Medir importancia relativa, si no la tiene, no se requiere recálculo.

El interés efectivo debe reconocer en la utilidad o pérdida neta del período en el que se devenga.

El costo amortizado debe incluir, entre otros, los incrementos por el interés efectivo devengado y las disminuciones por los pagos de principal e interés y, en su caso, el efecto de cualquier condonación que se haya obtenido sobre el monto a pagar.

RECONOCIMIENTO EN EL ESTADO DE RESULTADO INTEGRAL

La diferencia entre el valor en libros de un pasivo financiero (o de una parte del mismo) que se extingue o se transfiere a un tercero y el monto de la contraprestación pagada debe reconocerse en la utilidad o pérdida neta

El interés efectivo así como la ganancia o pérdida relativa a la conversión de pasivos denominados en moneda extranjera

El gasto por interés efectivo de los IFP a medida que se devenga, con base en la tasa de interés efectiva.

OTRAS CUENTAS POR PAGAR

Deben reconocerse cuando se efectúa la transacción y deben valuarse a su valor nominal.

Una entidad debe evaluar el valor

del dinero en el tiempo de las otras cuentas

por pagar

Los impuestos retenidos por pagar, así

como los impuestos, derechos y aprovechamientos a cargo de la entidad,

distintos a los impuestos a la utilidad, cuyo

monto y fecha de pago están definidos por ley, y otras partidas similares.

Los cobros por cuenta de terceros por

reembolsar.

RECLASIFICACIONES

Una entidad no debe reclasificar

sus IFP, ya que la clasificación se

hace desde un inicio y es

irrevocable.

CAPITALIZACIÓN DE LA DEUDA

Cuando se acuerda invitar al acreedor como

accionista y se acuerda emitir instrumentos de capital cuyo valor razonable es equivalente al monto del pasivo.

Cuando se acuerda con un proveedor capitalizar una parte o la totalidad de los adeudos con el mismo.

Cuando los accionistas acuerdan capitalizar

adeudos de la entidad a su favor, en cuyo caso el monto del pasivo se considera como monto aportado, no existiendo una utilidad o pérdida en la transacción, en tanto ésta es con accionistas en su carácter de accionistas.

RECONOCIMIENTO INICIAL

PASOS DE RECONOCIMIENTO

El monto determinado en el paso 1, es el valor razonable del IFP al que debe reconocerse inicialmente; es la base para aplicar el método de interés efectivo

con la TIE resultante del paso 3 o 4; es decir, es la base del costo amortizado del

IFP en el reconocimiento posterior.

Evaluar TIE vs TI de mercado, considerando: Valor del dinero en el tiempo

Riesgos inherentes de pago para financiamiento similares.

Determinar la tasa de interés efectiva (TIE) del IFP, que se calcula considerando la relación entre los montos determinados en los dos puntos anteriores.

Determinar el valor futuro de los flujos de efectivo estimados que se pagarán por

principal e intereses contractuales, durante el plazo remanente del IFP o en un

plazo menor, si es que existe una probabilidad de prepago u otra circunstancia que requiera utilizar un plazo menor.

Al precio de la transacción por los bienes, servicios o financiamiento recibidos,

deben sumarse o restarse los costos de transacción, así como otras partidas

pagadas por anticipado, tales como comisiones e intereses.

IFP EMITIDOS POR LA ENTIDAD

Cuando un IFP se emite en una fecha posterior al inicio del período por el cual se pagan los intereses del mismo, debe considerarse que parte del precio de emisión corresponde a intereses ya generados que se pagarán al final del primer período de pago de intereses y el monto correspondiente debe reconocerse como intereses por pagar y no como una prima recibida.

IFP POR PRESTAMOS RECIBIDOS

Si una entidad recibe un préstamo con una tasa de interés contractual que esté sustancialmente fuera de mercado (por ejemplo, de 8% cuando el mercado para préstamos similares es de 12%), pero se paga una comisión por adelantado al inicio del crédito al determinar la tasa de interés

efectiva, debe tomarse en cuenta dicha comisión.

IFP A PROVEEDORES

Reconocimiento de bonificaciones y/o descuentos comerciales.

Reconocer cuando se devengue (aún cuando el proveedor no haya emitido la factura).

Otros importes por pagar (impuestos).

Precio de la transacción por los bienes y/o

servicios recibidos al considerarse devengada la operación que les dio origen.

Descuento por pronto pago, no debe reconocerse (excepto cuando la entidad tenga la política de aprovecharlos regularmente).

CONDICIONES DE RECONOCIMIENTO

-CUENTAS POR PAGAR A PROVEEDORES.

PRÉSTAMOS RECIBIDOS IFP EMITIDOS POR LA ENTIDAD

-OTRAS CUENTAS POR PAGAR (ACREEDORES

-DIVERSOS, RETENCIONES)

PASIVO FINANCIERO

Obligación que surge de un contrato, la cual requerirá el uso de recursos económicos monetarios de la entidad.

Una obligación que será liquidada con un

número variable de instrumentos de capital de la entidad.

Una obligación contractual para intercambiar activos financieros o pasivos financieros con un tercero bajo condiciones potencialmente desfavorables para la entidad.

Una obligación de entregar efectivo u otro

activo financiero a un tercero para liquidarla.

DEFINICION DE TÉRMINOS

COSTO AMORTIZADO

Es el valor presente de los flujos de efectivo contractuales por cobrar o por pagar de un instrumento financiero más o menos los costos de transacción por amortizar, utilizando el método de interés efectivo.

VALOR RAZONABLE

Es el precio de salida que, a la fecha de valuación, se recibirá por vender un activo o se pagaría por transferir un pasivo en una transacción ordenada entre participantes del mercado.

INSTRUMENTO FINANCIERO POR PAGAR

Es el que se genera por contratos en los cuales una entidad se obliga a entregar efectivo, otros activos financieros o instrumentos financieros de capital, de acuerdo con las condiciones establecidas en el contrato respectivo para liquidarlo.

PASIVO FINANCIERO

Es un pasivo monetario que surge de un contrato.

IFP

BAJA DE UN IFP

Una entidad debe dar de baja un pasivo financiero (o una parte del mismo) de su estado de situación financiera sólo cuando

éste se extingue; porque se ha cumplido con la obligación; es decir, ésta se transfirió, se liquidó o expiró.

IFP EN MONEDA EXTRANJERA

O en alguna otra unidad de intercambio

deben convertirse considerando lo

establecido para transacciones en moneda

extranjera en la NIF B-15, Conversión de

monedas extranjeras.

1. Los que la entidad asume dentro del curso normal de sus operaciones por: Compras de bienes o servicios que dan origen a las cuentas por pagar; Préstamos recibidos de instituciones de crédito y otras entidades. 2. Los Instrumentos financieros de deuda emitidos en mercados financieros con objeto de obtener un financiamiento; y 3. Las otras cuentas por pagar, que incluyen

los cobros por cuenta de terceros y las

retenciones.

ALCANCE

Son aplicables a todos los IFP de entidades

que emiten estados financieros en los términos establecidos en la NIF A-3, Necesidades de los usuarios y objetivos de los estados financieros.

OBJETIVO

Establecer las normas de valuación, presentación y revelación para el reconocimiento inicial y posterior de los Instrumentos Financieros por Pagar (IFP) en los estados financieros de una entidad económica.