Opciones en moneda extranjera

Paridad put-call

Generalidades

Cuando el tipo de cambio de ejercicio es mayor que el tipo de cambio forward , la prima de la opción call es menor que la prima de la opción put

Cuando el tipo de cambio de ejercicio es menor que el tipo de cambio forward , la prima de la opción call es mayor que la prima de la opción put .

Cuando el tipo de cambio de ejercicio es igual al tipo de cambio forward , la prima de la opción call es igual a la prima de la opción put .

cuando los mercados se encuentran en equilibrio, los costos de establecer posiciones que producen el mismo resultado y representan el mismo riesgo deben ser iguales

Esta paridad se basa en la teoría de arbitraje

El valor de la put para el mismo precio de ejercicio y la misma fecha de expiración se deriva de un razonamiento llamado paridad put-call .

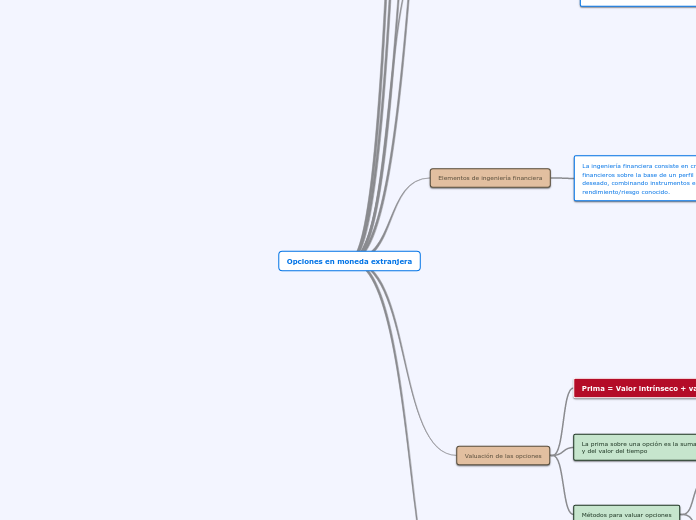

Valuación de las opciones

Métodos para valuar opciones

Black y Scholes

consideraciones

Tipo de cambio spot, S0.

Tipo de cambio de ejercicio , K.

Volatilidad del activo subyacente medida por la desviación estándar del tipo de cambio, σS.

El tiempo hasta la expiración, T.

Tasas de interés libres de riesgo en las dos monedas, RE y RM.

binomial

La prima sobre una opción es la suma del valor intrínseco y del valor del tiempo

Prima = Valor intrínseco + valor del tiempo

El valor del tiempo (time value) existe porque el tipo de cambio puede cambiar entre la fecha actual y la fecha de vencimiento.

El valor intrínseco es la ganancia que se deriva del ejercicio inmediato de la opción

Elementos de ingeniería financiera

La ingeniería financiera consiste en crear instrumentos financieros sobre la base de un perfil de riesgo/rendimiento deseado, combinando instrumentos elementales con el perfil rendimiento/riesgo conocido.

Productos

straddle corto

se construye vendiendo una call y una put con el mismo precio de ejercicio y la misma expiración. Es una apuesta a la estabilidad. Quien la establece “vende la volatilidad”.

Straddle

Es una apuesta a la volatilidad. En el medio de las finanzas se dice que “compramos la volatilidad”.

Si compramos al mismo tiempo una opción call y una put , con el mismo precio de ejercicio y el mismo vencimiento, creamos una posición que se llama straddle largo

Protective put

Un portafolio que consiste en una posición larga en dólares y opciones de venta se llama protective put .

Put sintético

Si alguien cubre una posición corta en dólares con opciones call , el perfil de rendimiento de su portafolio es idéntico al de una opción put

Covered call

El uso de las opciones permite

bajar el costo de establecer diferentes

posiciones.

Forward sintético

Perfiles de rendimiento y aplicaciones

de las opciones put

Una posible pérdida está limitada por el monto de la prima y una posible ganancia es ilimitada.

El tipo de cambio de equilibrio es igual al precio de ejercicio menos la prima

Es una apuesta a que el tipo de cambio baje. En caso de que ocurra lo contrario, la pérdida se limita al importe de la prima

Perfiles de rendimiento y aplicaciones

de las opciones call

¿Quién puede tener interés en vender una opción call?

Un administrador de riesgo que suscribe opciones call dentro de una estrategia financieramás compleja, cuyo objetivo es la creación de instrumentos financieros sintéticos

Un administrador de riesgo que tiene una posición larga en dólares y piensa convertirla a pesos en una fecha específica.

Un especulador que apueste a que en el momento de expirar la opción el tipo de cambio no rebase el precio de ejercicio .

¿A quién le convendría este tipo de perfil

de riesgo y rendimiento?

La opción protege contra un movimiento desfavorable del precio, pero permite aprovechar un movimiento

favorable

diferencia de la cobertura con contratos forward , la cobertura con opciones produce perfiles de rendimiento asimétricos

es una gráfica que relaciona la ganancia del tenedor de una opción de divisas con el tipo de cambio spot

Mercados de opciones

Las principales ventajas de las opciones listadas en la bolsa incluyen:

La existencia de un mercado secundario activo.

La estandarización de los contratos.

El tamaño relativamente pequeño del contrato.

En 1983 la Philadelphia Stock Exchange (PSE) introdujo los contratos de opciones

Hasta 1982 sólo se ofrecían opciones de divisas en el mercado OTC hechas a la medida

Tipos de opciones y sus características

La prima es el valor esperado

de la pérdida para el suscriptor

cuando la opción expira in-themoney

Cada opción contiene tres precios relacionados entre sí

La prima o el precio de la opción . Es el valor al inicio del contrato.

El precio de ejercicio (K) al que el dueño del contrato tiene el derecho de comprar (o vender) la divisa al vencimiento (o antes, en caso de la opción americana ).

El precio al contado del activo subyacente. En el caso de las opciones sobre divisas es el tipo de cambio spot (S0) de la divisa del contrato. En el caso de las opciones sobre futuros de divisas es el tipo de cambio a futuros (F0).

opciones sobre futuros

confieren el derecho de comprar o vender los contratos a futuros con un precio de ejercicio determinado y una fecha de vencimiento estipulada

opción europea

se puede ejercer sólo en su fecha de vencimiento

opción americana

puede ejercer en cualquier momento entre la fecha de escritura y la fecha de expiración .

precio de ejercicio

es el tipo de cambio específico para la moneda base, al cual se puede ejecutar la opción.

Put

es una opción de venta de moneda extranjera

Call

es una opción de compra de moneda extranjera.

Definción

es un instrumento financiero que confiere al comprador el derecho, pero no la obligación, de comprar o vender una cantidad específica de moneda extranjera, a un precio fijo, durante un periodo específico

subyacentes

divisas

contratos de futuros

productos básicos (commodities)

tasas de interés

índices accionarios

acciones