par VERONICA AYALA RESTREPO Il y a 4 années

303

Organigrama

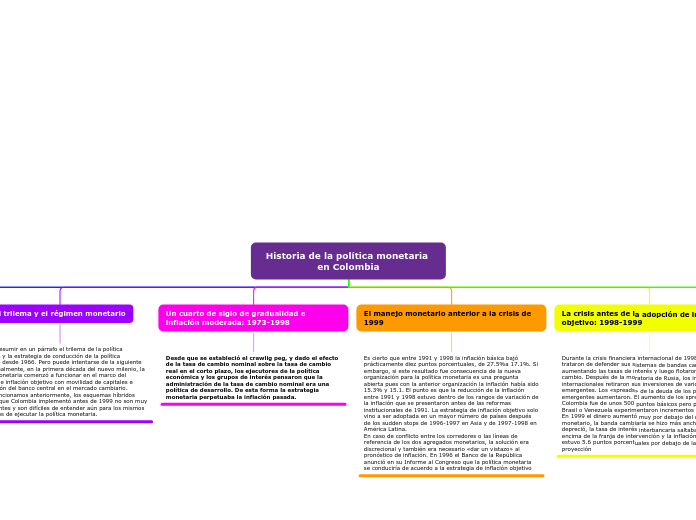

Desde 1966, la política monetaria en Colombia ha evolucionado significativamente. Inicialmente, el país implementó esquemas híbridos que no eran muy transparentes y complicaban la ejecución de la política monetaria.